W 2019 roku weszły w życie zmiany w ustawie o podatku dochodowym od osób fizycznych i od osób prawnych, dotyczące rozliczania wydatków na leasing pojazdów osobowych. Główne zmiany objęły zakres kosztów eksploatacyjnych oraz wartości przedmioty leasingu, rozliczanego jako koszt.

Nowelizacja wprowadza limitowanie rat leasingowych w kosztach, wprowadzając jednocześnie górną granicę wartości auta, którą można w ramach leasingu operacyjnego rozliczyć jako koszt uzyskania przychodu. Limit obejmie umowy zawarte lub zmienione 2019 roku, w związku z tym, od 01.01.2019 r., zaliczanie rat leasingowych do kosztów odbywać się będzie na nowych zasadach.

Nowo wprowadzony limit od 2019 roku wynosi:

- Dla aut osobowych spalinowych i hybrydowych do wartości pojazdu 150 tys. zł, • Dla aut elektrycznych do wartości pojazdu 225 tys. zł (po uzyskaniu zgody z UE).

Do rat leasingowych nie stosuje się ograniczenia 75 % jak w przypadku wydatków na eksploatację pojazdów osobowych. Ograniczenie to ma zastosowanie, gdy rata leasingu zawiera również koszty eksploatacji.

Wprowadzenie tego limitu oznacza, że nadwyżka wartości pojazdu nie będzie kosztem a raty będą rozliczane proporcjonalnie do limitu kwotowego. Limit kwotowy wylicza się jako wartość brutto minus możliwy do odliczenia podatek vat.

Proporcję ograniczenia kosztów do limitu 150 tys. zł liczy się następująco:

150 tys. zł/ wartość przedmiotu leasingu (tj. kwota brutto minus możliwy do odliczenia podatek VAT w zł) x 100% Przykład:

Przedsiębiorca użytkuje w ramach zawartej w styczniu 2019 r. umowy leasingowej, auto spalinowe o wartości netto 200 000 zł, VAT 23 % – 46 000 zł. Rata leasingu netto składa się z części kapitałowej 1 200 zł i odsetkowej 800 zł plus należny podatek VAT 460 zł. Łącznie 2 000 zł + 460 zł = 2460 zł.

Wartość uwzględniania do limitu to kwota 223 000 zł, czyli wartość netto powiększona o 50 % nieodliczonego VAT’u (200 000 zł + 23 000 zł).

Proporcja w tym przypadku wynosi 150 000/ 223 000 * 100 % = 67,26 %. Rozliczenie będzie wyglądało następująco:

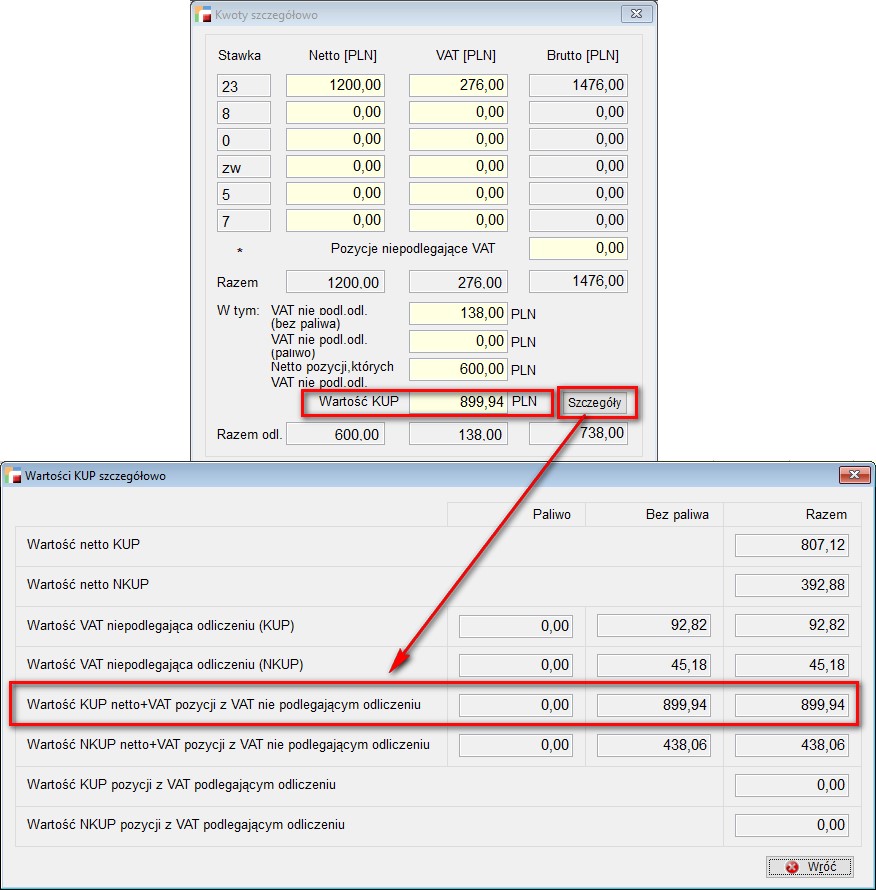

- Część kapitałowa

- Netto 1 200 zł,

- VAT 276 zł, VAT możliwy do odliczenia 138 zł,

- Koszt (netto + nieodliczony VAT) 1 200 zł + 138 zł = 1 338 zł,

- Koszt podatkowy (wartość kosztu * proporcja) 1338 zł * 67,26 % = 899,94 zł.

- Część odsetkowa

- Netto 800 zł,

- VAT 184 zł, VAT możliwy do odliczenia 92 zł,

- Koszt (netto + nieodliczony VAT) 800 zł + 92 zł = 892 zł

- Koszt podatkowy 892 zł – część odsetkowa nie jest dodatkowo ograniczona proporcją.

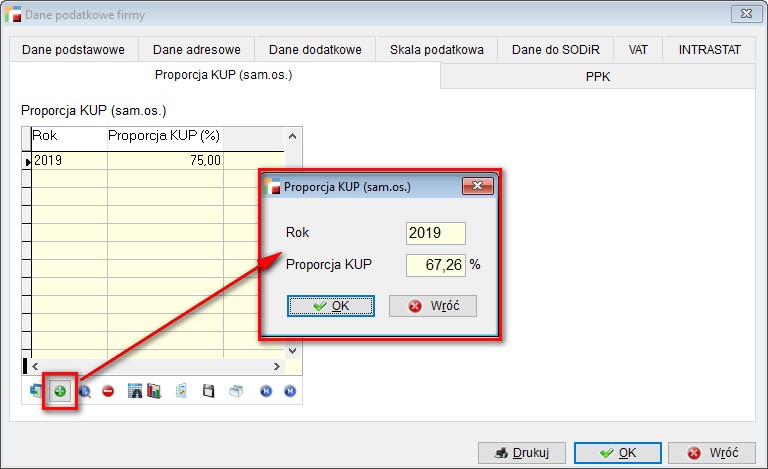

W związku z tym, w programie dodano możliwość zdefiniowania więcej niż jednej proporcji w danym roku.

UWAGA!!!

Wartość proporcji użytkownik musi obliczyć we własnym zakresie, na podstawie wyżej opisanego wzoru.

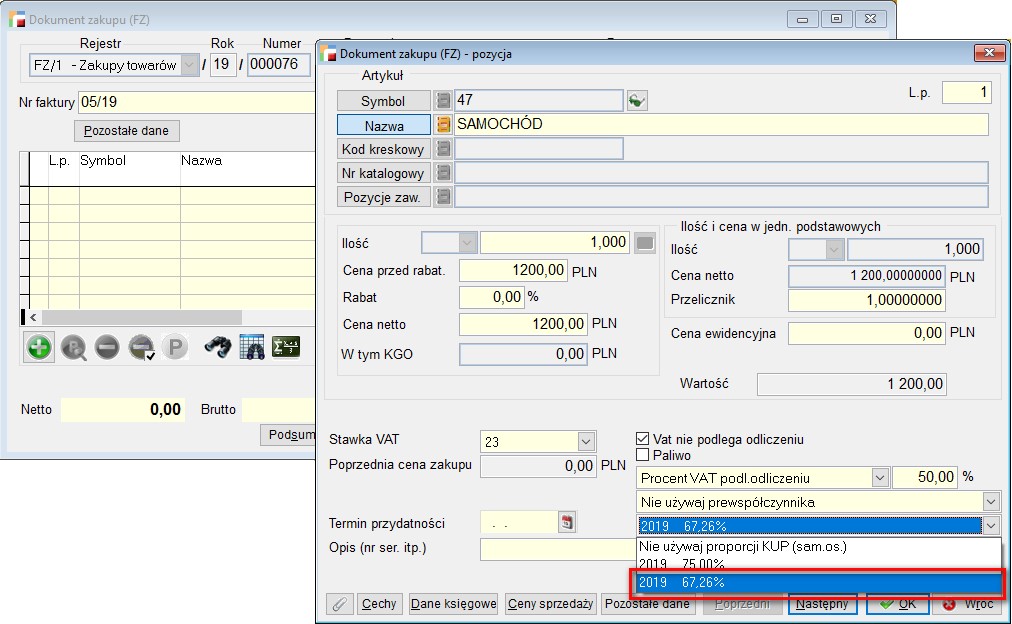

Podczas dodawania pozycji, należy wskazać odpowiednią proporcję.

W podsumowaniu, program rozbija prawidłowo wartość kosztów uzyskania przychodów.