Wprowadzenie

Wraz z wydaniem wersji 3.89 w systemach Humansoft dodano moduł Obsługa Ryczałtu.

Obecnie, zrealizowany został pierwszy etap, w ramach którego obsłużona została Ewidencja ryczałtów.

W kolejnych wersjach planowane jest dostarczenie rozwiązań związanych z obsługą:

- Innych dokumentów przychodów,

- Zestawienia okresowe i roczne,

- Dowody wewnętrzne,

- Deklaracje i pliki PIT 28/ PIT-28S, JPK_EWP.

W związku z wprowadzeniem nowego modułu dodane zostały nowe tabele w REJESTR:

- DOK_RYCZ,

- ART_RYCZ,

- STAWKIRYCZ,

- DO_RYCZ.

Ryczałt od przychodów ewidencjonowanych jest uproszczoną formą opodatkowania działalności gospodarczej. Polega na opodatkowaniu przychodów określoną stawką ryczałtu bez pomniejszania ich o koszty uzyskania przychodu.

W przypadku ryczałtu od przychodów ewidencjonowanych stawka podatkowa zależy od wykonywanej działalności i waha się od 2% do 17%.

W systemach Humansoft, każdy przedsiębiorca ustala stawki ryczałtu według prowadzonej działalności.

Konfiguracja

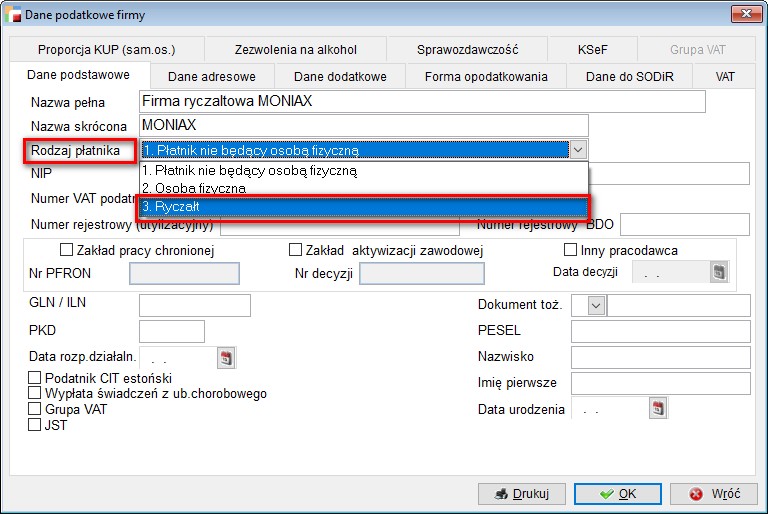

Aby rozpocząć pracę z modułem Obsługi ryczałtu, należy prawidłowo przeprowadzić konfigurację systemu.

W związku z tym, w Danych podatkowych firmy dodano nowy rodzaj płatnika Ryczałt, który należy wskazać.

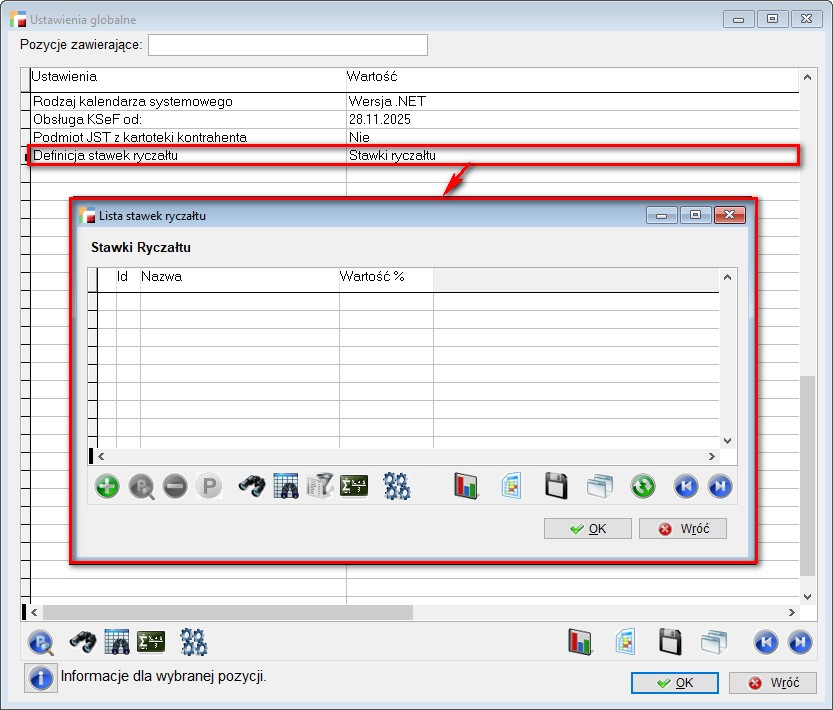

W ustawieniach globalnych dodano parametr Definicja stawek ryczałtu.

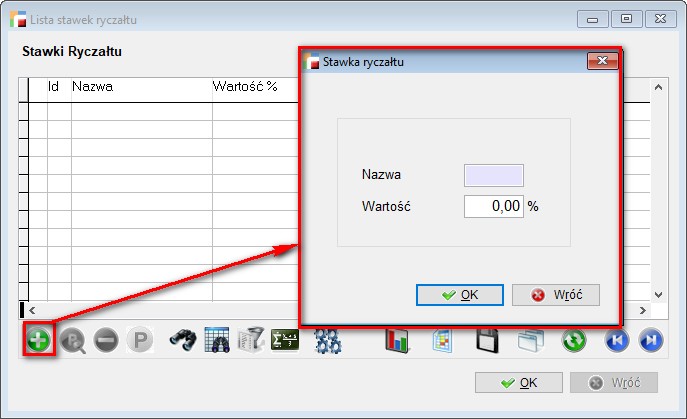

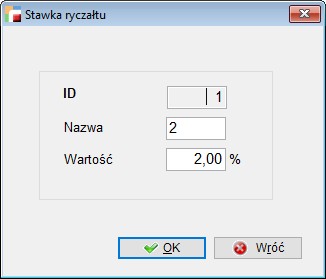

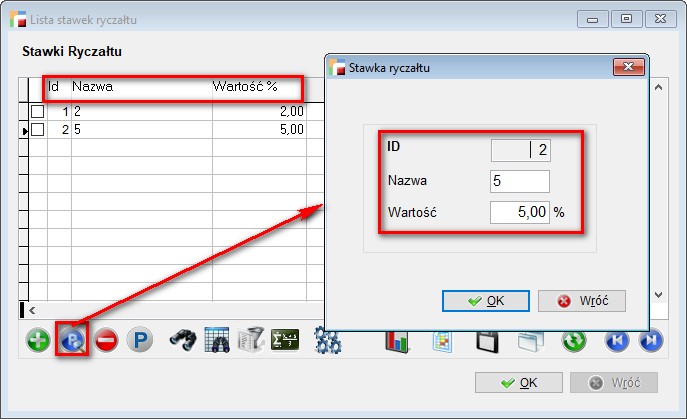

Stawki ryczałtu należy uzupełnić ręcznie, w zależności od stosowanej stawki podatkowej.

Każda ze stawek ma własne ID, nazwę oraz wartość procentową.

W trybie Popraw oraz na liście stawek, widoczny jest ID nowej stawki.

UWAGA!!!

Podatnicy, którzy nie prowadzą ewidencji w taki sposób, aby jasno z niej wynikało, które przychody są opodatkowane daną stawką, muszą liczyć się z sankcjami. Organ podatkowy przypisze te przychody do stawki 8,5% zamiast do stawek niższych, na przykład: 2%, 3%, 5,5%. Zasady tej sankcji nie stosuje się do przychodów, dla których stawka ryczałtu jest wyższa niż 8,5%: 17%, 15%, 14%, 12,5%, 12% i 10%.

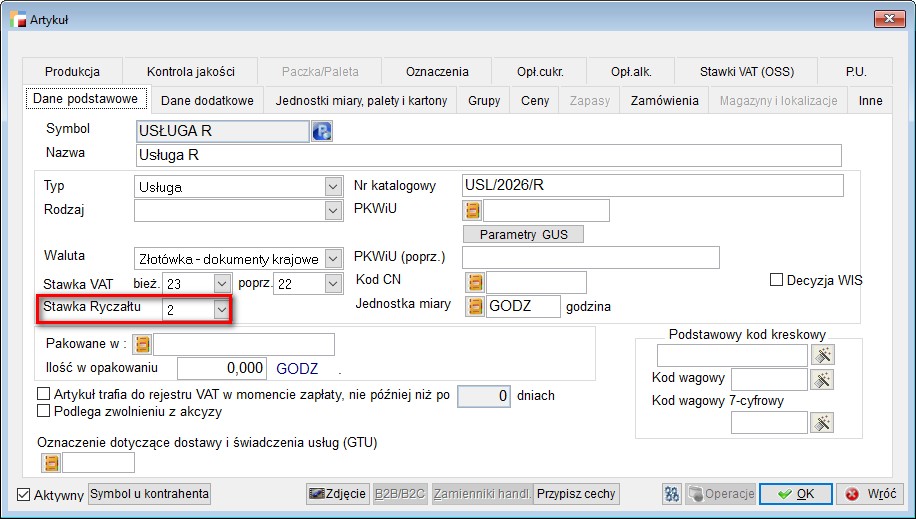

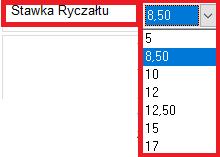

W kartotece artykułów dodano możliwość wyboru zdefiniowanej wcześniej stawki ryczałtu dla konkretnego artykułu.

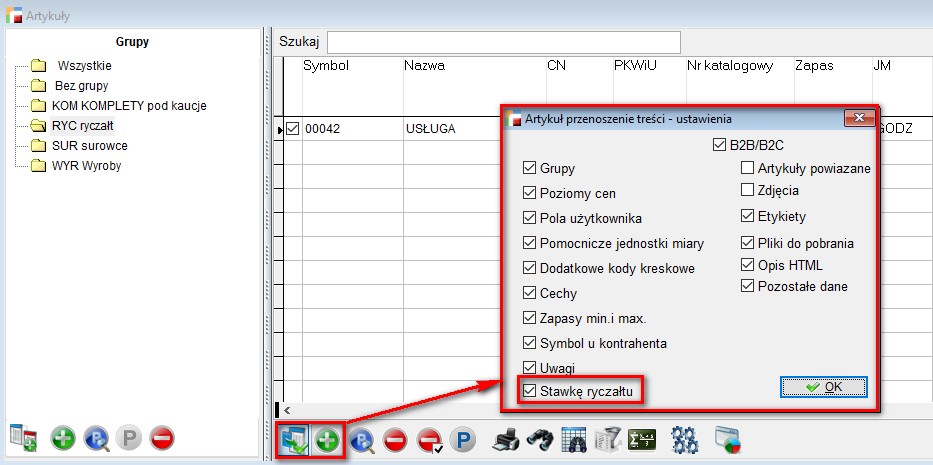

Istnieje możliwość przepisania stawki ryczałtu w momencie dodawania nowego artykułu przy użyciu opcji Przenoszenie treści.

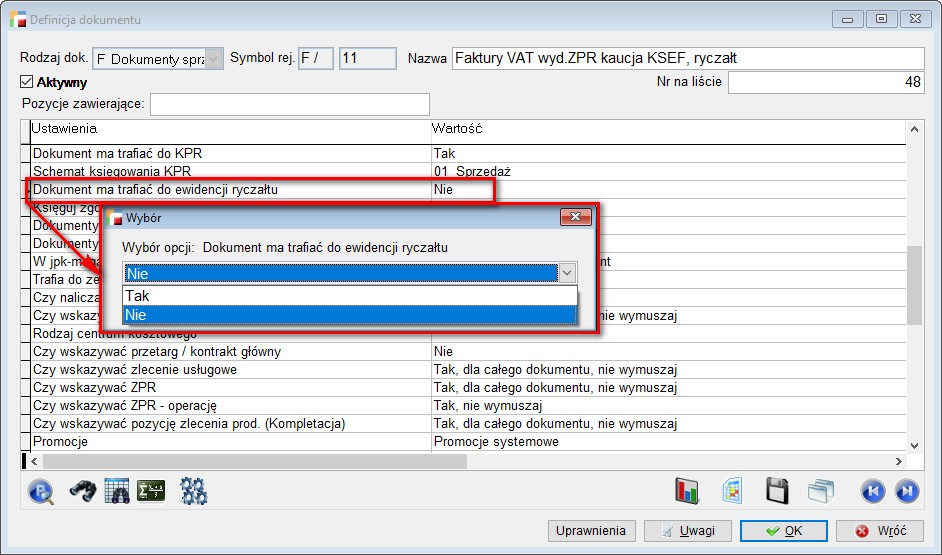

W definicji dokumentów dla rejestrów F, KF dodano opcję Dokument ma trafiać do ewidencji ryczałtu, z możliwością wyboru TAK/ NIE.

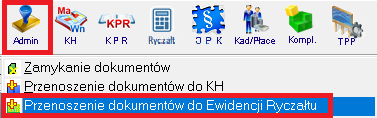

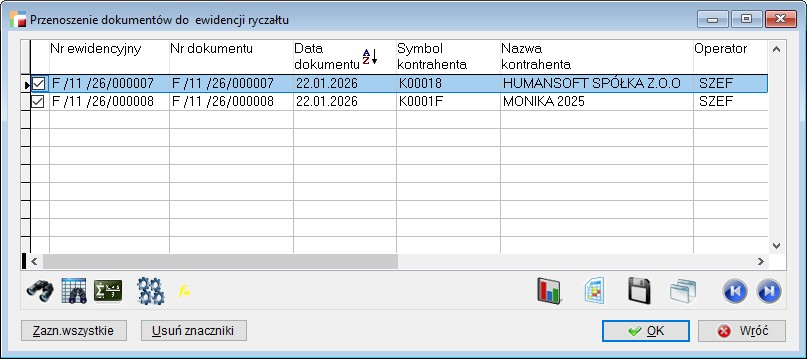

Dokumenty objęte ewidencją ryczałtu należy przenieść do modułu z menu Administracja za pomocą opcji Przenoszenie dokumentów do Ewidencji Ryczałtu.

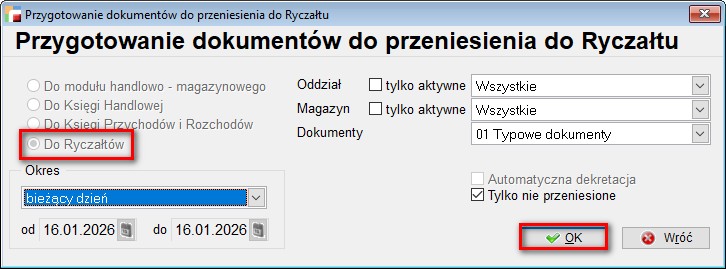

Po wybraniu tej opcji można ustalić okres, z którego pobrane zostaną dokumenty wraz z określeniem oddziału, magazynu oraz jakie to dokumenty.

Wówczas, na liście pojawią się dokumenty gotowe do przeniesienia.

Po poprawnym przeniesieniu dokumentów, wyświetlany jest komunikat potwierdzający poprawny przebieg operacji.

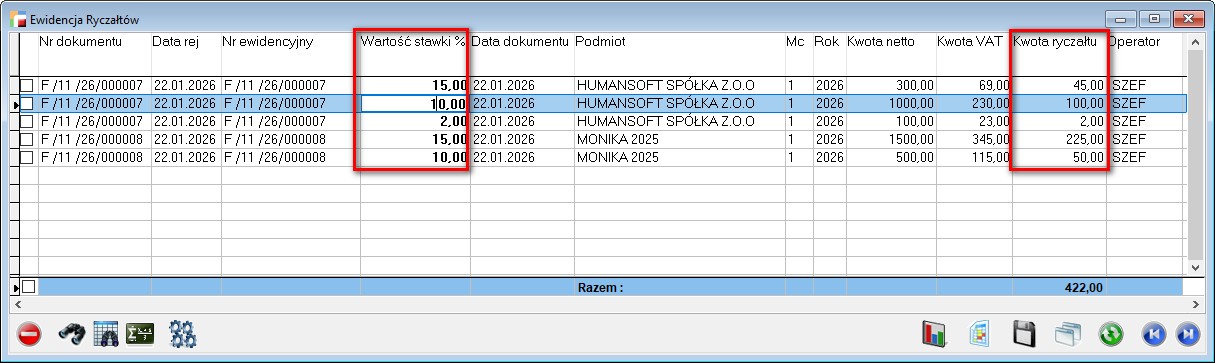

Po wybraniu z menu Ryczałt, opcji Ewidencja ryczałtów, wyświetlana jest lista, na której znajdują się przeniesione dokumenty.

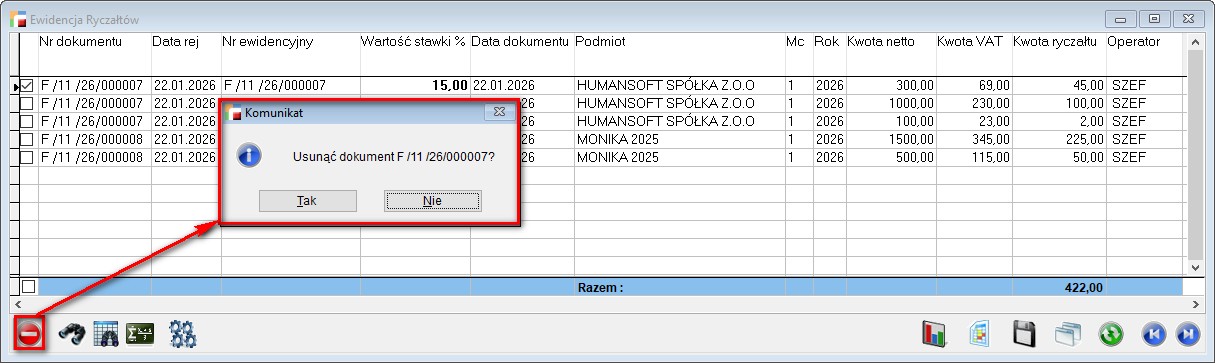

Dokumenty z tej listy można usnąć. Po zaznaczeniu dokumentu i wybraniu opcji Usuń pojawi się pytanie: Usunąć dokument F/11 /26/000007?

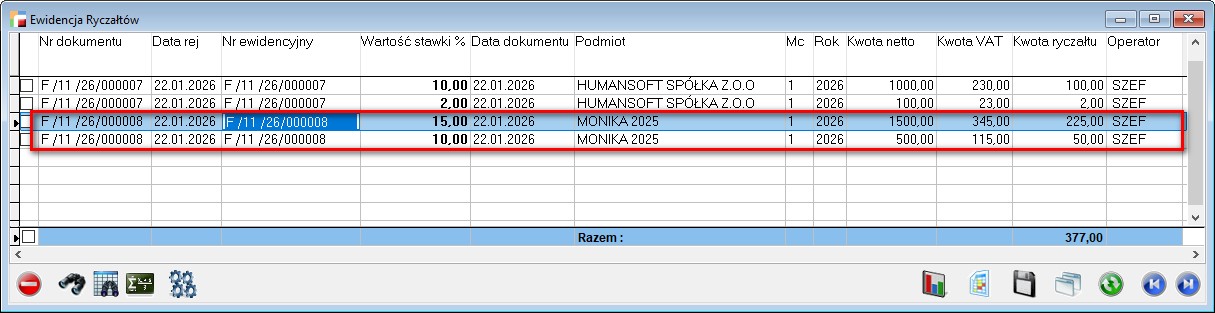

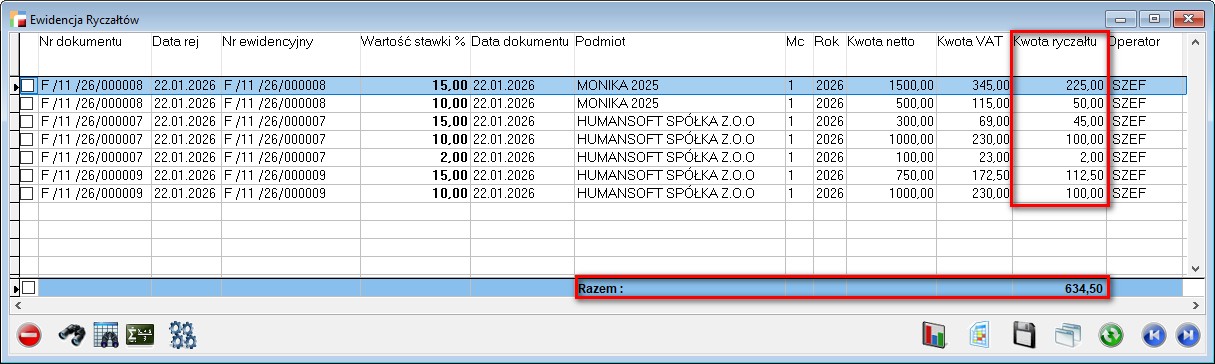

W Ewidencji ryczałtów dokument zostanie tyle razy wyświetlony, ile znajduje się na nim artykułów z różnymi stawami ryczałtu.

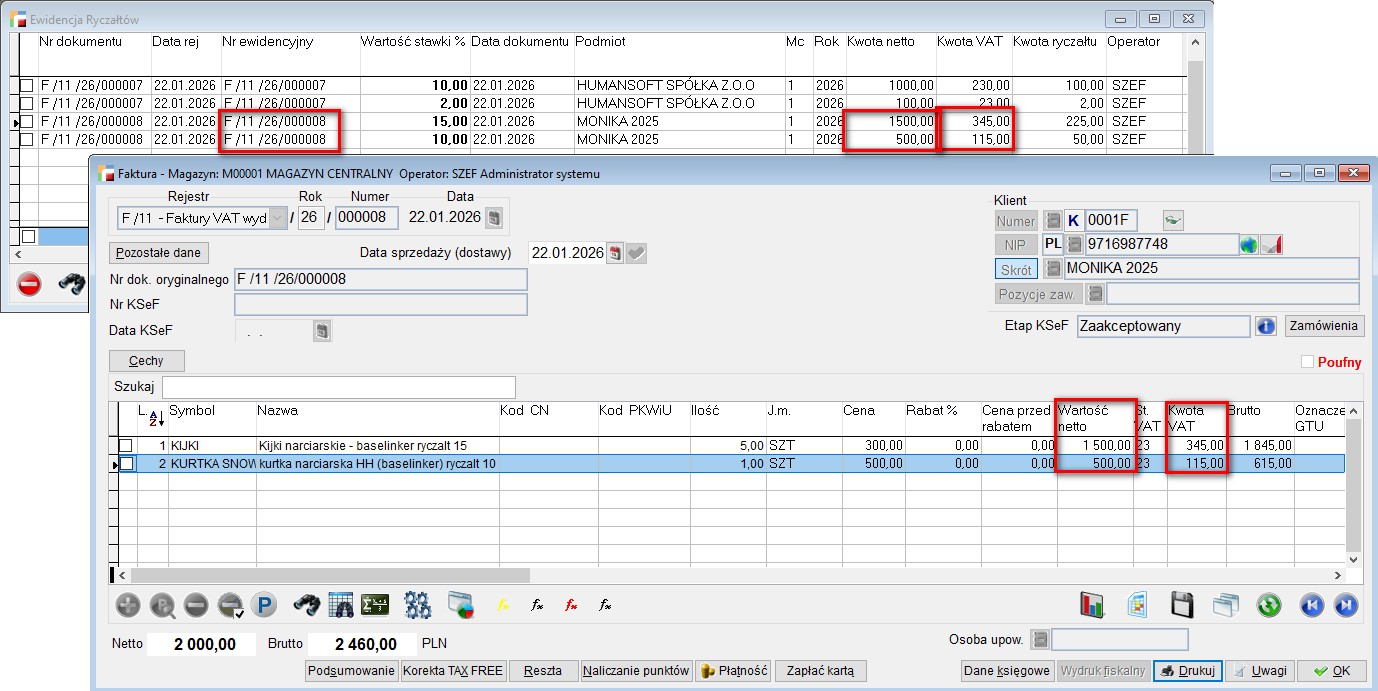

Np. Faktura F /11 /26/000008 ma dwa artykuły, jeden w stawce 10%, drugi w stawce 15%.

Po przeniesieniu do ewidencji ryczałtów, dokument pokazany jest w dwóch pozycjach.

Na podglądzie faktury widoczne są dwa rekordy, analogicznie jak w Ewidencji Ryczałtów.

W ewidencji ryczałtu, podsumowaniu ulega kwota ryczałtu.

Informacje dodatkowe

Opłaty ryczałtu:

Gdy wybierany jest ryczałt od przychodów ewidencjonowanych, obowiązkiem przedsiębiorcy jest samodzielnie ustalać wielkość ryczałtu za każdy miesiąc i wpłacać go w terminie:

- do 20. dnia następnego miesiąca za miesiąc poprzedni,

- za grudzień, do 20 stycznia następnego roku podatkowego.

Można wybrać kwartalne opłacanie ryczałtu, jeśli:

- rozpoczęcie prowadzenia działalności opodatkowanej w formie ryczałtu od przychodów ewidencjonowanych albo

- w poprzednim roku, w ramach działalności prowadzonej samodzielnie albo w formie spółki, osiągnięto przychody nieprzekraczające 200 tys. euro.

Jeżeli wybrane zostanie kwartalne opodatkowanie ryczałtem od przychodów ewidencjonowanych, ryczałt płacony jest:

- za dany kwartał, do 20. dnia następującego po upływie kwartału,

- za ostatni kwartał roku podatkowego, do 20 stycznia następnego roku podatkowego.

Deklaracje

Osoby, które zdecydowały się na opodatkowanie działalności gospodarczej w formie ryczałtu od przychodów ewidencjonowanych rozliczają w terminie od 15 lutego do końca kwietnia następnego roku.

Należy złożyć zeznanie:

- PIT-28 za rok poprzedni, w którym podaje się szczegółowe informacje o przychodach, w odniesieniu do których miała zastosowanie ryczałtowa forma opodatkowania,

- PIT-28S za rok poprzedni, w którym podaje się szczegółowe informacje o przychodach, w odniesieniu do których miała zastosowanie ryczałtowa forma opodatkowania, jeżeli przedsiębiorstwo jest w spadku.

Zeznanie PIT-28/ PIT-28S złożone przed 15 lutego będzie traktowane jako zeznanie złożone w dniu 15 lutego.

Ewidencja przychodów

Podatnicy prowadzący działalność gospodarczą, a także spółki jawna i cywilna, przedsiębiorstwo w spadku, spółka cywilna osób fizycznych i przedsiębiorstwa w spadku, które podlegają opodatkowaniu ryczałtem od przychodów ewidencjonowanych, mają obowiązek:

- posiadać i przechowywać dowody zakupu towarów,

- prowadzić wykaz środków trwałych oraz wartości niematerialnych i prawnych,

- prowadzić odrębnie dla każdego roku ewidencję przychodów.

Obowiązek prowadzenia ewidencji przychodów powstaje od momentu, gdy zaczyna się stosować ryczałt od przychodów ewidencjonowanych.

Od 1 stycznia 2026 roku osoby fizyczne opodatkowane ryczałtem od przychodów ewidencjonowanych i zobowiązane do przesyłania ewidencji JPK_V7M, muszą:

- prowadzić ewidencję przychodów w formie elektronicznej, czyli przy użyciu programu komputerowego.

- przesyłać ją w postaci elektronicznej odpowiadającej właściwej strukturze logicznej do właściwego naczelnika urzędu skarbowego, po zakończeniu roku podatkowego, w terminie do 30 kwietnia.

Pozostali podatnicy ryczałtu od przychodów ewidencjonowanych będą zobowiązani do prowadzenia ewidencji przychodów w formie elektronicznej od 1 stycznia 2027 roku.