Uchwalony 29.10.2021 roku Nowy Polski Ład to propozycja obecnej partii rządzącej zawierająca szereg rewolucyjnych zmian, nowych metod i zasad obliczania podatków dochodowych oraz składek ubezpieczeniowych, będących odpowiedzią na skutki pandemii koronawirusa, która odcisnęła piętno na polskiej gospodarce.

Zmiany podatkowe wchodzą w życie 1 stycznia 2022 roku i będą rzutować na wiele obszarów życia Polaków.

Kluczowe zmiany zawarte w Polskim Ładzie to przede wszystkim:

- Wyższa kwota wolna

Od 2022 roku, kwota wolna od podatku wyniesie 30 000 zł. W roku 2021 jest to

8 000 zł. Oznacza to, że do kwoty 30 000 zł, podatnik nie zapłaci podatku. Podatek zostanie naliczony dopiero po przekroczeniu tej kwoty.

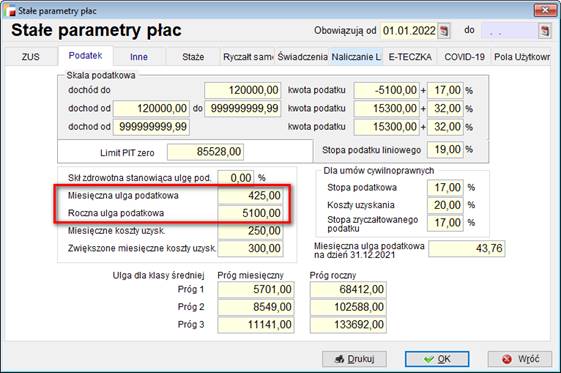

Należy pamiętać, że kwota wolna dotyczy dochodu, natomiast kwota zmniejszająca podatek odnosi się do podatku. Kwota zmniejszająca jest równa 17% kwoty wolnej – wynosi więc

5100 zł rocznie, czyli 425 zł miesięcznie.

Z kwoty wolnej, tak jak dotychczas, będą mogli skorzystać pracownicy (zatrudnieni na umowę o pracę), którzy złożyli pracodawcy formularz PIT-2.

- Wzrost drugiego progu skali podatkowej

Podstawowa stawka podatku wynosi 17%. Po przekroczeniu pierwszego progu podstawy opodatkowania, od nadwyżki należy zapłacić 32% podatku. Obecnie ten próg wynosi 85 528 zł, natomiast Polski Ład zwiększy jego wysokość do 120 000 zł.

Tak jak dotychczas, pracodawca uwzględni przekroczenie progu podczas obliczania zaliczek na podatek i tym samym wypłaci mniejsze wynagrodzenie, stosując 32% podatku.

- Ulga dla klasy średniej

Polski Ład podwyższa kwotę wolną od podatku, ale również likwiduje możliwość odliczenia składki zdrowotnej w wysokości 7,75% od podatku. W związku z tym, wprowadzono ulgę dla klasy średniej, aby zrekompensować pełne odliczenie składki zdrowotnej, dla zarabiających w granicach od 5701 zł do 11 141 zł brutto. Ulga ma za zadanie spowodować, że pensje netto osób zarabiających na etacie, nie ulegną znacznej zmianie.

Aby obliczyć ulgę, należy zastosować dedykowane przez ustawodawcę wzory.

Ulga dla klasy średniej przysługuje wyłącznie zatrudnionym na podstawie umowy o pracę lub prowadzącym działalność gospodarczą opodatkowaną według skali.

Nie można zastosować ulgi w przypadku umów zlecenia, umów o dzieło czy emerytur. Jeśli ktoś pracuje na etacie i dodatkowo zostanie z nim zawarta umowa cywilnoprawna, ulga obejmie wyłącznie jego przychody z pracy, a te z umowy dodatkowej nie będą brane pod uwagę.

- Składka zdrowotna dla Członków Zarządu z powołania

Nowe przepisy wprowadzają obowiązek opłacania składki zdrowotnej od dochodów Członków Zarządu, którzy zostali powołani do pełnienia funkcji. Dotychczas, powołanie nie stanowiło podstawy oskładkowania. Zmiana nastąpi od roku 2022.

Członkowie Zarządu, pełniący funkcję z powołania będą opłacać składkę zdrowotną w wysokości 9% od uzyskanego dochodu. Płatnikiem składki będzie podmiot wypłacający wynagrodzenie.

- Zerowy PIT dla dużych rodzin, emerytów oraz powracających z zagranicy

W Polskim Ładzie pojawi się także tzw. zerowy PIT przewidziany dla wspominanych wyżej grup. Dotychczas, z podobnej preferencji mogą korzystać podatnicy do 26 roku życia. Ulga dla dużych rodzin zakłada, że będzie ona przysługiwać rodzicom z co najmniej czwórką dzieci. Będzie tu obowiązywać roczny limit przychodów 85 528 zł. Co istotne – będzie on dotyczył każdego z rodziców.

Ulga ta będzie także obowiązywać dla osób, które mimo osiągnięcia uprawnień do emerytury zdecydują się zrezygnować z jej pobierania i nadal będą aktywne zawodowo.

Dla osób wracających z zagranicy zwolnienie z PIT również będzie obowiązywać do limitu 85 528 zł przychodu (plus kwota wolna). Zwolnienie będzie przysługiwało przez cztery lata. Będzie mogła z niego skorzystać osoba, która co najmniej trzy lata mieszkała i pracowała za granicą, a następnie przeniesie swoją rezydencję do Polski.

- Ryczałt samochodowy

Polski Ład zmienia również sposób rozliczania samochodów służbowych używanych do celów prywatnych. Ryczałt doliczany za korzystanie z firmowego samochodu do celów prywatnych w 2022 roku zależy nie od pojemności silnika, ale od jego mocy:

- Do 60 kW oraz dla samochodów elektrycznych i napędzanych wodorem – 250 zł miesięcznie,

- Pozostałe samochody o mocy powyżej 60 kW – 400 zł miesięcznie.

- Zmiany w ustawie zasiłkowej

W wyniku zmian, podstawy wymiaru zasiłku nie będzie się ustalać na nowo, jeżeli między okresami pobierania zasiłków zarówno tego samego rodzaju, jak i innego rodzaju nie było przerwy albo przerwa była krótsza niż 1 miesiąc kalendarzowy (wcześniej 3 miesiące).

Ponadto, zostaje wycofane obniżenie zasiłku chorobowego do 70%. Zasiłek będzie przysługiwał w wysokości 80% (choroba zwykła) lub 100% (np. choroba w okresie ciąży lub wypadek).

W związku z tym, w systemach firmy Humansoft zaimplementowano szereg modyfikacji, umożliwiających prawidłowe prowadzenie firmy pod kątem zmian ustawowych.

-

Kwota wolna od podatku

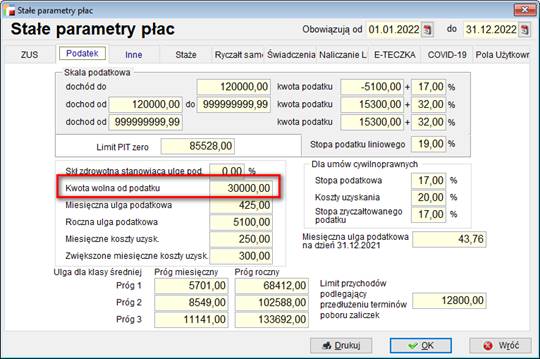

1. Podwyższenie kwoty wolnej od podatku

Od 1 stycznia 2022 roku kwota wolna od podatku będzie wynosić 30 000 zł. dla wszystkich podatników obliczających podatek według skali podatkowej. Taka kwota wolna od podatku w PIT uzyskana będzie dzięki podwyższeniu kwoty zmniejszającej podatek do wysokości 5100 zł (30 000 zł x 17% – 5 100 zł = 0 zł).

2. Konfiguracja

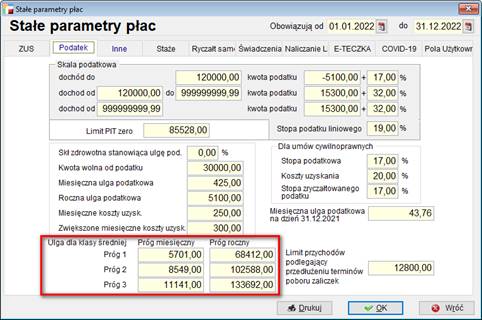

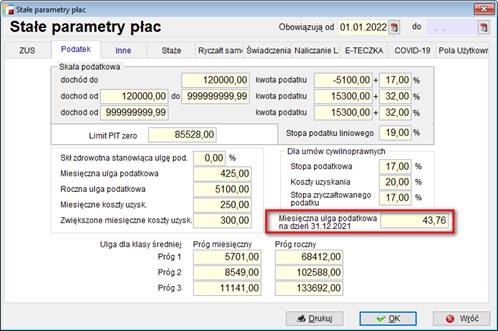

- Stałe parametry płac

W związku z podwyższeniem kwoty wolnej, zaktualizowano mechanizm Stałych Parametrów Płac. Po zainstalowaniu wersji 3.74 i dodaniu poprzez przycisk Dodaj nowych parametrów (bez przenoszenia treści), automatycznie zostaną wypełnione aktualnie obowiązujące dane, w tym kwota wolna. Należy pamiętać, aby wprowadzić zakres daty obowiązywania od – na okres od 01.01.2022 roku.

Dzięki tej zmianie podatnicy uzyskujący wynagrodzenie lub emeryturę do 2 500 zł miesięcznie, nie będą musieli płacić podatku dochodowego od osób fizycznych.

Kwota wolna od podatku w wysokości 30 000 zł będzie stosowana już przy obliczaniu zaliczek na podatek, poprzez odliczenie od podatku kwoty w wysokości 1/12 zmniejszającej podatek (1/12 z kwoty 5 100 zł – czyli 425 zł). Dotyczy to zaliczek obliczanych w sposób narastający, czyli z uwzględnieniem dochodów uzyskanych od początku roku.

Dodatkowo, w wersji 3.74.007 do Stałych Parametrów Płac dodano pole Kwota wolna od podatku.

- Umowa cywilnoprawna

W związku z podwyższoną kwotą wolną, do umowy cywilnoprawnej, do zakładki Podatki, dodano opcję Na wniosek pracownika nie pobierać zaliczki na podatek dochodowy.

Przed złożeniem takiego wniosku podatnik powinien przewidzieć swoje dochody i jeśli będą one wyższe niż 30 000 zł rocznie, wówczas nie może wnioskować o niepobieranie zaliczek.

Po zaznaczeniu ww. opcji, program nie naliczy podatku dla wybranych umów zleceniobiorców do limitu 30 000 zł.

Jeśli limit zostanie przekroczony, program naliczy podatek od całego wynagrodzenia w danym miesiącu.

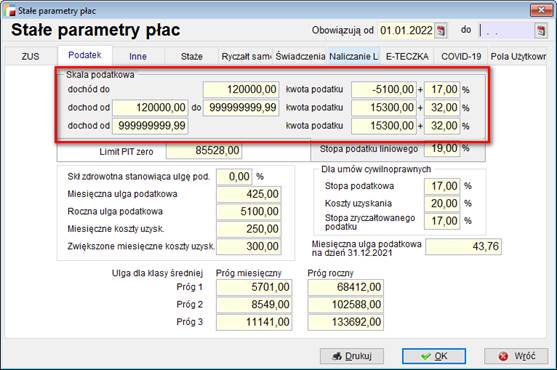

1. Podniesienie progu podatkowego

Zgodnie z propozycją zawartą w ustawie, wprowadzono podwyższenie do 120 000 zł progu dochodów, po przekroczeniu którego ma zastosowanie 32% stawki podatku.

Tym samym, pierwszy raz od kilku lat zmianie ulegnie próg dochodów, o którym mowa w skali podatkowej – jest to wzrost z 85 528 zł na 120 000 zł rocznego dochodu.

2. Konfiguracja

Mechanizm Stałych Parametrów Płac został zaktualizowany także w tym zakresie. Po instalacji wersji 3.74 i dodaniu nowych parametrów, automatycznie zostaną wypełnione dane do aktualnie obowiązującego progu podatkowego. Należy pamiętać, aby wprowadzić zakres daty obowiązywania od – na okres od 01.01.2022 roku.

1. Podniesienie wynagrodzenia minimalnego

Minimalne wynagrodzenie w roku 2022 wynosi 3010 zł brutto. jest to kwota wynagrodzenia wraz ze składkami i od niego w 2022 roku nie pobiera się już podatku dochodowego. Minimalne wynagrodzenie netto wynosi zatem 2363,56 zł.

2. Konfiguracja

Stałe Parametry Płac zostały zaktualizowane w tym zakresie. Po instalacji wersji 3.74 i dodaniu nowych parametrów, automatycznie zostaną wypełnione dane dotyczącego wynagrodzenia minimalnego. Należy pamiętać, aby wprowadzić zakres daty obowiązywania od – na okres od 01.01.2022 roku.

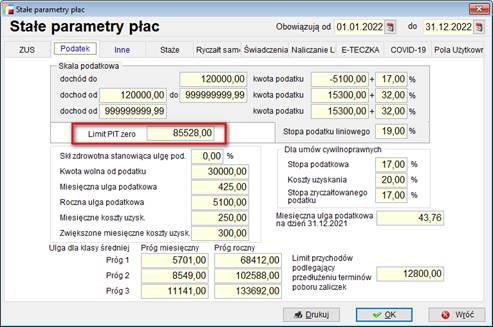

1. Zerowy PIT

Wśród propozycji Polskiego Ładu, znajdują się rozwiązania rozszerzające zakres obowiązywania zerowego PIT-u. Tak zwana ulga dla młodych nadal będzie dotyczyła przychodów do momentu przekroczenia limitu 85 528 zł uzyskiwanych przez podatników do 26. roku życia, ale jej zakres zostanie rozszerzony również o innych uprzywilejowanych. Są to:

- Ulga dla pracujących emerytów, czyli podatników, którzy pomimo nabycia uprawnień emerytalnych nie zdecydują się pobieranie świadczenia. Dotyczy to kobiet, które ukończyły 60. rok życia i mężczyzn po 65. roku życia.

- Ulga dla dużych rodzin – wychowujących co najmniej czworo dzieci.

- Ulga na powrót – to ulga zwalniająca z podatku przychody osoby, która przeniosła miejsce zamieszkania na terytorium Polski, w konsekwencji zmieniając rezydencję podatkową.

Zerowy PIT dla ww. wymienionych będzie działał analogicznie jak PIT-0 dla młodych. Oznacza to, że obejmie roczny przychód z pracy do kwoty 85 528 zł i kwotę wolną w wysokości 30 000 zł. W konsekwencji, osoby uprzywilejowane, zapłacą podatek dopiero po przekroczeniu kwoty 115 528 zł (85 528 zł ulgi + 30 000 zł kwoty wolnej).

2. Konfiguracja

- Stałe parametry płac

Pod kątem zmian w zerowym PIT, zmodyfikowano m.in. Stałe parametry płac, umowy o pracę i składniki płacowe.

Po instalacji wersji 3.74 i dodaniu nowych parametrów, automatycznie zostaną wypełnione dane dotyczące limitu PIT zero. Należy pamiętać, aby wprowadzić zakres daty obowiązywania od – na okres od 01.01.2022 roku.

Pole Limit PIT 26 lat, zmieniło swoją nazwę na Limit PIT zero.

Ustawienie Limit PIT zero będzie pilnowało kwoty 85 528 zł podczas naliczania wynagrodzenia, jeśli zostaną spełnione określone warunki.

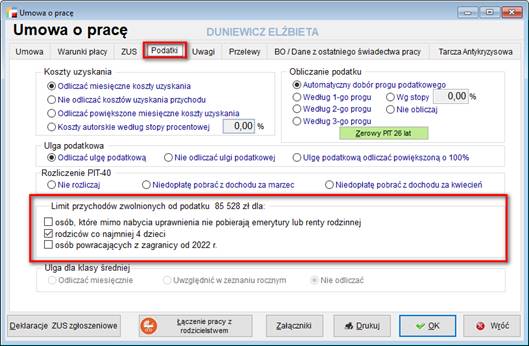

- Umowy o pracę

W związku z tym, do umowy o pracę, do zakładki Podatki, dodano sekcję Limit przychodów zwolnionych od podatku 85 528 zł dla:

- Osób, które mimo nabycia uprawnienia nie pobierają emerytury lub renty rodzinnej,

- Rodziców co najmniej 4 dzieci,

- Osób powracających z zagranicy od 2022 r.

UWAGA!!!

Działanie mechanizmu Zerowy PIT 26 lat pozostało bez zmian.

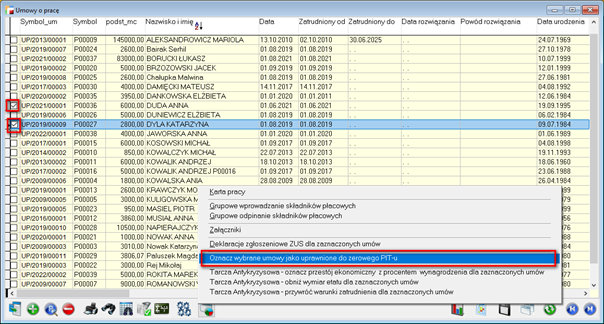

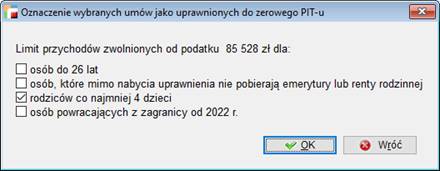

W opcjach dostępnych pod F12 na liście umów o pracę, zmodyfikowano funkcję Oznacz wybrane umowy jako uprawnione do zerowego PIT-u od 01.08.2019.

Funkcja przyjęła nazwę Oznacz wybrane umowy jako uprawnione do zerowego PIT-u i umożliwia grupowe ocechowanie zaznaczonych umów.

W związku z tym, że z zerowego PIT można skorzystać tylko z jednego tytułu, niemożliwe jest zaznaczenie więcej niż jednej opcji.

Dodatkowo, do fabrycznego widoku umów o pracę, dodano kolumnę Limit przychodów zwolnionych z podatku, zawierającą informację, która umowa posiada jedno z ww. oznaczeń.

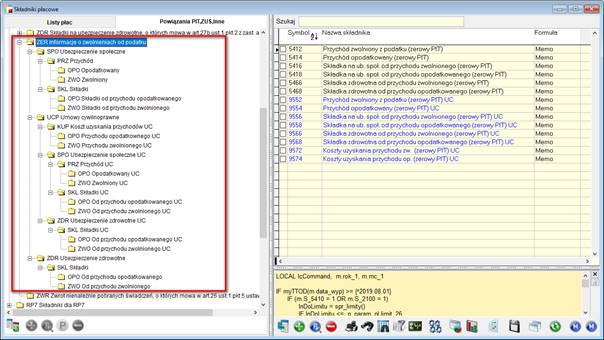

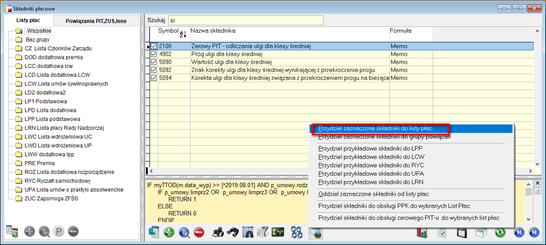

- Składniki płacowe

W związku z rozszerzeniem mechanizmu zerowego PIT, dodano nowe składniki płacowe, umożliwiające wyliczanie przychodu zwolnionego, jak również uwzględniające przekroczenie limitu 85 528 zł wraz z rozbiciem na poszczególne składki. Są to:

- 2100 – Zerowy PIT – odliczanie ulgi dla klasy średniej,

- 2102 – Zerowy PIT 11- osoba, która mimo nabycia uprawnień nie pobiera emerytury lub renty rodzinnej,

- 5414 – Przychód opodatkowany (zerowy PIT),

- 5416 – Składka na ub. społ. od przychodu zwolnionego (zerowy PIT),

- 5418 – Składka na ub. społ. od przychodu opodatkowanego (zerowy PIT),

- 5466 – Składka zdrowotna od przychodu zwolnionego (zerowy PIT),

- 5468 – Składka zdrowotna od przychodu opodatkowanego (zerowy PIT),

- 8400 – Zerowy PIT UC,

- 8402 – Zerowy PIT UC – osoba, która mimo nabycia uprawnień nie pobiera emerytury lub renty rodzinnej,

- 9554 – Przychód opodatkowany (zerowy PIT) UC,

- 9556 – Składka na ub. społ. od przychodu zwolnionego (zerowy PIT) UC,

- 9558 – Składka na ub. społ. od przychodu opodatkowanego (zerowy PIT) UC,

- 9566 – Składka zdrowotna od przychodu zwolnionego (zerowy PIT) UC,

- 9568 – Składka zdrowotna od przychodu opodatkowanego (zerowy PIT) UC,

- 9572 – Koszty uzyskania przychodu zw. (zerowy PIT) UC,

- 9574 – Koszty uzyskania przychodu op. (zerowy PIT) UC.

Ponadto, zmodyfikowane zostały nazwy i formuły fabryczne składników:

- 5410 – Zerowy PIT dla osoby do 26 lat,

- 5412 – Przychód zwolniony z podatku (zerowy PIT),

- 9550 – Zerowy PIT UC dla osób do 26 lat,

- 9552 – Przychód zwolniony z podatku (zerowy PIT) UC.

Zmiany zostały uwzględnione zarówno na listach płac umów o pracę jak przy umowach cywilnoprawnych.

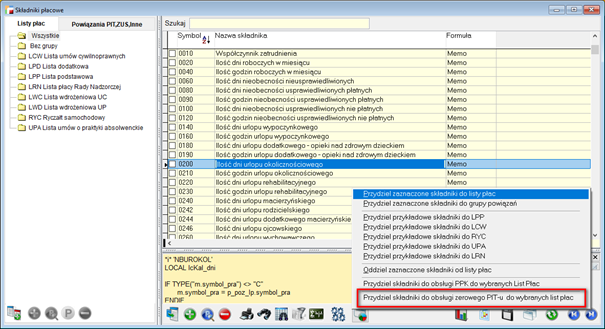

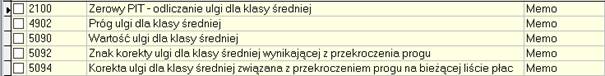

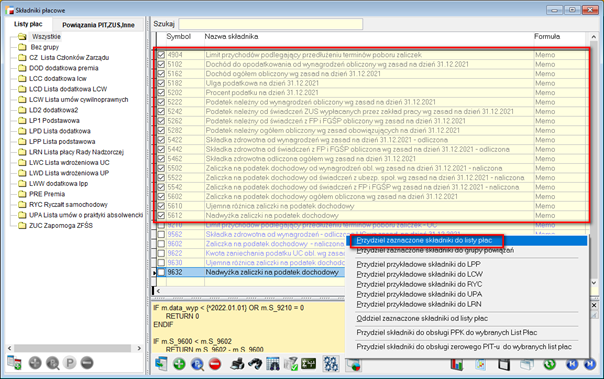

W opcjach dostępnych pod F12 na liście składników płacowych, zmodyfikowano funkcję Przydziel składniki do obsługi zerowego PIT 26 lat do wybranych list płac.

Funkcja przyjęła nazwę Przydziel składniki do obsługi zerowego PIT-u do wybranych list płac i umożliwia grupowe podpięcie składników do zaznaczonych umów.

Nowe składniki płacowe dla umów o pracę i umów cywilnoprawnych, wyliczają wprost wartości potrzebne do prawidłowego wypełnienia deklaracji PIT-11 dla pracowników upoważnionych do zerowego PIT. Pozwoli to na prawidłowe obsłużenie sytuacji, w których taki pracownik przekroczy limit dochodu zwolnionego i wejdzie w dochód opodatkowany. System rozbije składki na te od przychodu zwolnionego i opodatkowanego, co automatycznie przeniesie się później w odpowiednie pola deklaracji PIT – 11.

Na zakładce Powiązania PIT, ZUS, Inne zmieniono nazwę gałęzi PIT-26L na PIT-ZER i ją rozbudowano, uwzględniając nowe składniki.

1. Zmiany w składce zdrowotnej i ulga dla klasy średniej

Polski Ład zlikwidował możliwość odliczenia składki zdrowotnej 7,75%. Zmiana dotyka wszystkich podatników. Dla pracowników i przedsiębiorców rozliczających się na zasadach ogólnych wprowadzono tzw. ulgę dla klasy średniej. Z ulgi mogą skorzystać osoby o dochodach od 68 412 zł do 133 692 zł rocznie, czyli od 5701 zł do 11 141 zł miesięcznie.

Ulga nie obejmie podatników, rozliczających się liniowo. Zmieni się jednak wysokość składki dla rozliczających się podatkiem liniowym 19 – procentowym i będzie wynosić 4,9%. Przedsiębiorcy rozliczający się według skali zapłacą składkę w wysokości 9% dochodu. Zmieni się również oskładkowanie dla ryczałtowców. Zapłacą oni składkę zdrowotną w wysokości 9%, ale od innej podstawy wymiaru. Dla przychodów rocznych do 60 tys. zł będzie wynosić 60% przeciętnego wynagrodzenia. Dla przychodów do 300 tys. zł, będzie 100%, natomiast przy przychodach powyżej 300 tys. zł, 180% przeciętnego wynagrodzenia. Dla rozliczających się kartą podatkową nadal będzie obowiązywać 9%, ale od minimalnego wynagrodzenia

(w 2022 r. to 3010 zł). Od 2022 roku prawo do karty będą mieć tylko ci podatnicy, którzy w ten sposób rozliczali się już w roku ubiegłym. Jeśli ktoś podejmie decyzję o rezygnacji z karty to nie będzie mógł już potem wrócić do tej formy opodatkowania.

2. Konfiguracja

- Stałe parametry płac

W tym przypadku, mechanizm Stałych Parametrów Płac również został zaktualizowany. Po zainstalowaniu nowej wersji i dodaniu nowych parametrów, automatycznie zostaną wypełnione aktualnie obowiązujące dane, w tym wyzerowana zostanie Składka zdrowotna stanowiąca ulgę podatkową. Trzeba pamiętać, aby wprowadzić zakres daty obowiązywania od – na okres od 01.01.2022 roku.

Ponadto, wprowadzono szereg innych zmian umożliwiających zastosowanie ulgi dla klasy średniej.

W tym celu, zakładka dostępna w Stałych Parametrach Płac – Podatek zyskała nową sekcję – Ulga dla klasy średniej, która zostanie automatycznie wypełniona.

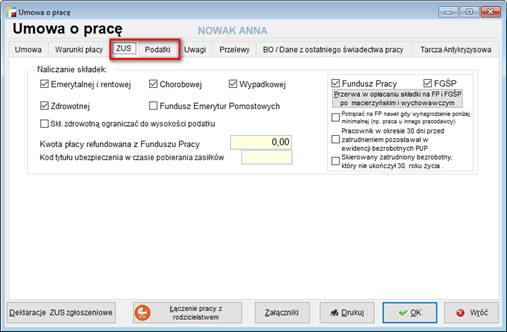

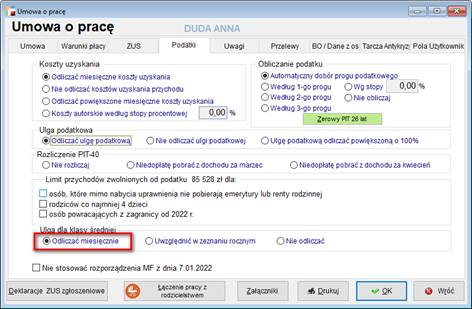

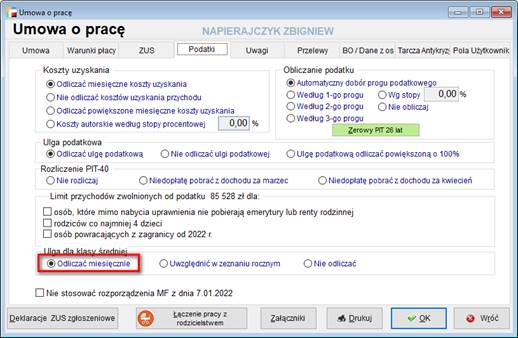

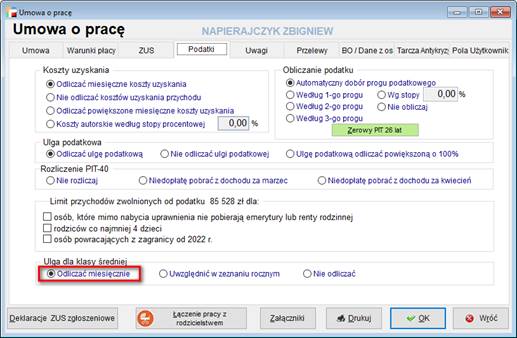

- Umowa o pracę

Z powodu dużej liczby zmian konfiguracyjnych, umowę o pracę zmodyfikowano i zakładkę ZUS i Podatki, rozdzielono na oddzielne sekcje ZUS oraz Podatki.

Ze względu na fakt, iż ulga może być odliczana miesięcznie lub uwzględniona w zeznaniu rocznym, w sekcji Podatki dodano sekcję Ulga dla klasy średniej. Możliwe jest wybranie jednej z trzech opcji:

- Odliczać miesięcznie,

- Uwzględnić w zeznaniu rocznym,

- Nie odliczać.

Zaznaczenie opcji Odliczać miesięcznie, spowoduje, że na liście płac, program sprawdzi, czy dochód mieści się w przedziale od 5701 zł do 11 141 zł i jeśli tak się stanie to zastosuje odpowiedni wzór obliczający ulgę.

Opcja Uwzględnić w zeznaniu rocznym, uwzględni ulgę dopiero w rozliczeniu rocznym, natomiast na bieżących listach płac zostanie odliczona składka zdrowotna w pełnej wartości, czyli 9%.

Nie odliczać, zignoruje ulgę zarówno w zeznaniu rocznym jak i przy naliczaniu miesięcznym.

Jak już wcześniej wspomniano, ulga może zostać rozliczona rocznie lub miesięcznie. Okazuje się, że stosowanie ulgi może u niektórych podatników spowodować powstanie niedopłaty podatku. W związku z tym, w niektórych sytuacjach warto rozważyć złożenie oświadczenia, aby pracodawca nie stosował ulgi. Podsumowując, podatnik sam musi wykalkulować, kiedy mu się bardziej opłaca.

UWAGA!!!

Z ulgi dla klasy średniej nie skorzystają osoby zatrudnione na podstawie umów cywilnoprawnych (zlecenie, dzieło).

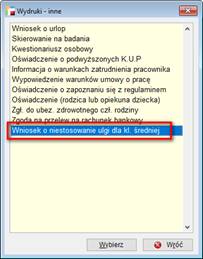

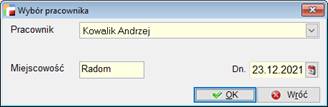

- Wydruki

W menu Kadry i Płace, w opcji Wydruki – Inne, dodano nową pozycję – Wniosek o niestosowanie ulgi dla klasy średniej.

Po wybraniu pracownika z listy, możliwy jest wydruk dedykowanego wniosku.

Złożenie wniosku spowoduje, że od następnego miesiąca płatnik nie zastosuje ulgi dla pracownika co oznacza, że zostanie mu odliczona składka zdrowotna w pełnej wysokości.

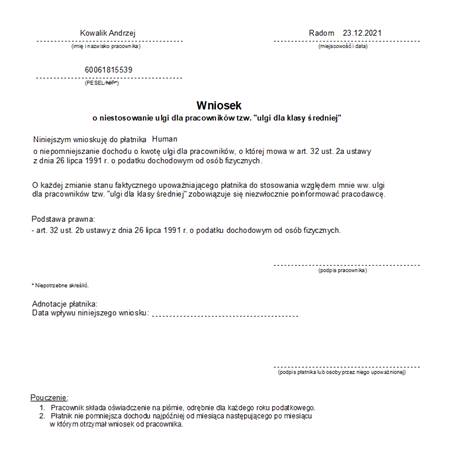

- Składniki płacowe

W związku z mechanizmem ulgi dla klasy średniej i dla potrzeb rozliczania miesięcznych zaliczek na podatek, do listy składników płacowych dodano nowe pozycje:

- 2100 – Zerowy PIT – odliczenie ulgi dla klasy średniej,

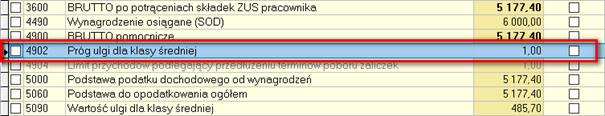

- 4902 – Próg ulgi dla klasy średniej,

- 5090 – Wartość ulgi dla klasy średniej,

- 5092 – Znak korekty ulgi dla klasy średniej wynikającej z przekroczenia progu,

- 5094 – korekta ulgi dla klasy średniej związana z przekroczeniem progu na bieżącej liście płac.

Dzięki nowym składnikom, możliwe jest naliczenie ulgi dla klasy średniej, jak również ewentualne skorygowanie wartości, np. w przypadku przekroczenia progu ulgi.

UWAGA!!!

Składniki odpowiadające za obliczenie ulgi dla klasy średniej należy podpiąć do odpowiednich list płac, np. LPP i LPD, korzystając z opcji dostępnej pod F12 na liście składników płacowych.

- Składnik 2100 – Zerowy PIT – odliczenie ulgi dla klasy średniej, jest wskaźnikiem – wartość 1 – dotyczy pracowników uprawnionych do zerowego PIT’u, dla których nie należy obliczać ulgi dla klasy średniej. Wartość 0 – spowoduje naliczenie ulgi, po spełnieniu kryteriów.

- W składniku 4902 – Próg ulgi dla klasy średniej, wyświetlana jest informacja, czy i jakiego wzoru użyć przy obliczaniu ulgi.

- 0 – oznacza kwotę poniżej pierwszego progu, tj. poniżej kwoty 5701 zł, w przypadku której nie ma zastosowania ulga.

- 1 – wskazuje, że przychód mieści się w granicach od 5701 do 8549 i należy zastosować odpowiedni wzór.

- 2 – informuje o przychodach w granicach od 8549 do 11141 i zastosowaniu kolejnego wzoru do obliczenia ulgi.

- 3 – pokazuje, że przychody przekraczają kwotę 11141 i nie zostanie zastosowany żaden z dedykowanych wzorów.

UWAGA!!!

Od wersji 3.74.005, składnik 2530 został zastąpiony składnikiem 4902. W związku z tym, należy zweryfikować, który składnik podpięty jest w listach płac i razie potrzeby odpiąć składnik 2530 i podpiąć składnik 4902.

- Składnik 5090 – Wartość ulgi dla klasy średniej oblicza ulgę dla klasy średniej na bieżącej liście płac. Dzieje się tak na podstawie składnika 4902 oraz właściwych dla danego przychodu wzorów, tj.:

- W przypadku przychodu mieszczącego się w granicach od 5701 zł do 8549 zł:

(Przychód x 6,68 % – 380,50 zł) / 0,17

- W przypadku przychodu mieszczącego się w granicach od 8549 zł do 11141 zł:

(Przychód x (- 7,35 %) + 819,08 zł) / 0,17

- Składnik 5092 – Znak korekty ulgi dla klasy średniej wynikającej z przekroczenia progu zbiera informacje z pozostałych list płac w bieżącym miesiącu i sprawdza, czy nastąpiło przekroczenie progu.

- W formule składnika 5094 – Korekta ulgi dla klasy średniej związana z przekroczeniem progu na bieżącej liście płac, obliczana jest wartość korekty ulgi dla klasy średniej na pozostałych listach płac, jeśli nastąpi wkroczenie w próg lub przekroczenie kolejnego progu.

Przy naliczaniu ulgi dla klasy średniej dla pracownika, u którego wystąpiło kilka list płac należy pamiętać, że:

- Jeżeli pracownik osiągnie przychód uprawniający do skorzystania z ulgi dopiero w kolejnej wypłacie w danym miesiącu, ulga ta zostanie naliczona dla całego uzyskanego przychodu w miesiącu, a nie tylko od przychodu z tej listy płac.

- Jeśli pracownik na pierwszej liście płac miał naliczoną ulgę, a kolejna spowoduje przekroczenie kwoty 11 141 zł, to podstawa opodatkowania zostanie powiększona o kwotę ulgi odliczonej na pierwszej liście płac.

- Jeśli pracownikowi naliczona zostanie druga lista płac, w której kwota ulgi od całego przychodu będzie niższa niż kwota ulgi naliczona na pierwszej liście, na kolejnej liście płac, kwota nienależnej ulgi zostanie dodana do podstawy opodatkowania.

Warto również pamiętać o tym, że w sytuacji, gdy pracownik przekroczy wskazany limit nawet o złotówkę, utraci prawo do całej ulgi. W konsekwencji, w rocznym PIT konieczne będzie skorygowanie zapłaconych wcześniej zaliczek na PIT i zapłacenie wyższego podatku.

Ryzyko niedopłaty podatku jest dosyć duże, w przypadku, gdy przez cały rok podatnik płacił niższe zaliczki uwzględniające ulgę.

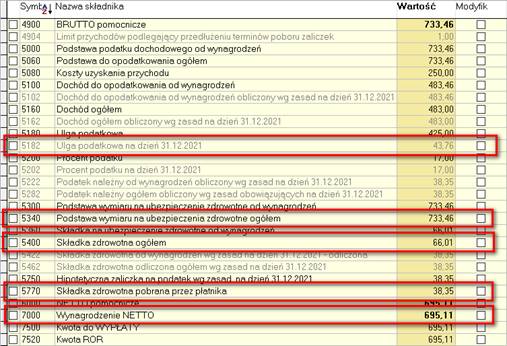

- Ograniczenie składki zdrowotnej do wysokości zaliczki na podatek

Obecnie obowiązujące przepisy przewidują, że we wskazanych ustawą przypadkach, składka na ubezpieczenie zdrowotne za dany miesiąc obliczana przez płatnika, podlega obniżeniu do wysokości zaliczki na podatek dochodowy od osób fizycznych.

Według interpretacji ZUS, w 2022 roku, możliwość obniżenia składki nie będzie dotyczyła kwoty faktycznej zaliczki za dany miesiąc, lecz obniżenie takie będzie następowało do wysokości kwoty odpowiadającej kwocie zaliczki na podatek dochodowy, obliczanej zgodnie z przepisami obowiązującymi na dzień 31 grudnia 2021 roku.

Oznacza to, że przy niskich dochodach składka powinna być naliczana na dotychczasowych zasadach.

W tym celu mechanizm Stałych Parametrów Płac został dostosowany do aktualnych przepisów. Po dodaniu nowych parametrów, automatycznie zostaną wypełnione dane do dotyczące miesięcznej ulgi podatkowej na dzień 31.12.2021 roku. Należy pamiętać, aby wprowadzić zakres daty obowiązywania od – na okres od 01.01.2022 roku.

Od wersji 3.74.007 nie trzeba już samodzielnie zaznaczać znacznika Składkę zdrowotną ograniczać do wysokości podatku, dostępnego w umowie o pracę na zakładce ZUS.

Program automatycznie obliczy wysokość składki, jak również w razie potrzeby, ograniczy ją do wysokości zaliczki na podatek.

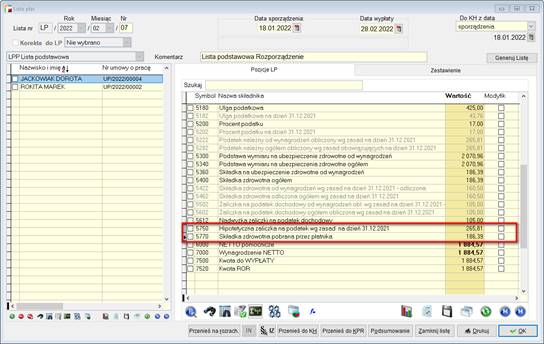

Na potrzeby obsługi takiej sytuacji, dodano składnik płacowy 5750 – Hipotetyczna zaliczka na podatek, porównujący wartość składki zdrowotnej z zaliczką na podatek wyliczoną wg zasad z dnia 31.12.2021 roku, jak również składnik 5770 – Składka zdrowotna poprana przez płatnika, obliczający faktycznie pobraną składkę zdrowotną.

Przy spełnieniu określonych warunków, program odpowiednią składkę zdrowotną, w zależności od konieczności jej ograniczenia bądź nie.

UWAGA!!!

Składniki 5750 oraz 5770, należy podpiąć samodzielnie do listy płac.

UWAGA!!!

Na potrzeby prawidłowego wyliczania składki zdrowotnej ograniczonej do wysokości podatku, należy dodatkowo podpiąć składniki techniczne, opisane szerzej w rozdziale VII, dotyczącym rozporządzenia dnia 7 stycznia 2022 roku.

W związku z automatycznym wyliczaniem hipotetycznej zaliczki na podatek, program nawet w przypadku pracowników zwolnionych z podatku, wyświetli składniki dotyczące podatku, potrzebne do wyliczeń. Nie będą one jednak brały udziału w wyliczeniu wynagrodzenia do wypłaty.

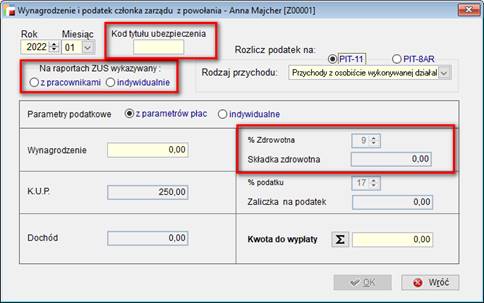

3. Składka zdrowotna dla Członków Zarządu z powołania

Zgodnie z ustawą przyjętą przez sejm, od 2022 roku przychody otrzymywane z tytułu wykonywania obowiązków Członka Zarządu z powołania, będą stanowić podstawę do obowiązkowej 9% składki zdrowotnej.

Obowiązek ubezpieczenia zdrowotnego powstaje z dniem powołania i wygasa z dniem odwołania.

Podmiot wypłacający wynagrodzenie będzie musiał dokonać zgłoszenia do ubezpieczenia zdrowotnego. Dotychczas, pełnienie takiej funkcji nie było tytułem do ubezpieczeń społecznych i zdrowotnych.

W związku z tymi zmianami, w kartotece Członkowie zarządu z powołania, zmodyfikowano zakładkę Wynagrodzenie i podatki, dodając m.in. informację o składce zdrowotnej, kod ubezpieczenia i sposób raportowania do ZUS.

Po wybraniu roku 2022, przy domyślnie zaznaczonej opcji Parametry podatkowe z parametrów płac, program automatycznie pobierze 9% składki zdrowotnej, a po kliknięciu przycisku Oblicz, uwzględni składkę zdrowotną w Kwocie do wypłaty.

Kod tytułu ubezpieczenia należy wprowadzić ręcznie, jak również należy zadecydować w jaki sposób będzie raportowany do ZUS członek zarządu – indywidualnie czy razem z pracownikami.

Ponadto, spółka musi zgłosić członków zarządu do ZUS, na formularzu ZUS ZUA. Ma na to czas do 7 stycznia.

W jednej z kolejnych wersji programu, Członkowie zarządu z powołania, zostaną uwzględnieni przy eksporcie do programu Płatnik, przy deklaracjach rozliczeniowych – analogicznie jak to ma miejsce przy właścicielach.

Rozporządzenie Ministra Finansów weszło w życie 8 stycznia 2022 r. i zmieniło zasady rozliczania zaliczek na podatek dochodowy, pobieranych przez płatników począwszy od zaliczek za styczeń 2022 r.

Przedłużenie terminów, o których mowa w rozporządzeniu, ma zastosowanie do przychodów uzyskanych od dnia 1 stycznia 2022 r. do dnia 31 grudnia 2022 r.

Rozporządzenie stosuje się, w przypadku gdy miesięczne przychody, o których mowa w pkt 2 objaśnień, uzyskane przez podatnika za pośrednictwem płatnika nie przekroczą 12 800 zł, przy czym limit ten stosuje się odrębnie dla każdego źródła opodatkowanych przychodów.

1. Konfiguracja

- Stałe parametry płac

Na potrzeby mechanizmu obsługującego rozporządzenie, do Stałych Parametrów Płac dodano pole Limit przychodów podlegający przedłużeniu terminów poboru zaliczek, który od wersji 3.74.007 jest automatycznie wypełniony kwotą 12 800 zł.

UWAGA!!!

Po podniesieniu danych do wersji 3.74.007 prosimy o sprawdzenie Stałych parametrów płac, celem weryfikacji czy wszystkie dane zostały poprawnie wypełnione.

- Umowa o pracę

Do umowy o pracę, na zakładce Podatki, dodano opcję Nie stosować rozporządzenia MF z dnia 7.01.2022.

Checkbox jest domyślnie niezaznaczony, co oznacza że umowa na liście płac zostanie naliczona w dwóch wariantach.

- Składniki płacowe

W celu prawidłowego naliczenia listy płac na starych i nowych zasadach, dodano specjalne składniki techniczne, które są kolorze siwym dla umów o pracę i jasno-niebieskie dla umów cywilnoprawnych, celem odróżnienia ich od zwykłych składników.

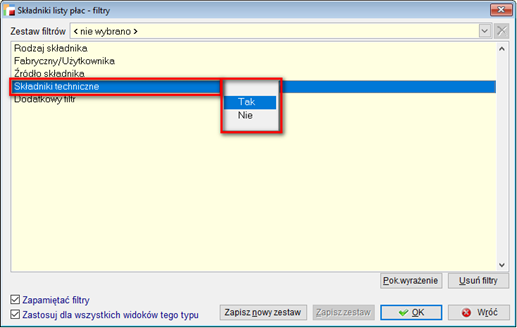

W celu łatwego odnalezienia składników na liście składników płacowych, do Filtrów dostępnych pod F8. Dodano opcję Składniki techniczne, umożliwiające ograniczenie składników to ww.

Po użyciu filtra na składniki techniczne, program wyświetli tylko te odpowiedzialne za wyliczenie listy płac po staremu, które należy podpiąć do listy płac.

UWAGA!!!

Kolor siwy i jasno-niebieski widoczny jest tylko na widoku fabrycznym składników płacowych.

Dostępne są następujące techniczne składniki płacowe dla umów o pracę:

- 4904 – Limit przychodów podlegający przedłużeniu terminów poboru zaliczek,

- 5102 – Dochód do opodatkowania od wynagrodzeń obliczony wg zasad na dzień 31.12.2021,

- 5162 – Dochód ogółem obliczony wg zasad na dzień 31.12.2021,

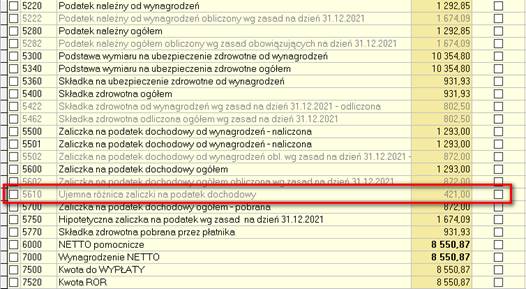

- 5182 – Ulga podatkowa na dzień 31.12.2021,

- 5202 – Procent podatku na dzień 31.12.2021,

- 5222 – Podatek należny od wynagrodzeń obliczony wg zasad na dzień 31.12.2021,

- 5242 – Podatek należny od świadczeń ZUS wypłacanych przez zakład pracy wg zasad na dzień 31.12.2021,

- 5262 – Podatek należny od świadczeń z FP i FGŚP obliczony wg zasad na dzień 31.12.2021,

- 5282 – Podatek należny ogółem obliczony wg zasad obowiązujących na dzień 31.12.2021

- 5422 – Składka zdrowotna od wynagrodzeń wg zasad na dzień 31.12.2021 – odliczona,

- 5442 – Składka zdrowotna od świadczeń z FP i FGŚP obliczona wg zasad na dzień 31.12.2021 – odliczona,

- 5462 – Składka zdrowotna odliczona ogółem wg zasad na dzień 31.12.2021,

- 5502 – Zaliczka na podatek dochodowy od wynagrodzeń obl. wg zasad na dzień 31.12.2021 – naliczona,

- 5522 – Zaliczka na podatek dochodowy od świadczeń z ubezp. społ. wg zasad na dzień 31.12.2021 – naliczona,

- 5542 – Zaliczka na podatek dochodowy od świadczeń z FP i FGŚP wg zasad na dzień 31.12.2021 – naliczona,

- 5602 – Zaliczka na podatek dochodowy ogółem obliczona wg zasad na dzień 31.12.2021,

- 5610 – Ujemna różnica zaliczki na podatek dochodowy,

- 5612 – Nadwyżka zaliczki na podatek dochodowy.

Techniczne składniki płacowe dla umów cywilnoprawnych:

- 9210 – Limit przychodów podlegający przedłużeniu terminów poboru zaliczek – UC,

- 9562 – Składka zdrowotna od wynagrodzeń – odliczona UC wg zasad na dzień 31.12.2021,

- 9602 – Zaliczka na podatek dochodowy – naliczona UC wg zasad na dzień 31.12.2021,

- 9622 – Kwota zaniechania podatku UC obl. wg zasad na dzień 31.12.2021,

- 9630 – Ujemna różnica zaliczki na podatek dochodowy,

- 9632 – Nadwyżka zaliczki na podatek dochodowy.

Przy czym, składniki 4904 oraz 9210 sprawdzają czy wynagrodzenie nie przekracza limitu określonego w Stałych parametrach płac – 12 800 zł, w danym miesiącu.

UWAGA!!!

Składniki techniczne powinny zostać podpięte do list płac, nawet w przypadku nie stosowania rozporządzenia.

2. Naliczanie listy płac w dwóch wariantach

Podczas naliczania listy płac, program sprawdza czy wystąpiła ujemna różnica między:

- Kwotą zaliczki na podatek od przychodów obliczoną wg zasad Polskiego Ładu,

- Kwotą zaliczki na podatek od przychodów obliczoną zgodnie z zasadami na dzień 31.12.2021 rok.

1. Grupy VAT

W ramach Polskiego Ładu, wprowadzono instytucję Grupy VAT. Przewodnią ideą takiego rozwiązania jest uproszczenie rozliczeń wewnątrz grup podatników i możliwość występowania jako jeden podatnik VAT.

Członkami Grupy VAT mogą być podmioty:

- które, posiadają siedzibę na terytorium kraju,

- które, nie posiadają siedziby na terytorium kraju, w zakresie, w jakim prowadzą działalność gospodarczą na terytorium kraju za pośrednictwem oddziału położonego na terytorium kraju.

Członkowie grupy VAT zobowiązani są do prowadzenia osobnej ewidencji transakcji dokonywanej pomiędzy sobą w formie elektronicznej. Ewidencję należy przekazywać na wezwanie organu podatkowego w terminie 7 dni od dnia doręczenia żądania. W ramach prowadzonej przez każdego członka grupy VAT ewidencji wykazywane są dane takie jak:

- nazwa i NIP nabywcy,

- data wykonania i zakończenia dostawy towarów lub wykonania usługi,

- nazwa (rodzaj) towaru lub usługi,

- jednostka miary i ilość (liczba) dostarczonych towarów lub zakres wykonywanych usług,

- kwota należności ogółem.

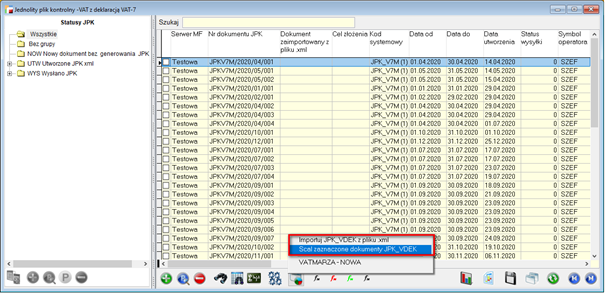

Powstanie grupy VAT ograniczy liczbę składanych JPK_VDEK przez członków grupy. Dotychczas, każdy z nich dostarczał osobny dokument, a w ramach grupy VAT jednolity plik kontrolny złożony będzie wyłącznie przez grupę. Oznacza to, że w przypadku np. 3 członków grupy w ciągu roku wyśle się tylko 12 plików JPK_VDEK, a nie 36, czyli po 12 plików przez każdy podmiot osobno.

Zgodnie z art. 8d ust. 1 ustawy o VAT po założeniu grupy VAT w pliku JPK_VDEK, składanym przez grupę za pierwszy okres rozliczeniowy jej funkcjonowania uwzględnia się ewentualne nadwyżki podatku VAT naliczonego nad należnym, które wykazywane były przez członków grupy w indywidualnych plikach JPK_VDEK.

W związku z tym, dostosowano plik JPK_VDEK do wersji 2, zarówno przy deklaracji miesięcznej jak i kwartalnej.

Poprawiono także mechanizm importu i scalania plików JPK_VDEK, dostępny pod F12 na liście Jednolitych plików kontrolnych.

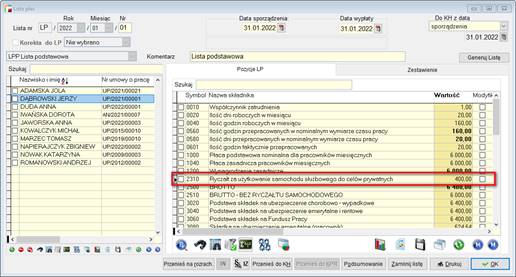

2. Ryczałt samochodowy

W związku z Polskim Ładem, zmianie ulega również sposób kwalifikowania samochodów służbowych używanych do celów prywatnych. Obecnie wysokość przychodu uzależniona jest od pojemności silnika (1600 cm3), a od 1 stycznia 2022 r. wyznacznikiem będzie moc silnika lub rodzaj napędu.

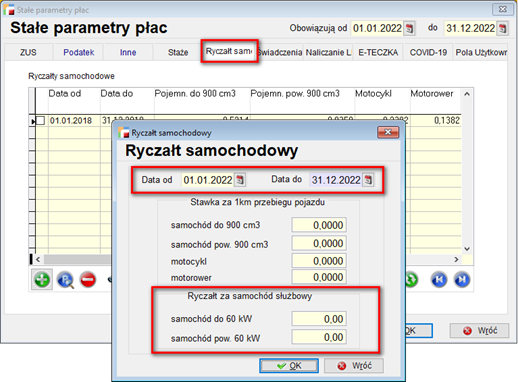

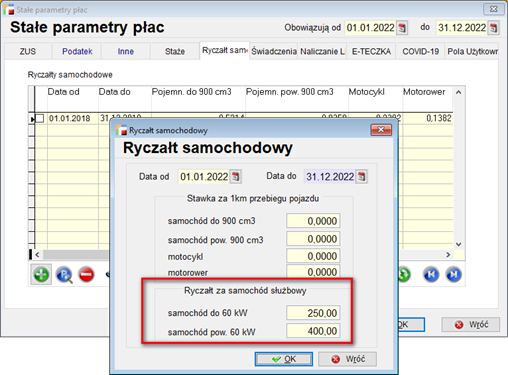

W związku z powyższym, w Stałych parametrach płac, na zakładce dotyczącej Ryczałtu samochodowego, wprowadzono zmiany umożliwiające zastosowanie nowych przepisów.

Po wprowadzeniu daty od 01.01.2022 r. program zmieni pojemność na moc.

Wartości dotyczące samochodu do 60 kW – 250 zł i samochodu powyżej 60 kW – 400 zł, należy wypełnić we własnym zakresie.

W kartotece pracownika, po ikonką Samochodu, uwzględniono zmiany dotyczące ryczałtu samochodowego.

Należy pamiętać, aby wprowadzić datę obowiązywania od 01.01.2022 roku.

Zmiany te zostaną uwzględnione w naliczaniu listy płac.

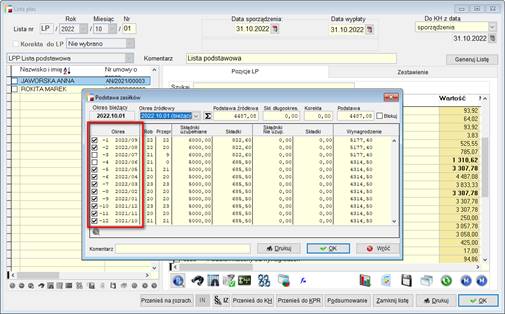

1. Zmiany w wyznaczaniu podstaw zasiłku

Od 1 stycznia 2022 roku, zacznie obowiązywać istotna zmiana dotycząca ustalania podstawy wymiaru zasiłku. Nie trzeba będzie na nowo, jeżeli między okresami pobierania zasiłków zarówno tego samego rodzaju, jak i innego rodzaju nie było przerwy albo przerwa była krótsza niż 1 miesiąc kalendarzowy (wcześniej 3 miesiące).

Kiedy nie przelicza się na nowo podstawy wymiaru?

Co do zasady podstawa zasiłku chorobowego jest stała i nie jest przeliczana przy każdym otrzymanym zwolnieniu lekarskim. Nawet jeżeli między okresami choroby występują przerwy, to z reguły podstawa zasiłku chorobowego nie zmienia się. Jeżeli między okresami pobierania świadczeń chorobowych nie było przerwy lub przerwa była krótsza niż:

- 3 pełne miesiące kalendarzowe do 31 grudnia 2021 roku,

- 1 pełny miesiąc kalendarzowy od 1 stycznia 2022 roku,

– podstawa wymiaru zasiłku chorobowego pozostaje bez zmian i nie ustala się jej na nowo.

W związku z powyższym, zmieniono formułę składnika 4000 – Podstawa zasiłków / świadczeń ZUS, podstawa wymiaru zasiłku jest przeliczania na nowo, jeżeli między okresami pobierania zasiłków przerwa była krótsza niż jeden miesiąc. Zmiana sprawdza datę wypłaty i stosowana jest, gdy data wypłaty jest późniejsza niż 01.01.2022 r.

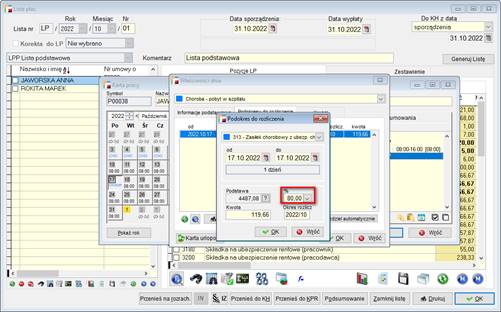

2. Zasiłek chorobowy za okres pobytu w szpitalu

Od dnia 1 stycznia 2022 roku, zasiłek chorobowy za czas pobytu w szpitalu zostanie podwyższony o 10%. Nowa wysokość zasiłku wyniesie więc 80% podstawy wymiaru zasiłku. Oznacza to, że kwota chorobowego przy chorowaniu w domu i w szpitalu zostanie zrównana.

W związku z menu Kadry Płace – Słowniki – Nieobecności – Choroba pobyt w szpitalu – Popraw – Pozycję Procent od podstawy zmieniono z 70 na 80.

Choroba w okresie ciąży lub wypadek nie ulega zmianie i będzie wynosić 100%.

1. Składniki płacowe

Na potrzeby zmian związanych z obsługą Polskiego Ładu, w systemach firmy Humansoft, zmodyfikowano formuły fabryczne następujących składników:

- 4000 – Podstawa zasiłków/ świadczeń ZUS,

- 5100 – Dochód do opodatkowania od wynagrodzeń,

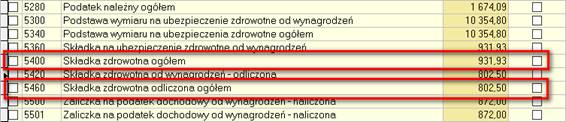

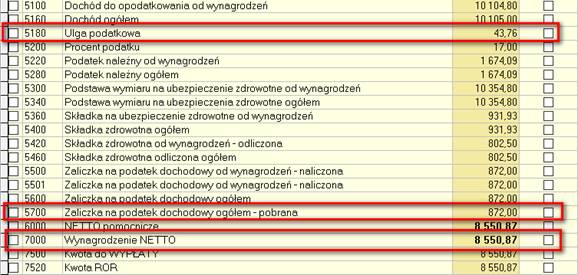

- 5180 – Ulga podatkowa,

- 5220 – Podatek należny od wynagrodzeń,

- 5360 – Składka na ubezpieczenie zdrowotne od wynagrodzeń,

- 5410 – Zerowy PIT dla osoby do 26 lat,

- 5412 – Przychód zwolniony z podatku (zerowy PIT),

- 5420 – Składka zdrowotna od wynagrodzeń – odliczona,

- 5500 – Zaliczka na podatek dochodowy od wynagrodzeń – naliczona,

- 5520 – Zaliczka na podatek dochodowy od świadczeń z ubezpieczenia społecznego – naliczona,

- 5750 – Hipotetyczna zaliczka na podatek wg zasad na dzień 31.12.2021,

- 5770 – Składka zdrowotna pobrana przez płatnika,

- 6000 – NETTO pomocnicze,

- 9500 – Podatek należny UC,

- 9550 – Zerowy PIT UC dla osób do 26 lat,

- 9552 – Przychód zwolniony z podatku (zerowy PIT) UC,

- 9600 – Zaliczka na podatek dochodowy – naliczona UC.

W związku z powyższym, prosimy o zweryfikowanie składników fabrycznych modyfikowanych jak również składników niefabrycznych pod kątem ww. zmian.

UWAGA!!!

Składniki 5750 oraz 5770 powinny być podpięte do wszystkich list płac, na których wyliczana jest składka zdrowotna.

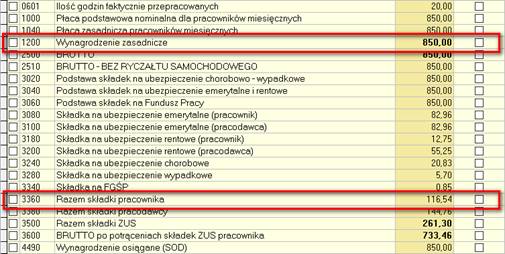

1. Naliczenie wypłaty pracownikowi przy wynagrodzeniu, dla którego następuje ograniczenie składki zdrowotnej.

- Pracownik zatrudniony na ¼ etatu,

- wynagrodzenie 850 zł miesięcznie,

- Nastąpi ograniczenie składki zdrowotnej (bez względu na znacznik w umowie o pracę).

Lista płac od 2022 roku

- Wynagrodzenie brutto: 850 zł

- Składki społeczne razem: 116,54 zł

- Podstawa składki zdrowotnej: 850 zł – 116,54 = 733,46 zł

- Koszty uzyskania przychodu: 250 zł

- Składka zdrowotna do odliczenia: BRAK

- Składka zdrowotna: 733,46 zł x 9% = 66,01 zł

- Podstawa do opodatkowania: 850 zł – 116,54 – 250 zł (KUP) = 483,46 ≈ 483 zł

- Ulga podatkowa: 43,76

- Zaliczka na podatek: 483 zł x 17% = 82,11 – 43,76 zł (ulga podatkowa)* = 38,35 *(Hipotetyczna zaliczka na podatek naliczona zgodnie z przepisami obowiązującymi na dzień 31 grudnia 2021 roku)

- Składka zdrowotna 66,01 > zaliczka na podatek 38,35 – składka zdrowotna jest wyższa od zaliczki na podatek, dlatego następuje ograniczenie składki zdrowotnej do wysokości zaliczki

- Wynagrodzenie netto: 850 zł – 116,54 zł (składki społeczne) – 38,35 zł (zdrowotna ograniczona do wysokości zaliczki) = 695,11 zł

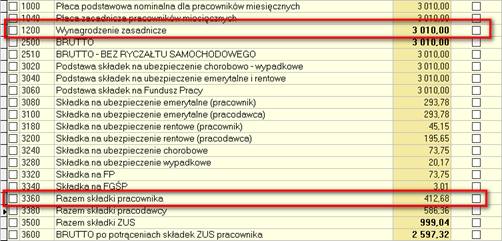

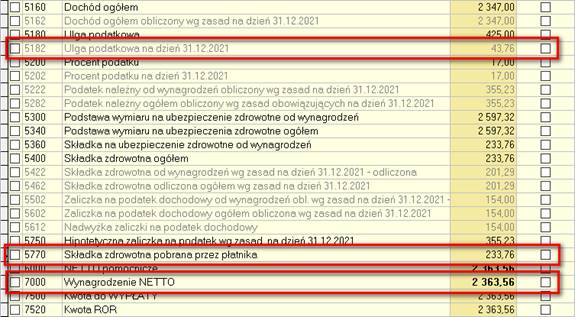

2. Naliczenie wypłaty pracownikowi przy wynagrodzeniu minimalnym

- Pracownik zatrudniony na pełen etat,

- wynagrodzenie minimalne 3010 zł miesięcznie, obowiązujące w 2022 roku.

Lista płac od 2022 roku

- Wynagrodzenie brutto: 3010 zł

- Składki społeczne razem: 412,68 zł

- Podstawa składki zdrowotnej: 3010 zł – 412,68 = 2597,32 zł

- Koszty uzyskania przychodu: 250 zł

- Składka zdrowotna do odliczenia: BRAK

- Składka zdrowotna: 2597,32 zł x 9% = 233,76 zł

- Podstawa do opodatkowania: 3010 zł – 412,68 – 250 zł (KUP) = 2347,32 ≈ 2347 zł

- Ulga podatkowa: 43,76

- Zaliczka na podatek: 2347 zł x 17% = 398,99 – 43,76 zł (ulga podatkowa)* = 355,23 *(Hipotetyczna zaliczka na podatek naliczona zgodnie z przepisami obowiązującymi na dzień 31 grudnia 2021 roku)

- Składka zdrowotna 233,76 < zaliczka na podatek 355,23 – składka zdrowotna jest niższa od zaliczki na podatek, dlatego nie następuje ograniczenie składki zdrowotnej do wysokości zaliczki

- Wynagrodzenie netto: 3010 zł – 412,68 zł (składki społeczne) – 233,76 zł (zdrowotna ograniczona do wysokości zaliczki) = 2363,56 zł

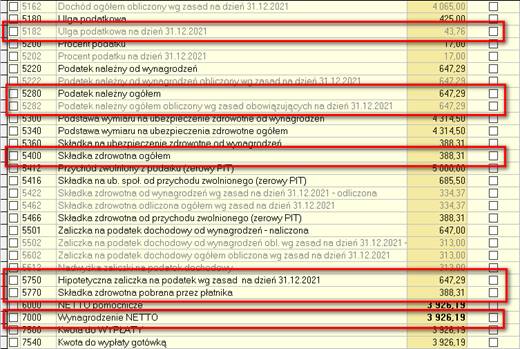

3. Naliczenie wypłaty pracownikowi korzystającemu ze zwolnienia z podatku, w związku z wychowywaniem co najmniej czwórki dzieci.

- Pracownik zatrudniony na pełen etat,

- wynagrodzenie 5 000 zł miesięcznie,

- zaznaczona opcja dotycząca zwolnienia z podatku ze względu na bycie rodzicem co najmniej czwórki dzieci.

Lista płac od 2022 roku

- Wynagrodzenie brutto: 5000 zł

- Składki społeczne razem: 685,50 zł

- Podstawa składki zdrowotnej: 5000 zł – 685,50 = 4314,50 zł

W składniku 2100 widnieje informacja o zastosowaniu Zerowego PIT.

- Koszty uzyskania przychodu: 250 zł

- Składka zdrowotna do odliczenia: BRAK

- Składka zdrowotna: 4314,50 zł x 9% = 388,31 zł

- Podstawa do opodatkowania: 5000 zł – 685,50 – 250 zł (KUP) = 4065,50 ≈ 4065 zł

- Ulga podatkowa: 43,76

- Zaliczka na podatek: 4065 zł x 17% = 691,05 – 43,76 zł (ulga podatkowa)* = 647,29 *(Hipotetyczna zaliczka na podatek naliczona zgodnie z przepisami obowiązującymi na dzień 31 grudnia 2021 roku)

- Składka zdrowotna 388,31 < zaliczka na podatek 647,29 – składka zdrowotna jest niższa od zaliczki na podatek, dlatego nie następuje ograniczenie składki zdrowotnej do wysokości zaliczki

- Wynagrodzenie netto: 5000 zł – 685,50 zł (składki społeczne) – 388,31 zł (zdrowotna ograniczona do wysokości zaliczki) = 3926,19 zł

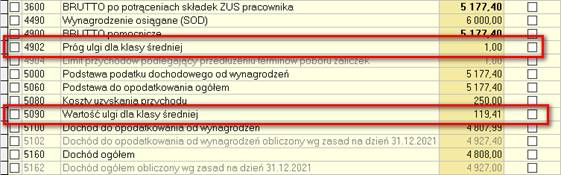

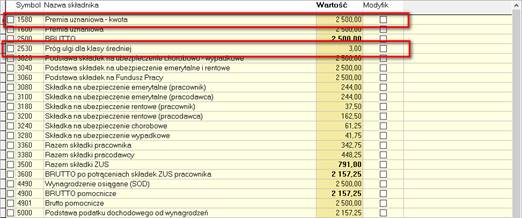

4. Naliczenie wypłaty pracownikowi korzystającemu z ulgi dla klasy średniej i wynagrodzeniem mieszczącym się w przedziale 5 701 a 8549 zł.

- Pracownik zatrudniony na pełen etat,

- wynagrodzenie 6 000 zł miesięcznie,

- zaznaczona opcja dotycząca korzystania z ulgi dla klasy średniej.

Lista płac od 2022 roku

- Wynagrodzenie brutto: 6000 zł

Składnik 4902 rozpoznaje, czy i którego wzoru należy użyć do obliczenia Ulgi dla klasy średniej.

- Składki społeczne razem: 822,60 zł

- Podstawa składki zdrowotnej: 6000 zł – 822,60 = 5177,40 zł

- Koszty uzyskania przychodu: 250 zł

- Składka zdrowotna do odliczenia: BRAK

- Składka zdrowotna: 5177,40 zł x 9% = 465,97 zł

- Ulga podatkowa dla klasy średniej dochód poniżej 8549 zł, więc należy zastosować wzór:

(przychód x 6,68% – 380,50 zł) / 0,17, czyli

- 6 000 x 6,68 % = 400,80 – 380,50 zł = 20,30 zł / 0,17 = 119,14 zł

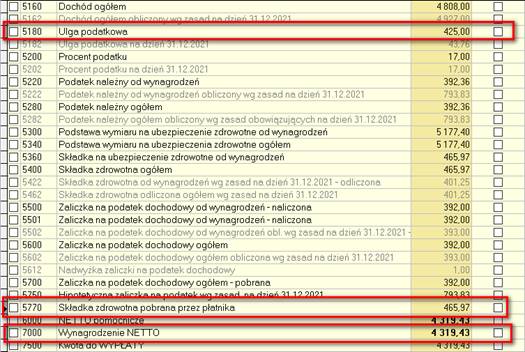

- Podstawa do opodatkowania: 6000 zł – 822,60 – 250 zł (KUP) – 119,41 (ulga dla klasy średniej) = 4807,99 ≈ 4808 zł

- Ulga podatkowa: 425

- Zaliczka na podatek: 4808 zł x 17% = 817,36 – 425 zł (ulga podatkowa) = 392,36 ≈ 392

- Wynagrodzenie netto: 6000 zł – 822,60 zł (składki społeczne) – 392 (podatek) – 465,97 zł (zdrowotna) = 4319,43 zł

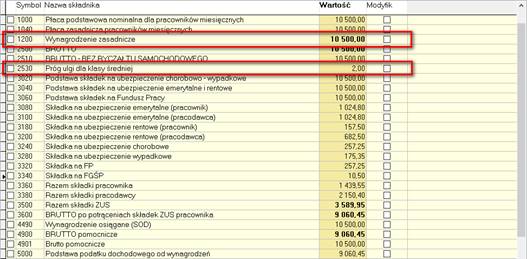

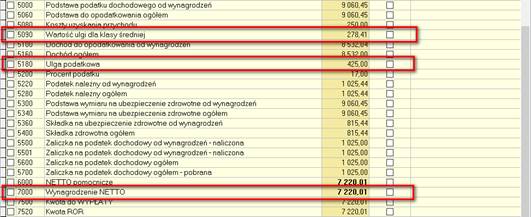

5. Naliczenie wypłaty pracownikowi korzystającemu z ulgi dla klasy średniej i wynagrodzeniem mieszczącym się w przedziale 8549 a 11141 zł.

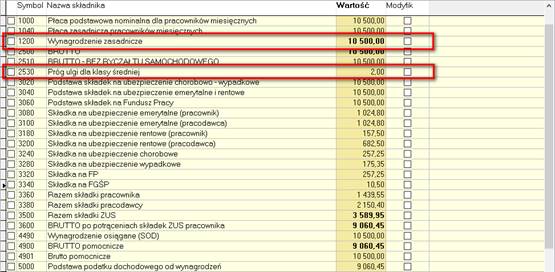

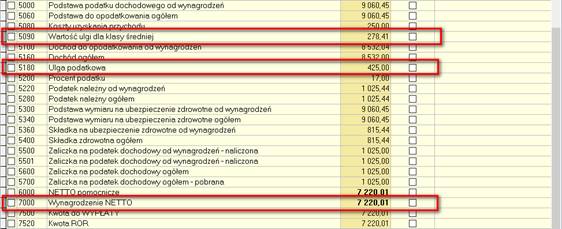

- Pracownik zatrudniony na pełen etat,

- wynagrodzenie 10 500 zł miesięcznie,

- zaznaczona opcja dotycząca korzystania z ulgi dla klasy średniej.

Lista płac od 2022 roku

- Wynagrodzenie brutto: 10500 zł

- Składki społeczne razem: 1439,55 zł

- Podstawa składki zdrowotnej: 10500 zł – 1439,55 = 9060,45 zł

- Koszty uzyskania przychodu: 250 zł

- Składka zdrowotna do odliczenia: BRAK

- Składka zdrowotna: 9060,45 zł x 9% = 815,44 zł

- Ulga podatkowa dla klasy średniej dochód powyżej 8549 zł, więc należy zastosować wzór:

(przychód x (- 7,35 %) + 819,08 zł) / 0,17, czyli

- 10 500 x ( – 7,35 %) = – 771,75 + 819,08 zł = 47,33 zł / 0,17 = 278,41 zł

- Podstawa do opodatkowania: 10500 zł – 1439,55 – 250 zł (KUP) – 278,41 (ulga dla klasy średniej) = 8532,04 ≈ 8532 zł

- Ulga podatkowa: 425

- Zaliczka na podatek: 8532 zł x 17% = 1450,44 – 425 zł (ulga podatkowa) = 1025,44 ≈ 1025

- Wynagrodzenie netto: 10500 zł – 1439,55 zł (składki społeczne) – 1025 (podatek) – 815,44 zł (zdrowotna) = 7220,01 zł

Składnik 4902 rozpoznaje, czy i którego wzoru należy użyć do obliczenia Ulgi dla klasy średniej.

6. Naliczenie wypłat pracownikowi korzystającemu z ulgi dla klasy średniej i wynagrodzeniem przekraczającym kwotę 5 701 zł, w wyniku drugiej wypłaty w miesiącu.

- Pracownik zatrudniony na pełen etat,

- wynagrodzenie 5000 zł miesięcznie,

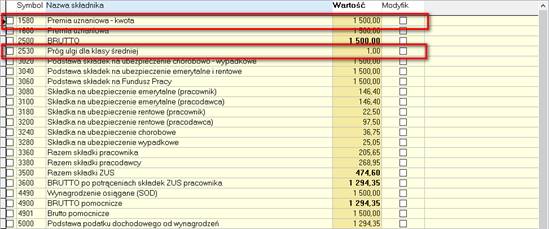

- premia uznaniowa 1500 zł

- zaznaczona opcja dotycząca korzystania z ulgi dla klasy średniej.

I Lista płac od 2022 roku

- Wynagrodzenie brutto: 5000 zł

- Składki społeczne razem: 685,50 zł

- Podstawa składki zdrowotnej: 5000 zł – 685,50 = 4314,50 zł

- Koszty uzyskania przychodu: 250 zł

- Składka zdrowotna do odliczenia: BRAK

- Składka zdrowotna: 4314,50 zł x 9% = 388,31 zł

- Podstawa do opodatkowania: 5000 zł – 685,50 – 250 zł (KUP) = 4064,50 ≈ 4065 zł

- Ulga podatkowa: 425

- Zaliczka na podatek: 4065 zł x 17% = 691,05 – 425 zł (ulga podatkowa) = 266,05 ≈ 266

- Wynagrodzenie netto: 5000 zł – 685,50 zł (składki społeczne) – 266 (podatek) – 388,31 zł (zdrowotna) = 3660,19 zł

Brak składnika 4902 oznacza , że przychód nie klasyfikuje się do Ulgi dla klasy średniej.

II Lista płac od 2022 roku

- Premia uznaniowa: 1500 zł

- Składki społeczne razem: 205,65 zł

- Podstawa składki zdrowotnej: 1500 zł – 205,65 = 1294,35 zł

- Koszty uzyskania przychodu: 0 zł

- Składka zdrowotna do odliczenia: BRAK

- Składka zdrowotna: 1294,35 zł x 9% = 116,49 zł

- Ulga podatkowa dla klasy średniej dochód poniżej 8549 zł, ponieważ przychód uzyskany w styczniu wyniósł 6500 zł, więc należy zastosować wzór:

(przychód x 6,68% – 380,50 zł) / 0,17, czyli

- 6 500 x 6,68 % = 434,20 – 380,50 zł = 53,70 zł / 0,17 = 315,88 zł

- Podstawa do opodatkowania: 1500 zł – 205,65 – 0 zł (KUP) – 315,88 (ulga dla klasy średniej) = 978,47 ≈ 978 zł

- Ulga podatkowa: 0

- Zaliczka na podatek: 978 zł x 17% = 166,26 – 0 (ulga podatkowa) = 166,26 ≈ 166

- Wynagrodzenie netto: 1500 zł – 205,65 zł (składki społeczne) – 166 (podatek) – 116,49 zł (zdrowotna) = 1011,86 zł

Składnik 4902 rozpoznaje, czy i którego wzoru należy użyć do obliczenia Ulgi dla klasy średniej.

7. Naliczenie wypłat pracownikowi korzystającemu z ulgi dla klasy średniej i wynagrodzeniem przekraczającym kwotę 11 141 zł, w wyniku drugiej wypłaty w miesiącu.

- Pracownik zatrudniony na pełen etat,

- wynagrodzenie 10 500 zł miesięcznie,

- premia uznaniowa 2500 zł,

- zaznaczona opcja dotycząca korzystania z ulgi dla klasy średniej.

I Lista płac od 2022 roku

- Wynagrodzenie brutto: 10500 zł

- Składki społeczne razem: 1439,55 zł

- Podstawa składki zdrowotnej: 10500 zł – 1439,55 = 9060,45 zł

- Koszty uzyskania przychodu: 250 zł

- Składka zdrowotna do odliczenia: BRAK

- Składka zdrowotna: 9060,45 zł x 9% = 815,44 zł

- Ulga podatkowa dla klasy średniej dochód powyżej 8549 zł, więc należy zastosować wzór:

(przychód x (- 7,35 %) + 819,08 zł) / 0,17, czyli

- 10 500 x ( – 7,35 %) = – 771,75 + 819,08 zł = 47,33 zł / 0,17 = 278,41 zł

- Podstawa do opodatkowania: 10500 zł – 1439,55 – 250 zł (KUP) – 278,41 (ulga dla klasy średniej) = 8532,04 ≈ 8532 zł

- Ulga podatkowa: 425

- Zaliczka na podatek: 8532 zł x 17% = 1450,44 – 425 zł (ulga podatkowa) = 1025,44 ≈ 1025

- Wynagrodzenie netto: 10500 zł – 1439,55 zł (składki społeczne) – 1025 (podatek) – 815,44 zł (zdrowotna) = 7220,01 zł

Składnik 4902 rozpoznaje, czy i którego wzoru należy użyć do obliczenia Ulgi dla klasy średniej.

II Lista płac od 2022 roku

- Premia roczna: 2500 zł

- Składki społeczne razem: 342,75 zł

- Podstawa składki zdrowotnej: 2500 zł – 342,75 = 2157,25 zł

- Koszty uzyskania przychodu: 0 zł

- Składka zdrowotna do odliczenia: BRAK

- Składka zdrowotna: 1294,35 zł x 9% = 194,15 zł

- Korekta ulgi podatkowej dla klasy średniej dochód powyżej 11141 zł, ponieważ przychód uzyskany w styczniu wyniósł 13000 zł, więc należy skorygować ulgę naliczoną na I liście płac:

- – 278,41

- Podstawa do opodatkowania: 2500 zł – 342,75 – 0 zł (KUP) – (- 278,41) (ulga dla klasy średniej) = 2435,66 ≈ 2436 zł

- Ulga podatkowa: 0

- Zaliczka na podatek: 2436 zł x 17% = 414,12 – 0 (ulga podatkowa) = 414,12 ≈ 414

- Wynagrodzenie netto: 2500 zł – 342,75 zł (składki społeczne) – 414 (podatek) – 194,15 zł (zdrowotna) = 1549,10 zł

Składnik 4902 rozpoznaje, czy i którego wzoru należy użyć do obliczenia Ulgi dla klasy średniej.

Składnik 5092 – zbiera informacje z pozostałych list płac w bieżącym miesiącu i sprawdza, czy nastąpiło przekroczenie progu.

Składnik 5094 – oblicza jest wartość korekty ulgi dla klasy średniej na pozostałych listach płac, jeśli nastąpi wkroczenie w próg lub przekroczenie kolejnego progu.

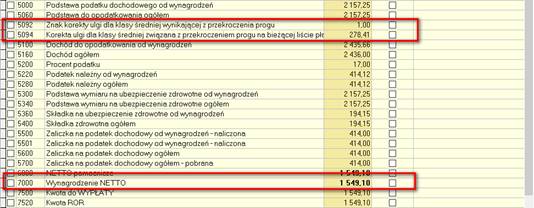

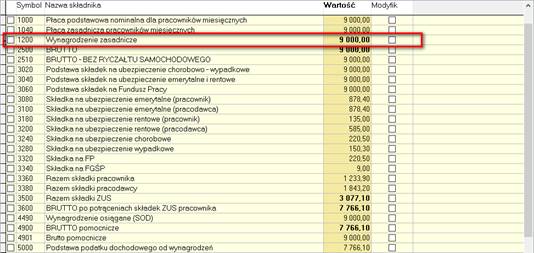

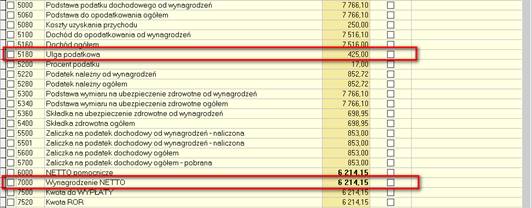

8. Naliczenie wypłat pracownikowi, który nie korzysta z miesięcznej ulgi dla klasy średniej.

- Pracownik zatrudniony na pełen etat,

- wynagrodzenie 9000 zł miesięcznie,

- niezaznaczona opcja dotycząca korzystania z ulgi dla klasy średniej.

I Lista płac od 2022 roku

- Wynagrodzenie brutto: 9000 zł

- Składki społeczne razem: 1233,90 zł

- Podstawa składki zdrowotnej: 9000 zł – 1233,90 = 7766,10 zł

- Koszty uzyskania przychodu: 250 zł

- Składka zdrowotna do odliczenia: BRAK

- Składka zdrowotna: 7766,10 zł x 9% = 698,95 zł

- Podstawa do opodatkowania: 9000 zł – 1233,90 – 250 zł (KUP) = 7516,10 ≈ 7516 zł

- Ulga podatkowa: 425

- Zaliczka na podatek: 7516 zł x 17% = 1277,72 – 425 zł (ulga podatkowa) = 852,72 ≈ 853

- Wynagrodzenie netto: 9000 zł – 1233,90 zł (składki społeczne) – 853 (podatek) – 698,95 zł (zdrowotna) = 6214,15 zł

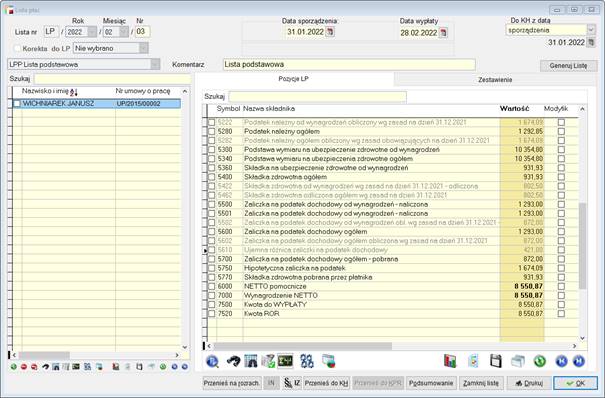

9. Naliczanie wypłat pracownikowi w ramach rozporządzenia z 7 stycznia 2022 roku

Lista płac naliczona w I kwartale 2021 roku

- Zarobek brutto: 12000 zł brutto

- Podstawa składki zdrowotnej: 12000 zł – 1645,20 = 10354,80 zł

- Składka zdrowotna do odliczenia: 10354,80 zł x 7,75 % = 802,50 zł

- Składka zdrowotna: 10354,80 zł x 9% = 931,93 zł

- Podstawa do opodatkowania: 12000 zł – 1645,20 = 10354,80 zł – 250 zł (KUP) = 10104,80 zł, w zaokrągleniu 10105 zł

- Zaliczka na podatek: 10105 zł x 17% = 1717,85 zł – 43,76 zł (ulga podatkowa) = 1674,09 zł

- Zaliczka do zapłaty: 1674,09 – 802,50 = 871,59 w zaokrągleniu 872*

- Wynagrodzenie netto: 12000 zł – 1645,20 zł (składki społeczne) – 931,93 zł (zdrowotna 9%) – 872 zł (zaliczka na podatek) = 8550,87 zł

Lista płac naliczona w I kwartale 2022 roku z zastosowaniem rozporządzenia

- Zarobek brutto: 12000 zł brutto

- Podstawa składki zdrowotnej: 12000 zł – 1645,20 = 10354,80 zł

- Składka zdrowotna do odliczenia: 10354,80 zł x 7,75 % = 802,50 zł

- Składka zdrowotna: 10354,80 zł x 9% = 931,93 zł

- Podstawa do opodatkowania: 12000 zł – 1645,20 = 10354,80 zł – 250 zł (KUP) = 10104,80 zł, w zaokrągleniu 10105 zł

- Zaliczka na podatek: 10105 zł x 17% = 1717,85 zł – 425 zł (ulga podatkowa) = 1292,85 zł w zaokrągleniu 1293*

- Zaliczka na podatek: 10105 zł x 17% = 1717,85 zł – 43,76 zł (ulga podatkowa) = 1674,09 zł

- Zaliczka do zapłaty: 1674,09 – 802,50 = 871,59 w zaokrągleniu 872*

- Wynagrodzenie netto: 12000 zł – 1645,20 zł (składki społeczne) – 931,93 zł (zdrowotna 9%) – 872 zł (zaliczka na podatek) = 8550,87 zł

*Różnica pomiędzy zaliczką na podatek z zeszłego roku (872 zł) i bieżącego roku (1293 zł) wynosi – 421 zł – oznacza to, że program wybierze bardziej korzystną zaliczkę – w tym przypadku wg wyliczeń na 2021 rok.

Lista płac naliczona w I kwartale 2022 roku z zastosowaniem rozporządzenia

- Zarobek brutto: 12000 zł brutto

- Podstawa składki zdrowotnej: 12000 zł – 1645,20 = 10354,80 zł

- Składka zdrowotna: 10354,80 zł x 9% = 931,93 zł

- Podstawa do opodatkowania: 12000 zł – 1645,20 = 10354,80 zł – 250 zł (KUP) = 10104,80 zł, w zaokrągleniu 10105 zł

- Zaliczka na podatek: 10105 zł x 17% = 1717,85 zł – 425 zł (ulga podatkowa) = 1292,85 zł w zaokrągleniu 1293*

- Wynagrodzenie netto: 12000 zł – 1645,20 zł (składki społeczne) – 931,93 zł (zdrowotna 9%) – 1293 zł (zaliczka na podatek) = 8129,87 zł