Jednorazowa amortyzacja stanowi szczególne narzędzie optymalizacji podatkowej i jest atrakcyjnym rozwiązaniem dla przedsiębiorców, którzy chcą jak najszybciej rozliczyć w kosztach podatkowych nakłady na środek trwały.

W świetle przepisów, prawo do jednorazowej amortyzacji obwarowane jest spełnieniem trzech warunków, tj. określony status podatnika, rodzaj zakupionego środka trwałego oraz wysokość ustawowego limitu. W ramach modelu jednorazowej amortyzacji istnieją jej dwie odmiany: jednorazowa amortyzacja przeznaczona dla wszystkich podatników (tzw. ulga inwestycyjna) oraz jednorazowa amortyzacja w ramach pomocy de minimis, do której uprawniona jest określona grupa podatników.

Jednorazowa amortyzacja do 100.000 zł (ulga inwestycyjna od 12 sierpnia 2017 r.):

- Do skorzystania z tego typu jednorazowej amortyzacji uprawnieni są wszyscy podatnicy prowadzący działalność gospodarczą.

- Prawo do jednorazowej amortyzacji przysługuje w przypadku, gdy wartość początkowa jednego środka trwałego, nabytego w roku podatkowym wynosi co najmniej 10.000 zł lub łączna wartość początkowa co najmniej dwóch śt nabytych w roku podatkowym, wynosi co najmniej 10.000 zł, a wartość początkowa każdego z nich przekracza 3.500 zł.

- Amortyzacja może dotyczyć tylko fabrycznie nowych środków trwałych zaliczonych do grupy 3-6 i 8 KŚT w roku podatkowym, w którym środki te zostały wprowadzone do ewidencji środków trwałych, do wysokości nieprzekraczającej w roku podatkowym kwoty 100.000 zł. Kwota ta obejmuje sumę odpisów amortyzacyjnych i wpłaty na poczet nabycia środka trwałego zaliczonej do kosztów uzyskania przychodów (zaliczka).

- Gdy wartość składników amortyzowanych w ramach jednorazowej amortyzacji tego typu przekroczy 100.000 zł w skali roku, to nadwyżkę ponad tę wielkość przedsiębiorca amortyzuje w kolejnych latach podatkowych na zasadach ogólnych.

Jednorazowa amortyzacja do 50.000 euro (pomoc de minimis):

- Do skorzystania z jednorazowej amortyzacji w limicie 50.000 euro uprawnieni są tzw. mali podatnicy oraz podatnicy rozpoczynający prowadzenie działalności gospodarczej (z wyłączeniem m.in. podatników utworzonych w wyniku przekształcenia, połączenia lub podziału a także innych przypadków wymienionych w ustawie PIT/ CIT, istnieje także grupa całkowicie wyłączona z możliwości skorzystania z takiej formy jednorazowej amortyzacji). Ponadto z tego typu optymalizacji mogą skorzystać podmioty, które nie wyczerpały jeszcze limitu pomocy de minimis, na co należy zwrócić szczególną uwagę.

- Ten rodzaj amortyzacji odnosi się do środków trwałych zaliczonych do grupy 3-8 KŚT (z wyłączeniem samochodów osobowych), zarówno nowych jak i wcześniej używanych, w roku podatkowym, w którym środki te zostały wprowadzone do ewidencji, do wysokości nieprzekraczającej w skali roku równowartości kwoty 50.000 euro (w 2022 r. jest to kwota 230.000 zł) łącznej wartości tych odpisów.

- Przy określaniu tego limitu nie uwzględnia się odpisów amortyzacyjnych od nieprzekraczającej 10.000 zł wartości początkowej środków trwałych.

- W ramach tego rozwiązania nie można rozliczyć zaliczki na nabywane środki trwałe.

- W sytuacji, w której wartość początkowa śt przekracza kwotę limitu wykorzystaną na dany rok podatkowy, pozostałą niezamortyzowaną część jednostka powinna zamortyzować w kolejnym roku na zasadach ogólnych.

Obsługa jednorazowej amortyzacji w systemach Humansoft od wersji 3.75

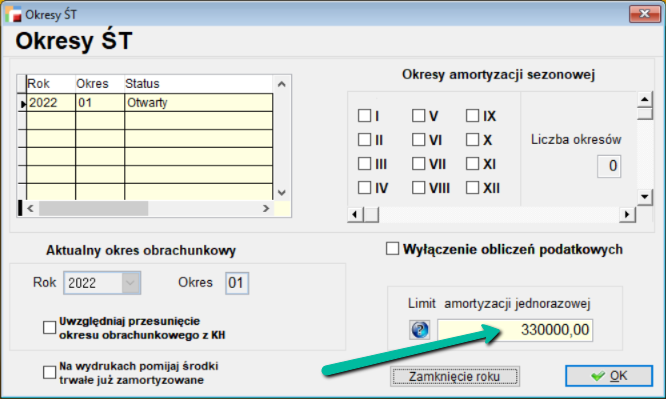

Aby prawidłowo zastosować jednorazową amortyzację w ramach jednego z limitów

(100 tyś. zł lub 230 tyś. zł), należy uzupełnić kwotę ograniczenia w parametrach okresu w module Środki Trwałe:

Jednoczesne stosowanie dwóch rodzajów amortyzacji:

Może zaistnieć sytuacja, w której podatnik jest uprawniony do dokonania jednorazowego odpisu w ramach obu limitów (mały podatnik lub podatnik rozpoczynający działalność gospodarczą może zatem skorzystać z limitu jednorazowej amortyzacji w wysokości 330.000 zł w 2022 roku). Jednak w odniesieniu do danego środka trwałego może zastosować tylko jeden z nich z zachowaniem odpowiednich zasad dotyczących grup zakupionych środków trwałych. Pozostałą wartość limitów podatnik może wykorzystać amortyzując kolejny środek trwały.

Ważne: Aby system czuwał nad limitem obu rodzajów jednorazowej amortyzacji, należy zwiększyć jego kwotę w otwartym okresie. Warto pamiętać, że obowiązkiem użytkownika jest pilnowanie przestrzegania zasad formalnych dotyczących jednorazowej amortyzacji, zwłaszcza reguły dotyczącej zastosowania tylko jednego z limitów przy amortyzowaniu danego środka. Producent systemu nie odpowiada za ewentualne błędy powstałe przy korzystaniu z funkcjonalności jednorazowej amortyzacji uwzględniającej oba limity.

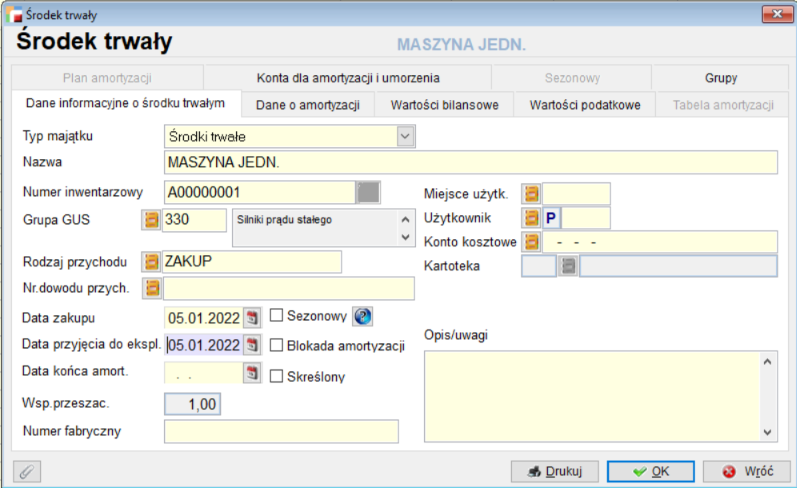

Ewidencja środków trwałych – wprowadzenie środka trwałego z zastosowaniem jednorazowej amortyzacji w ramach limitu pomocy de minimis:

- dane informacyjne o środku trwałym:

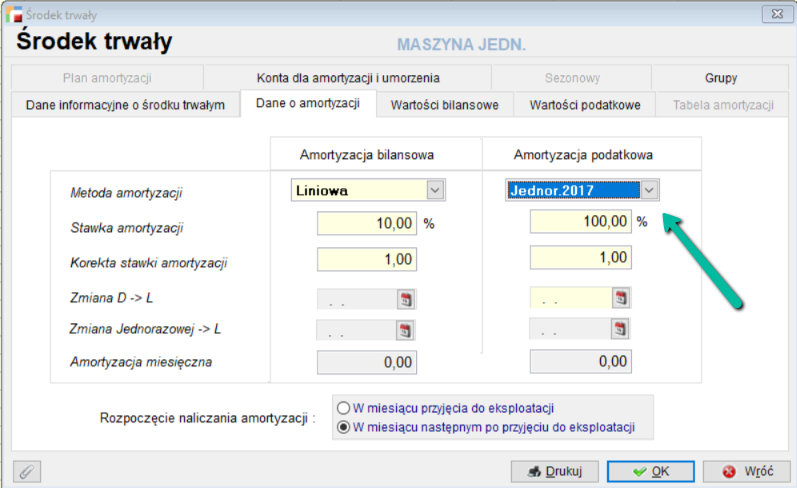

- wybór parametru w amortyzacji podatkowej 2017:

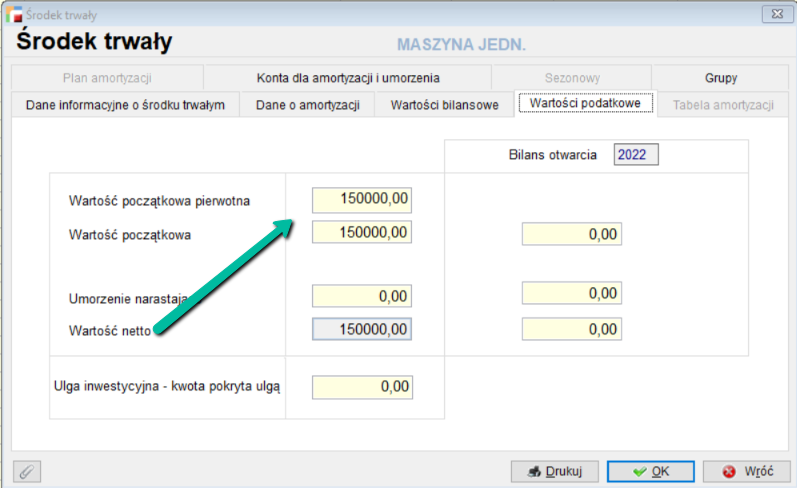

- wprowadzenie wartości początkowej bilansowej i podatkowej:

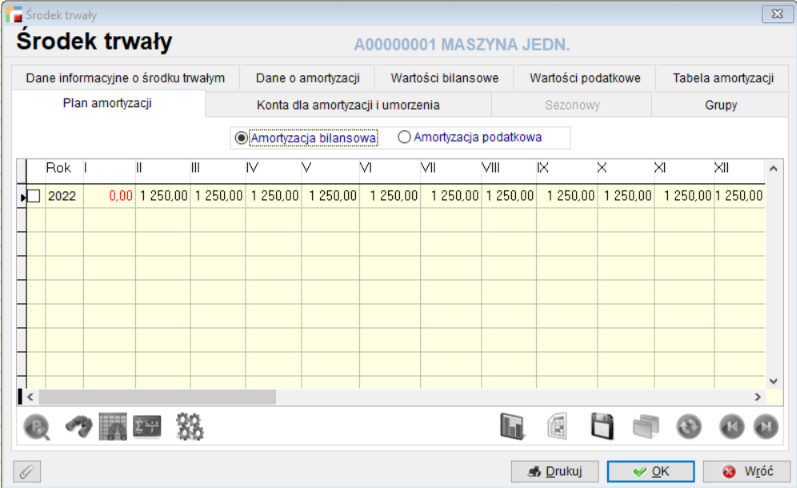

Po wprowadzeniu powyższych informacji należy je potwierdzić przez OK. Następnie otworzyć dany środek ponownie. Można tu wejść w zakładkę plan amortyzacji i podejrzeć planowany przebieg odpisów:

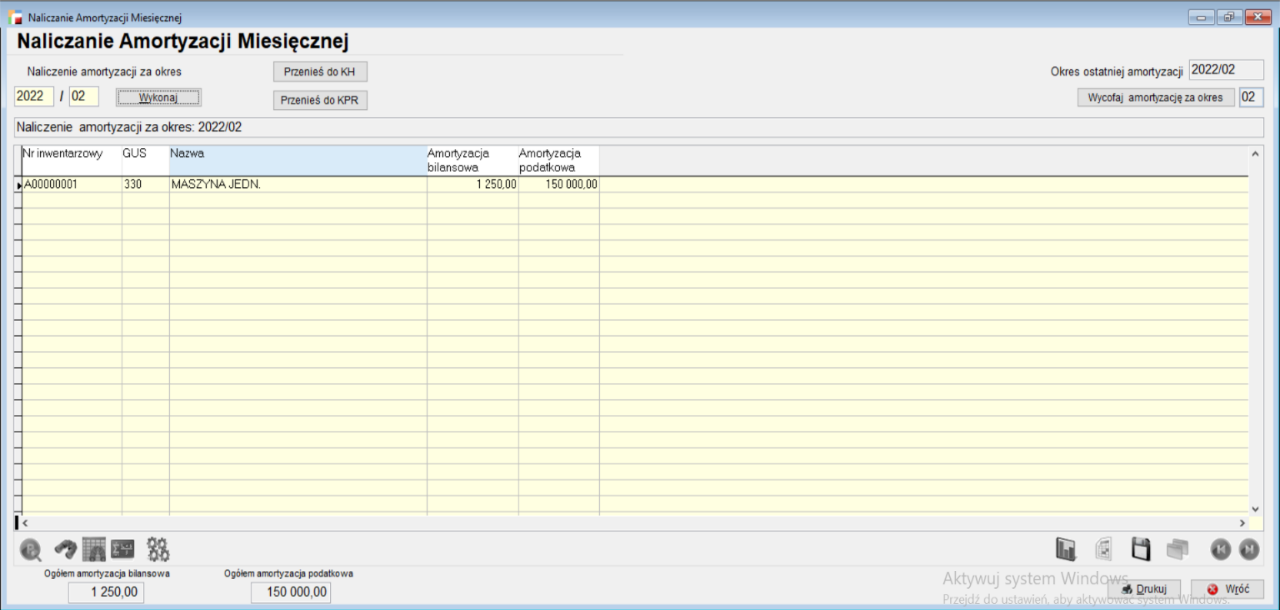

Widok naliczonej amortyzacji:

UWAGA:

Może wystąpić sytuacja podana poniżej:

- przykładowo w styczniu wprowadzono środek trwały o wartości początkowej 150 000 zł i dokonano jednorazowej amortyzacji, następnie w lutym wprowadzono środek trwały o wartości początkowej 100 000 zł z zamiarem jednorazowej amortyzacji.

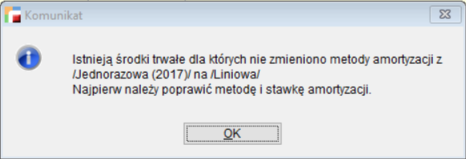

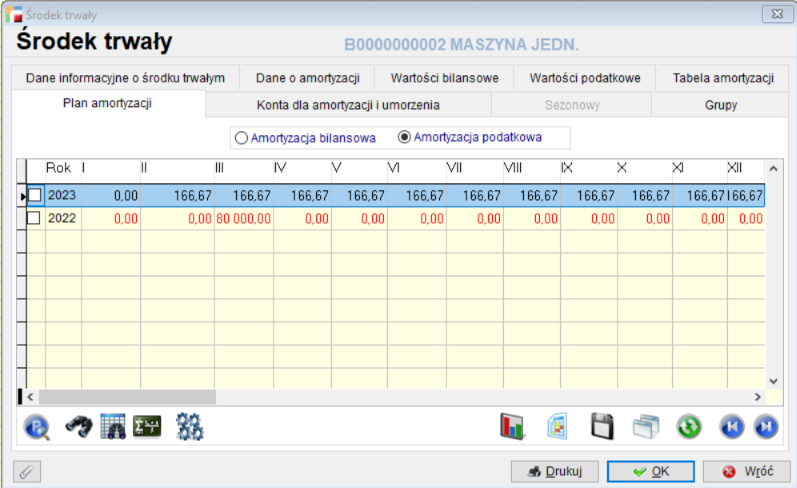

W tym przypadku program zamortyzuje jednorazowo 80 000 zł z danego środka, a 20 000 od następnego roku zgodnie z metodą i stawką właściwą dla danego składnika (potrzebna będzie zmiana metody i stawki przed dokonaniem odpisu w następnym roku).

Widok naliczonej amortyzacji:

- Przed pierwszym naliczeniem amortyzacji w nowym okresie pojawi się komunikat:

Po zmianie metody dany środek amortyzuje się liniowo lub degresywnie zgodnie ze stawką, z tą różnicą, że w przypadku amortyzacji degresywnej wysokość odpisu liczona jest od wartości początkowej pomniejszonej o dokonany rok wcześniej, odpis jednorazowy.

Plan amortyzacji środka po zmianie metody z jednorazowej na liniową ze stawką 10%:

Plan amortyzacji środka po zmianie metody z jednorazowej na degresywną ze stawką 10%: