Wstęp

Moduł ten jest dość autonomiczny w stosunku do całości systemu, jednak potrafi ściśle współpracować z pozostałymi opcjami programu. Np. możliwe jest automatyczne księgowanie naliczonych amortyzacji w module Księga Handlowa lub Księga Przychodów i Rozchodów.

Mechanizmy modułu Środki Trwałe są bardzo czytelne i proste w obsłudze. Wprowadzenie środków do ewidencji nie wymaga długotrwałego wdrożenia i może być przeprowadzone przez osobę zajmująca się na co dzień naliczaniem amortyzacji.

Program uwzględnia wymogi aktualnych przepisów prawa. Pozwala ewidencjonować wartości bilansowe i podatkowe. Ewidencja bilansowa ujmowana będzie w księgach rachunkowych a podatkowa generuje informacje dotyczące podatku dochodowego.

Podstawowe funkcje modułu Środki Trwałe:

- Prowadzenie ewidencji:

- środków trwałych

- wartości niematerialnych i prawnych

- inwestycji w obcych środkach trwałych

- wyposażenia

- Wprowadzanie i edycja dokumentów transakcyjnych

OT przyjęcie środka trwałego

LT likwidacja/sprzedaż środka trwałego

WT zwiększenie/zmniejszenie wartości środka trwałego

MT zmiana miejsca użytkowania środka trwałego

AT zmiany w kartotece środka trwałego (stawka amortyzacji, nazwa, grupa GUS itp.)

PT dokument przeszacowania/aktualizacji środka trwałego

- Niezależna amortyzacja bilansowa i podatkowa

- Naliczanie amortyzacji i umorzenia w trybie miesięcznym z uwzględnieniem wprowadzonych wcześniej dowodów transakcyjnych

- Możliwość stosowania różnych metod amortyzacji

- liniowa

- degresywna

- jednorazowa

- Możliwość rozpoczęcia pracy z programem w dowolnym momencie roku

- Wyznaczanie planu amortyzacji na aktualny rok obrachunkowy.

- Wprowadzanie dokumentów comiesięcznej amortyzacji i umorzenia do Księgi Handlowej.

- Przeszacowanie majątku trwałego zarówno według tabeli współczynników dla grup jak i indywidualnie dla każdego środka trwałego.

- Bogaty zestaw wydruków analitycznych i syntetycznych.

Wdrożenie modułu Środki Trwałe

Aby rozpocząć prace z modułem Środki Trwałe należy wykonać czynności opisane poniżej.

Konfiguracja

Definicja księgowań amortyzacji

Dla Użytkowników modułu Księga Handlowa.

Należy zdefiniować tu konta WN i MA, na które comiesięcznie księgowana będzie amortyzacja i umorzenia środków trwałych. Operacja ta pozwoli później na automatycznie tworzenie dokumentu Polecenie księgowania (PK).

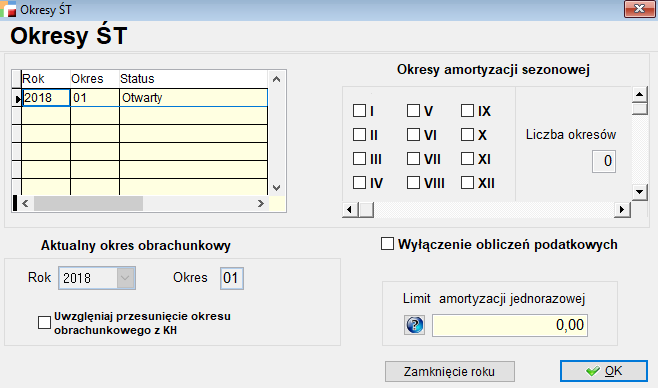

- Okresy

Należy wprowadzić rok sprawozdawczy (podać miesiąc i rok), a następnie jeżeli w ewidencji znajdują się środki trwałe użytkowane sezonowo należy wskazać miesiące roku obrachunkowego, w którym będzie dla nich obliczana amortyzacja.

Program pozwala ewidencjonować wartości bilansowe i podatkowe, co ułatwia rozlicznie kosztów wynikających z odpisów amortyzacyjnych i ujmowaniu ich na deklaracji podatkowej. Jeżeli jednak chcemy prowadzić tylko ewidencję bilansową, wówczas musimy wypełnić znacznik obliczeń podatkowych, który wyłączy wszystkie operacje związane z naliczaniem wartości podatkowych.

Wprowadzenie środków do ewidencji

Po wykonaniu podstawowych czynności konfiguracyjnych można rozpocząć wprowadzanie do ewidencji środków trwałych – opcja Ewidencja środków trwałych. Operacje te zostały opisane w następnym rozdziale.

Ewidencja środków trwałych

Kartoteka środków trwałych to podstawowa kartoteka programu. Powinny się w niej znaleźć wszystkie środki trwałe wprowadzone do ewidencji firmy. Stanowi ona główne źródło informacji na temat majątku trwałego danej jednostki gospodarczej.

Zbiór ten dzieli się na :

- środki trwale

- wartości niematerialne i prawne

- inwestycje w obcych środkach trwałych

- pozostałe środki trwałe (wyposażenie).

Zgodnie z ustawą do środków trwałych zalicza się stanowiące własność lub współwłasność jednostki:

- nieruchomości (grunty, budynki)

- maszyny i urządzenia,

- środki transportu,

- inne przedmioty,

o przewidywanym okresie użytkowania dłuższym niż rok.

Zgodnie z ustawą do wartości niematerialnych i prawnych zalicza się:

- prawo użytkowania wieczystego gruntu,

- spółdzielcze własnościowe prawo do lokalu,

- prawa autorskie,

- prawa do projektów, wynalazków, patentów, licencji,

- programy komputerowe,

- know-how

o przewidywanym okresie użytkowania dłuższym niż rok.

Pod pojęciem inwestycji w obcych środkach trwałych rozumie się koszty poniesione w obcych środkach trwałych, mające na celu ich przystosowanie do potrzeb użytkowników, polegające na przebudowie, rozbudowie, modernizacji i adaptacji tych obiektów jeśli:

- wykonane roboty są kompletne i ich efekty zdatne do użytku,

- obiekty, w których roboty wykonano będą użytkowane dłużej niż 1 rok.

Pozostałe środki trwałe to najczęściej wyposażenie lub nisko cenne składniki majątku trwałego, które są zwykle umarzane metodą jednorazowego odpisu amortyzacyjnego.

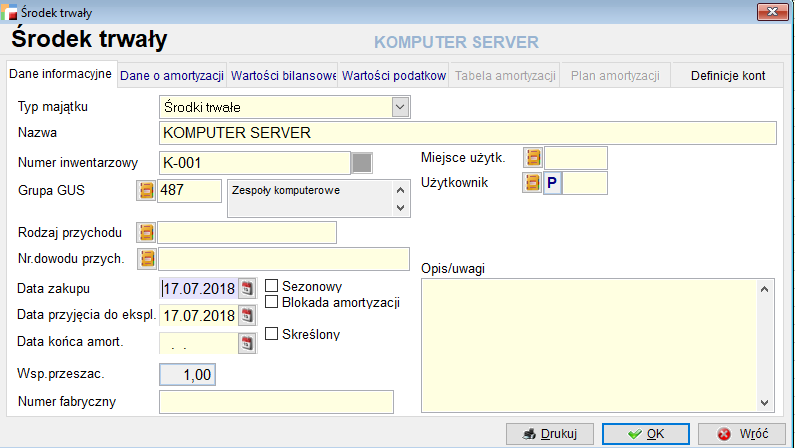

Środek trwały – formularz

Dodając do ewidencji nowy środek trwały (opcja Dodaj) uaktywnia się poniższy formularz.

Dane środka trwałego zostały podzielone na pięć zakładek: Dane informacyjne, Dane o amortyzacji, Wartości bilansowe, Wartości podatkowe, Tabela amortyzacji.

Dane informacyjne

Typ majątku

Pole to służy do wybrania jednego z następujących typów majątku trwałego :

- środki trwałe

- wartości niematerialne i prawne

- inwestycje w obcych środkach trwałych

- pozostałe środki trwałe – wyposażenie.

Nazwa

Indywidualna nazwa środka trwałego, umożliwiająca jego łatwą identyfikację.

Numer inwentarzowy

Jest to numer ewidencyjny środka trwałego. Wartość w tym polu musi być unikalna (program nie dopuści do zapisania środka trwałego z istniejącym już numerem inwentarzowym). Nadając numerację ewidencjonowanym środkom trwałym należy zachować metody dotychczas stosowane w ewidencji, jednak warto także uwzględnić łatwość i wygodę wyszukiwania danych w ramach programu

Grupa GUS

Wartość tego pola jest związana z klasyfikacją środków trwałych Jest to symboliczne oznaczenie grupy rodzajowej, do której środek trwały jest zakwalifikowany. Wprowadzone oznaczenie powinno być zgodne z obowiązującą klasyfikacją rodzajową GUS. W polu tym może się znaleźć tylko zapis zgodny z tabelą grup środków trwałych. Pole to musi być wypełnione, jeśli jako typ majątku wybrany jest środek trwały lub inwestycja w obcych środkach trwałych.

Przywoływana jest tu tabela klasyfikacji, którą edytować można w opcji Klasyfikacja środków trwałych.

Rodzaj przychodu

Zawartość tego pola związana jest z tabelą rodzaje przychodu. Jest to informacja o źródle pozyskania danego elementu majątku, którym może być np. zakup, aport do spółki, darowizna, leasing itp.

Numer dowodu przychodu

Numer dokumentu, na podstawie którego dokonano przyjęcia danego środka trwałego na stan środków trwałych. Może być to faktura, dowód OT itp.

Data zakupu

Jest to data informująca o tym, kiedy dany środek trwały został zakupiony (nabyty).

Data przyjęcia do eksploatacji

Data ta określa moment wprowadzenia środka trwałego do eksploatacji i nie może być wcześniejsza od daty zakupu (patrz wyżej). Poprawne wpisanie tej daty jest niezwykle istotne, ponieważ to ona decyduje, w którym momencie środek trwały rozpocznie swój żywot w sensie odpisów amortyzacyjnych. Podpowiadana jest data wprowadzona w polu Data zakupu

Uwaga ! Należy pamiętać, że odpisy amortyzacyjne będą w programie obliczane począwszy od tej daty (z uwzględnieniem wyboru opcji na zakładce dotyczącej amortyzacji).

Data końca amortyzacji

Wartość w tym polu ma charakter czysto informacyjny i jest wstawiana przez program w momencie zakończenia obliczeń amortyzacyjnych dla danego środka trwałego. Dla środków trwałych już zamortyzowanych można to pole wypełnić

Współczynnik przeszacowania

Podczas dodawania nowego środka trwałego program wstawia w to pole wartość 1.00. Pole to jest związane z okresowym urealnieniem wartości majątku trwałego w oparciu o przepisy prawne. Jest ono dostępne do modyfikacji, ale ma to ścisły związek z przeszacowaniem majątku trwałego.

Numer fabryczny

Numer fabryczny środka trwałego. Pole to może pozostać nie wypełnione.

Sezonowy

W to pole należy wstawić znacznik w przypadku, gdy rejestrowany środek trwały będzie użytkowany oraz amortyzowany sezonowo. Odpisów amortyzacyjnych od składników majątku trwałego używanych sezonowo dokonuje się tylko za okresy ich użytkowania. Odpis miesięczny jest wówczas wynikiem podzielenia odpisu rocznego przez liczbę miesięcy w sezonie. Tabela sezonów amortyzacji środków trwałych dostępna jest w menu okresy. Odpowiednie jej zredagowanie decyduje o tym, w których miesiącach oraz w jakiej wysokości obliczane będą kwoty odpisów amortyzacyjnych dla środków trwałych używanych sezonowo. W przypadku środków trwałych amortyzowanych całorocznie należy to pole pominąć.

Blokada amortyzacji

Jest to znacznik informujący, czy aktualnie dla danego środka trwałego ma być naliczana amortyzacja. Jeśli wprowadzimy znacznik, oznacza to założenie blokady amortyzacji. Procedury amortyzacji w odniesieniu do tego środka trwałego w takim przypadku zostaną wstrzymane aż do momentu zdjęcia znacznika w tym polu. Domyślnie w tym polu nie ma znacznika , co oznacza, że amortyzacja dla danego środka trwałego będzie obliczana standardowo.

Skreślony

Pole to jest niedostępne dla użytkownika. Jest wypełniane przez program, gdy likwidujemy lub sprzedajemy dany środek trwały. Skreślony środek trwały nie uczestniczy w naliczaniu amortyzacji począwszy od następnego miesiąca po dacie likwidacji. Podczas zamknięcia roku możemy zdecydować o całkowitym wyrzuceniu takiego środka z ewidencji.

Miejsce użytkowania

W polu tym powinien się znaleźć zapis odpowiadający jednej z pozycji słownika wydziałów.

Użytkownik

W polu tym wprowadzamy osobę do której jest przypisany dany środek trwały. Korzystamy tutaj z tabeli pracownicy.

Konto kosztowe

Jest to symbol księgowego konta kosztów dla wydziału tzw. 5, na którym będzie rejestrowana amortyzacja środka trwałego. Pole to związane jest z planem kont.

Konta amortyzacji (SKUP i NSKUP – stanowiącej i nie stanowiącej koszty uzyskania przychodu)

Wybrane z planu kont (Księga Handlowa) konto kosztów wg rodzaju np. 401.

Pole to wypełnia automatycznie program na podstawie typu majątku trwałego i grupy GUS zgodnie z ustaleniami w opcji Definicja księgowań amortyzacji. Jeżeli zaistnieje konieczność zmiany automatycznego przyporządkowania konta należy skorzystać z przycisku Zmień np. gdy chcemy skorzystać z konta z Centrum kosztowym to musimy indywidualnie zmienić przyporządkowanie konta, bo w opcji Definicja księgowań amortyzacji nie można użyć Centrum kosztowego.

Konto umorzeń

Wybrane z planu kont (Księga Handlowa) konto umorzeń np.071.

Pole to wypełnia automatycznie program na podstawie typu majątku trwałego i grupy GUS zgodnie z ustaleniami w opcji Definicja księgowań amortyzacji. Jeżeli zaistnieje konieczność zmiany automatycznego przyporządkowania konta należy skorzystać z przycisku Zmień np. gdy chcemy skorzystać z konta z Centrum kosztowym to musimy indywidualnie zmienić przyporządkowanie konta, bo w opcji Definicja księgowań amortyzacji nie można użyć Centrum kosztowego.

Opis/Uwagi

Pole przeznaczone do wprowadzania dowolnej informacji o środku trwałym.

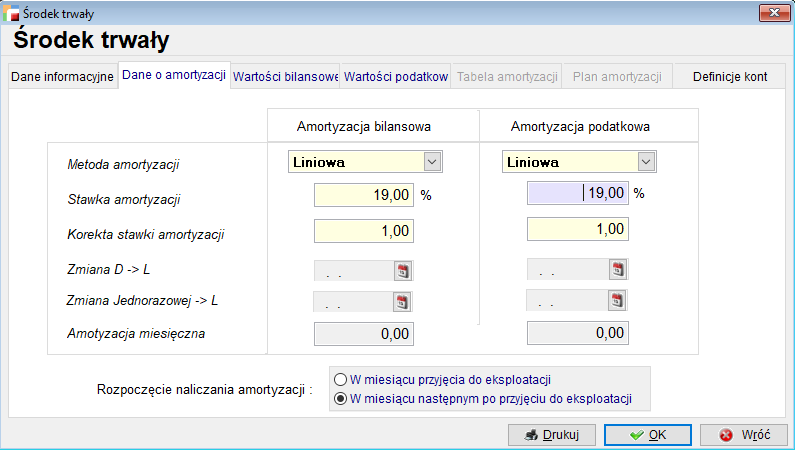

Dane o amortyzacji

Program umożliwia prowadzenie ewidencji bilansowej i podatkowej majątku trwałego. W związku z tym w poniżej opisanych polach wprowadzane są niezależnie dane wartościowe oraz informacyjne dotyczące amortyzacji bilansowej i podatkowej.

Metoda amortyzacji

W tym polu wybieramy jedną z trzech metod amortyzacji :

- metoda liniowa (domyślna)

- metoda degresywna

- metoda jednorazowa

- metoda jednorazowa 30%

Od tego jaka metoda zostanie wybrana, zależy procedura obliczeniowa odpisów amortyzacyjnych dla danego środka trwałego.

Stawka amortyzacji

Jest to procentowa stawka amortyzacji podatkowej/bilansowej rocznej zastosowana dla danego środka trwałego. Jeśli wybrana zostanie metoda jednorazowa program podpowiada stawkę 100 %.

Korekta stawki amortyzacji

Wartość w tym polu to współczynnik korygujący procentową stawkę amortyzacji w przypadkach przewidzianych ustawą. Podatnik może np. podwyższyć podstawową stawkę amortyzacji w sytuacjach, gdy majątek trwały eksploatowany jest w gorszych niż przeciętne warunkach, urządzenia poddane są szybkiemu postępowi technicznemu itp. Jeśli roczna stawka amortyzacji nie podlega korekcie, wartość w tym polu będzie wynosiła 1.

Zmiana metody degresywnej na liniową D -> L

To pole ma znaczenie tylko dla tych środków dla których wybrano metodę degresywną naliczania amortyzacji. Jest to pole daty, w którym program sam wprowadza datę od której następuje zmiana metody naliczania amortyzacji z degresywnej na liniową. Gdy wybrana jest metoda degresywna pole to jest udostępnione do edycji. (np. wprowadzamy środek trwały, który wcześniej niż rejestracja w programie był już amortyzowany i przeszedł już z metody degresywnej na liniową – wówczas sami musimy wprowadzić datę zmiany D -> L, aby program działał prawidłowo)

Zmiana metody degresywnej na liniową D -> L

To pole ma znaczenie tylko dla tych środków dla których wybrano metodę degresywną naliczania amortyzacji. Jest to pole daty, w którym program sam wprowadza datę od której następuje zmiana metody naliczania amortyzacji z degresywnej na liniową. Gdy wybrana jest metoda degresywna pole to jest udostępnione do edycji. (np. wprowadzamy środek trwały, który wcześniej niż rejestracja w programie był już amortyzowany i przeszedł już z metody degresywnej na liniową – wówczas sami musimy wprowadzić datę zmiany D -> L, aby program działał prawidłowo)

Amortyzacja miesięczna

Jest to pole informacyjne wypełniane przez program po naliczeniu miesięcznym amortyzacji. Jest to zawsze ostatnia wartość naliczonej amortyzacji miesięcznej. Jeżeli ostatnia amortyzacja była wycofana w tym polu będzie wartość 0.00.

Rozpoczęcie naliczania amortyzacji

Określa się tu czy pierwsza amortyzacja ma być naliczona:

- w miesiącu przyjęcia do eksploatacji

- w miesiącu następnym po przyjęciu do eksploatacji.

Datę przyjęcia do eksploatacji podaje się na zakładce Dane informacyjne.

Wartości bilansowe

Wartość początkowa pierwotna

W tym polu należy wprowadzić pełną wartość początkową środka trwałego. Jest to najczęściej cena zakupu ewentualnie powiększona o koszty transportu i inne koszty zwiększające cenę nabycia. W odróżnieniu od kwoty w polu [ wartość początkowa pierwotna podatkowa] jest to zawsze pełna wartość nabycia, niezależnie od tego, czy odpisy z tytułu amortyzacji podlegają ograniczeniom, czy też nie.

Wartość początkowa aktualna

Jest to pole analogiczne do pola poprzedniego, z tym, że kwota wprowadzona w tym polu jest podstawą obliczeń amortyzacji bilansowej. Program podpowiada w tym polu wartość pola poprzedniego. Różnica pomiędzy wartością początkową pierwotną a wartością początkową aktualną może wynikać na przykład z faktu zwiększenia wartości początkowej w wyniku modernizacji środka trwałego. Zmiany wartości początkowej aktualnej możliwe są tylko za pomocą dowodu WT.

Umorzenie narastająco

Pole to należy wypełnić, jeżeli dany środek trwały wprowadzony był do ewidencji przed rozpoczęciem działania programu i dokonano już umorzenia części jego wartości bilansowej. W takim przypadku należy wprowadzić pełną wartość dotychczasowej amortyzacji za lata wcześniejsze. Jeśli jest to nowy środek trwały pozostawiamy w tym polu wartość 0.

Zmiany umorzenia narastająco możliwe są tylko za pomocą dowodu WT.

Wartość netto

Jest to pole wypełniane przez program automatycznie. Kwota ta jest równa różnicy między wartością początkową aktualną a umorzeniem narastająco

Wartości bilansu otwarcia

Są to trzy pola analogiczne do swoich odpowiedników po lewej stronie formularza, z tym, że dotyczą wartości aktualnych na początek danego roku sprawozdawczego i nie ulegają zmianie w ciągu roku. Program podpowiada w tych polach wartości wprowadzone do ich odpowiedników po lewej stronie. Oczywiście można je zmienić, gdy sytuacja tego wymaga.

Wartości podatkowe

Zakładka ta jest aktywna tylko wtedy, gdy nie są wyłączone obliczenia podatkowe dla systemu (opcja Okresy).

Wszystkie wartości na tej zakładce formularza są podpowiadane przez program z odpowiadających im pól wartości bilansowych.

Wartość początkowa pierwotna

W tym polu należy wprowadzić pełną wartość początkową środka trwałego. Jest to najczęściej cena zakupu ewentualnie powiększona o koszty transportu i inne koszty zwiększające cenę nabycia. W przypadku, gdy wartość podlegająca amortyzacji dla danego środka trwałego jest ustawowo ograniczona (np. dla samochodów osobowych) należy wprowadzić kwotę zgodną z ograniczeniem.

Wartość początkowa aktualna

Jest to pole analogiczne do pola poprzedniego, z tym, że kwota wprowadzona w tym polu jest podstawą obliczeń amortyzacji podatkowej. Program podpowiada w tym polu wartość pola poprzedniego. Różnica pomiędzy wartością początkową pierwotną a wartością początkową aktualną może wynikać na przykład z faktu zwiększenia wartości początkowej w wyniku modernizacji środka trwałego. Zmiany wartości początkowej aktualnej możliwe są tylko za pomocą dowodu WT.

Umorzenie narastająco

Pole to należy wypełnić, jeżeli dany środek trwały wprowadzony był do ewidencji przed rozpoczęciem działania programu i dokonano już umorzenia części jego wartości podatkowej. W takim przypadku należy wprowadzić pełną wartość dotychczasowej amortyzacji za lata wcześniejsze. Jeśli jest to nowy środek trwały pozostawiamy w tym polu wartość 0.

Zmiany wartości umorzenia możliwe są tylko za pomocą dowodu WT.

Wartość netto

Jest to pole wypełniane przez program automatycznie. Kwota ta jest równa różnicy między wartością początkową aktualną a umorzeniem narastająco.

Ulga inwestycyjna – kwota pokryta ulgą

Jest to pole związane z amortyzacją środków trwałych pokrytych ulgami. Wprawdzie brak jest możliwości wykorzystywania nowych ulg od 2001 roku, ale wciąż istnieje możliwość kontynuacji ulg z lat poprzednich, jak również wciąż trwa amortyzacja tych środków. W pole to wpisujemy kwotę ulgi inwestycyjnej. Jeżeli jest to ulga dla środka trwałego przyjętego do użytkowania w latach wcześniejszych niż bieżący rok obrachunkowy to tę samą kwotę musimy też dodać do wartości umorzenia narastająco. Natomiast jeżeli data przyjęcia środka trwałego do eksploatacji jest z roku bieżącego to po wpisaniu wartości w to pole, ta sama wartość zostanie automatycznie przeniesiona do wartości umorzenia. Dla takiego środka trwałego w bieżącym roku amortyzacja podatkowa nie będzie naliczana. Wznowienie naliczania amortyzacji nastąpi w następnym roku. Natomiast naliczanie amortyzacji bilansowej będzie przebiegać normalnym trybem.

Wartości bilansu otwarcia

Są to trzy pola analogiczne do swoich odpowiedników po lewej stronie formularza, z tym, że dotyczą wartości aktualnych na początek danego roku sprawozdawczego i nie ulegają zmianie w ciągu roku. Program podpowiada w tych polach wartości wprowadzone do ich odpowiedników po lewej stronie. Oczywiście można je zmienić, gdy sytuacja tego wymaga.

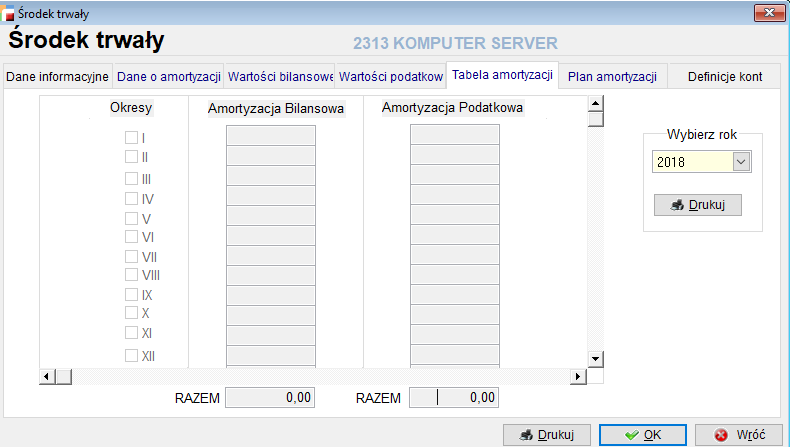

Tabela amortyzacji

Podczas wprowadzania nowego środka trwałego zakładka ta jest nieaktywna. Natomiast w czasie modyfikacji/przeglądania danych środka trwałego możemy tu obejrzeć przebieg amortyzacji bilansowej i podatkowej danego środka trwałego w poszczególnych okresach obliczeniowych. Możliwy jest także z tego miejsca wydruk tabeli amortyzacji bilansowej i podatkowej za wybrany rok dla danego środka trwałego.

Drukuj

Przycisk Drukuj na formularzu środka trwałego pozwala wydrukować kartę danego środka trwałego wraz z jego historią.

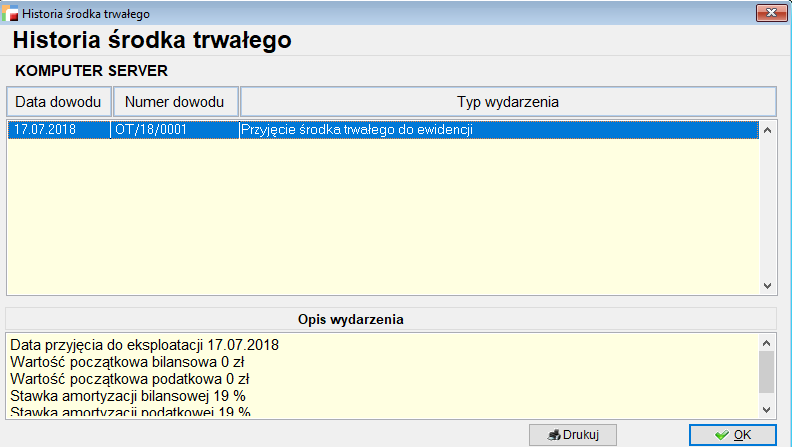

Operacje dla tabeli Środki trwałe

Opcja Operacje dla tabeli Ewidencja środków trwałych zawiera opcję podglądu i wydruku historii wskazanego środka trwałego.

Historia środka trwałego to zapis operacji wykonanych na danym środku w porządku chronologicznym.

Lista pozycji: data dowodu, numer dowodu i nazwa wydarzenia

Pokazuje kolejne operacje wykonane na wybranym środku trwałym.

Opis wydarzenia

Pokazuje szczegółowy opis wybranego w oknie powyżej typu wydarzenia.

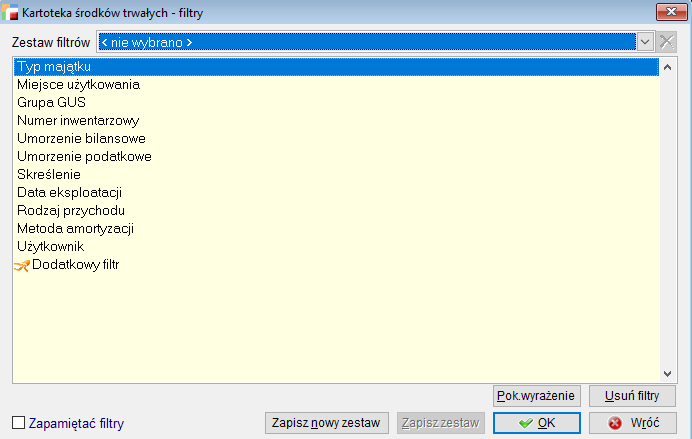

Filtry dla tabeli Środki trwałe

Aby określić (odfiltrować), które środki trwałe chcemy widzieć w tabeli lub wydrukować należy użyć opcji Filtry.

Kartoteka środków trwałych zawiera następujące parametry filtrowania:

Typ majątku – pozwala na określenie, jakiego typu majątek trwały ma być wyświetlany w tabeli. Możliwe typy:

- środki trwałe

- wartości niematerialne i prawne,

- inwestycje w obcych środkach trwałych,

- pozostałe środki trwałe – wyposażenie.

Miejsce użytkowania – pozwala na określenie, z jakiego wydziału środki trwałe mają być wyświetlane w tabeli

Grupa GUS – pozwala wyselekcjonować środki trwałe z określonej grupy GUS. Otwiera okno dialogowe, w którym możemy określić przedział od do potrzebnej grupy, podgrupy, rodzaju zgodnie z klasyfikacją rodzajową środków trwałych

Numer inwentarzowy – otwiera okno dialogowe, w którym można określić zakres wyświetlanych środków trwałych wg numeru inwentarzowego. Możliwe jest podanie tylko fragmentów symboli, dzięki czemu łatwiej jest uzyskać (przy odpowiednim zdefiniowaniu struktury symbolu) wiadomości o pewnej grupie środków trwałych.

Umorzenie bilansowe – otwiera listę z której możemy wybrać :

- środki umorzone o wartość netto bilansowej=0

- środki nie umorzone o wartość netto bilansowej>0

Umorzenie podatkowe – otwiera listę z której możemy wybrać :

- środki umorzone o wartość netto podatkowej=0

- środki nie umorzone o wartość netto podatkowej>0

Skreślenie – pozwala wyselekcjonować środki trwałe skreślone lub nie skreślone

Data przyjęcia do eksploatacji – otwiera okno dialogowe za pomocą którego możemy wybrać odpowiedni przedział czasowy dla wyselekcjonowania środków trwałych według daty przyjęcia do eksploatacji

Metoda amortyzacji. – otwiera listę z której możemy wybrać:

- metoda liniowa

- metoda degresywna

- metoda jednorazowa.

- metoda jednorazowa 30%

Jednorazowa amortyzacja 2017

Jednorazowa amortyzacja stanowi szczególne narzędzie optymalizacji podatkowej i jest atrakcyjnym rozwiązaniem dla przedsiębiorców, którzy chcą jak najszybciej rozliczyć w kosztach podatkowych nakłady na środek trwały.

W świetle przepisów, prawo do jednorazowej amortyzacji obwarowane jest spełnieniem trzech warunków, tj. określony status podatnika, rodzaj zakupionego środka trwałego oraz wysokość ustawowego limitu. W ramach modelu jednorazowej amortyzacji istnieją jej dwie odmiany: jednorazowa amortyzacja przeznaczona dla wszystkich podatników (tzw. ulga inwestycyjna) oraz jednorazowa amortyzacja w ramach pomocy de minimis, do której uprawniona jest określona grupa podatników.

Jednorazowa amortyzacja do 100.000 zł (ulga inwestycyjna od 12 sierpnia 2017 r.):

- Do skorzystania z tego typu jednorazowej amortyzacji uprawnieni są wszyscy podatnicy prowadzący działalność gospodarczą.

- Prawo do jednorazowej amortyzacji przysługuje w przypadku, gdy wartość początkowa jednego środka trwałego, nabytego w roku podatkowym wynosi co najmniej 10.000 zł lub łączna wartość początkowa co najmniej dwóch śt nabytych w roku podatkowym, wynosi co najmniej 10.000 zł, a wartość początkowa każdego z nich przekracza 3.500 zł.

- Amortyzacja może dotyczyć tylko fabrycznie nowych środków trwałych zaliczonych do grupy 3-6 i 8 KŚT w roku podatkowym, w którym środki te zostały wprowadzone do ewidencji środków trwałych, do wysokości nieprzekraczającej w roku podatkowym kwoty 100.000 zł. Kwota ta obejmuje sumę odpisów amortyzacyjnych i wpłaty na poczet nabycia środka trwałego zaliczonej do kosztów uzyskania przychodów (zaliczka).

- Gdy wartość składników amortyzowanych w ramach jednorazowej amortyzacji tego typu przekroczy 100.000 zł w skali roku, to nadwyżkę ponad tę wielkość przedsiębiorca amortyzuje w kolejnych latach podatkowych na zasadach ogólnych.

Jednorazowa amortyzacja do 50.000 euro (pomoc de minimis):

- Do skorzystania z jednorazowej amortyzacji w limicie 50.000 euro uprawnieni są tzw. mali podatnicy oraz podatnicy rozpoczynający prowadzenie działalności gospodarczej (z wyłączeniem m.in. podatników utworzonych w wyniku przekształcenia, połączenia lub podziału a także innych przypadków wymienionych w ustawie PIT/ CIT, istnieje także grupa całkowicie wyłączona z możliwości skorzystania z takiej formy jednorazowej amortyzacji). Ponadto z tego typu optymalizacji mogą skorzystać podmioty, które nie wyczerpały jeszcze limitu pomocy de minimis, na co należy zwrócić szczególną uwagę.

- Ten rodzaj amortyzacji odnosi się do środków trwałych zaliczonych do grupy 3-8 KŚT (z wyłączeniem samochodów osobowych), zarówno nowych jak i wcześniej używanych, w roku podatkowym, w którym środki te zostały wprowadzone do ewidencji, do wysokości nieprzekraczającej w skali roku równowartości kwoty 50.000 euro (w 2022 r. jest to kwota 230.000 zł) łącznej wartości tych odpisów.

- Przy określaniu tego limitu nie uwzględnia się odpisów amortyzacyjnych od nieprzekraczającej 10.000 zł wartości początkowej środków trwałych.

- W ramach tego rozwiązania nie można rozliczyć zaliczki na nabywane środki trwałe.

- W sytuacji, w której wartość początkowa śt przekracza kwotę limitu wykorzystaną na dany rok podatkowy, pozostałą niezamortyzowaną część jednostka powinna zamortyzować w kolejnym roku na zasadach ogólnych.

Obsługa jednorazowej amortyzacji w systemach Humansoft od wersji 3.75

Aby prawidłowo zastosować jednorazową amortyzację w ramach jednego z limitów

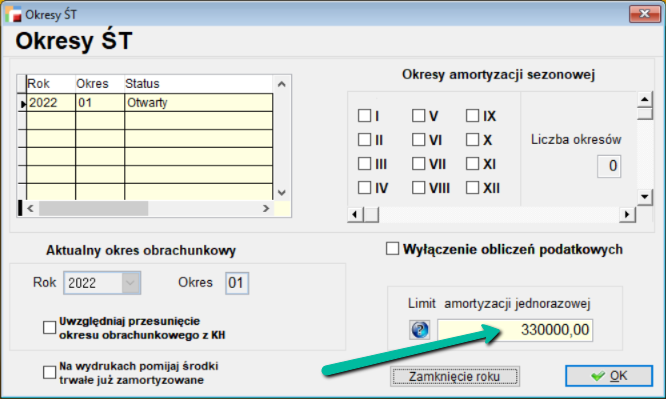

(100 tyś. zł lub 230 tyś. zł), należy uzupełnić kwotę ograniczenia w parametrach okresu w module Środki Trwałe:

Jednoczesne stosowanie dwóch rodzajów amortyzacji:

Może zaistnieć sytuacja, w której podatnik jest uprawniony do dokonania jednorazowego odpisu w ramach obu limitów (mały podatnik lub podatnik rozpoczynający działalność gospodarczą może zatem skorzystać z limitu jednorazowej amortyzacji w wysokości 330.000 zł w 2022 roku). Jednak w odniesieniu do danego środka trwałego może zastosować tylko jeden z nich z zachowaniem odpowiednich zasad dotyczących grup zakupionych środków trwałych. Pozostałą wartość limitów podatnik może wykorzystać amortyzując kolejny środek trwały.

Ważne: Aby system czuwał nad limitem obu rodzajów jednorazowej amortyzacji, należy zwiększyć jego kwotę w otwartym okresie. Warto pamiętać, że obowiązkiem użytkownika jest pilnowanie przestrzegania zasad formalnych dotyczących jednorazowej amortyzacji, zwłaszcza reguły dotyczącej zastosowania tylko jednego z limitów przy amortyzowaniu danego środka. Producent systemu nie odpowiada za ewentualne błędy powstałe przy korzystaniu z funkcjonalności jednorazowej amortyzacji uwzględniającej oba limity.

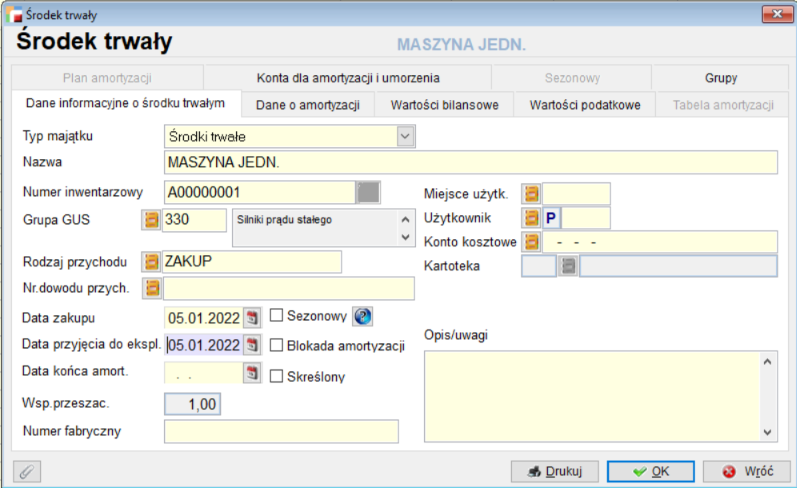

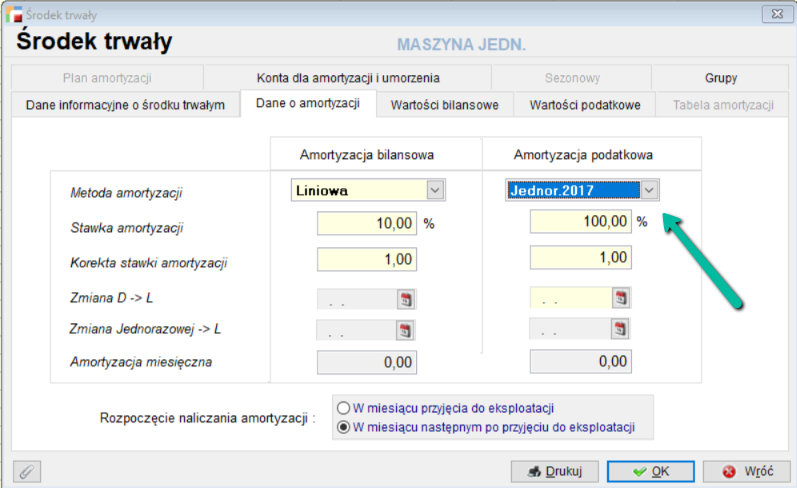

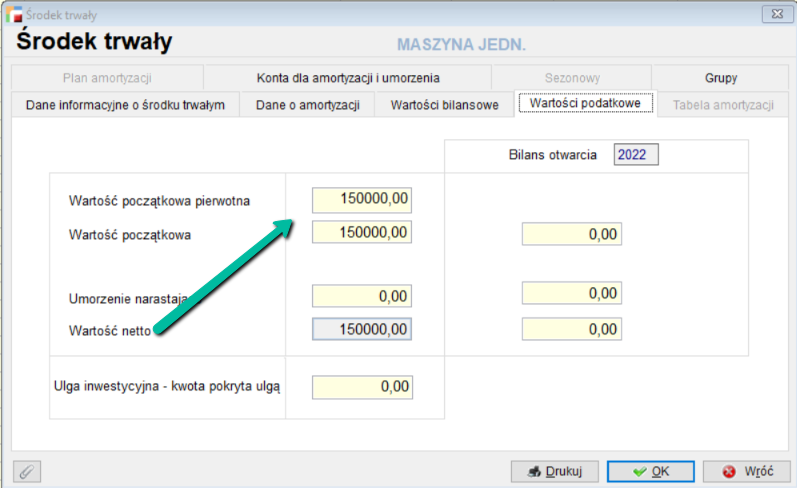

Ewidencja środków trwałych – wprowadzenie środka trwałego z zastosowaniem jednorazowej amortyzacji w ramach limitu pomocy de minimis:

- dane informacyjne o środku trwałym:

- wybór parametru w amortyzacji podatkowej 2017:

- wprowadzenie wartości początkowej bilansowej i podatkowej:

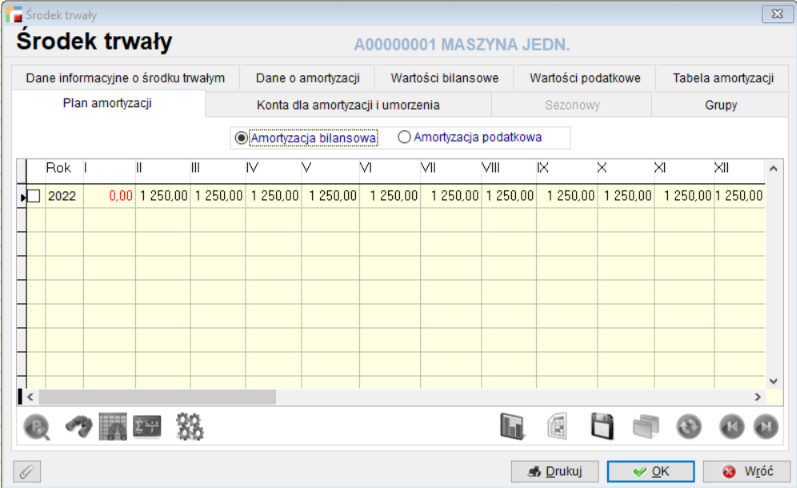

Po wprowadzeniu powyższych informacji należy je potwierdzić przez OK. Następnie otworzyć dany środek ponownie. Można tu wejść w zakładkę plan amortyzacji i podejrzeć planowany przebieg odpisów:

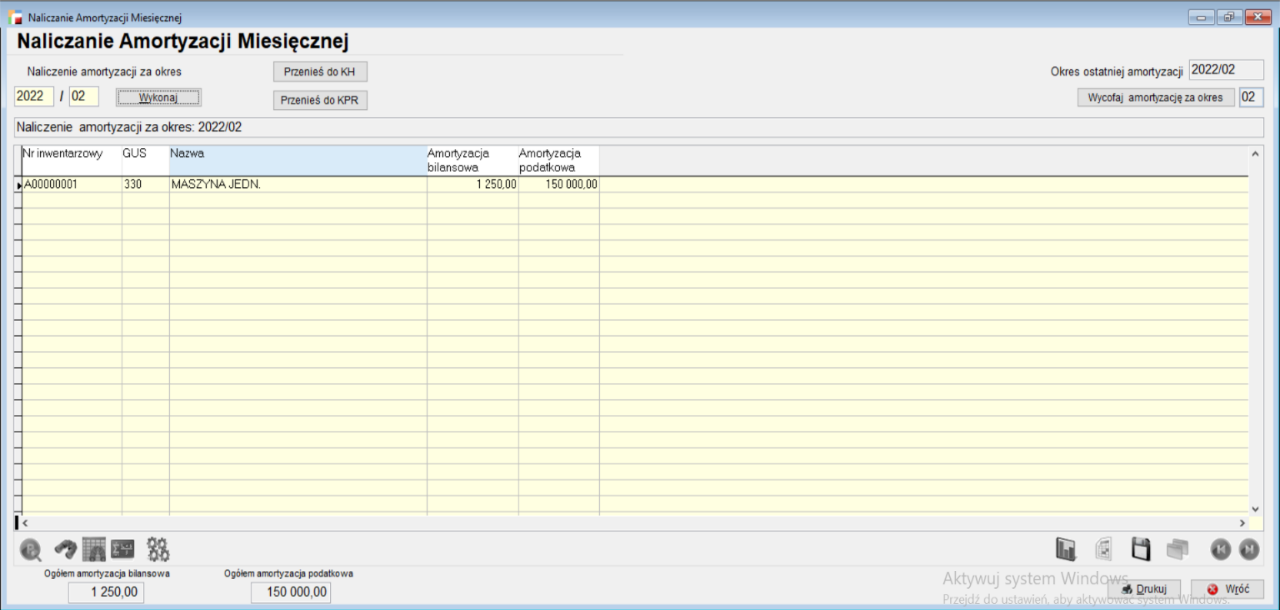

Widok naliczonej amortyzacji:

UWAGA:

Może wystąpić sytuacja podana poniżej:

- przykładowo w styczniu wprowadzono środek trwały o wartości początkowej 150 000 zł i dokonano jednorazowej amortyzacji, następnie w lutym wprowadzono środek trwały o wartości początkowej 100 000 zł z zamiarem jednorazowej amortyzacji.

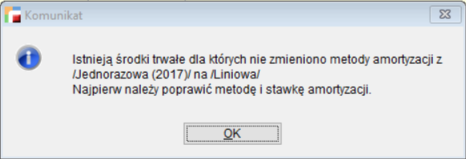

W tym przypadku program zamortyzuje jednorazowo 80 000 zł z danego środka, a 20 000 od następnego roku zgodnie z metodą i stawką właściwą dla danego składnika (potrzebna będzie zmiana metody i stawki przed dokonaniem odpisu w następnym roku).

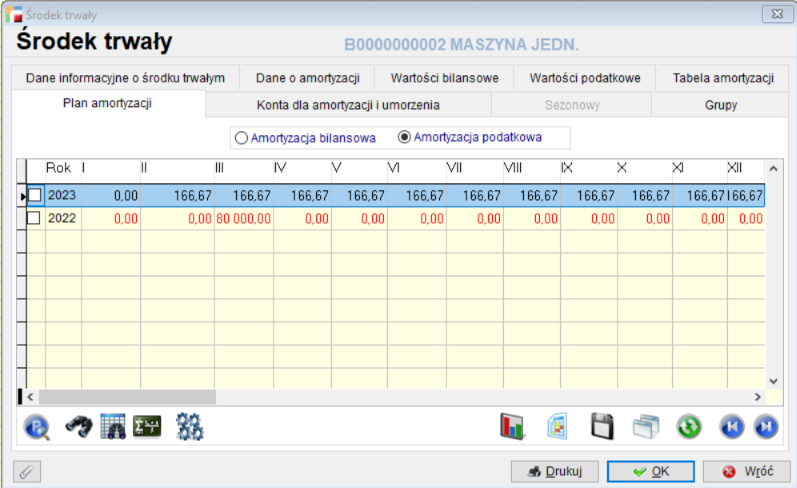

Widok naliczonej amortyzacji:

- Przed pierwszym naliczeniem amortyzacji w nowym okresie pojawi się komunikat:

Po zmianie metody dany środek amortyzuje się liniowo lub degresywnie zgodnie ze stawką, z tą różnicą, że w przypadku amortyzacji degresywnej wysokość odpisu liczona jest od wartości początkowej pomniejszonej o dokonany rok wcześniej, odpis jednorazowy.

Plan amortyzacji środka po zmianie metody z jednorazowej na liniową ze stawką 10%:

Plan amortyzacji środka po zmianie metody z jednorazowej na degresywną ze stawką 10%:

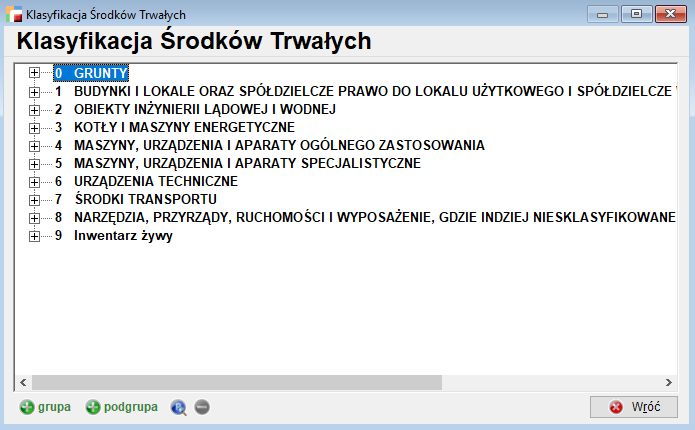

Klasyfikacja środków trwałych

Tabela klasyfikacji środków trwałych zawiera usystematyzowany zbiór obiektów majątku trwałego i pełni jednocześnie rolę słownika grup rodzajowych wykorzystywanego w trakcie redagowania pola Grupa GUS podczas wprowadzania do ewidencji nowego środka trwałego.

Zawartość tej tabeli powinna być zgodna z obowiązującymi normami. Obecnie uwzględnia ona obowiązujące akty prawne tj.: Rozporządzenie Rady Ministrów z dnia 30 grudnia 1999 r. w sprawie Klasyfikacji Środków Trwałych (KŚT)

Redagując w programie Tabelę Klasyfikacji środków trwałych można potraktować ją jako wzorzec dla wprowadzanych podziałów na grupy, podgrupy i rodzaje, stosownie do indywidualnych potrzeb przedsiębiorstwa. Ponadto w przypadku zmiany klasyfikacja rodzajowej (np. w związku z dostosowaniem do klasyfikacji europejskiej), bez żadnych trudności można zmodyfikować klasyfikację funkcjonującą w programie.

Grupa, podgrupa lub rodzaj

Unikalny 1,2 lub 3 znakowy symbol grupy, podgrupy lub rodzaju zgodny z klasyfikacją rodzajową środków trwałych.

Nazwa

Nazwa grupy, podgrupy lub rodzaju zgodna z klasyfikacją rodzajową środków trwałych.

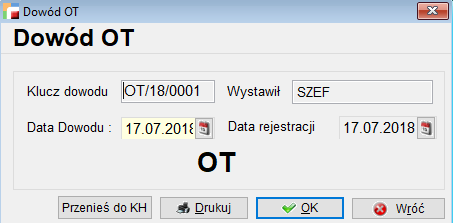

Przyjęcie – dowody OT

Tabela ta zawiera listę utworzonych w module dowodów OT (przyjęcie środka trwałego).

Dowody OT generowane są automatycznie w momencie wprowadzania nowego elementu majątku trwałego do ewidencji.

Formularz dowodu OT, który pojawia się po wybraniu opcji Popraw służy w zasadzie tylko do wydrukowania dowodu dla wybranego elementu majątku trwałego. Wszystkie pola tego ekranu są dostępne tylko do przeglądania.

Klucz dowodu

Unikalny identyfikator dowodu nadawany przez program automatycznie w momencie wprowadzenia nowej pozycji do ewidencji składający się z typu dowodu, dwóch cyfr roku dowodu i unikalnego numeru dowodu w danym roku.

Wystawił

Identyfikator operatora, który wprowadził środek do ewidencji i utworzył dla niego dowód OT.

Data dowodu

Data dowodu w przypadku dowodu OT jest generowana automatycznie i jest datą przyjęcia do eksploatacji środka trwałego. Amortyzacja w programie jest naliczana od miesiąca następnego po miesiącu daty przyjęcia do eksploatacji środka trwałego w przypadku liniowej i degresywnej metody naliczania amortyzacji ( w przypadku metody jednorazowej amortyzacja jest dokonywana w miesiącu przyjęcia do eksploatacji środka trwałego).

Data rejestracji

Jest to czysto informacyjna data momentu rejestracji środka trwałego w programie zgodna z datą systemową.

Przycisk [Drukuj] uruchamia opcję wydruku dowodu OT.

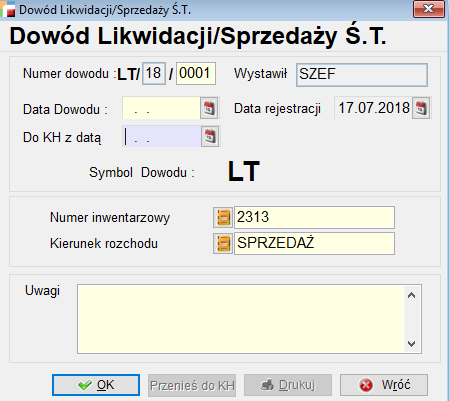

Likwidacja/sprzedaż – dowody LT

Tabela ta zawiera listę utworzonych w module dowodów LT (likwidacja/sprzedaż środka trwałego).

Dowody LT są dowodami rozchodowymi powodującymi zmniejszenie stanu wartościowego majątku trwałego, a także stanu ilościowego. Wystawienie dowodu LT powoduje skreślenie środka trwałego z ewidencji i naniesienie znacznika w polu Skreślony w karcie środka trwałego. Środek taki pozostaje w ewidencji aż do zamknięcia roku, kiedy to możemy podjąć decyzję o jego całkowitym wyrzuceniu z bazy środków trwałych. (opcja Okresy -> Zamknięcie roku).

Dodając nowy dowód LT (opcja Dodaj) pojawia się poniższy formularz.

Numer dowodu

Unikalny w ramach roku i typu dowodu numer dowodu nadawany przez program automatycznie jako pierwszy wolny.

Numer dowodu

Unikalny w ramach roku i typu dowodu numer dowodu nadawany przez program automatycznie jako pierwszy wolny.

Data dowodu

Data dowodu to data decydująca o naliczaniu amortyzacji. Ponieważ dowody LT obowiązują od miesiąca następnego po dacie dowodu program pozwoli wprowadzić tylko takie dowody, których data dowodu jest zgodna z miesiącem obrachunkowym (miesiącem ostatnio naliczonej amortyzacji). Np. miesiącem ostatnio naliczonej amortyzacji jest luty i chcemy wprowadzić dowód którego konsekwencje będą widoczne w amortyzacji marcowej, to musimy go wprowadzić przed naliczeniem amortyzacji za marzec z datą lutową (dzień jest obojętny dla systemu).

Data rejestracji

Jest to czysto informacyjna data momentu rejestracji środka trwałego w programie zgodna z datą systemową.

Numer inwentarzowy

Wybieramy z listy albo wpisujemy numer inwentarzowy likwidowanego / sprzedawanego środka trwałego.

Numer inwentarzowy

Wybieramy z listy albo wpisujemy numer inwentarzowy likwidowanego / sprzedawanego środka trwałego.

Uwagi

Dowolny tekst uzupełniający informacje o wydarzeniu związanym z dowodem LT.

| Usuwanie dowodu LT jest możliwe tylko za ostatni miesiąc obrachunkowy. |

Gdy jest naliczona amortyzacja na następny miesiąc to najpierw musimy wycofać amortyzację, usunąć dowód i ponownie naliczyć amortyzację. Jeżeli nie naliczyliśmy jeszcze amortyzacji to usuwamy dowód bez wycofywania amortyzacji. Zastosowanie się do tej zasady gwarantuje poprawność działania programu

Usuwanie dowodu LT powoduje nie tylko usunięcie samego dowodu z tabeli ale i przywrócenie środka do ewidencji, czyli odznaczenie opcji Skreślony, przywrócenie wartości początkowych, wartości umorzenia i wartości netto. Środek trwały będzie więc uczestniczył w naliczaniu amortyzacji. Dlatego należy się zastanowić nad celowością usuwania dowodu LT.

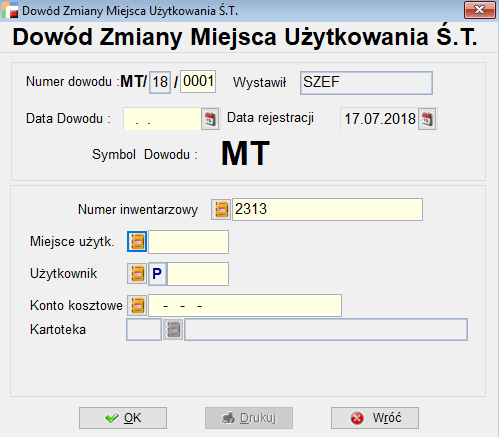

Zmiana miejsca użytkowania – dowody MT

Tabela ta zawiera listę utworzonych w module dowodów MT (zmiana miejsca użytkowania środka trwałego).

Dowody MT są dowodami zmiany miejsca użytkowania środka trwałego i mogą dotyczyć zmiany:

- wydziału

- użytkownika

- symbolu kosztowego wydziału.

Po zrealizowaniu dowodu MT zmiany są widoczne natychmiast w kartotece środka trwałego.

Dodając nowy dowód MT (opcja Dodaj) pojawia się poniższy formularz.

Numer dowodu

Unikalny w ramach roku i typu dowodu numer dowodu nadawany przez program automatycznie jako pierwszy wolny.

Wystawił

Identyfikator/Nazwa operatora programu.

Data dowodu

Data dowodu to data decydująca o naliczaniu amortyzacji. Ponieważ dowody MT obowiązują od miesiąca następnego po dacie dowodu program pozwoli wprowadzić tylko takie dowody, których data dowodu jest zgodna z miesiącem obrachunkowym (miesiącem ostatnio naliczonej amortyzacji). Np. miesiącem ostatnio naliczonej amortyzacji jest luty i chcemy wprowadzić dowód, którego konsekwencje będą widoczne w amortyzacji marcowej, to musimy go wprowadzić przed naliczeniem amortyzacji za marzec z datą lutową (dzień jest obojętny dla systemu).

Data rejestracji

Jest to czysto informacyjna data momentu rejestracji środka trwałego w programie zgodna z datą systemową.

Numer inwentarzowy

Wybieramy z listy albo wpisujemy numer inwentarzowy modyfikowanego środka trwałego. Po wybraniu numeru inwentarzowego w polach poniżej pojawią się wartości obecnie obowiązujące.

Miejsce użytkowania

Wpisujemy nowy wydział albo wybieramy z listy dostępnych wydziałów. Możemy też pozostawić to pole bez zmian.

Użytkownik

Wpisujemy nowego użytkownika środka trwałego albo wybieramy z listy dostępnych użytkowników. Możemy też pozostawić to pole bez zmian.

Symbol kosztowy

Wpisujemy nowy symbol kosztowy wydziału do którego jest przypisany dany środek trwały albo wybieramy z listy planu kont. Możemy też pozostawić to pole bez zmian.

| Usuwanie dowodu MT jest możliwe tylko za ostatni miesiąc obrachunkowy. |

Gdy jest naliczona amortyzacja na następny miesiąc to najpierw musimy wycofać amortyzację, usunąć dowód i ponownie naliczyć amortyzację. Jeżeli nie naliczyliśmy jeszcze amortyzacji to usuwamy dowód bez wycofywania amortyzacji. Zastosowanie się do tej zasady gwarantuje poprawność działania programu

Zmiana wartości – dowody WT

Tabela ta zawiera listę utworzonych w module dowodów WT (zmiana wartości początkowej i/lub umorzenia środka trwałego).

Dowody WT są dowodami zmiany wartości środka trwałego wskutek np. jego modernizacji, ulepszenia i/lub dowodami zmiany wartości umorzenia (narastająco tzn. od początku naliczania amortyzacji). Po zrealizowaniu dowodu WT zmiany jego wartości są widoczne natychmiast w kartotece środka trwałego.

Dodając nowy dowód WT (opcja Dodaj) pojawia się poniższy formularz.

Numer dowodu

Unikalny w ramach roku i typu dowodu numer dowodu nadawany przez program automatycznie jako pierwszy wolny.

Wystawił

Identyfikator/Nazwa operatora programu.

Data dowodu

Data dowodu to data decydująca o naliczaniu amortyzacji. Ponieważ dowody WT obowiązują od miesiąca następnego po dacie dowodu program pozwoli wprowadzić tylko takie dowody, których data dowodu jest zgodna z miesiącem obrachunkowym (miesiącem ostatnio naliczonej amortyzacji). Np. miesiącem ostatnio naliczonej amortyzacji jest luty i chcemy wprowadzić dowód którego konsekwencje będą widoczne w amortyzacji marcowej, to musimy go wprowadzić przed naliczeniem amortyzacji za marzec z datą lutową (dzień jest obojętny dla systemu).

Data rejestracji

Jest to czysto informacyjna data momentu rejestracji środka trwałego w programie zgodna z datą systemową.

Numer inwentarzowy

Wybieramy z listy albo wpisujemy numer inwentarzowy modyfikowanego środka trwałego.

Wartość początkowa bilansowa

Program podpowiada obecną wartość początkową bilansową. Jeżeli decydujemy się na zmianę tej wartości to wpisujemy nową obowiązującą wartość początkową bilansową. Wartość ta jak wiadomo jest podstawą naliczania amortyzacji bilansowej. Gdy nie chcemy zmieniać tej wartości pozostawiamy ją bez zmian. Nie wolno wpisać w to pole 0, jeżeli wartość ta była > 0.

Wartość początkowa bilansowa

Program podpowiada obecną wartość początkową bilansową. Jeżeli decydujemy się na zmianę tej wartości to wpisujemy nową obowiązującą wartość początkową bilansową. Wartość ta jak wiadomo jest podstawą naliczania amortyzacji bilansowej. Gdy nie chcemy zmieniać tej wartości pozostawiamy ją bez zmian. Nie wolno wpisać w to pole 0, jeżeli wartość ta była > 0.

Umorzenie bilansowe narastająco

Program podpowiada obecną wartość dotychczasowego umorzenia bilansowego. Postępujemy analogicznie jak w polach powyżej.

Umorzenie podatkowe narastająco

Program podpowiada obecną wartość dotychczasowego umorzenia podatkowego. Postępujemy analogicznie jak w polach powyżej.

Uwagi

Dowolny tekst uzupełniający informacje o wydarzeniu związanym z dowodem WT (zmiany wartości).

| Usuwanie dowodu WT jest możliwe tylko za ostatni miesiąc obrachunkowy. |

Gdy jest naliczona amortyzacja na następny miesiąc to najpierw musimy wycofać amortyzację, usunąć dowód i ponownie naliczyć amortyzację. Jeżeli nie naliczyliśmy jeszcze amortyzacji to usuwamy dowód bez wycofywania amortyzacji. Zastosowanie się do tej zasady gwarantuje poprawność działania programu

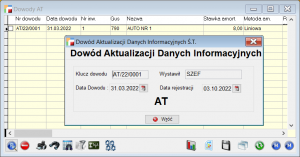

Zmiana danych informacyjnych – dowody AT

Tabela ta zawiera listę utworzonych w module dowodów AT (aktualizacje pozostałych tzn. nie objętych innymi dowodami pól w kartotece środka trwałego).

Dowody AT generowane są automatycznie w momencie modyfikowania informacji o środku trwałym w zakresie na jaki pozwala program za pomocą ekranu Kartoteka środków trwałych

Formularz dowodu AT, który pojawia się po wybraniu opcji Popraw służy w zasadzie tylko do wydrukowania dowodu dla wybranego elementu majątku trwałego. Wszystkie pola tego ekranu są dostępne tylko do przeglądania.

Klucz dowodu

Unikalny identyfikator dowodu nadawany przez program automatycznie w momencie wprowadzenia nowej pozycji do ewidencji składający się z typu dowodu, dwóch cyfr roku dowodu i unikalnego numeru dowodu w danym roku.

Wystawił

Identyfikator operatora programu.

Data dowodu

Data dowodu w przypadku dowodu AT jest automatycznie generowana przez program jako data aktualnego miesiąca sprawozdawczego. Ma to głównie znaczenie dla takich pól jak: zmiana stawki amortyzacji, zmiana współczynnika korekty stawki amortyzacji itp. Zmiany te będą obowiązywać już od najbliższego naliczania amortyzacji.

Data rejestracji

Jest to czysto informacyjna data momentu rejestracji środka trwałego w programie zgodna z datą systemową.

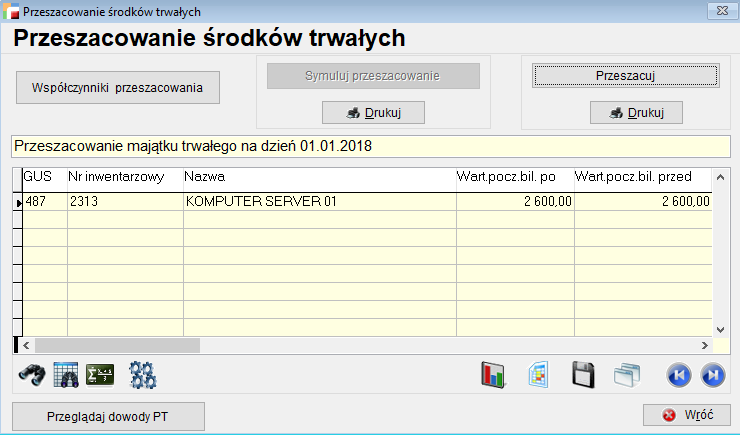

Aktualizacja (przeszacowanie)

Formularz ten służy do przeprowadzenia okresowego (najczęściej co kilka lat) przeszacowania wartości, czyli aktualizacji wyceny majątku trwałego.

Inflacja oraz czynniki rynkowe powodują, że ewidencyjna wartość majątku trwałego z biegiem czasu odbiega znacznie od wartości realnej, kształtowanej przez rynek i gospodarkę.. Dlatego pojawia się konieczność dokonywania aktualizacji tej wartości. Polega ona na przeszacowaniu wartości początkowej i umorzenia na dzień aktualizacji wyceny majątku trwałego, według zasad określonych przepisami. Ostatni przepis zobowiązywał wszystkie jednostki określone do przeprowadzenia aktualizacji wyceny środków trwałych według stanu na dzień 1 stycznia 1995 roku.

W programie przeszacowanie można wykonać metodą grupową, polegającą na przeszacowaniu wszystkich składników majątku trwałego wg tabeli współczynników, lub metodą szczegółową polegającą na zastosowaniu dla każdego z nich odrębnych wskaźników przeliczeniowych. Nie korzystamy wówczas z tabeli współczynników, a dla każdego środka trwałego do pola Współczynnik przeszacowania (opcja Ewidencja środków trwałych – zakładka Dane informacyjne) wprowadzamy indywidualną wartość.

W programie przeszacowanie przebiega według następujących kroków:

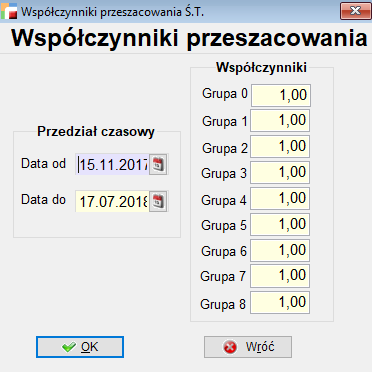

- Pierwszą czynnością jest zredagowanie tabeli współczynników. Można to zrobić bezpośrednio z menu Przeszacowanie (Aktualizacja) lub z menu Tabela aktualizacji. Otwarte wówczas zostanie okno redagowania tabeli współczynników aktualizacji i trzeba w podanym zakresie dat wskazać odpowiedni współczynnik przeszacowania dla każdej grupy wyodrębnionej w Klasyfikacji środków trwałych.

- Po zredagowaniu tabeli współczynników należy przypisać je odpowiednim środkom trwałym. Służy do tego celu funkcja : Przeniesienie współczynników przeszacowania dostępna na tym formularzu w Operacjach.

- Jeżeli w odniesieniu do niektórych środków trwałych chcemy zmienić współczynniki robimy to w polu współczynnik przeszacowania ekranu Kartoteka środków trwałych. Należy dodać, że w obliczeniach przeszacowania decydujące znaczenie mają współczynniki znajdujące się w tabeli środka trwałego.

- Przed ostatecznym wykonaniem przeszacowania można wykonać symulację przeszacowania a jej rezultaty otrzymać w postaci wydruku. Wykonanie symulacji nie powoduje żadnych zmian wartościowych w kartotece środków trwałych.

- Przed ostatecznym wykonaniem przeszacowania można wykonać symulację przeszacowania a jej rezultaty otrzymać w postaci wydruku. Wykonanie symulacji nie powoduje żadnych zmian wartościowych w kartotece środków trwałych.

Współczynniki przeszacowania

Przycisk ten otwiera nam możliwość redagowania tabeli współczynników przeszacowania.

Symuluj przeszacowanie i Drukuj

Powoduje uruchomienie procedur symulacji przeszacowania dla wszystkich środków trwałych. Operacja ta nie powoduje zmian wartościowych w ewidencji środków trwałych. Skutki symulacji prezentowane są także w postaci wydruku.

Przeszacuj i Drukuj

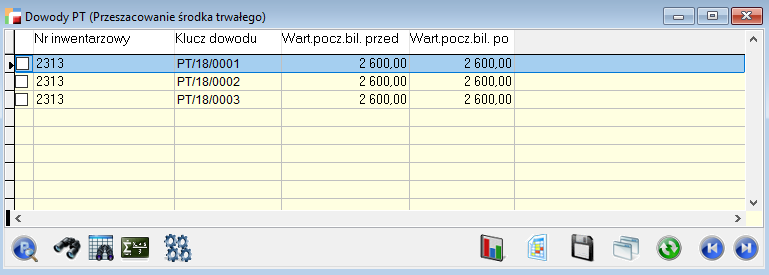

Powoduje faktyczne przeszacowanie wartości początkowej i umorzenia całego majątku trwałego. Dla każdego środka trwałego generowane są automatycznie Dowody PT. Skutki przeszacowania dostępne są między innymi w postaci wydruku.

Tabela do prezentacji wyników przeszacowania środków trwałych.

W oknie tabeli prezentowane są skutki przeszacowania środków trwałych.

Przeglądaj dowody PT

Przycisk ten otwiera nam możliwość przeglądania dowodów PT, które zostały automatycznie wykreowane po operacji przeszacowania środków trwałych.

Współczynniki przeszacowania

Pojawia się tu tabela aktualizacji opisana poniżej.

Tabela aktualizacji

Tabela aktualizacji jest ściśle związana z przeszacowaniem środków trwałych i służy do redagowania współczynników przeszacowania dla każdej grupy GUS wyodrębnionej w Klasyfikacji rodzajowej środków trwałych.

Po zredagowaniu tabeli współczynników przeszacowania należy spowodować, aby współczynniki te zostały przypisane odpowiednim środkom trwałym znajdującym się w kartotece środków trwałych. Do tego celu służy opcja Operacje -> Przeniesienie współczynników przeszacowania.

Dowody PT

Tabela ta pokazuje wszystkie dowody PT (skutki przeszacowania majątku trwałego) generowane są automatycznie w momencie wykonania przeszacowania.

Formularz dowodu PT, który pojawia się po wybraniu opcji Popraw służy w zasadzie tylko do obejrzenia dowodu dla wybranego elementu majątku trwałego. Wszystkie pola tego ekranu są dostępne tylko do przeglądania.

Klucz dowodu

Unikalny identyfikator dowodu nadawany przez program automatycznie w momencie generowania dowodu składający się z typu dowodu, dwóch cyfr roku dowodu i unikalnego numeru dowodu w danym roku.

Wystawił

Identyfikator operatora programu.

Data dowodu

Data dowodu w przypadku dowodu PT jest automatycznie generowana przez program jako data 1 stycznia aktualnego roku sprawozdawczego.

Data rejestracji

Jest to czysto informacyjna data momentu rejestracji środka trwałego w programie zgodna z datą systemową.

Wartość początkowa bilansowa przed i po aktualizacji

Pokazuje wartości bilansowe przed i po wykonaniu przeszacowania środka trwałego a także różnicę tych wartości.

Wartość początkowa podatkowa przed i po aktualizacji

Pokazuje wartości podatkowe przed i po wykonaniu przeszacowania środka trwałego a także różnicę tych wartości.

Umorzenie bilansowe przed i po aktualizacji

Pokazuje wartości bilansowe przed i po wykonaniu przeszacowania środka trwałego a także różnicę tych wartości.

Umorzenie podatkowe

Pokazuje wartości bilansowe przed i po wykonaniu przeszacowania środka trwałego a także różnicę tych wartości.

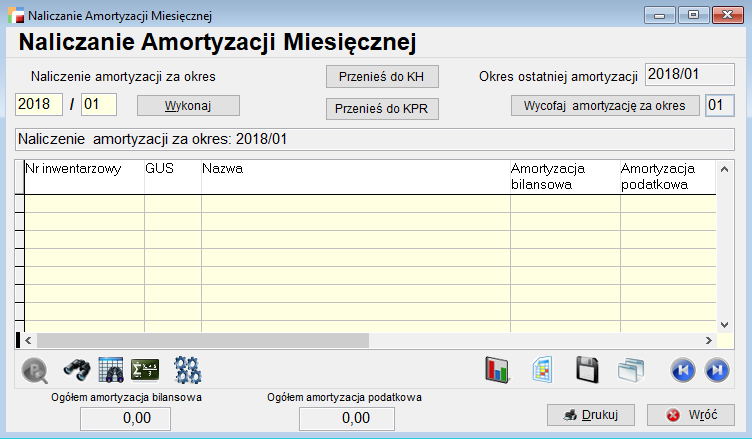

Naliczanie miesięczne amortyzacji

Przeczytaj: Naliczanie amortyzacji środka trwałego.

Formularz ten służy do comiesięcznego naliczania amortyzacji dla wszystkich środków trwałych. W programie naliczanie amortyzacji bilansowej i podatkowej odbywa się jednocześnie, według metody wybranej przez użytkownika w trakcie wprowadzania środka trwałego do ewidencji. Obliczenia można wykonywać jedynie dla prawidłowo wybranego okresu obrachunkowego. Musi nim być miesiąc następny po miesiącu ostatnio naliczonej amortyzacji. Informacja o ostatniej amortyzacji jest zawsze widoczna po prawej stronie formularza. Program nie pozwoli na naliczenie amortyzacji ani dla miesiąca wcześniejszego, ani dla miesiąca późniejszego niż wymagany.

Gdy funkcja obliczająca amortyzację zakończy działanie w oknie tabeli zostaną pokazane efekty obliczeń za wybrany okres obrachunkowy. Wówczas można obejrzeć dla wskazanego środka trwałego tabelę amortyzacji za cały ostatni rok obrachunkowy. Jak widać, tabela ta zawiera dane dotyczące amortyzacji podatkowej i bilansowej za każdy miesiąc roku. Są to wartości wynikłe z obliczeń amortyzacji w kolejnych miesiącach roku obrachunkowego. Po lewej stronie tabeli znacznik przy numerze miesiąca mówi nam o tym, czy naliczano amortyzację za ten miesiąc. Korygowanie pól w tej tabeli jest niemożliwe. Aby skorygować błędy w naliczeniach amortyzacji wynikłe np. z pominięcia wprowadzenia jakiegoś dowodu lub błędnie wprowadzonego dowodu należy wykonać funkcję Wycofanie amortyzacji, następnie wprowadzić odpowiednie dowody, które będą miały wpływ na wysokość kwot amortyzacyjnych, oraz ponownie wykonać naliczenie amortyzacji.

Naliczanie amortyzacji na okres

Wskazanie roku i miesiąca amortyzacji

Wykonaj

Powoduje uruchomienie procedur naliczania amortyzacji

Wycofaj ostatnią amortyzację

Powoduje uruchomienie procedur wycofania amortyzacji. Przycisk jest tylko wtedy aktywny, gdy program pozwala na wycofanie amortyzacji. Operacja ta została omówiona w następnym punkcie rozdziału.

Przenieś do KH

Powoduje utworzenie dowodu PK z zapisami księgowań amortyzacji za aktualny miesiąc zgodnie z wcześniejszą Definicją księgowań amortyzacji. Gdybyśmy próbowali dokonać wielokrotnego uruchamiania tego przycisku za ten sam miesiąc obrachunkowy program wygeneruje komunikat ostrzegawczy.

Drukuj

Przycisk ten otwiera dialog wyboru zakresu wydruku tabeli amortyzacji z rozróżnieniem amortyzacji bilansowej i podatkowej. Można wybrać wydruk całego majątku trwałego lub osobno poszczególnych typów (środki trwałe, wartości niematerialne i prawne, inwestycje w obcych środkach, wyposażenie). Na wydruku uwzględniona zostanie łączna kwota amortyzacji za bieżący rok z rozbiciem na poszczególne miesiące, wartość początkowa środka trwałego, wartość dotychczasowego umorzenia i wartość netto. Ponadto na wydruku znajdą się także inne dane dotyczące środka trwałego, takie jak metoda amortyzacji, numer inwentarzowy, nazwa, stawka amortyzacji.

Wycofanie amortyzacji

Jeśli zaistnieje taka konieczność, można obliczoną amortyzację anulować. Uruchomienie funkcji wycofania amortyzacji spowoduje, że wynik działania procedur obliczających amortyzację dla wszystkich środków trwałych we wskazanym miesiącu zostanie cofnięty. W miesiącu tym będzie można dokonać zmian wartościowych w ewidencji majątku trwałego i ponownie obliczyć amortyzację.

Jeśli w danym miesiącu było wykonane jednorazowe umorzenie jakiegoś środka trwałego, to także cofnięte zostanie i to umorzenie.

| Wycofanie amortyzacji możliwe jest wyłącznie dla ostatniego miesiąca naliczania amortyzacji. |

Jeśli np. naliczono amortyzację za miesiąc marzec program nie pozwoli wycofać amortyzacji za luty. Nie jest także możliwe wycofanie amortyzacji za ostatni miesiąc roku jeśli ten rok został zamknięty.

Plan roczny amortyzacji

W programie plan amortyzacji można wykonać na bieżący rok obrachunkowy. Plan amortyzacji określa kwoty rocznych odpisów amortyzacyjnych w rozbiciu na poszczególne miesiące dla wszystkich środków trwałych. Służy on do przeprowadzenia analizy planowanych odpisów amortyzacyjnych w ciągu bieżącego roku. Plan ten według założeń programu powinien być wykonany bezpośrednio po zamknięciu poprzedniego roku obrachunkowego. Stanowi on w programie tylko funkcję informacyjną bo rzeczywiste wartości odpisów amortyzacyjnych i ich konsekwencje kosztowe wiążą się ściśle z comiesięcznym naliczaniem amortyzacji. Oczywiście można także wykonać plan amortyzacji w ciągu całego roku. Wówczas miesiące naliczonej już w danym roku amortyzacji będą w planie amortyzacji wartościami rzeczywistymi a pozostałe miesiące roku wartościami planowanymi.

Rok obrachunkowy

Podpowiada za jaki okres będzie wykonany plan amortyzacji.

Nalicz plan amortyzacji

Powoduje uruchomienie procedur naliczania planu amortyzacji. Po wykonaniu naliczenia amortyzacji przycisk przestaje być aktywny. Aby ponownie naliczyć plan trzeba wyjść z formularza i ponownie go otworzyć.

Tabela z wynikami wykonania planu amortyzacji

Efekt wykonania planu amortyzacji widoczny jest właśnie tutaj. Tak jak w innych przypadkach możemy wskazać wybrany środek trwały i przejrzeć w bardziej przyjaznej formie tabelę planu amortyzacji. Jest ona oczywiście dostępna tylko do oglądania.

Drukuj

Przycisk ten otwiera dialog wyboru zakresu wydruku tabeli planu amortyzacji z rozróżnieniem amortyzacji bilansowej i podatkowej. Można wybrać wydruk całego majątku trwałego lub osobno poszczególnych typów (środki trwałe, wartości niematerialne i prawne, inwestycje w obcych środkach, wyposażenie). Na wydruku uwzględniona zostanie łączna kwota amortyzacji za bieżący rok z rozbiciem na poszczególne miesiące, wartość początkowa środka trwałego, wartość dotychczasowego umorzenia i wartość netto. Ponadto na wydruku znajdą się także inne dane dotyczące środka trwałego, takie jak metoda amortyzacji, numer inwentarzowy, nazwa, stawka amortyzacji.

Aby mieć pewność poprawności wydruków najlepiej przed użyciem przycisku Drukuj wykonać naliczenie planu amortyzacji, mimo, ze w oknie przeglądowym są widoczne wyniki planu amortyzacji.

Okresy ŚT

Formularz ten jest niezależny od okresów w module Księga Handlowa i służy do:

- wybrania roku sprawozdawczego

- zamknięcia roku sprawozdawczego

- określenia sezonów amortyzacji

- włączenia/wyłączenia obliczeń podatkowych w systemie

Lewa strona formularza zawiera listę okresów sprawozdawczych jakie miały miejsce w systemie środki trwałe. Lista jest dostępna dla użytkownika tylko do przeglądania. Poniżej jest wskazany aktualny rok i miesiąc sprawozdawczy dla ŚT. Miesiąc obrachunkowy jest wyznaczony przez naliczoną amortyzację i pole to nie podlega edycji. Natomiast rok obrachunkowy w uzasadnionych przypadkach (np. sprawdzenie jak określono sezony amortyzacji w innych niż bieżący latach, jak ustawiony był znacznik włączenia/wyłączenia obliczeń podatkowych itp.) może być wybrany z listy dostępnych lat obrachunkowych).

Po prawej stronie formularza znajduję się znaczniki sezonowości dla poszczególnych miesięcy. Jeżeli w ewidencji znajdują się środki trwałe użytkowane sezonowo należy wskazać te miesiące roku obrachunkowego w których będzie dla nich obliczana amortyzacja.

| Okresy amortyzowania pozostają wspólne dla całego majątku użytkowanego sezonowo. |

Znacznik wyłączenia/włączenia obliczeń podatkowych decyduje o tym, czy w programie prowadzenie ewidencji i naliczania amortyzacji środków trwałych będzie przebiegać dwutorowo tzn. oddzielnie dla wartości bilansowych i podatkowych. Domyślnie przyjęto włączenie obliczeń podatkowych (znacznik jest pusty).

Przycisk Zamknięcie roku służy do przeprowadzenia operacji zamknięcia roku w module Środki Trwałe.

| Zamknięcie roku w ewidencji środków trwałych jest niezbędne przed rozpoczęciem ewidencji środków trwałych w następnym roku obrachunkowym. |

Zostaną zaktualizowane parametry systemu: bieżący rok i miesiąc obrachunkowy oraz wartości wykazywane w programie jako wartości bilansu otwarcia.

Przed zamknięciem roku należy wprowadzić wszystkie dowody za ostatni miesiąc obrachunkowy, które powinny być uwzględnione podczas naliczania amortyzacji na 1 miesiąc nowego roku obrachunkowego.

Po zamknięciu roku nie możemy już wycofać amortyzacji za miesiąc 12 poprzedniego roku, dlatego należy dokładnie sprawdzić prawidłowość naliczenia amortyzacji za m-c 12 i dopiero wtedy zamykać rok.

Zamykanie roku wykonujemy przed naliczeniem planu amortyzacji na następny rok obrachunkowy oraz przed naliczeniem amortyzacji na miesiąc 01 nowego roku obrachunkowego. Przestrzeganie kolejności powyższych działań jest niezbędne dla prawidłowości działania systemu.

Co jeszcze dzieje się podczas zamykania roku ?

Podczas operacji zamykania roku mamy możliwość podjęcia decyzji o ewentualnym całkowitym wyrzuceniu z kartoteki środków trwałych pozycji skreślonych z ewidencji. Po odpowiedzi Tak na pytanie Czy usunąć z kartoteki środków trwałych pozycje skreślone? w kartotece środków trwałych nie znajdą się już te pozycje.

Podczas zamykania roku program sprawdza, czy w nowym roku należy przejść z metody degresywnej na liniową.

| Użytkownik sam ponosi odpowiedzialność za zamknięcie roku !!! |

Definicja księgowań amortyzacji

Formularz ten służy do zdefiniowania kont WN i MA dla księgowania comiesięcznej amortyzacji i umorzenia środków trwałych w module Księga handlowa i powinien być wypełniony przed rozpoczęciem wprowadzania pozycji do kartoteki środków trwałych.

W zależności od typu majątku trwałego i grupy GUS możemy przypisać różne konta amortyzacji i umorzenia WN i MA. Możemy też skorzystać z przycisków po prawej stronie pola Grupa GUS 0 i wybrać jednakowe konta dla wszystkich grup GUS.

Na samym dole formularza jest pole Konto rozliczeniowe Ma. Wypełniamy je w przypadku, gdy w przedsiębiorstwie jest wersja kalkulacyjna i są tzw. 4 i 5. Wówczas to konto jest parą do konta kosztowego WN przypisanego do miejsca użytkowania środka trwałego (pole Miejsce użytkowania na formularzu do wprowadzania i modyfikacji obiektu majątku trwałego).

Prawidłowe wypełnienie tego formularza pozwoli na automatyczne utworzenie Polecenie księgowania (PK) i przeniesienie go do Księgi Handlowej.

Algorytm księgowania amortyzacji w programie jest następujący:

- Umorzenie środków trwałych

- WN konto 40 Amortyzacja (stanowiąca koszty uzyskania przychodu)

- WN konto 40 Amortyzacja (nie stanowiąca kosztów uzyskania przychodu)

- MA konto 07 Umorzenie

- Amortyzacja na poszczególne wydziały

- WN konto tzw. 5 – Konto kosztowe wydziału

- MA konto 49 Rozliczenie kosztów

Opisane powyżej dwucyfrowe symbole kont wskazują jedynie na zespół kont. Aby dekretacja mogła przebiegać automatycznie należy wskazać z listy dokładne symbole kont księgi głównej np.

408-001 – Amortyzacja środków trwałych,

070-072 – Umorzenie budynków i budowli.