Obsługa złych długów

Obsługa złych długów dotyczy sprzedaży krajowej opodatkowanej.

Funkcjonalność Złych długów w systemach firmy Humansoft opiera się o odpowiednio oznaczone dokumenty w rejestrze VAT. W związku z powyższym, niemożliwa stała się edycja tych dokumentów bezpośrednio w deklaracjach VAT-7, VAT-7K i VAT-7D.

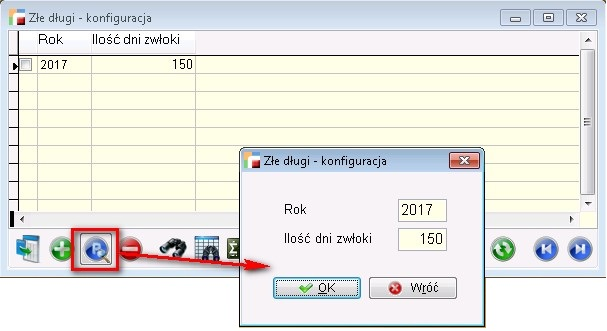

Pracę ze złymi długami w programie, należy rozpocząć od konfiguracji wstępnej, dostępnej w „Konfig” – Złe długi.

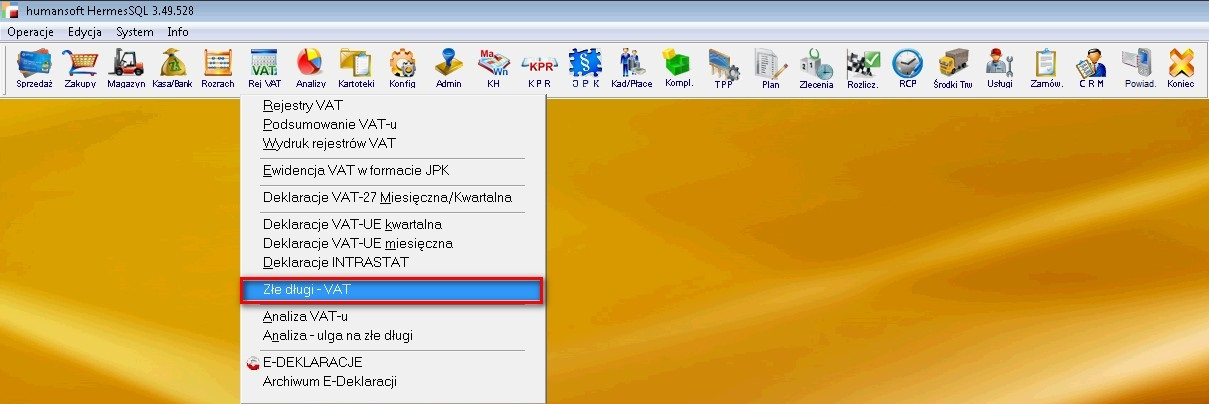

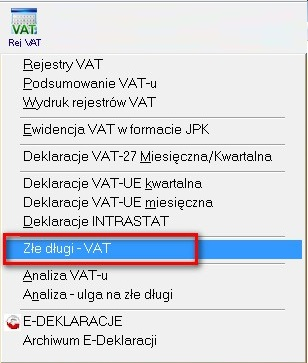

Przenoszenie dokumentów do rejestru VAT odbywa się za pomocą opcji “Złe długi – VAT”, która została dodana w menu “Rejestry VAT”.

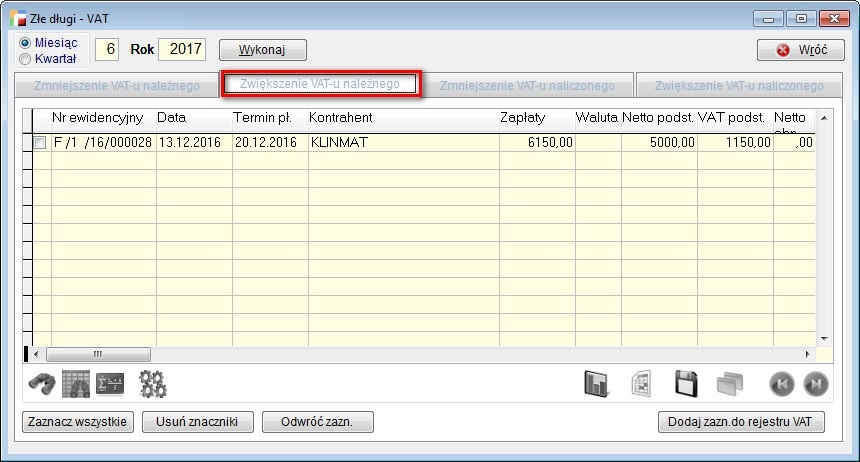

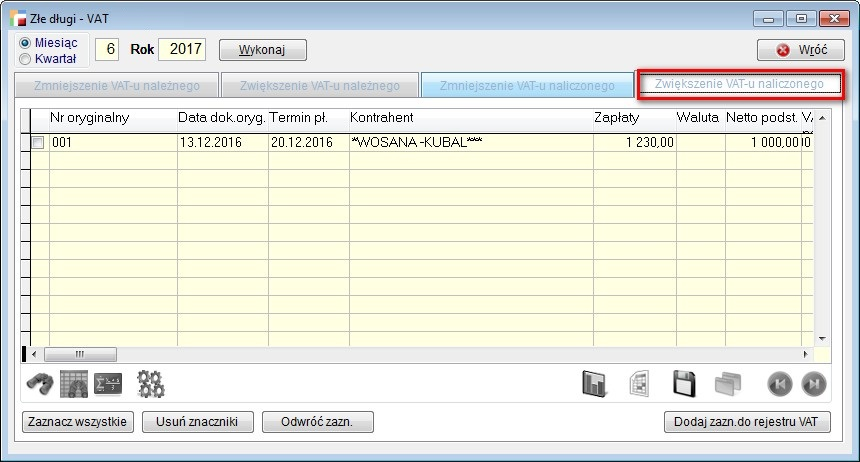

Po uruchomieniu otwiera się formularz z 4 zakładkami, na których znajdą się dokumenty, które dotyczą złych długów.

Zaczynamy od podania okresu – może być to miesiąc lub kwartał. Po naciśnięciu przycisku “Wykonaj” program szuka dokumentów, których dotyczą złe długi w wybranym okresie rozliczeniowym i które nie zostały przeniesione do rejestru VAT z powodu złych długów.

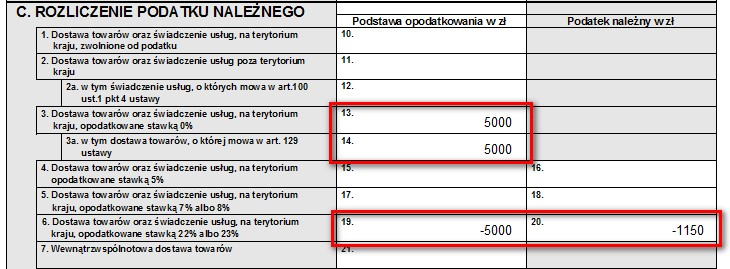

Zakładka 1 – zmniejszenie VAT-u należnego:

W tej zakładce znajdują się dokumenty sprzedaży, za które nie otrzymaliśmy pełnej zapłaty do końca wybranego okresu rozliczeniowego i dla których w wybranym okresie rozliczeniowym upłynęło 150 dni od terminu płatności.

Wartość niezapłacona stanowi podstawę do obniżenia podatku należnego w wybranym okresie. Jest to oczywiście wartość brutto, odliczane wartości netto i VAT w poszczególnych stawkach liczone są w następujący sposób:

Obliczany jest współczynnik:

NIEZAPŁACONA_WARTOŚĆ_DOKUMENTU/WARTOŚĆ_BRUTTO_DOKUMENTU,

a następnie wartości netto i VAT dla stawek podstawowej, obniżonej, super obniżonej i specjalnej mnożone są przez ten współczynnik.

Zakładka 2 – zwiększenie VAT-u należnego:

W tej zakładce znajdują się dokumenty sprzedaży, które z powodu złych długów zostały przeniesione do rejestru VAT w poprzednich okresach rozliczeniowych i dla których zarejestrowano zapłatę (zapłaty) w bieżącym okresie rozliczeniowym.

W przypadku zapłaty częściowej, wartości netto i VAT dokumentu liczone są analogicznie do dokumentów w zakładce 1, ale współczynnik liczony jest jako:

WARTOŚĆ_ZAPŁAT_W_WYBRANYM_OKRESIE / WARTOŚĆ_BRUTTO_DOKUMENTU.

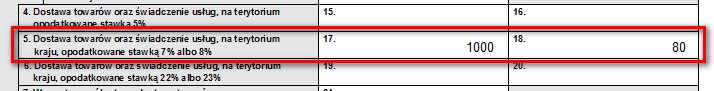

W przypadku zapłaty końcowej, program od wartości netto i VAT w poszczególnych stawkach przeniesionych do rejestru VAT i zmniejszających podatek należny, odejmuje wartości przeniesione do rejestru VAT, zwiększające podatek należny w poprzednich okresach. Efektem są wartości będące dopełnieniem do wartości obniżających podatek VAT. Chodzi o uniknięcie różnic wynikających z zaokrągleń powstających przy przeliczeniu wartości wynikających z zapłat częściowych przez współczynnik. Wartości dokumentów z zakładek 1 i 2 po przeniesieniu do rejestrów VAT pojawią się w deklaracjach VAT w części dotyczącej podatku należnego w polach odpowiednio: 15, 16, 16, 18, 19 i 20 – dotyczących sprzedaży krajowej.

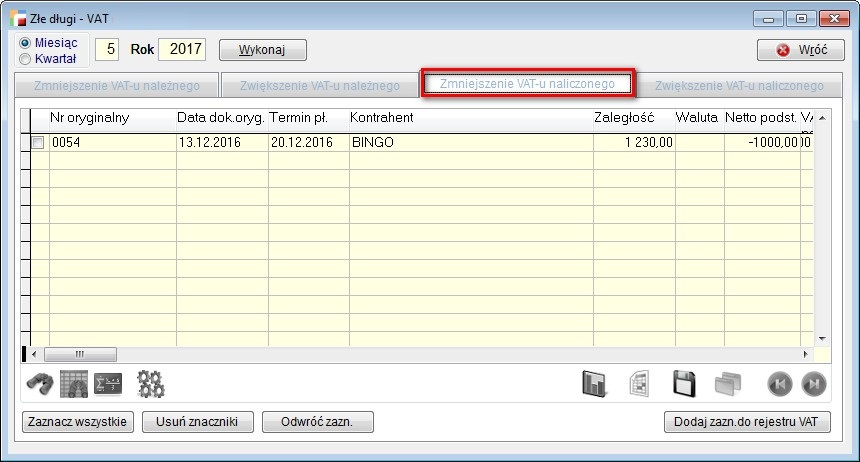

Zakładka 3 – zmniejszenie podatku naliczonego.

W tej zakładce znajdują się dokumenty zakupu, za które nie zapłaciliśmy do końca wybranego okresu rozliczeniowego i dla których w wybranym okresie rozliczeniowym upłynęło 150 dni od terminu płatności.

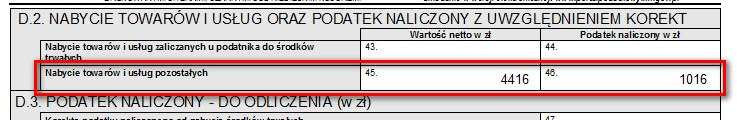

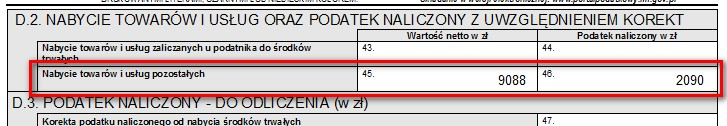

Wartość niezapłacona stanowi podstawę do obniżenia podatku naliczonego w wybranym okresie. Obliczenia są analogiczne do obliczeń dokumentów z zakładki 1. Wartości VAT dokumentów z tej zakładki po przeniesieniu do rejestrów VAT pojawią się w deklaracjach VAT w polu 49.

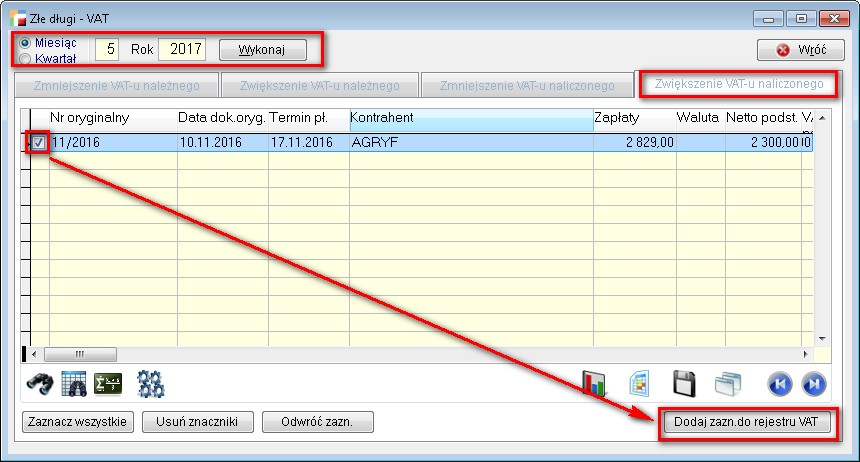

Zakładka 4 – zwiększenie podatku naliczonego.

W tej zakładce znajdują się dokumenty zakupu, które z powodu złych długów zostały przeniesione do rejestru VAT w poprzednich okresach rozliczeniowych i za które zapłaciliśmy w bieżącym okresie rozliczeniowym.

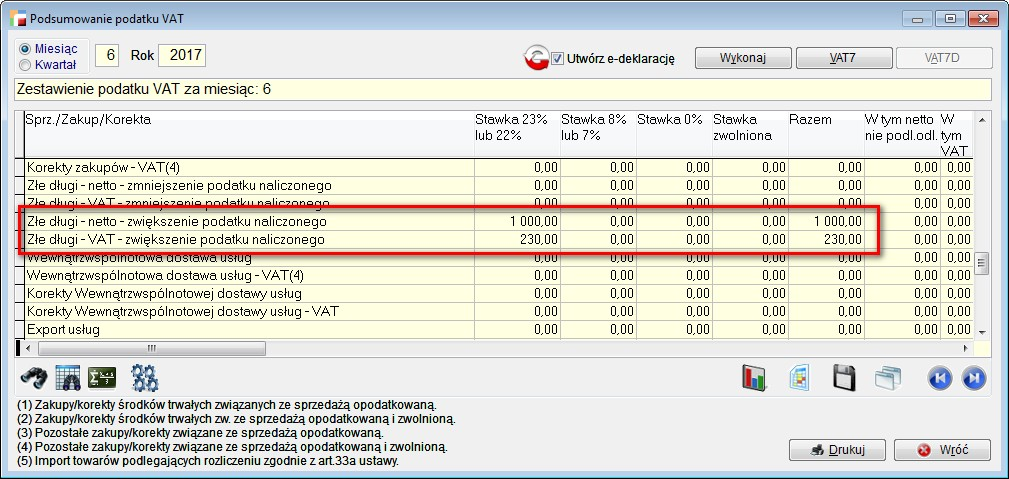

Obliczenia są analogiczne jak dla dokumentów z zakładki 2. Wartości VAT dokumentów z tej zakładki po przeniesieniu do rejestrów VAT pojawią się w deklaracjach VAT w polu 50.

Do rejestru VAT przenoszone są dokumenty zaznaczone z poszczególnych zakładek.

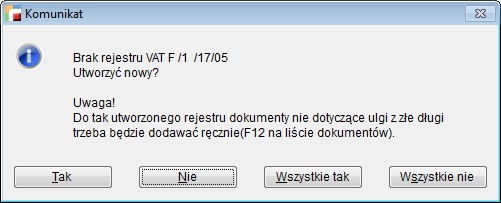

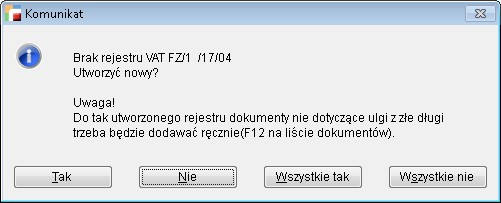

UWAGA!

Przed przenoszeniem złych długów do rejestru VAT, na dany okres rozliczeniowy zalecamy utworzenie rejestrów VAT korzystając z dotychczasowego mechanizmu, dostępnego z menu Rej VAT. Jeżeli jeszcze nie zostały utworzone rejestry VAT i w pierwszej kolejności dodamy złe długi, to rejestry zostaną utworzone automatycznie, przez co dodawanie kolejnych dokumentów będzie musiało nastąpić ręcznie.

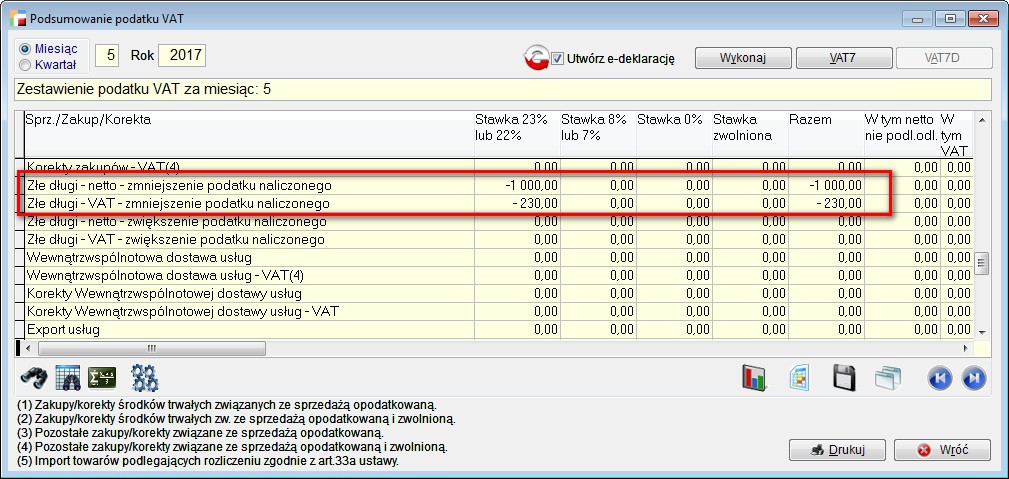

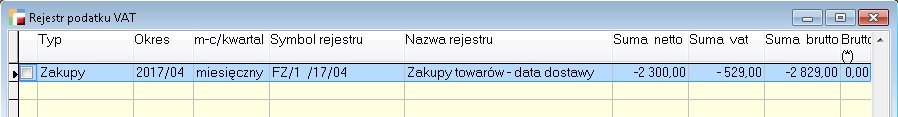

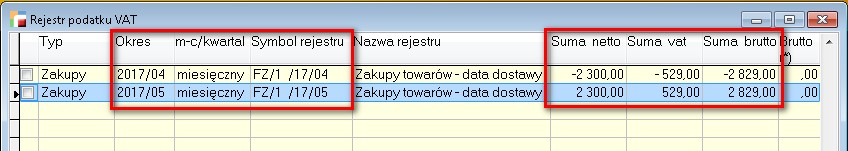

Dokumenty przeniesione do rejestrów VAT są odpowiednio oznaczane i ocechowane w samym podsumowaniu VAT’u.

Zmniejszenie VAT’u naliczonego

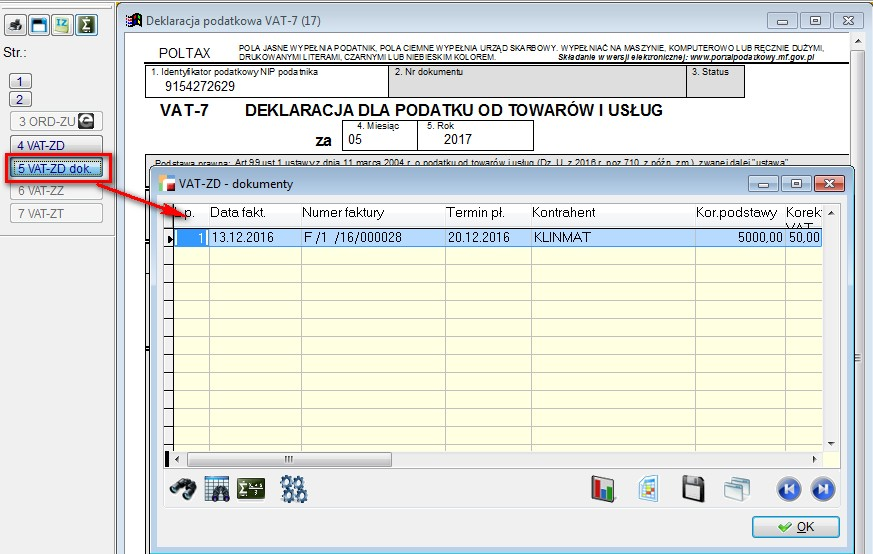

Dzięki temu w deklaracjach VAT-7 są odpowiednio traktowane (np. dokumenty z zakładki 1 po przeniesieniu do rejestrów VAT trafią do deklaracji VAT-ZD).

Dokumenty występujące w wybranym okresie rozliczeniowym i nie przeniesione do rejestru VAT nie pojawią się w kolejnych (późniejszych lub wcześniejszych) okresach rozliczeniowych – nie będą spełniać kryteriów dotyczących terminu płatności (zakładki 1 i 3) lub daty zapłaty (zakładki 2 i 4).

Po powtórnym skorzystaniu z opcji dla tego samego okresu rozliczeniowego, dokumenty przeniesione do rejestru VAT z tego miejsca już się nie pojawią. Dokumenty przeniesione do rejestrów VAT kwartalnych pojawią się w odpowiednich okresach po wybraniu miesiąca jako okresu rozliczeniowego, i na odwrót.

Sposób wyliczania faktur w systemie HSQL

Według paragrafu 5 ust. 3 rozporządzenia Ministra finansów z dnia 28 listopada 2008 r. w sprawie zwrotu podatku niektórym podatnikom, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług, sprzedawca może wykazywać na fakturze sumę wartości sprzedaży netto towarów lub wykonanych usług z podziałem na poszczególne stawki podatkowe oraz kwoty podatku od tych sum (paragraf 5 ust. 1 pkt 10 i 11 ww. rozporządzenia). Istnieje również możliwość określania w fakturze kwoty wartości sprzedaży poszczególnych towarów i usług wykazanych w fakturze i kwoty podatku dotyczące tych wartości (paragraf 5 ust.3) w takiej sytuacji łączna kwota podatku może być ustalona w wyniku podsumowania jednostkowych kwot podatku.

W naszym systemie zastosowaliśmy pierwszy sposób obliczania wartości

Dokumenty odwrotnego opodatkowania po stronie sprzedaży

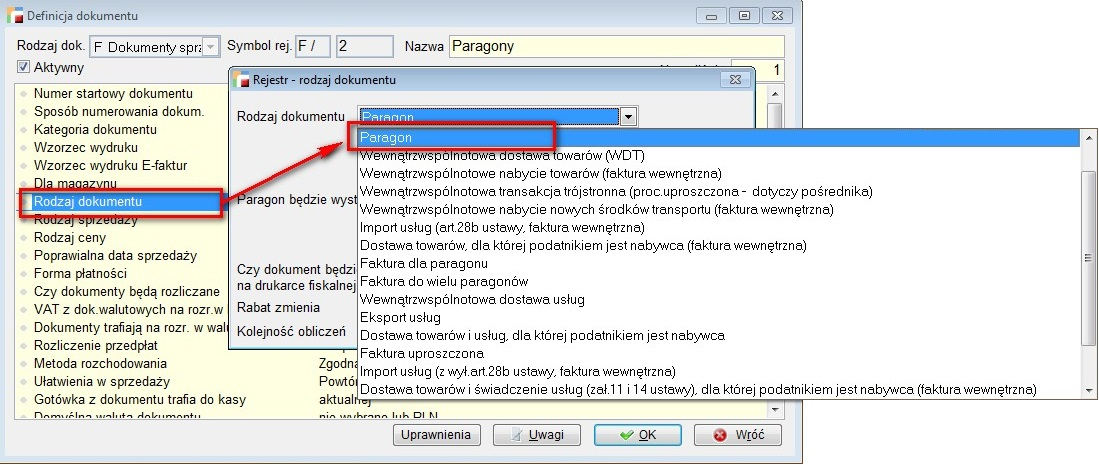

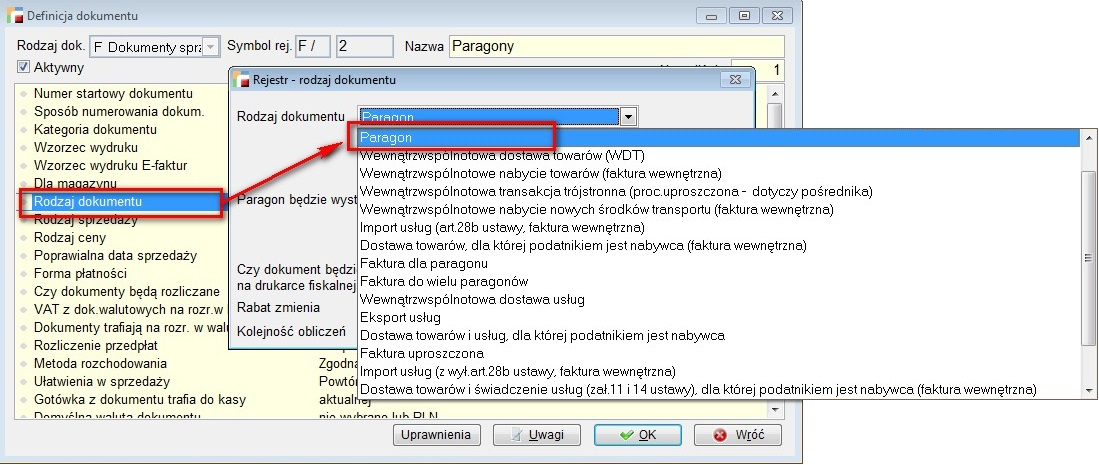

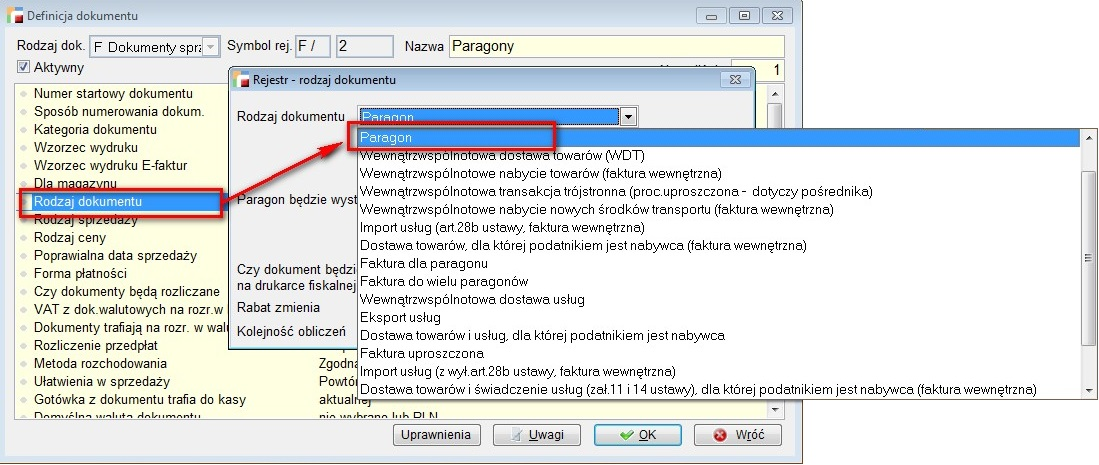

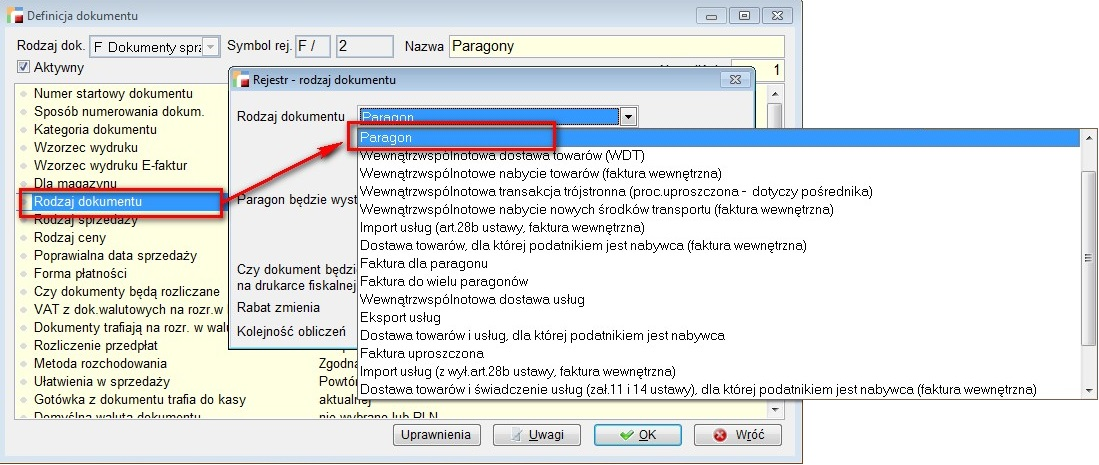

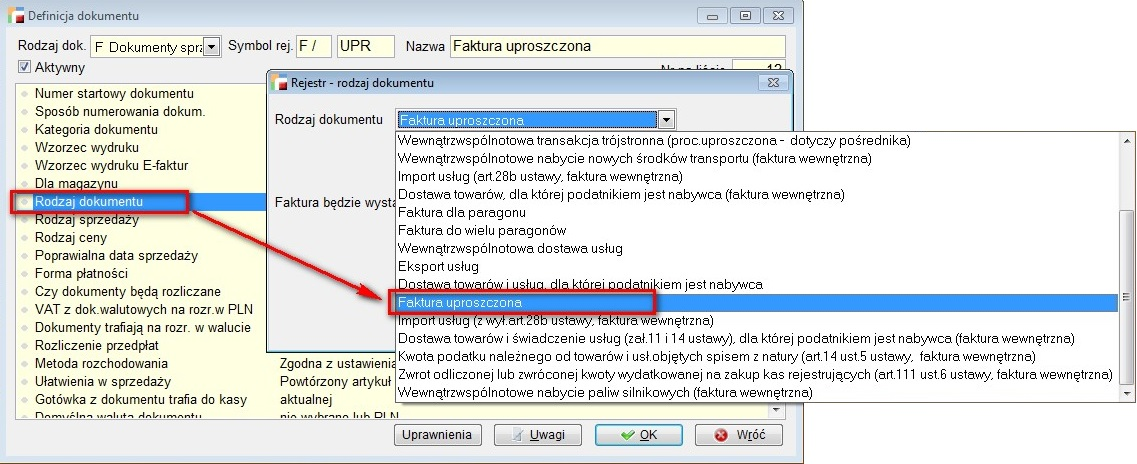

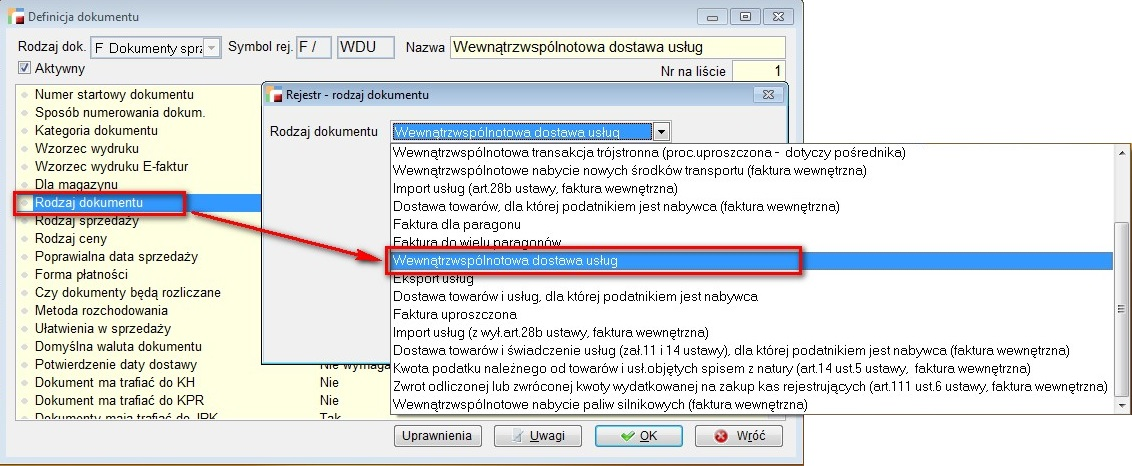

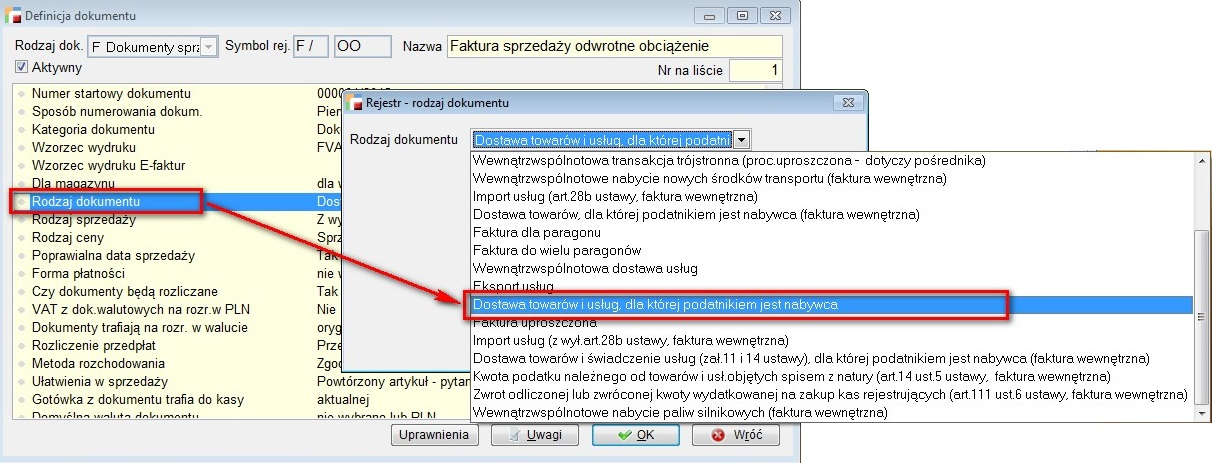

- W pierwszej kolejności należy zdefiniować odpowiedni rejestr faktury, tj. Konfig. – Definicje dokumentów. Dodajemy dokument sprzedaży, ustawiając w „Rodzaju dokumentu” – Dostawa towarów i usług, dla której podatnikiem jest nabywca.

UWAGA!

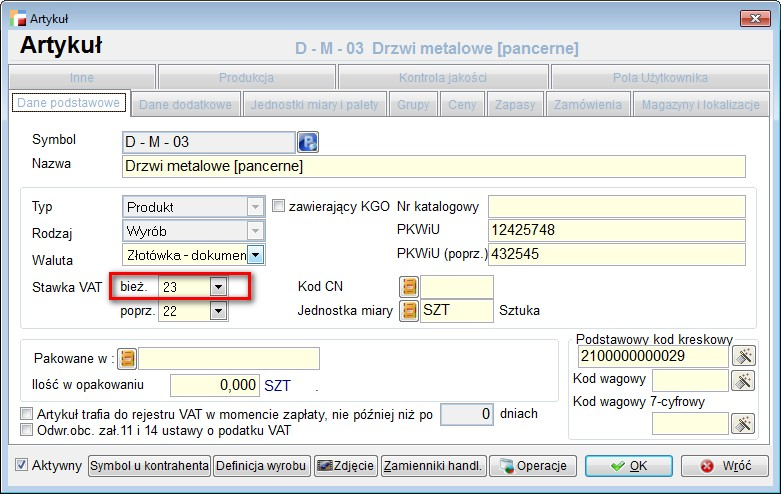

Tak zdefiniowany dokument, automatycznie przyjmuje stawkę podatku „*” – nie podlega ustawie o VAT. Nie trzeba już tego zmieniać w artykułach.

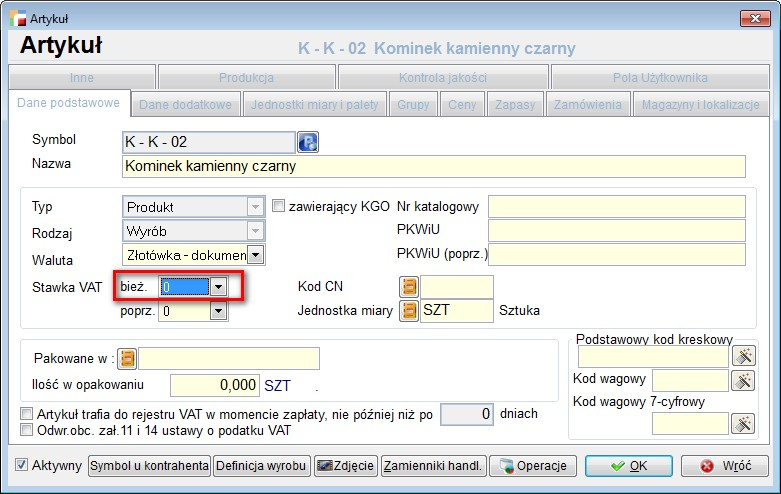

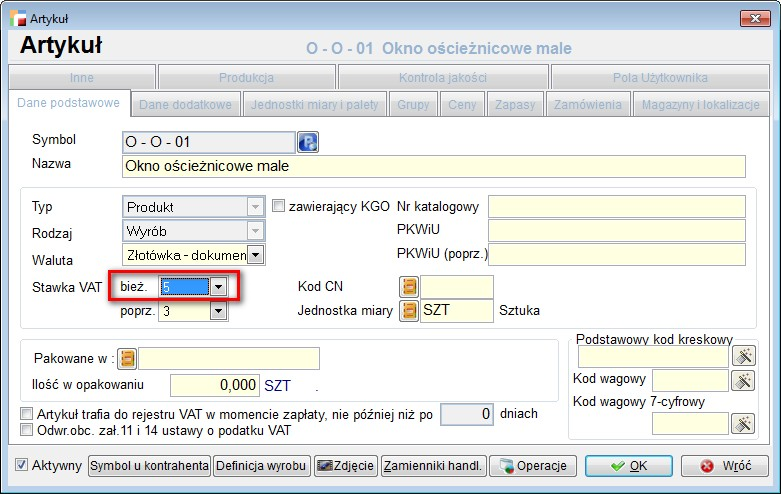

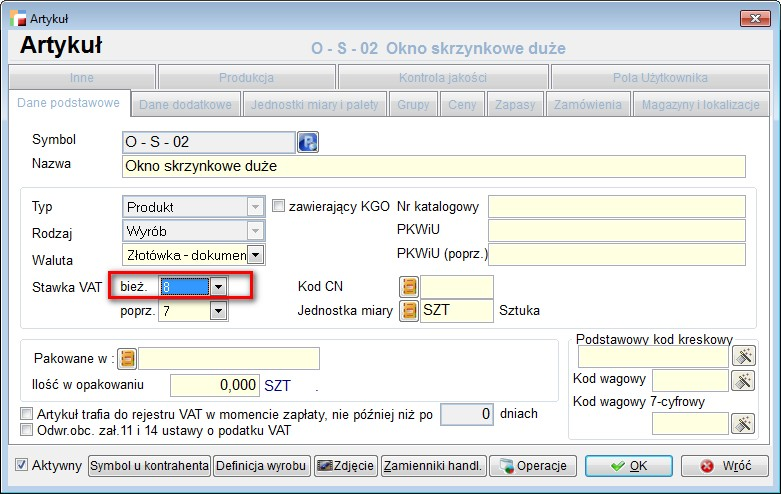

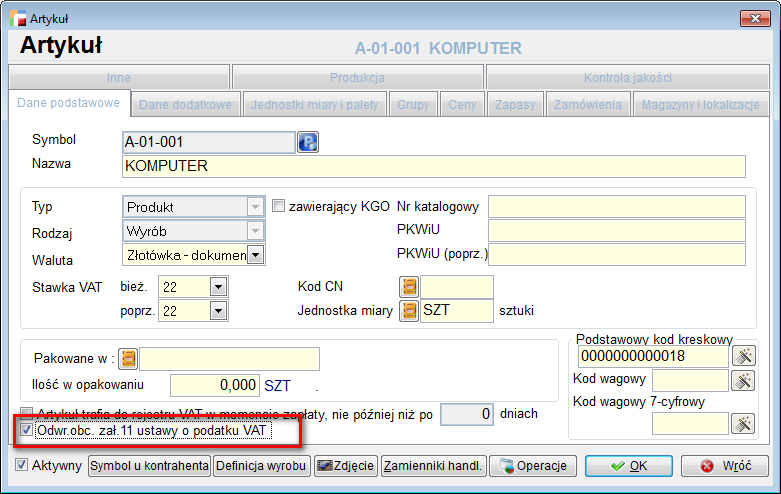

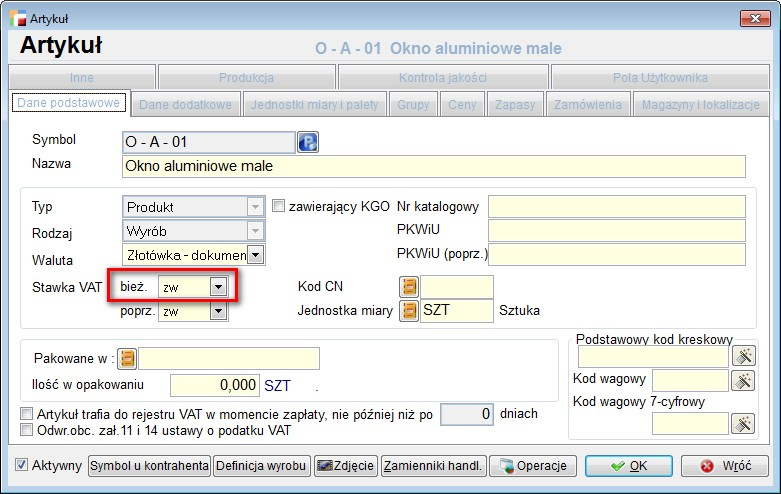

- Następnie należy odpowiednio ocechować kartotekę artykułów.Jeśli są to usługi budowlane zdefiniowane w zał. 11 i 14 ustawy o VAT, należy oznaczyć takim znacznikiem artykuł.

W przypadku usług, które nie podlegają załącznikowi 11 i 14, nie należy zaznaczać znacznika.

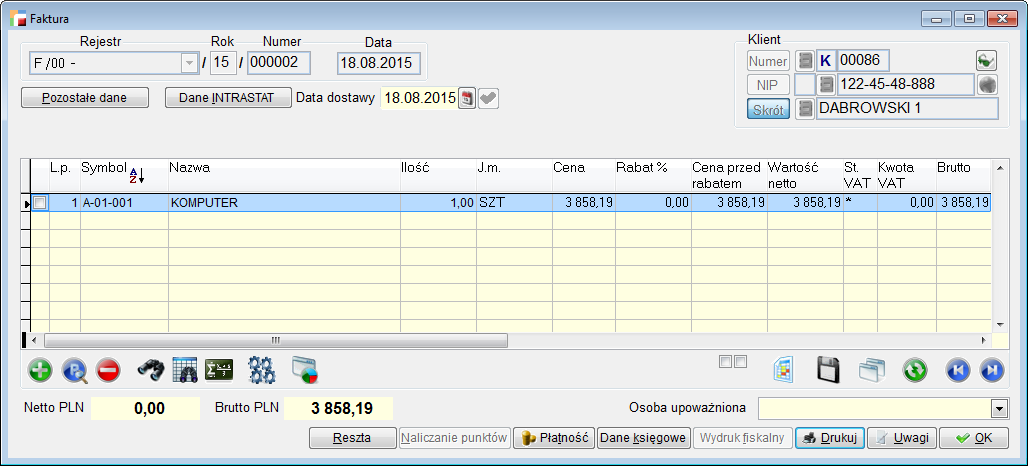

W przypadku usług, które nie podlegają załącznikowi 11 i 14, nie należy zaznaczać znacznika. - Wystawianie dokumentu odbywa się analogicznie do faktur ze stawką krajową.

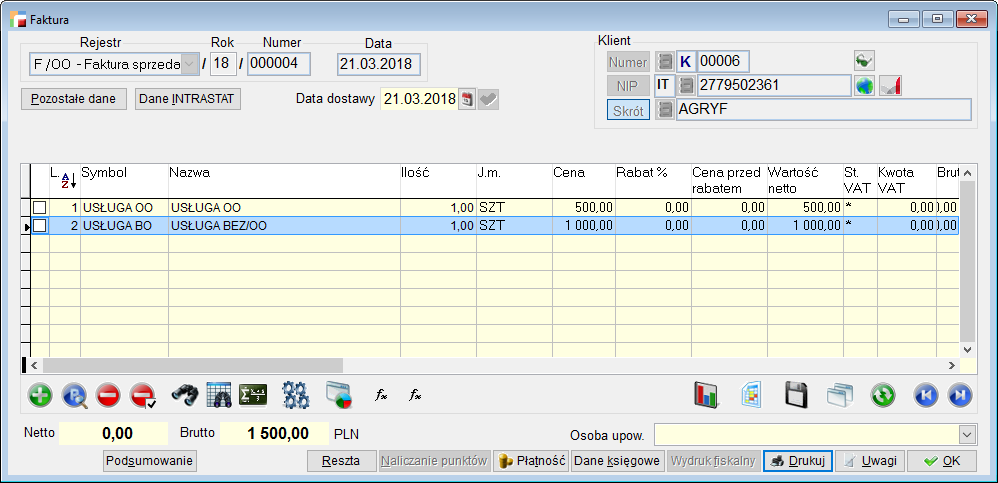

Jak widać na powyższym zrzucie, dodana jest usługa z obsługą załącznika 11 i 14 w kwocie 500 i (dla ukazania różnicy) zwykła usługa w kwocie 1000. Obie pozycje przyjęły stawkę „*” – nie podlega, netto jest zerowe a brutto przyjmuje wartość.

- Tak wystawiony dokument, należy wykazać w rejestrach VAT .

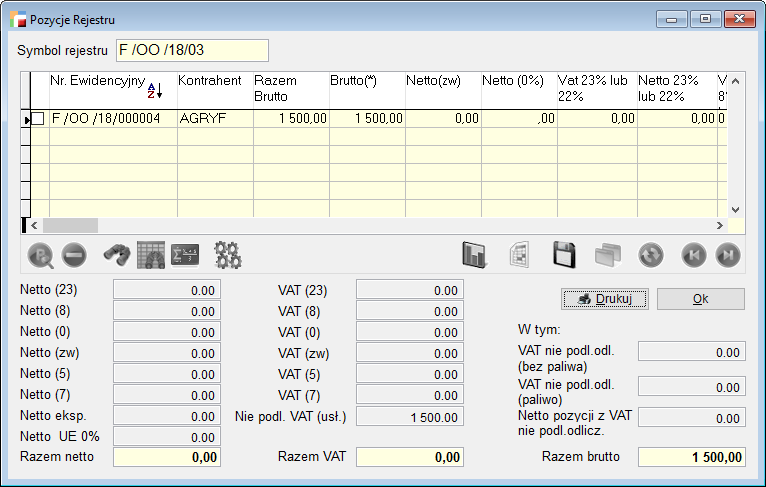

A tak wyglądają pozycje rejestru VAT.

A tak wyglądają pozycje rejestru VAT.

-

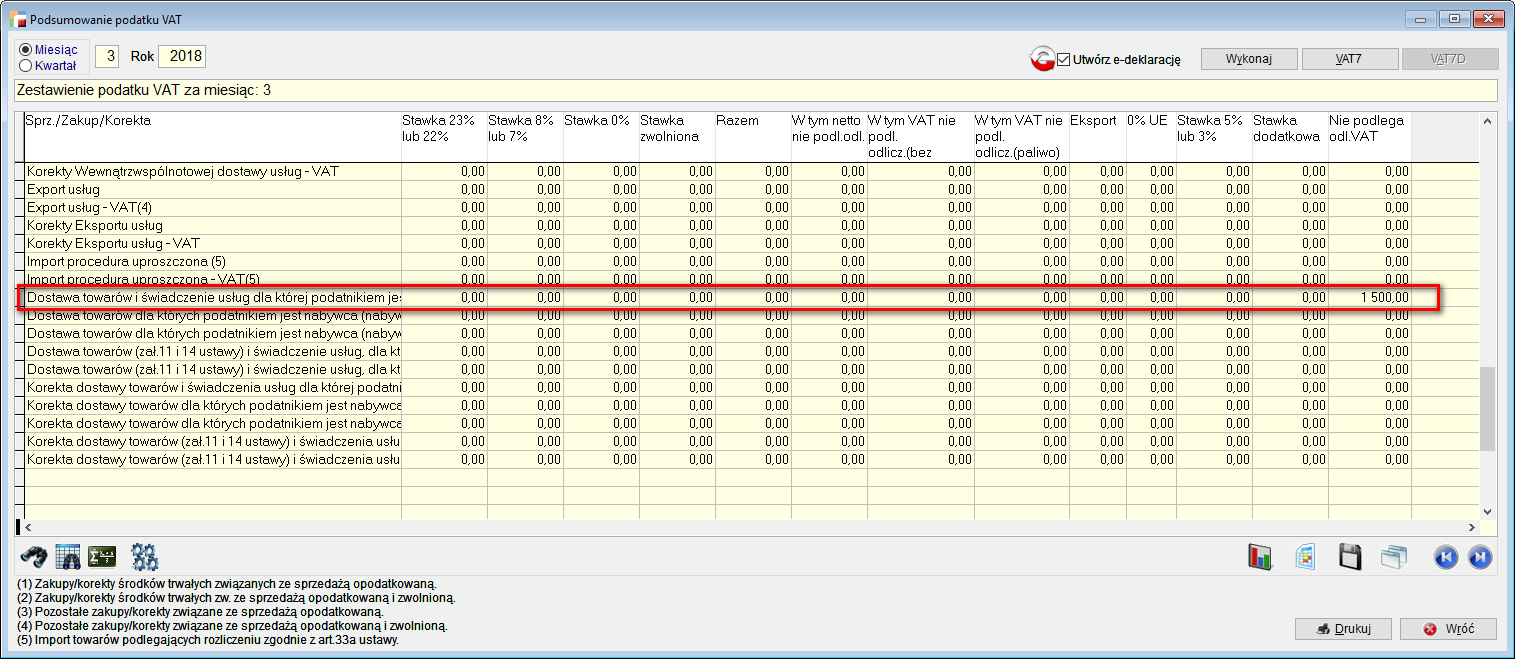

Kolejna rzecz to wykazanie dokumentu w deklaracji VAT – 7.Należy wykonać podsumowanie VAT’u

I z tego poziomu wejść i wygenerować VAT – 7.

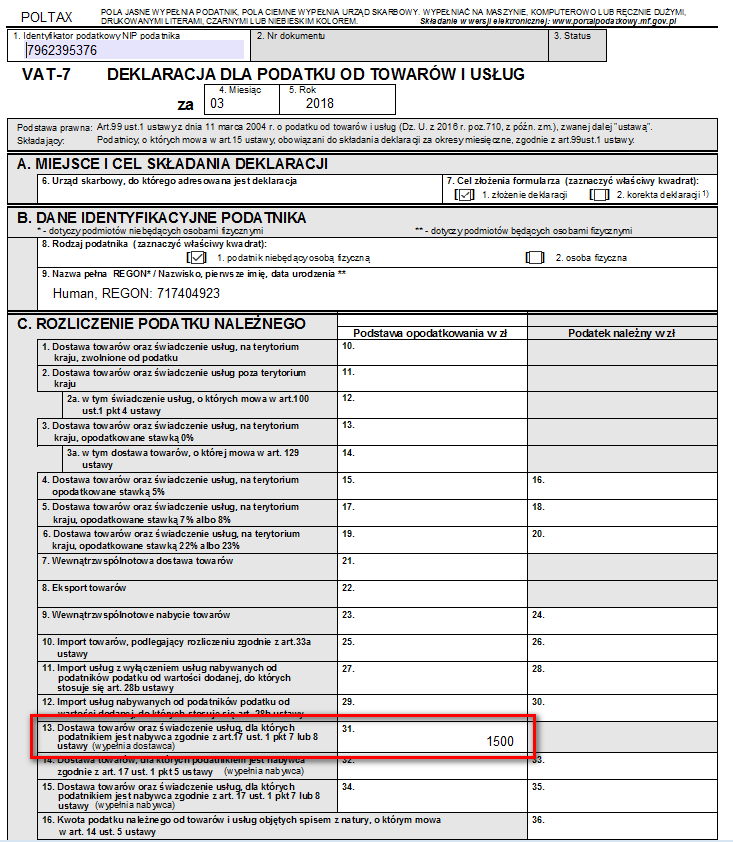

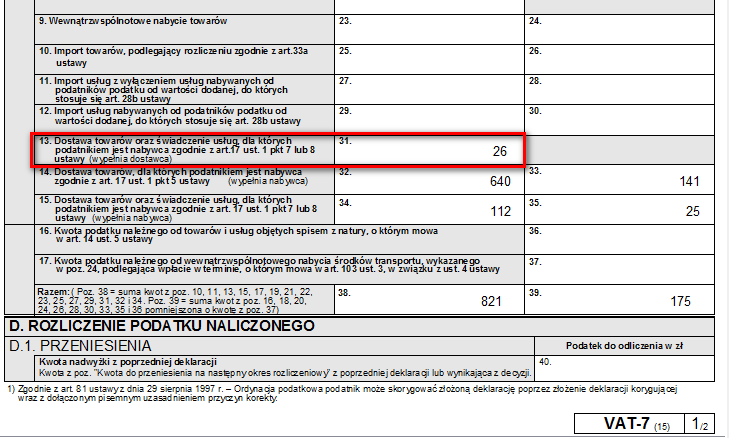

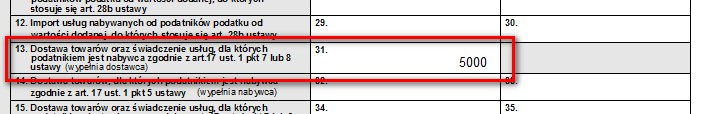

I z tego poziomu wejść i wygenerować VAT – 7.Jak widać poniżej, wypełnione jest pole 31, zgodnie z wartością dokumentu.

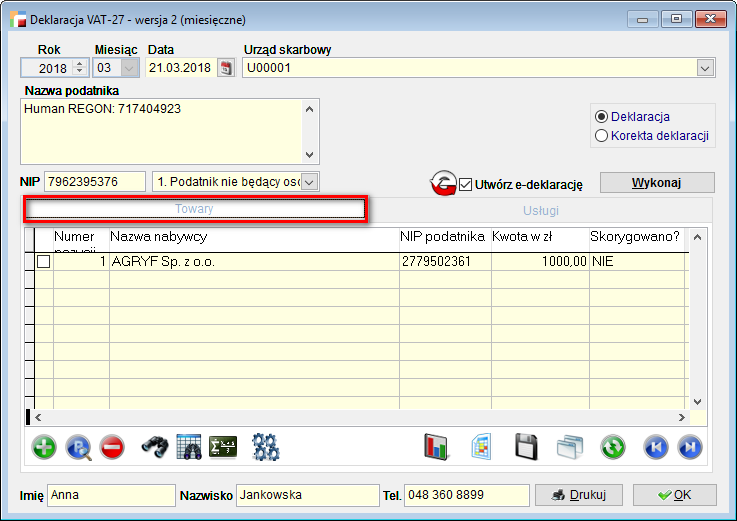

- Następna sprawa to VAT – 27.Po wybraniu okresu klikamy „Wykonaj” i pojawiają się pozycje.W zakładce „Towary” będzie to usługa nieoznaczona zał. 11 i 14 o wartości 1000 – tak jak opisywałam powyżej.

Zakładka „Usługi” natomiast prezentuje usługę budowalną o wartości 500, zawartą w załączniku 11. I 14 ustawy o VAT – czyli tą z zaznaczoną znacznikiem.

Zakładka „Usługi” natomiast prezentuje usługę budowalną o wartości 500, zawartą w załączniku 11. I 14 ustawy o VAT – czyli tą z zaznaczoną znacznikiem.

Obrót złomem w systemie humansoft HermesSQL

Od 1.04.2011 weszły w życie zmiany Ustawy o podatku od towarów i usług, które wprowadziły m.in.: zmiany w ewidencji obrotu złomem. Po zmianie przepisów obowiązek rozliczenia VAT został przerzucony ze sprzedawcy złomu na nabywcę. Kupujący będzie rozliczał VAT tylko za sprzedawcę, który jest podatnikiem VAT niekorzystającym ze zwolnienia podmiotowego.

W takiej sytuacji sprzedawca będzie zobowiązany wystawić fakturę sprzedaży dokumentującą sprzedaż nie opodatkowana podatkiem VAT. Nabywca natomiast będzie zobowiązany wystawić fakturę wewnętrzną i wykazać ten zakup w deklaracji VAT jako podatek należny i naliczony.

W związku z powyższym zostały dodane nowe dokumenty i funkcjonalności, które umożliwiają obsługę handlu złomem zgodnie z nowo obowiązującymi przepisami.

Sprzedaż złomu

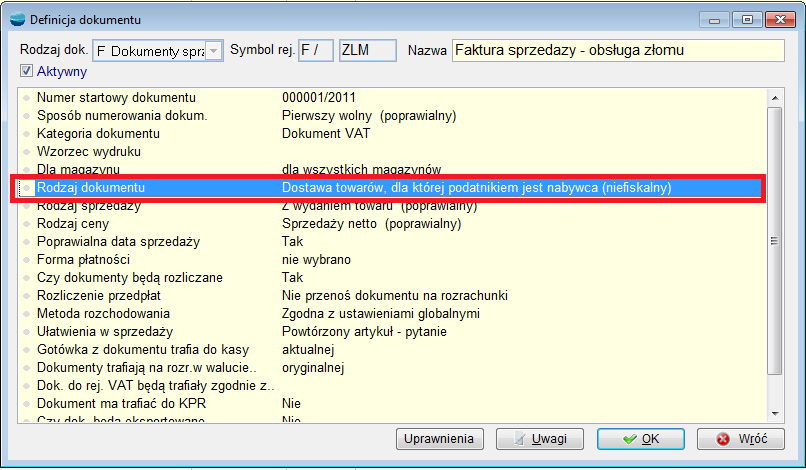

Aby umożliwić prawidłowe rejestrowanie dokumentów oraz wyliczanie rejestrów VAT, zostały dodane nowe rodzaje dokumentów.

Po stronie sprzedaży dodano dokument typu:

Dokumenty tego typu są wystawianie w stawce „nie podlega ustawie o podatku VAT”. Służą one do dokumentowania sprzedaży złomu podmiotom będącym płatnikami VAT.

Dokumenty tak skonfigurowane będą uwzględniane w deklaracjach: VAT-7, VAT-7K i VAT-7D – w polu 41.

UWAGA:

Przedtem istniała już faktura wewnętrzna sprzedaży tego typu, wykorzystywana przy transakcjach wewnątrzunijnych, dostępna w module wielowalutowości. Teraz jest ona dostępna w każdej wersji programu i obsługuje również obrót złomem, bez względu na to czy ktoś posiada moduł wielowalutowości czy nie.

Zakup złomu

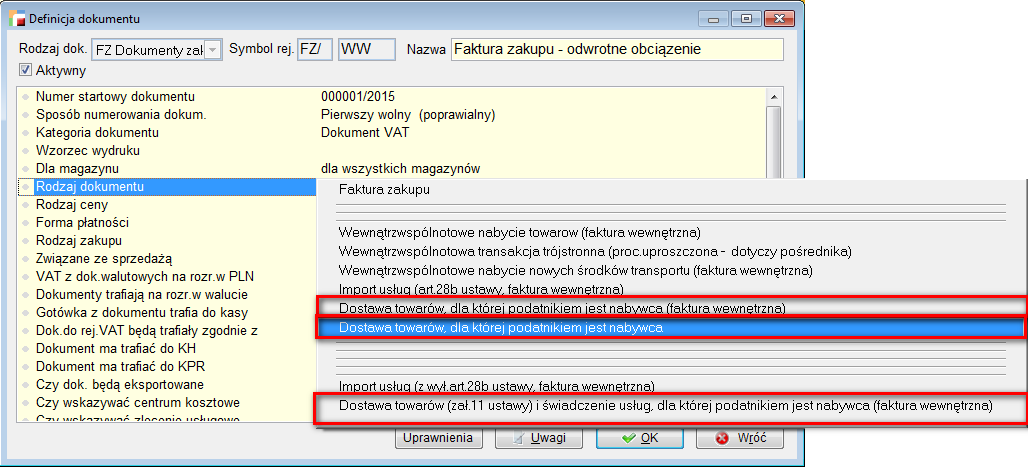

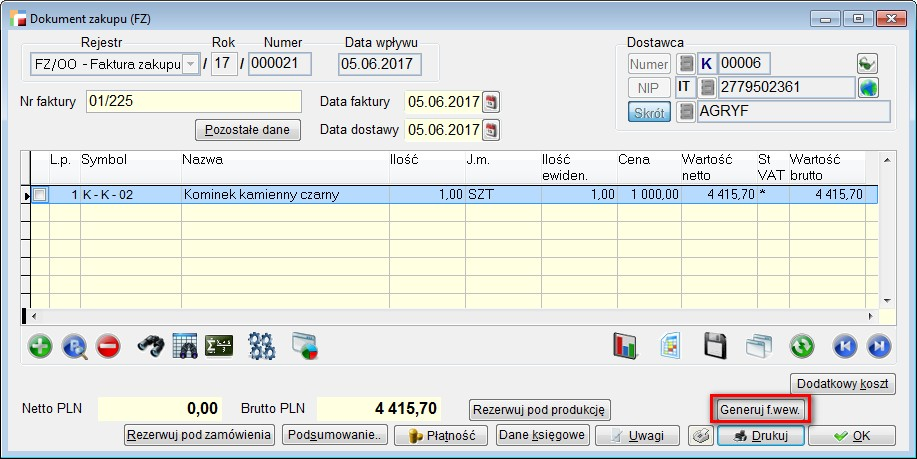

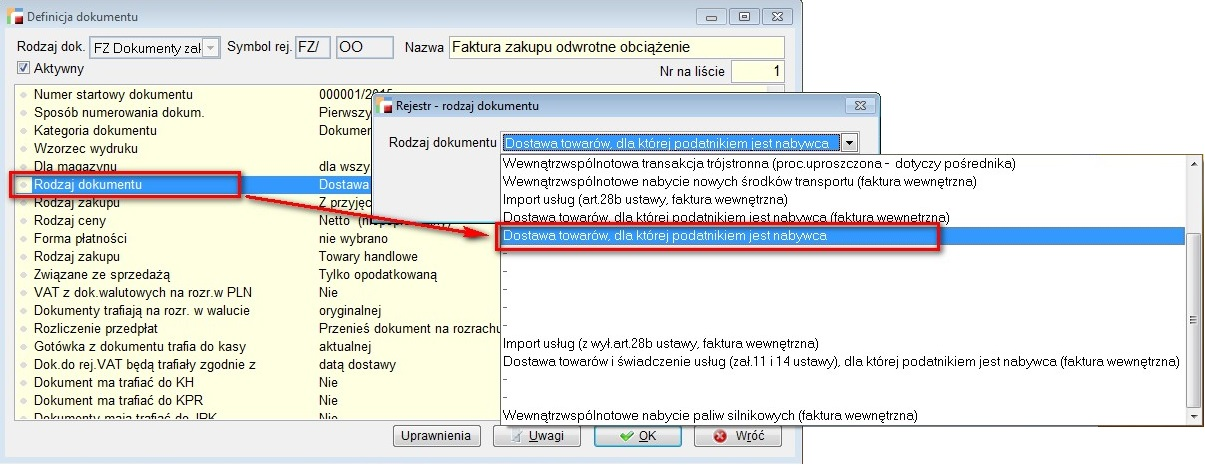

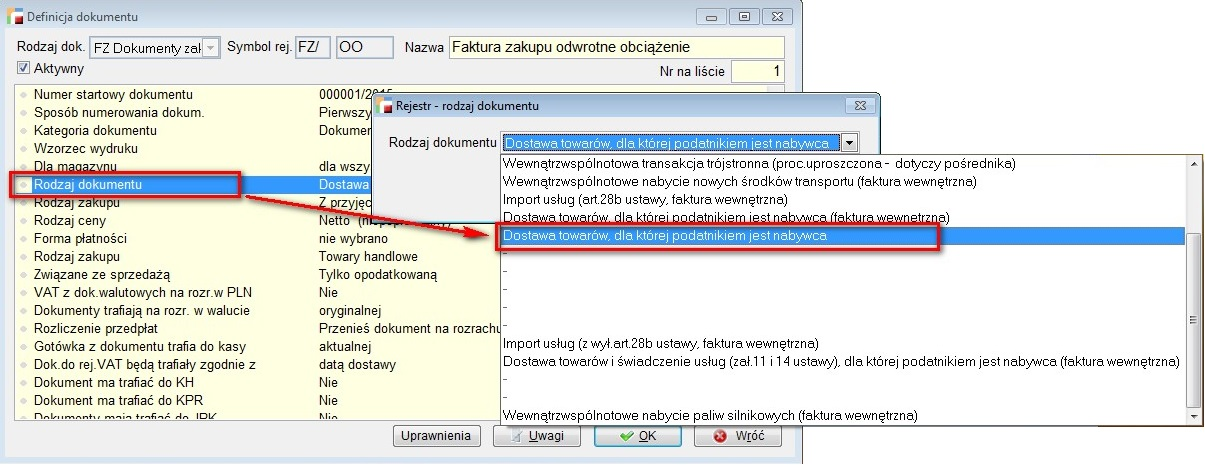

Po stronie dokumentów zakupu zostały dodane dokumenty typu:

- Dostawa towarów, dla której podatnikiem jest nabywca (faktura wewnętrzna).

- Dostawa towarów, dla której podatnikiem jest nabywca.

Dokumenty dostawy towarów, dla której podatnikiem jest nabywca również wystawiane są w stawce „nie podlega ustawie o podatku VAT”.

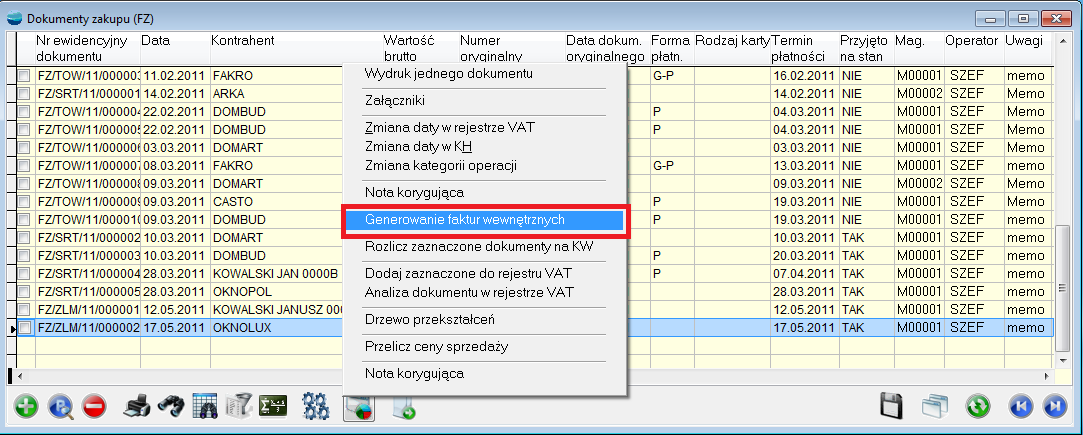

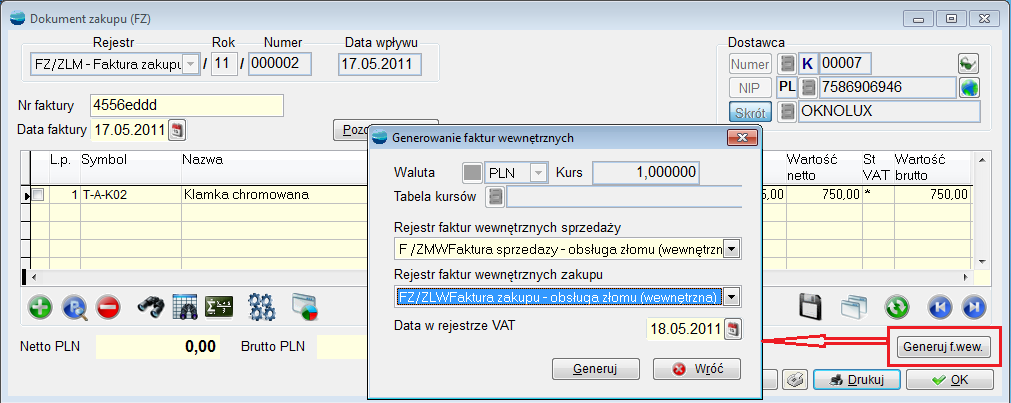

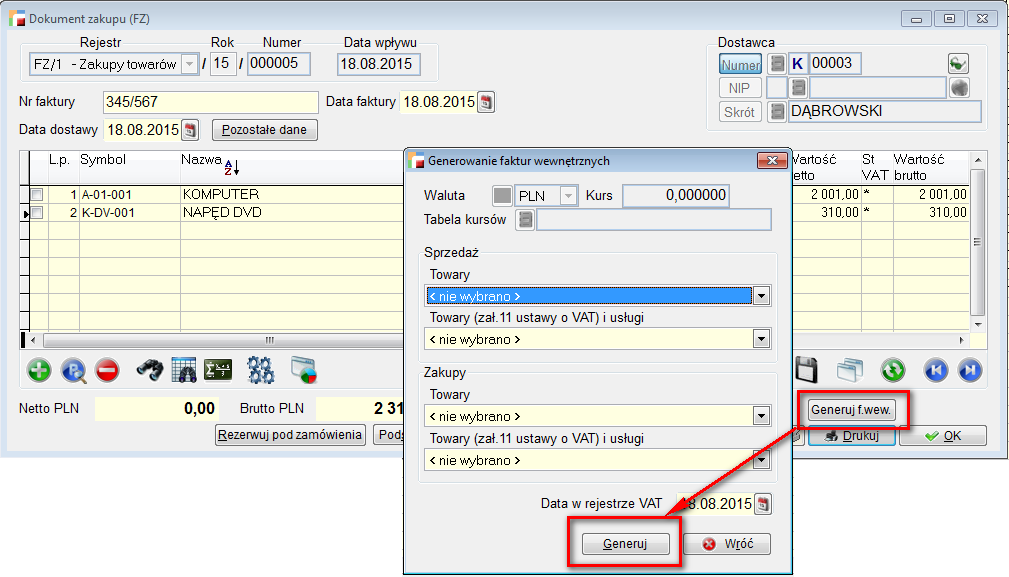

Po zarejestrowaniu dokumentu tego typu należy utworzyć lub wygenerować automatycznie parę faktur wewnętrznych. Generowanie może się odbywać z formularza faktury zakupu lub korekty zakupu, lub z poziomu listy dokumentów.

Generowanie dokumentów wewnętrznych z poziomu listy dokumentów zakupu lub korekt zakupu umożliwia wygenerowanie zbiorczych faktur wewnętrznych, co jest dopuszczalne przez przepisy.

Dokumenty wewnętrzne są generowane do zaznaczonych dokumentów, które powinny:

Po wygenerowaniu dokumentów możliwy jest ich podgląd. Wyjątkiem jest tu pogląd wygenerowanej wewnętrznej korekty zakupu z formularza korekty zakupu (z przyczyn technicznych).

Podczas generowania dokumentów wewnętrznych z korekty zakupu, konieczne jest albo wskazanie dokumentu, którego dotyczy korekta, albo podanie dat i numerów dokumentów korygowanych. Nie jest pilnowana zgodność pozycji korekt i dokumentów korygowanych, jak również pozycji dokumentów wewnętrznych. Dlatego też np. korekta wewnętrzna sprzedaży zawsze powstaje jako korekta dokumentu nieistniejącego.

Jeżeli na liście dokumentów zostanie zaznaczony jeden dokument, wygenerowane dokumenty nie będą traktowane jako dokumenty zbiorcze.

Tak skonfigurowane dokumenty będą uwzględniane w deklaracjach: VAT 7, VAT 7K i VAT-7D w polach:

- 41 i 42 – VAT należny

- 51 i 52 – VAT naliczony

Mechanizm odwróconego obciążenia VAT

Konfiguracja

W menu Kartoteki -> Artykuły pojawił się nowy znacznik dotyczący odwrotnego obciążenia. Należy go zaznaczyć dla wszystkich artykułów, których dotyczy załącznik 11 do ustawy. Dzięki temu, w trakcie generowania faktur wewnętrznych, dostawy dotyczące tych artykułów trafiają do właściwego rejestru, a następnie w odpowiednie pole na deklaracji VAT 7.

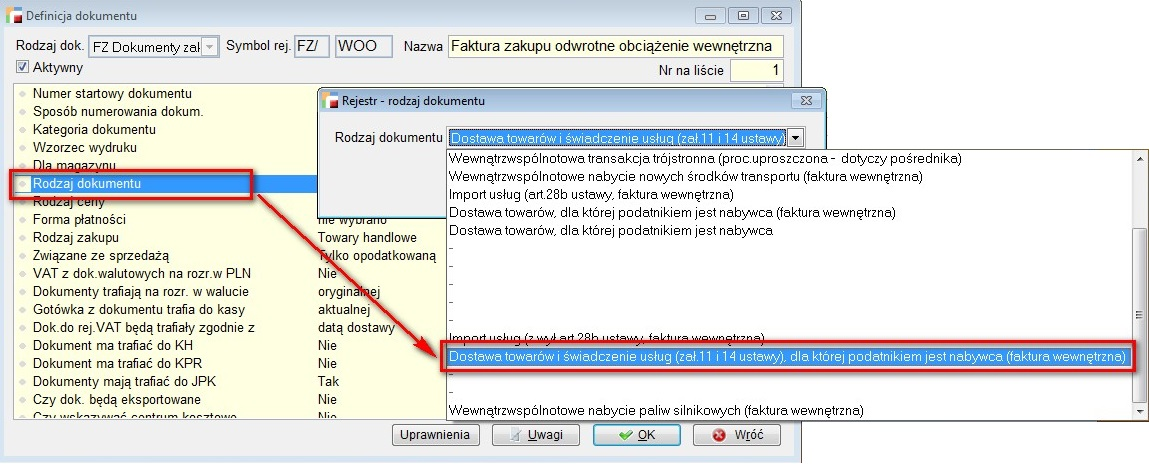

Definicje dokumentów

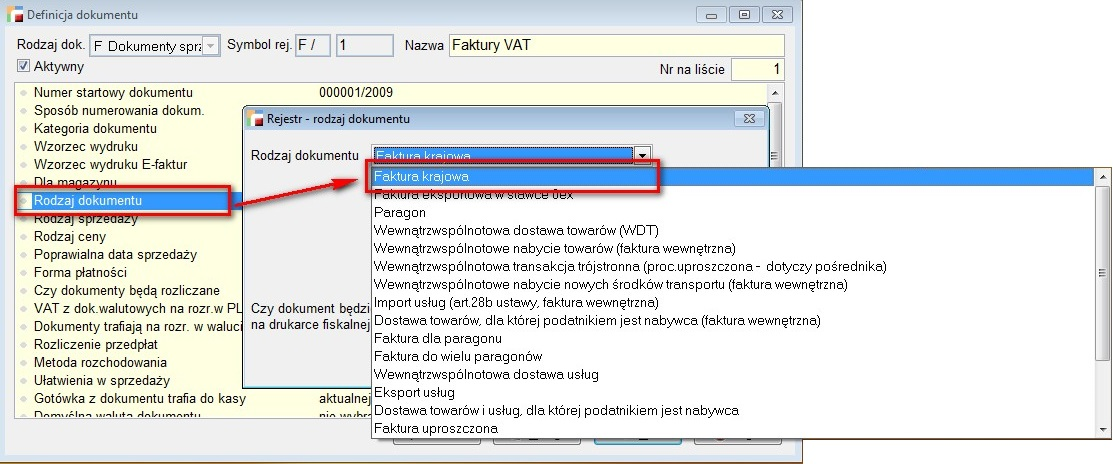

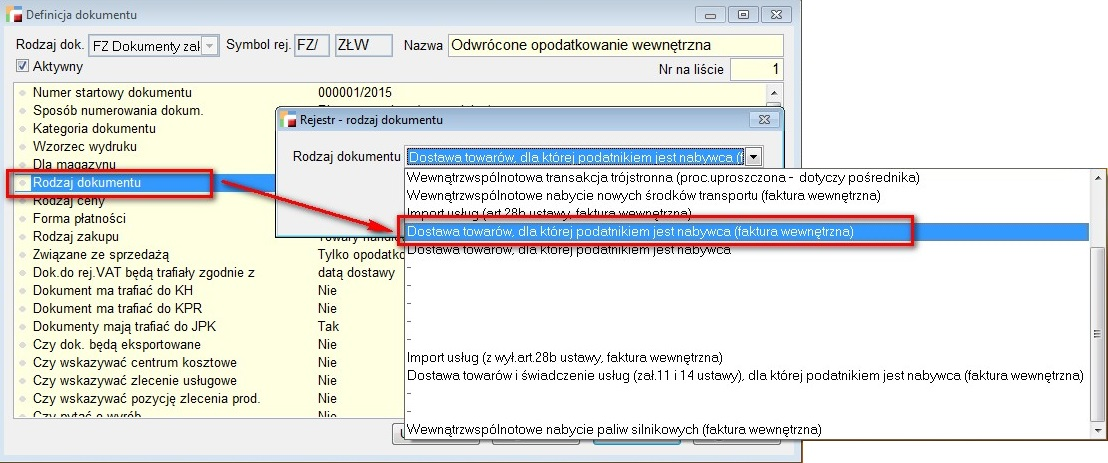

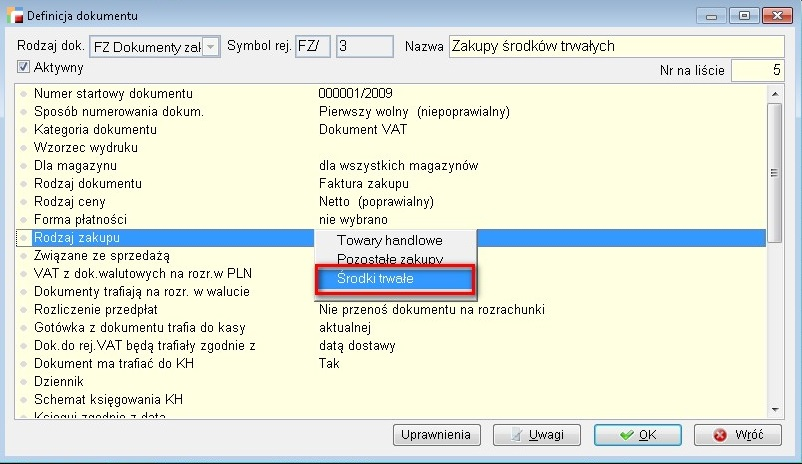

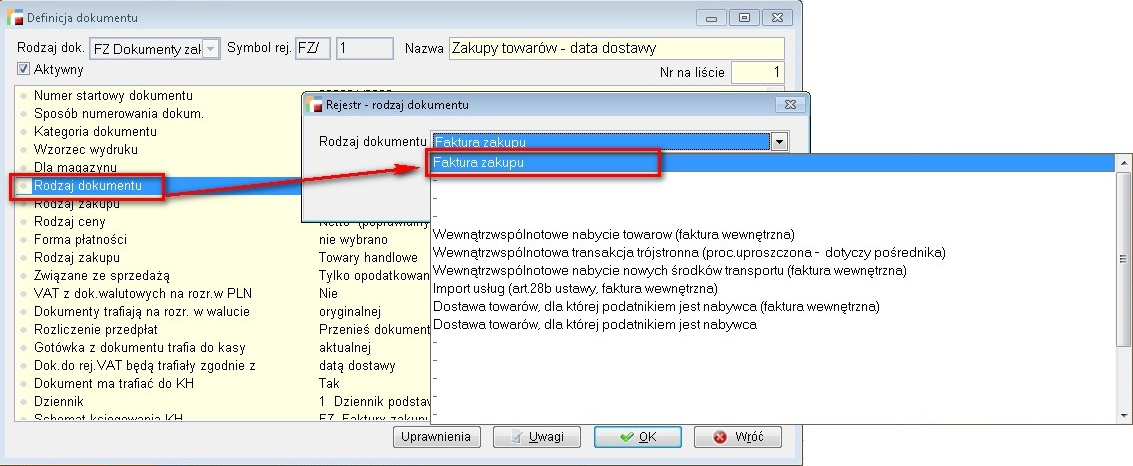

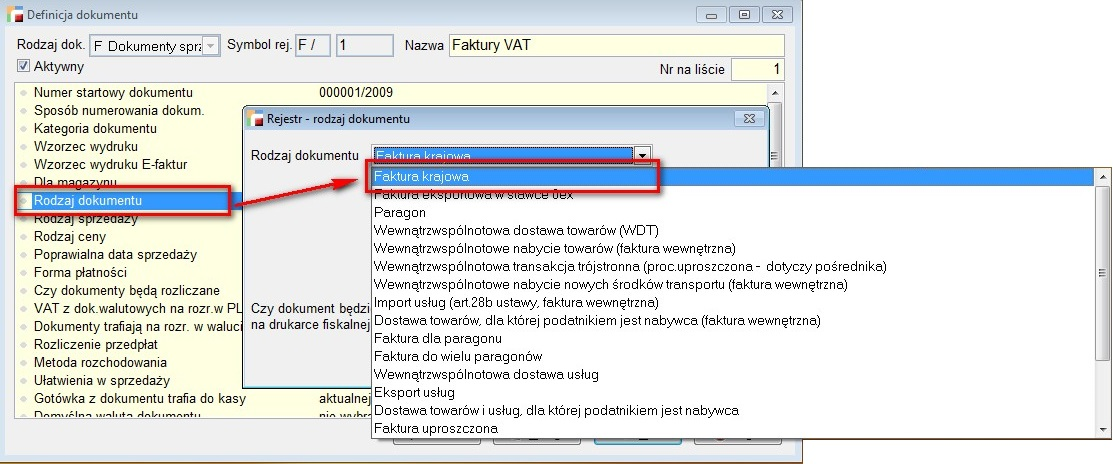

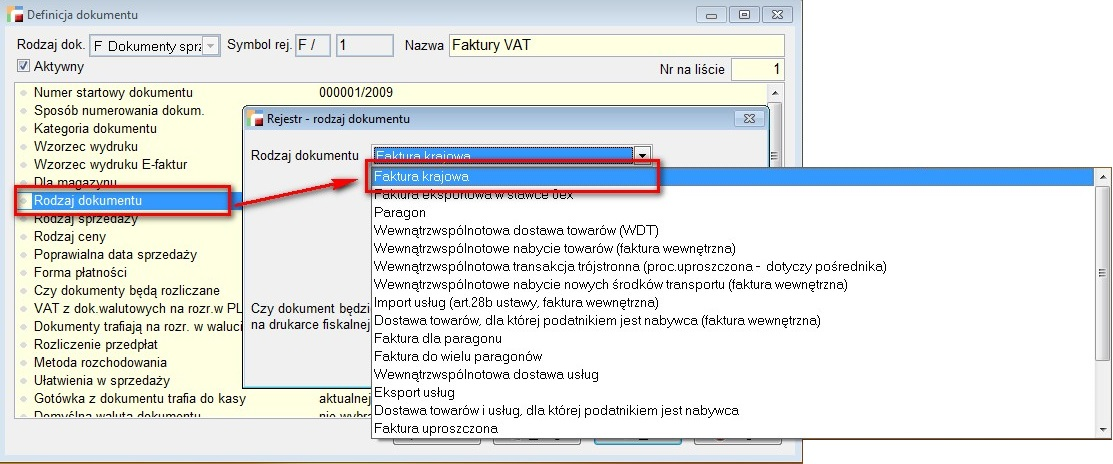

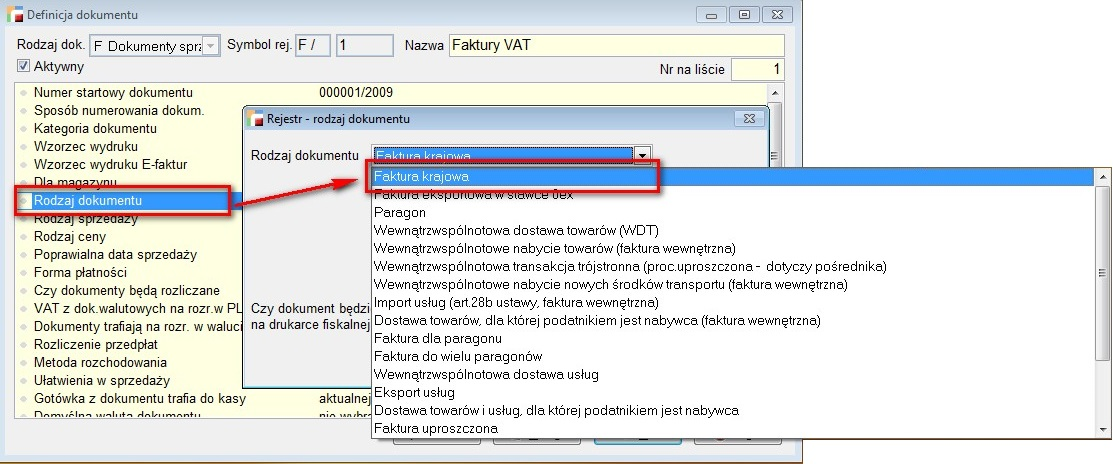

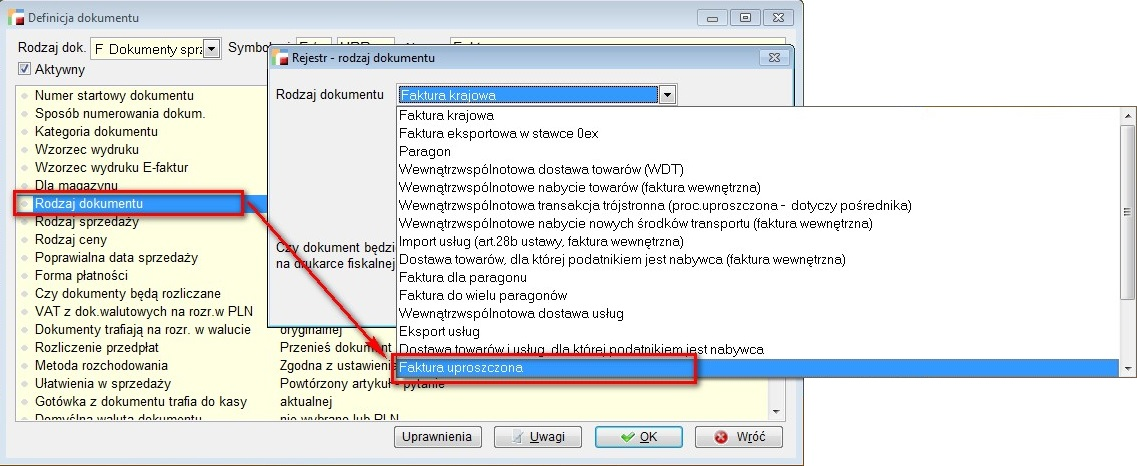

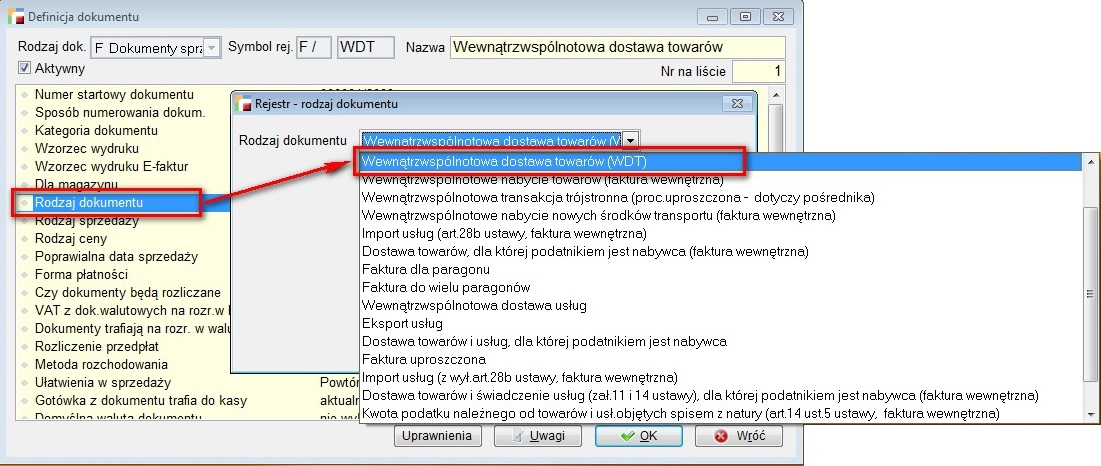

Aby umożliwić prawidłowe rejestrowanie dokumentów oraz wyliczanie rejestrów VAT, należy skonfigurować odpowiednie rodzaje dokumentów.

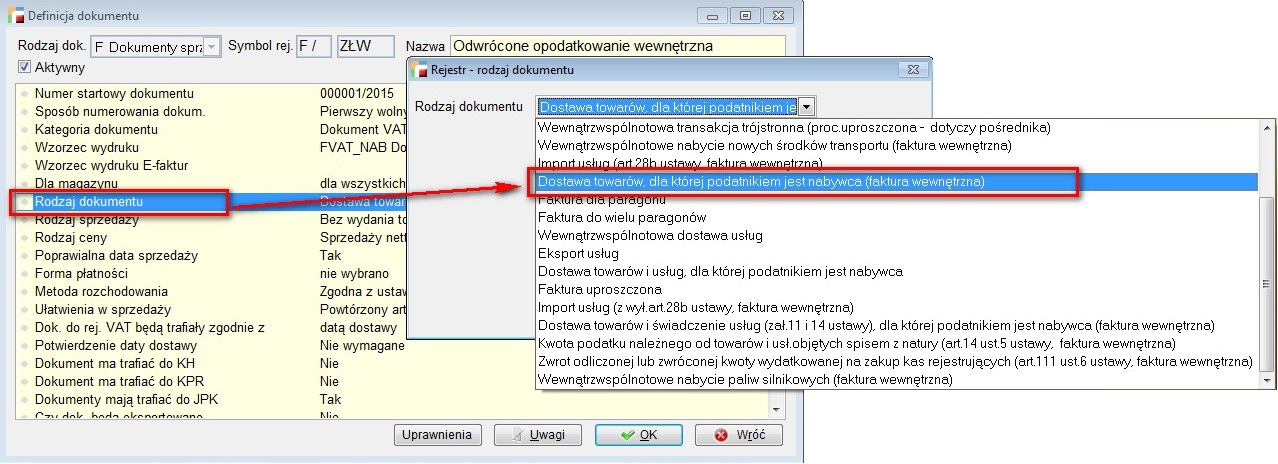

- Sprzedaż

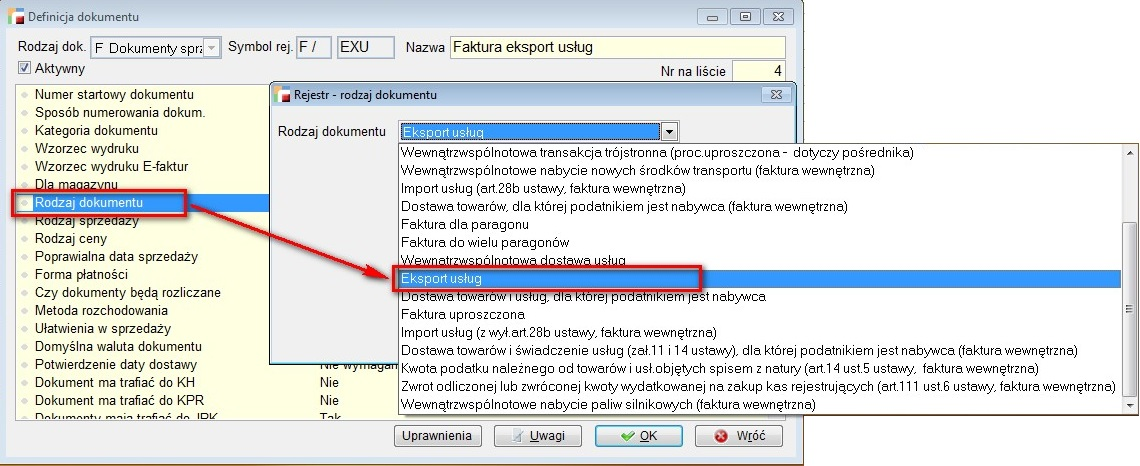

Po stronie sprzedaży należy ustawić dokument typu: - Zakup

Po stronie dokumentów należy skonfigurować następujące dokumenty:- Dostawa towarów, dla której podatnikiem jest nabywca

- Faktury wewnętrzne zakupu:

- Dostawa towarów, dla której podatnikiem jest nabywca (faktura wewnętrzna).

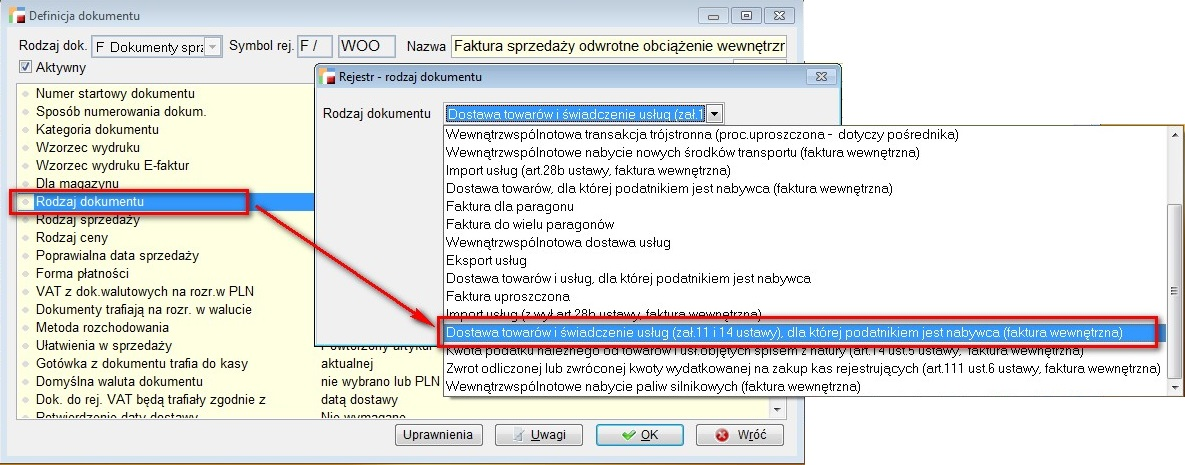

- Dostawa towarów (zał. 11 ustawy) i świadczenie usług, dla której podatnikiem jest nabywca (faktura wewnętrzna)

- Faktury wewnętrzne sprzedaży:

UWAGA!!!

Podobny zestaw dokumentów należy ustawić dla korekt.

Dokumenty sprzedaży

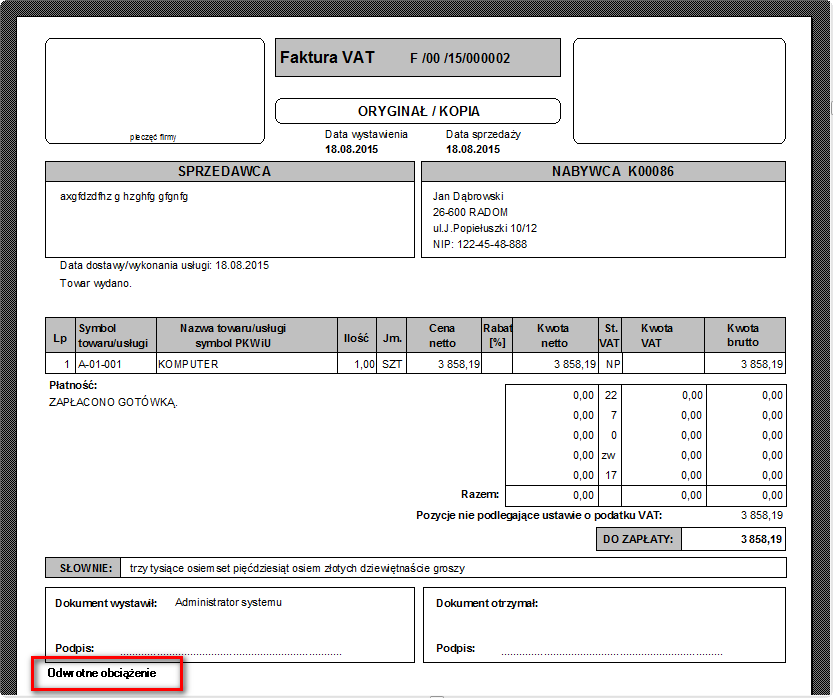

Na fakturze sprzedaży, wystawianej z rodzaju dokumentu gdzie podatnikiem jest nabywca, stawka VAT automatycznie ustawia się na NP – nie podlega ustawie o podatku VAT.

Na wydruku takiej faktury pojawia się adnotacja Odwrotne obciążenie.

Dokumenty zakupu

Dokumenty dostawy towarów, dla której podatnikiem jest nabywca, również wystawiane są w stawce „nie podlega ustawie o podatku VAT”.

Po zarejestrowaniu dokumentu tego typu należy utworzyć lub wygenerować automatycznie, dwie pary faktur wewnętrznych zakupu i sprzedaży w celu naliczenia i odliczenia podatku VAT. Generowanie może się odbywać z formularza faktury zakupu lub korekty zakupu lub z poziomu listy dokumentów. ↓

↓

Generowanie dokumentów wewnętrznych z poziomu listy dokumentów zakupu lub korekt zakupu, umożliwia wygenerowanie zbiorczych faktur wewnętrznych, co jest dopuszczalne przez przepisy.

Dokumenty wewnętrzne są generowane do zaznaczonych dokumentów, które powinny:

Dokumenty sprzedaży – rejestr VAT

Dokumenty sprzedaży, dla których podatnikiem jest nabywca w podsumowaniu rejestrów VAT, zostaną wykazane w pozycji Dostawa towarów i świadczenie usług dla której podatnikiem jest nabywca -> Nie podlega odl. VAT

W deklaracji VAT – 7 tego typu transakcje trafiają do pozycji 31.

Dokumenty zakupu – rejestr VAT

Wygenerowane faktury wewnętrzne trafiają w deklaracji VAT – 7 według poniższego schematu:

- Faktury wewnętrzne sprzedaży:

- Dostawa towarów, dla której podatnikiem jest nabywca (faktura wewnętrzna) – pozycja 32-33

- Dostawa towarów (zał. 11 ustawy) i świadczenie usług, dla której podatnikiem jest nabywca (faktura wewnętrzna) – pozycja 34-35

- Faktury wewnętrzne zakupu – pozycja 43-44

Informacja podsumowująca w obrocie krajowym – VAT 27 (1)

W związku z wprowadzeniem obowiązku składania informacji podsumowującej w obrocie krajowym, została dodana do systemu nowa deklaracja VAT -27 (1). Jest ona dostępna w menu Rejestry VAT -> Deklaracja VAT- 27(1), zarówno miesięczna jak i kwartalna.

Tworzenie deklaracji

Deklaracje możemy wykonać automatycznie jak i ręcznie. W celu wypełnienia automatycznie deklaracji należy skorzystać z funkcji Wykonaj. Do deklaracji trafia łączna wartość dostaw towarów oraz świadczonych usług dla których podatnikiem jest nabywca, w odniesieniu na poszczególnych kontrahentów. Wartość dostaw pobierana jest z dokumentów, które maja w definicji dokumentu wskazany rodzaj dokumentu jako: Dostawa towarów i usług, dla których podatnikiem jest nabywca. Wartości dotyczące towarów trafiają do zakładki Towary, natomiast do zakładki Usługi trafiają wartości dotyczące usług i dostaw towarów, z zaznaczonym znacznikiem Odwrotne obciążenie.

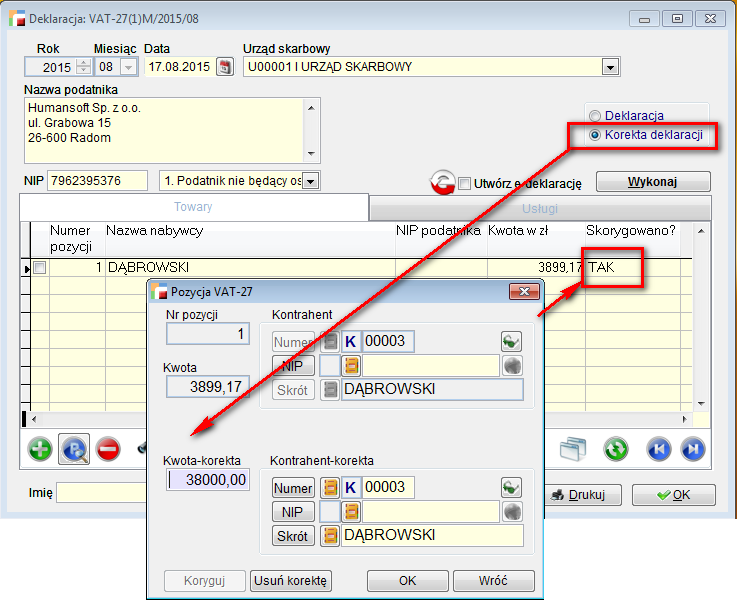

Korekta deklaracji

Korektę wykonujemy na już zapisanej wersji deklaracji zaznaczając wówczas opcje korekta. Korygować pozycje możemy tylko wówczas gdy status całego dokumentu ustawiony jest na “korekta”. W innym przypadku korygowanie pozycji jest zablokowane. Nie da się również zmienić statusu dokumentu z “korekta deklaracji” na “deklaracja” jeśli jakaś pozycja będzie miała status “Skorygowano”.

Korektę nanosimy ręcznie. Po skorygowaniu pozycji, w kolumnie Skorygowano na dokumencie pojawi się status TAK. Również na wydruku deklaracji w kolumnie Nastąpiła zmiana danych zaznaczony jest znacznik TAK.

Drukowanie deklaracji

Pod przyciskiem Drukuj dostępny jest wydruk osobno pierwszej i drugiej strony z uwagi na zmieniającą się liczbę załączników. Kolejne załączniki generują się automatycznie w zależności od ilości pozycji w sekcji towary i usługi.

UWAGA !!!

Suma kwot z krajowej informacji podsumowującej VAT-27 musi się zgadzać z kwotą poz. 31 deklaracji VAT-7.

Instrukcja konfiguracji dokumentów w ujęciu deklaracji VAT-7

ROZLICZENIE PODATKU NALEŻNEGO

SEKCJA C DEKLARACJI VAT

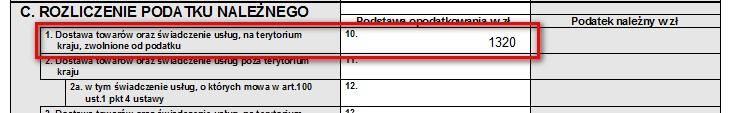

1. Dostawa towarów oraz świadczenie usług, na terytorium kraju, zwolnione od podatku

Dostawa towarów oraz świadczenie usług, na terytorium kraju, zwolnione od podatku – F Dokumenty sprzedaży

Faktura krajowa (rodz_dok = 1)

Faktura uproszczona (rodz_dok = 15)

Artykuł ze zwolnioną stawką VAT – oznaczoną jako ZW

2. Dostawa towarów oraz świadczenie usług poza terytorium kraju

Dostawa towarów oraz świadczenie usług poza terytorium kraju – F Dokumenty sprzedaży

2a. W tym świadczenie usług, o których mowa w art. 100 ust.1 pkt 4 ustawy

W tym świadczenie usług, o których mowa w art. 100 ust.1 pkt 4 ustawy – F Dokumenty sprzedaży

Wewnątrzwspólnotowa dostawa usług (rodz_dok = 12)

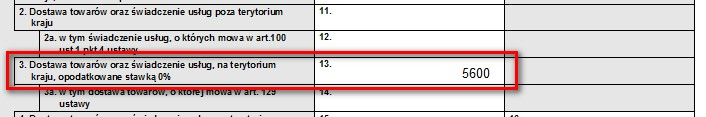

3. Dostawa towarów oraz świadczenie usług, na terytorium kraju, opodatkowane stawką 0%

Dostawa towarów oraz świadczenie usług, na terytorium kraju, opodatkowane stawką 0% – F Dokumenty sprzedaży

Faktura krajowa (rodz_dok = 1)

Faktura uproszczona (rodz_dok = 15)

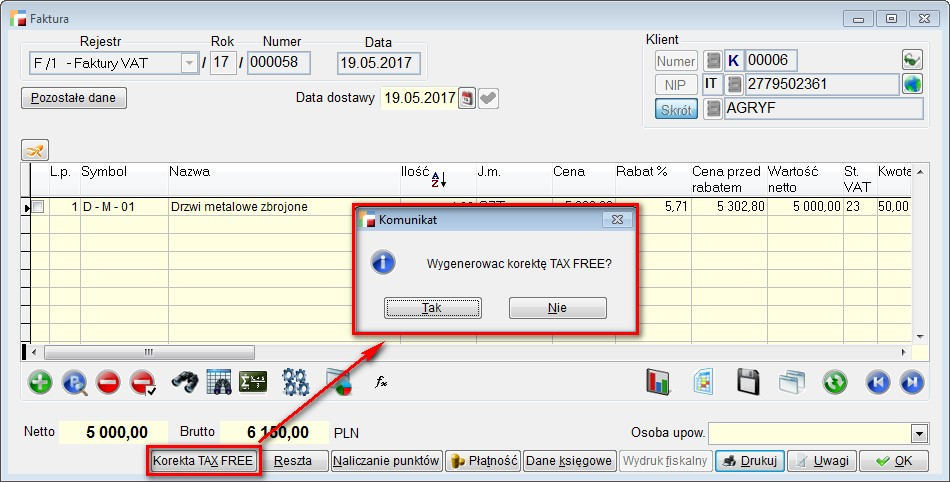

3a. w tym dostawa towarów, o której mowa w art. 129 ustawy

w tym dostawa towarów, o której mowa w art. 129 ustawy – w tych polach wykazujemy zapisy korekty TAX FREE, która jest wygenerowana z dokumentów: Paragon (rodz_dok = 3) lub faktura (rodz_dok = 1) – konfiguracja dla zwykłego paragonu lub faktury – ta wartość wchodzi do sprzedaży krajowej!!!

taxfree (rodz_dok = 1, rodz_kor = 7) – definicja pola 14 w VAT – jest to odpowiednio KOREKTA KF

Do deklaracji wchodzi rejestr korekt paragonów lub faktur zgodnie z definicją pierwotnego dokumentu.

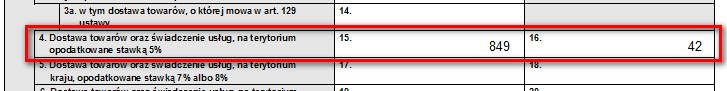

4. Dostawa towarów oraz świadczenie usług, na terytorium kraju, opodatkowane stawką 5%

Dostawa towarów oraz świadczenie usług, na terytorium kraju, opodatkowane stawką 5% – F Dokumenty sprzedaży – faktura krajowa (rodz_dok = 1) oraz paragon (rodz_dok = 3) oraz Faktura uproszczona (rodz_dok = 15)

faktura krajowa (rodz_dok = 1)

5. Dostawa towarów oraz świadczenie usług, na terytorium kraju, opodatkowane stawką 7% albo 8%

Dostawa towarów oraz świadczenie usług, na terytorium kraju, opodatkowane stawką 7% albo 8% – F Dokumenty sprzedaży – Faktura krajowa (rodz_dok = 1) lub Paragon (rodz_dok = 3) lub Faktura uproszczona (rodz_dok = 15)

Faktura krajowa (rodz_dok = 1)

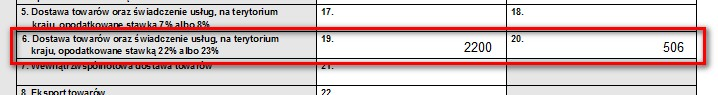

6. Dostawa towarów oraz świadczenie usług, na terytorium kraju, opodatkowane stawką 22 % albo 23 %

Dostawa towarów oraz świadczenie usług, na terytorium kraju, opodatkowane stawką 22 % albo

23 % – F Dokumenty sprzedaży

Faktura uproszczona (rodz_dok = 15)

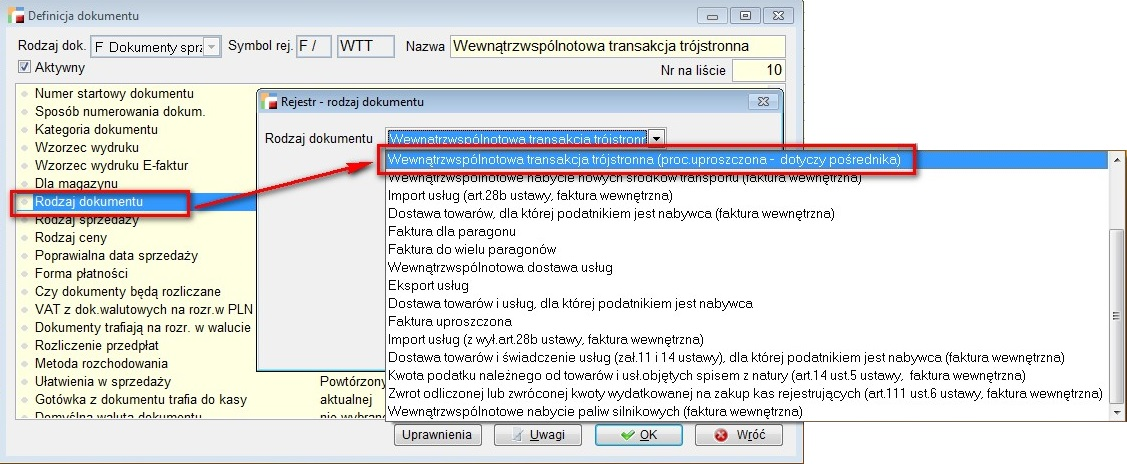

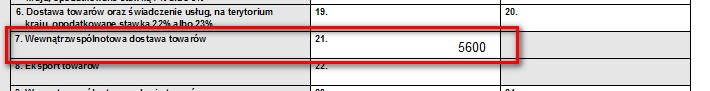

7. Wewnątrzwspólnotowa dostawa towarów

Wewnątrzwspólnotowa dostawa towarów – F Dokumenty sprzedaży – Wewnątrzwspólnotowa dostawa towarów – WDT (niefiskalny) (rodz_dok = 4) oraz Wewnątrzwspólnotowa transakcja trójstronna (proc. Uproszczona – dotyczy pośrednika) (rodz_dok = 6)

Uwaga:

Na dokumentach WDT powinna występować stawka VAT 0ue

Na dokumentach WTT powinna występować stawka NP (*)

Wewnątrzwspólnotowa dostawa towarów – WDT (niefiskalny) (rodz_dok = 4)

Wewnątrzwspólnotowa transakcja trójstronna (proc. Uproszczona – dotyczy pośrednika)

(rodz_dok = 6)

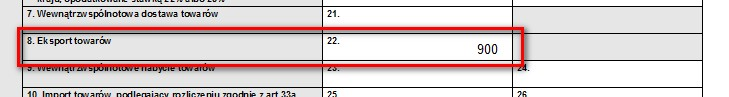

8. Eksport towarów

Eksport towarów – F Dokumenty sprzedaży – faktura eksportowa w stawce 0ex (rodz_dok = 2)

Faktura eksportowa w stawce 0ex (rodz_dok = 2)

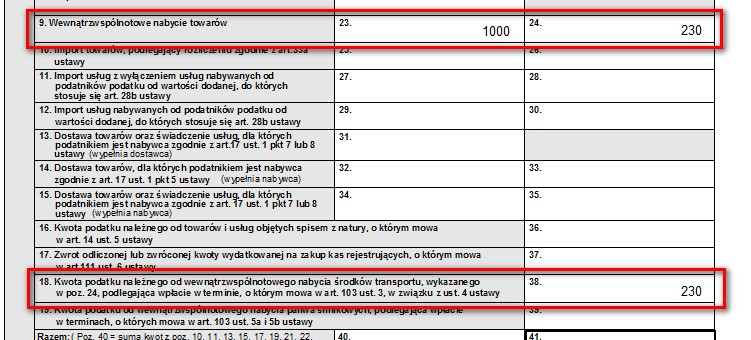

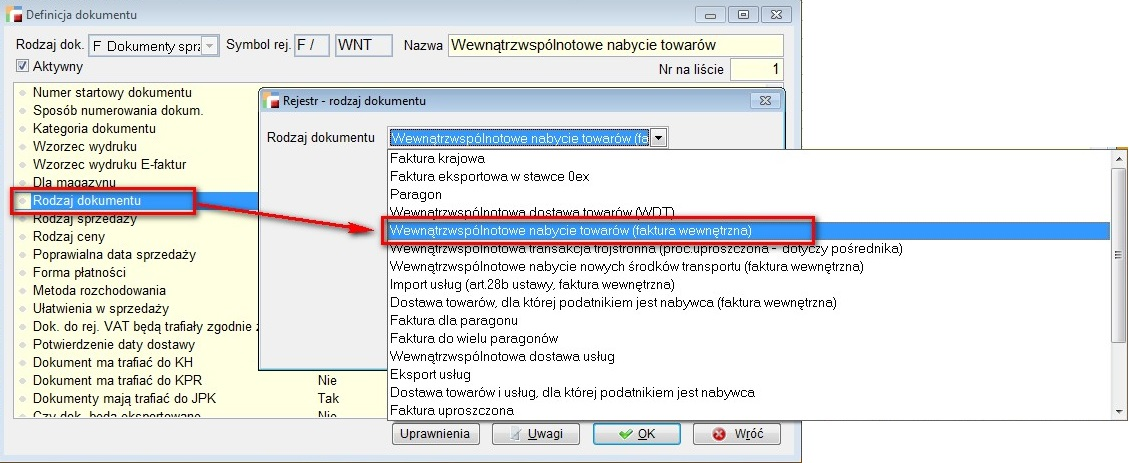

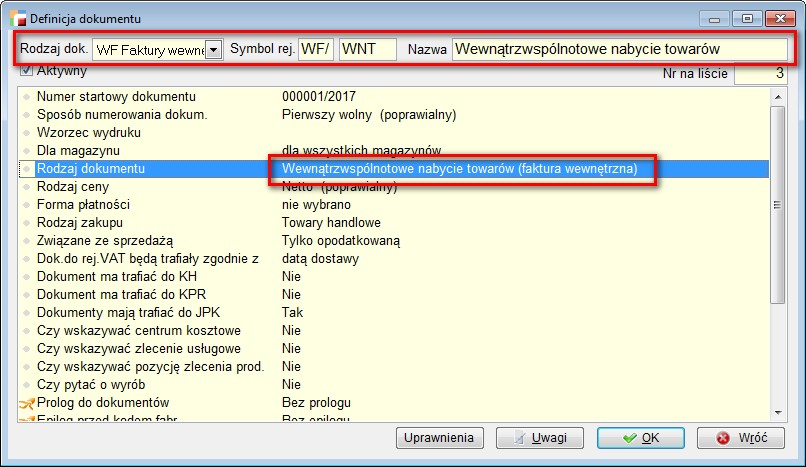

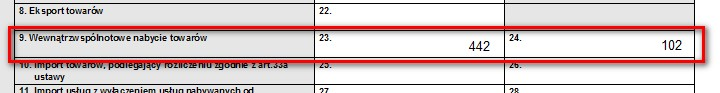

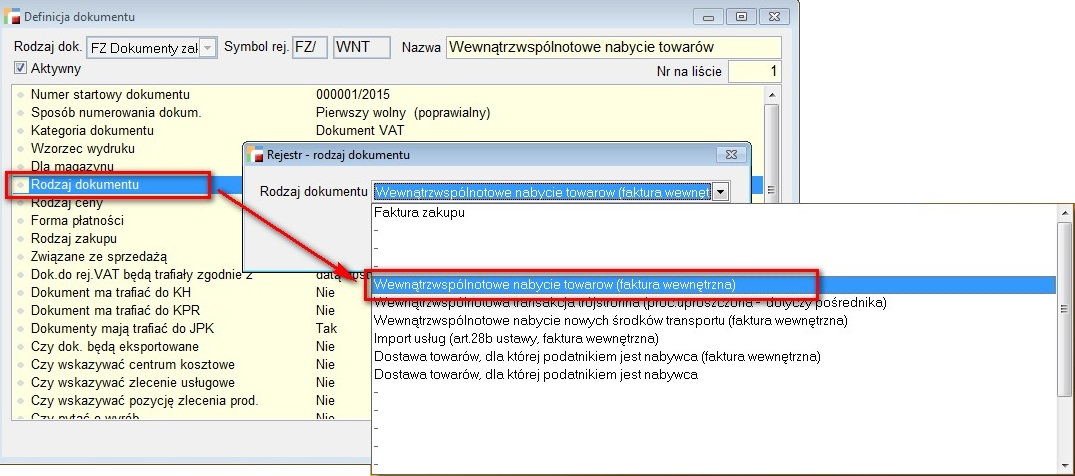

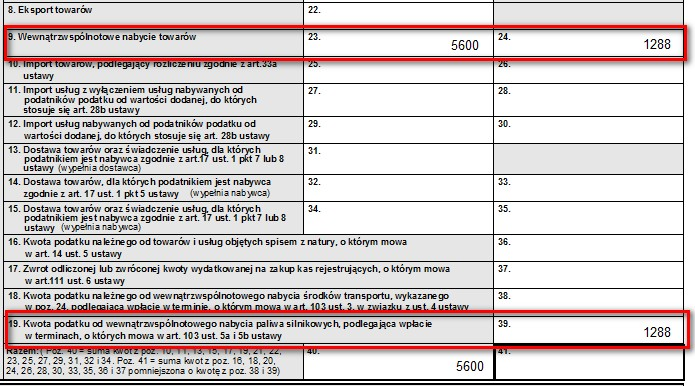

9. Wewnątrzwspólnotowe nabycie towarów

Wewnątrzwspólnotowe nabycie towarów – FI Faktury importowe – W pola te wchodzą zapisy z dokumentów wewnętrznych (pary dokumentów F i FZ, lub jednego dokumentu wewnętrznego WF) wygenerowanych z dokumentów FI Wewnątrzwspólnotowe Nabycie Towarów – rodz_dok = 2.

FI – Wewnątrzwspólnotowe Nabycie Towarów – rodz_dok = 2.

a. Wewnątrzwspólnotowe nabycie towarów (faktura wewnętrzna) (niefiskalny) (rodz_dok = 5)

– rejestr faktur F lub faktur wewnętrznych WF

F – Wewnątrzwspólnotowe nabycie towarów (faktura wewnętrzna) (niefiskalny) (rodz_dok = 5)

LUB

WF – Wewnątrzwspólnotowe nabycie towarów (faktura wewnętrzna) (niefiska lny) (rodz_dok = 5)

Po stronie zakupu:

Wewnątrzwspólnotowe nabycie towarów (faktura wewnętrzna) (niefiskalny) (rodz_dok = 5)

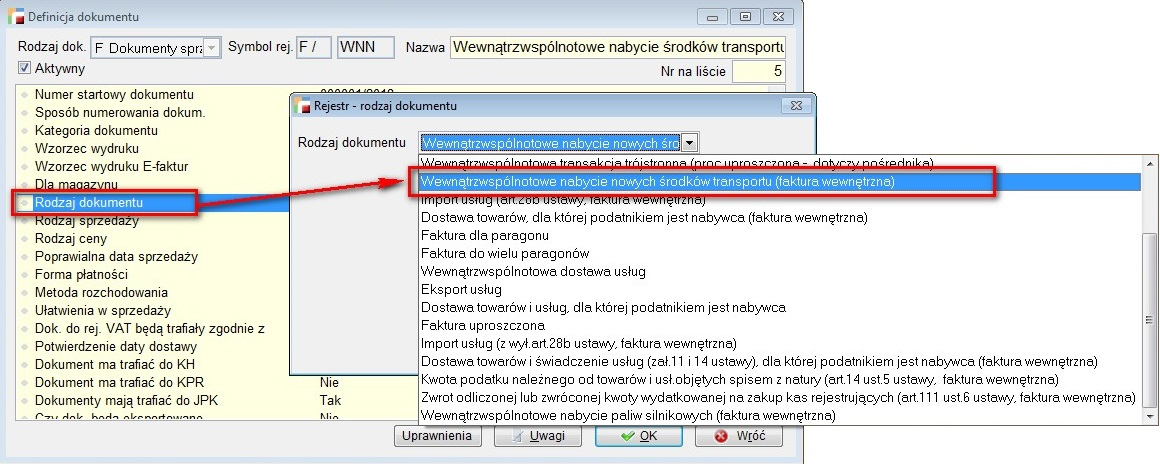

b. Wewnątrzwspólnotowe nabycie nowych środków transportu (faktura wewnętrzna) (niefiskalny) (rodz_dok = 7) rejestr F faktur lub WF faktur wewnętrznych

FI – Wewnątrzwspólnotowe Nabycie towarów – rodz_dok = 2.

Pojęcie “nowego środka transportu”

Zgodnie z art. 2 pkt 10 ustawy nowymi środkami transportu są przeznaczone do transportu osób lub towarów:

- pojazdy lądowe napędzane silnikiem o pojemności skokowej większej niż 48 centymetrów sześciennych lub o mocy większej niż 7,2 kilowata, jeżeli przejechały nie więcej niż 6.000 kilometrów lub od momentu dopuszczenia ich do użytku upłynęło nie więcej niż 6 miesięcy; za moment dopuszczenia do użytku pojazdu lądowego uznaje się dzień, w którym został on pierwszy raz zarejestrowany w celu dopuszczenia do ruchu drogowego lub w którym po raz pierwszy podlegał on obowiązkowi rejestracji w celu dopuszczenia do ruchu drogowego w zależności od tego, która z tych dat jest wcześniejsza; jeżeli nie można ustalić dnia pierwszej rejestracji pojazdu lądowego lub dnia, w którym podlegał on pierwszej rejestracji, za moment dopuszczenia do użytku tego pojazdu uznaje się dzień, w którym został on wydany przez producenta pierwszemu nabywcy, lub dzień, w którym został po raz pierwszy użyty dla celów demonstracyjnych przez producenta,

-

jednostki pływające o długości większej niż 7,5 metra, jeżeli były używane nie dłużej niż 100 godzin roboczych na wodzie lub od momentu ich dopuszczenia do użytku upłynęło nie więcej niż 3 miesiące, z wyjątkiem statków morskich, o których mowa w 83 ust. 1 pkt 1; za moment dopuszczenia do użytku jednostki pływającej uznaje się dzień, w którym została ona wydana przez producenta pierwszemu nabywcy, lub dzień, w którym została po raz pierwszy użyta dla celów demonstracyjnych przez producenta,

- statki powietrzne o maksymalnej masie startowej większej niż 1.550 kilogramów, jeżeli były używane nie dłużej niż 40 godzin roboczych lub od momentu ich dopuszczenia do użytku upłynęło nie więcej niż 3 miesiące, z wyjątkiem środków transportu lotniczego, o których mowa w 83 ust. 1 pkt 6; za moment dopuszczenia do użytku statku powietrznego uznaje się dzień, w którym został on wydany przez producenta pierwszemu nabywcy, lub dzień, w którym został po raz pierwszy użyty dla celów demonstracyjnych przez producenta.

Za nowe środki transportu mogą być uznane pojazdy lądowe, które spełniają określone warunki dotyczące mocy silnika bądź jego pojemności skokowej oraz dotyczące dotychczasowej długości ich używania (mierzonej czasem używania oraz przebiegiem).

Wewnątrzwspólnotowe nabycie nowych środków transportu (faktura wewnętrzna) (niefiskalny) (rodz_dok = 7)

LUB

WF – Wewnątrzwspólnotowe nabycie towarów (faktura wewnętrzna) (niefiskalny) (rodz_dok = 5)

Po stronie zakupu:

FZ Dokumenty zakupu – Wewnątrzwspólnotowe nabycie nowych środków transportu (faktura wewnętrzna) (niefiskalny) (rodz_dok = 7)

Wewnątrzwspólnotowe nabycie nowych środków transportu (faktura wewnętrzna) (niefiskalny) (rodz_dok = 7)

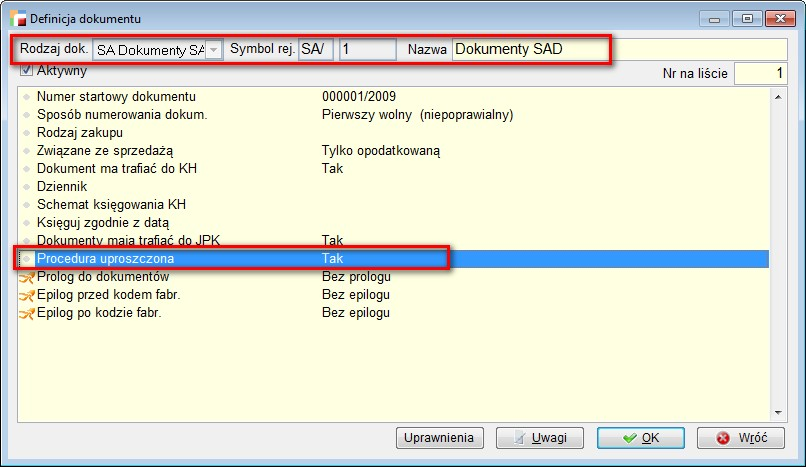

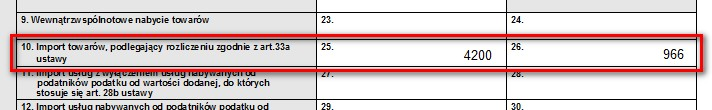

10. Import towarów, podlegający rozliczeniu zgodnie z art. 33a ustawy

Import towarów, podlegający rozliczeniu zgodnie z art. 33a ustawy – Procedura uproszczona SAD, dokument SAD (rodz_dok = 0))

Dokument SAD – procedura uproszczona

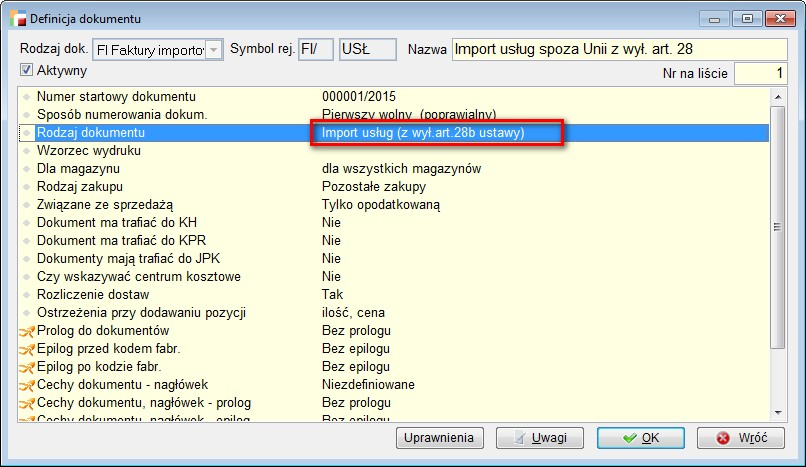

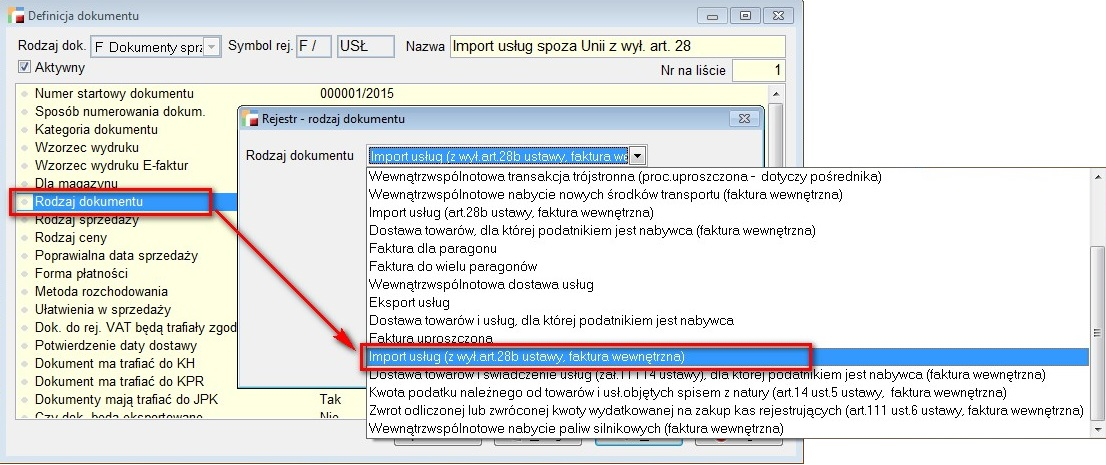

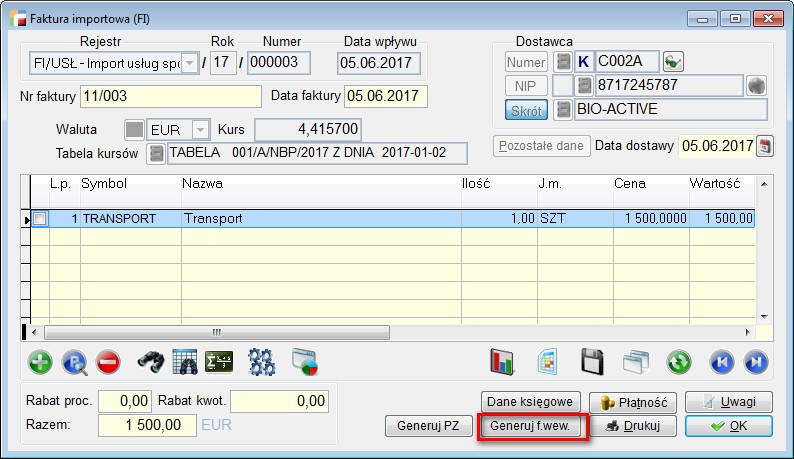

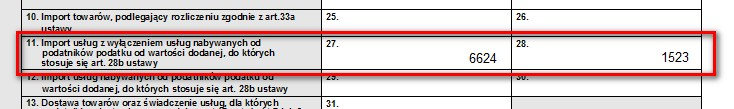

11. Import usług z wyłączeniem usług nabywanych od podatników podatku od wartości dodanej, do której stosuje się art. 28b ustawy

Import usług z wyłączeniem usług nabywanych od podatników podatku od wartości dodanej, do której stosuje się art. 28b ustawy – w pola te wchodzą zapisy z dokumentów wewnętrznych (pary dokumentów F i FZ, lub jednego dokumentu wewnętrznego WF) wygenerowanych z dokumentów FI Import usług (z wył. art.28b ustawy – rodz_dok = 5)

FI – Import usług z wyłączeniem usług nabywanych od podatników podatku od wartości dodanej, do której stosuje się art. 28b ustawy – rodz_dok = 5

F – Import usług (z wyłączeniem art. 28b ustawy, faktura wewnętrzna) (rodz_dok = 16)

LUB

WF – Import usług (z wyłączeniem art. 28b ustawy, faktura wewnętrzna) (rodz_dok = 16)

Po stronie zakupu

FZ Dokumenty zakupu – Import usług (z wył. Art. 28b ustawy, faktura wewnętrzna) (rodz_dok = 16)

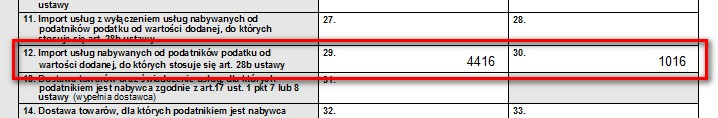

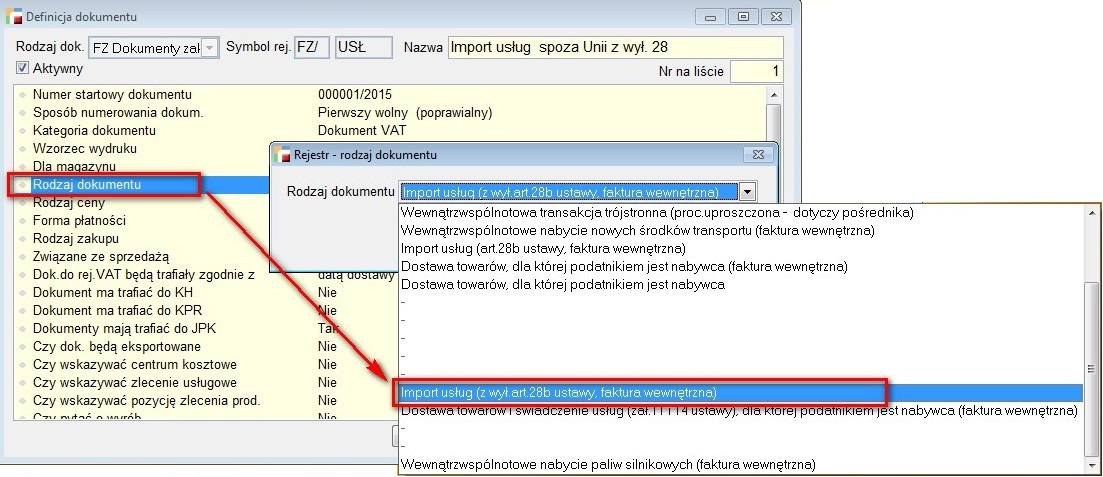

12. Import usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy

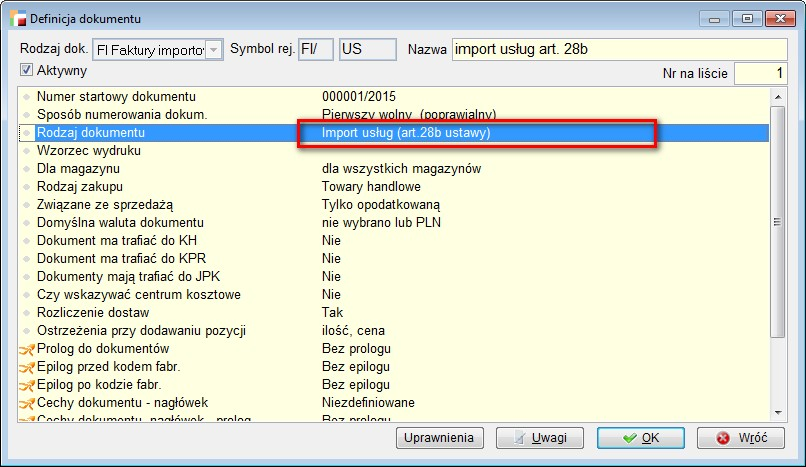

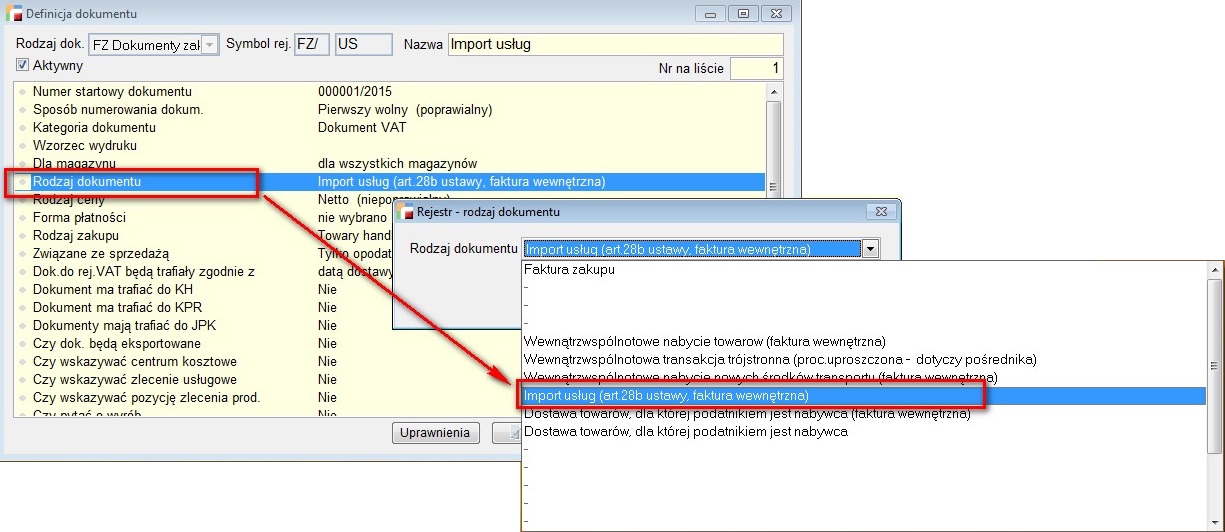

Import usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy – W polach tych wykazywane są zapisy z dokumentów wewnętrznych (pary dokumentów F i FZ, lub jednego dokumentu wewnętrznego WF) wygenerowanych z dokumentów FI Import usług (art.28b ustawy – rodz_dok = 4)

FI – Import usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy – rodz_dok = 4

Import usług (art. 28b ustawy, faktura wewnętrzna, niefiskalny) – F Faktura lub WF Faktura wewnętrzna (rodz_dok = 8)

Import usług (art. 28b ustawy, faktura wewnętrzna, niefiskalny) – F Faktura (rodz_dok = 8)

LUB

WF – Import usług (art. 28b ustawy, faktura wewnętrzna) (rodz_dok = 8)

Po stronie zakupu

FZ Dokumenty zakupu – Import usług (Art. 28b ustawy, faktura wewnętrzna) (rodz_dok = 8)

Import usług (Art. 28b ustawy, faktura wewnętrzna) (rodz_dok = 8)

13. Dostawa towarów oraz świadczenie usług, dla których podatnikiem jest nabywca zgodnie z art. 17 ust.1 pkt 7 lub 8 (wypełnia dostawca)

Dostawa towarów oraz świadczenie usług, dla których podatnikiem jest nabywca zgodnie z art. 17 ust.1 pkt 7 lub 8 (wypełnia dostawca) – Rejestr F Dokumenty sprzedaży – Dostawa towarów i usług, dla których podatnikiem jest nabywca (niefiskalny) (rodz_dok = 14)

Dostawa towarów i usług, dla których podatnikiem jest nabywca (niefiskalny) (rodz_dok = 14)

14. Dostawa towarów, dla których podatnikiem jest nabywca zgodnie z art. 17 ust. 1 pkt 5 ustawy (wypełnia nabywca)

Dostawa towarów, dla których podatnikiem jest nabywca zgodnie z art. 17 ust. 1 pkt 5 ustawy (wypełnia nabywca) – W pola te wchodzą zapisy z dokumentów wewnętrznych (pary dokumentów F i FZ) wygenerowanych z dokumentów FZ Dokument zakupu – Dostawa towarów, dla której podatnikiem jest nabywca – rodz_dok = 10

Dostawa towarów, dla której podatnikiem jest nabywca – rodz_dok = 10

Dostawa towarów, dla której podatnikiem jest nabywca – rodz_dok = 10

Dostawa towarów, dla której podatnikiem jest nabywca (faktura wewnętrzna), (rodz_dok = 9)

Po stronie zakupu

Faktury FZ – Dokumenty zakupu – Dostawa towarów dla której podatnikiem jest nabywca (faktura wewnętrzna), (rodz_dok = 9)

Dostawa towarów dla której podatnikiem jest nabywca (faktura wewnętrzna), (rodz_dok = 9)

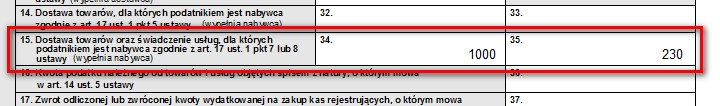

15. Dostawa towarów oraz świadczenie usług, dla których podatnikiem jest nabywca zgodnie z art. 17 ust. 1 pkt 7 lub 8 (wypełnia nabywca)

Dostawa towarów oraz świadczenie usług, dla których podatnikiem jest nabywca zgodnie z art. 17 ust. 1 pkt 7 lub 8 (wypełnia nabywca) – W polach tych wykazywane są zapisy z dokumentów wewnętrznych (pary dokumentów F i FZ) wygenerowanych z dokumentów FZ Dokument zakupu – Dostawa towarów, dla której podatnikiem jest nabywca – rodz_dok = 10

Dostawa towarów, dla której podatnikiem jest nabywca – rodz_dok = 10

F Dokument sprzedaży – Dostawa towarów (załącznik 11 i 14 ustawy) i świadczenia usług, dla których podatnikiem jest nabywca (rodz_dok = 17)

Dostawa towarów (załącznik 11 i 14 ustawy) i świadczenia usług, dla których podatnikiem jest nabywca (rodz_dok = 17)

Po stronie zakupu

FZ Dokumenty zakupu – Dostawa towarów (zał. 11 i 14 ustawy) i świadczenie usług, dla której podatnikiem jest nabywca (faktura wewnętrzna), (rodz_dok = 17)

Dostawa towarów (zał. 11 i 14 ustawy) i świadczenie usług, dla której podatnikiem jest nabywca (faktura wewnętrzna), (rodz_dok = 17)

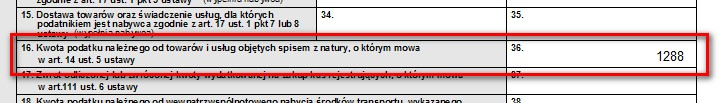

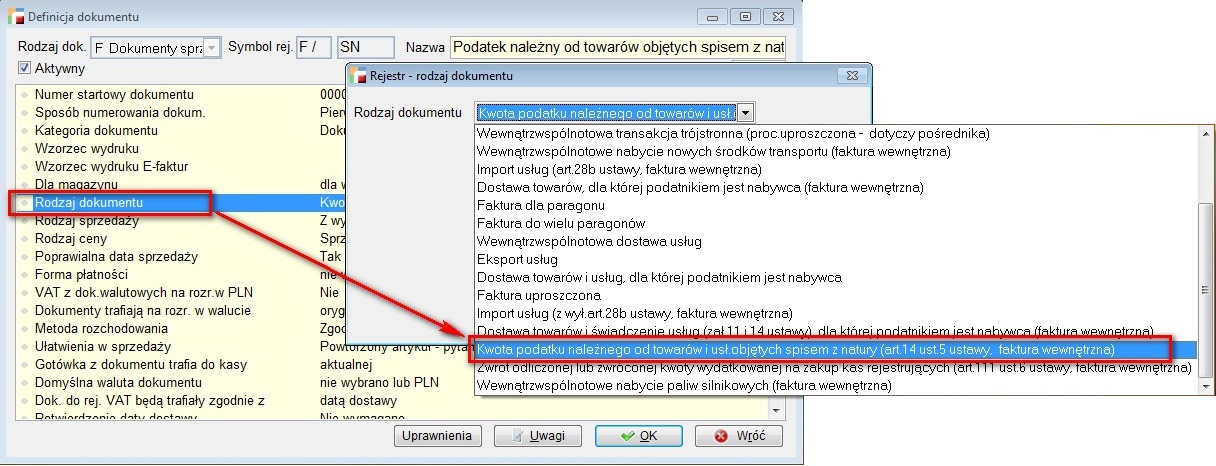

16. Kwota podatku należnego od towarów i usług objętych spisem z natury, o których mowa w art. 14 ust. 5 ustawy

Kwota podatku należnego od towarów i usług objętych spisem z natury, o których mowa w art. 14 ust. 5 ustawy (rodz_dok = 18) – F Dokumenty sprzedaży

Kwota podatku należnego od towarów i usług objętych spisem z natury, o których mowa w art. 14 ust. 5 ustawy (rodz_dok = 18)

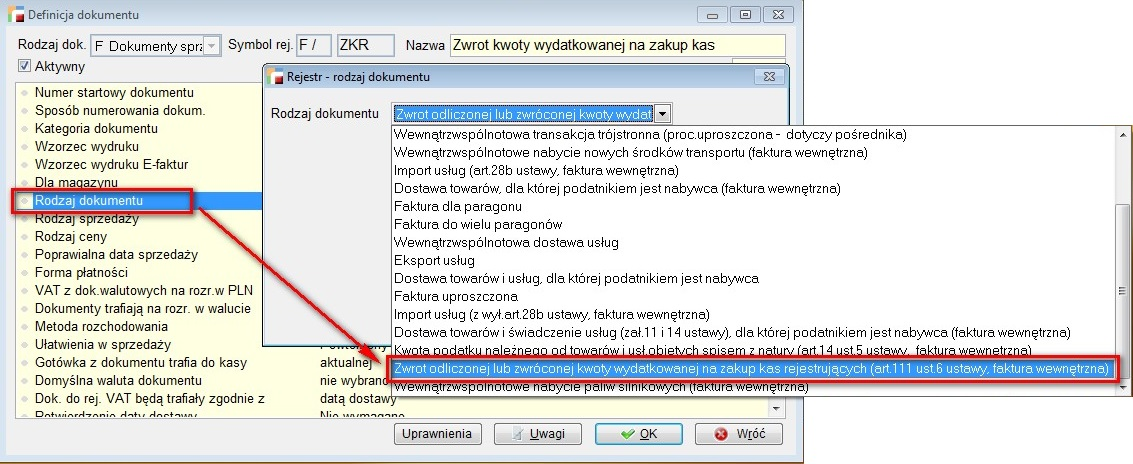

17. Zwrot odliczonej lub zwróconej kwoty wydatkowanej na zakup kas rejestrujących, o którym mowa w art. 111 ust. 6 ustawy

Zwrot odliczonej lub zwróconej kwoty wydatkowanej na zakup kas rejestrujących, o którym mowa w art. 111 ust. 6 ustawy (rodz_dok = 19) – F Dokumenty sprzedaży

Zwrot odliczonej lub zwróconej kwoty wydatkowanej na zakup kas rejestrujących, o którym mowa w art. 111 ust. 6 ustawy (rodz_dok = 19)

18. Kwota podatku należnego od wewnątrzwspólnotowego nabycia środków transportu, wykazanego w poz. 24, podlegająca wpłacie w terminie, o którym mowa w art. 103 ust. 3, w związku z ust. 4 ustawy

Kwota podatku należnego od wewnątrzwspólnotowego nabycia środków transportu, wykazanego w poz. 24, podlegająca wpłacie w terminie, o którym mowa w art. 103 ust. 3, w związku z ust. 4 ustawy (rodz_dok = 7) – F Dokumenty Sprzedaży

Kwota podatku należnego od wewnątrzwspólnotowego nabycia środków transportu, wykazanego w poz. 24, podlegająca wpłacie w terminie, o którym mowa w art. 103 ust. 3, w związku z ust. 4 ustawy (rodz_dok = 7)

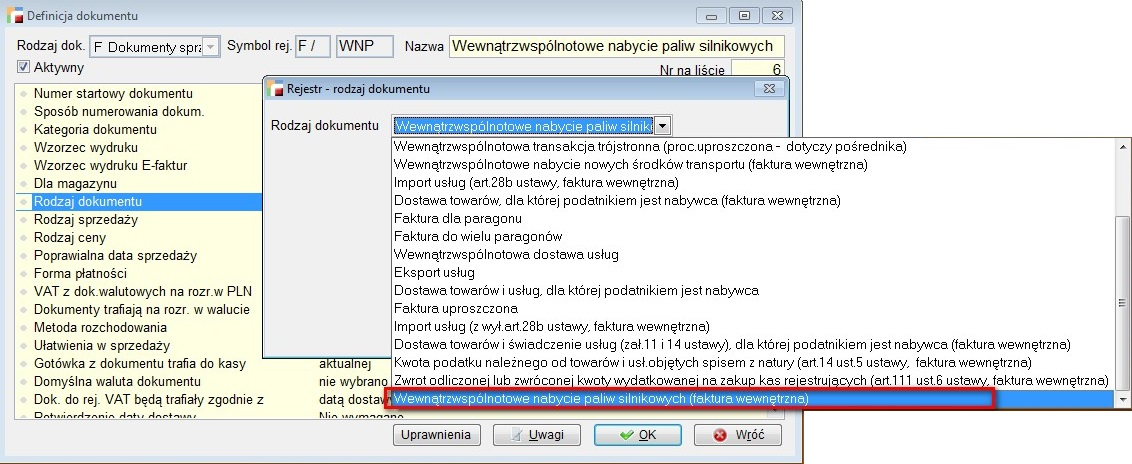

19. Kwota podatku od wewnątrzwspólnotowego nabycia paliw silnikowych, podlegająca wpłacie w terminach, o których mowa w art. 103 ust. 5a i 5b ustawy

Kwota podatku od wewnątrzwspólnotowego nabycia paliw silnikowych, podlegająca wpłacie w terminach, o których mowa w art. 103 ust. 5a i 5b ustawy (rodz_dok = 20) – F Dokumenty sprzedaży

Kwota podatku od wewnątrzwspólnotowego nabycia paliw silnikowych, podlegająca wpłacie w terminach, o których mowa w art. 103 ust. 5a i 5b ustawy (rodz_dok = 20)

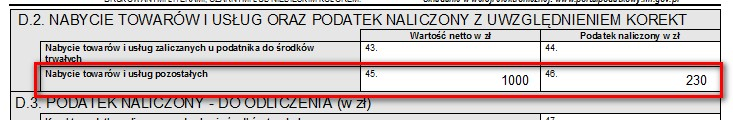

ROZLICZENIE PODATKU NALICZONEGO

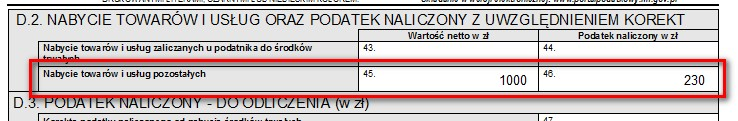

SEKCJA D2 DEKLARACJI VAT 7

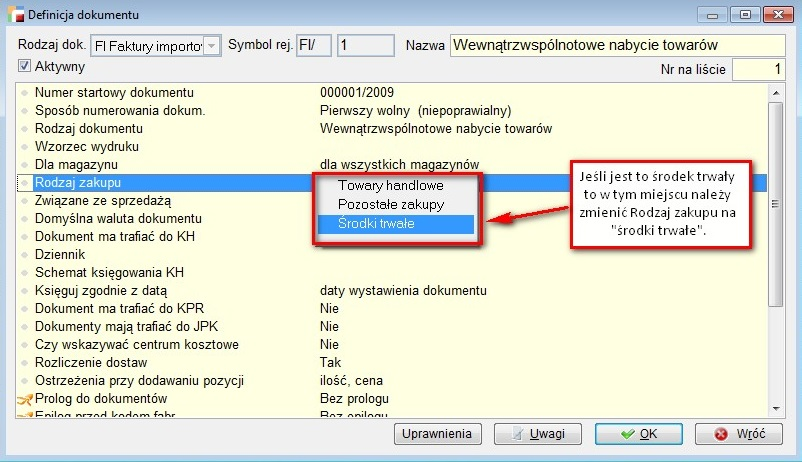

1. Nabycie towarów i usług zaliczanych u podatnika do środków trwałych

Nabycie towarów i usług zaliczanych u podatnika do środków trwałych (rodz_dok = 1) – FZ Dokumenty zakupu, należy skonfigurować rodzaj dokumentu oraz rodzaj zakupu.

2. Nabycie towarów i usług pozostałych

Faktura zakupu (rodz_dok = 1)

SEKCJA D3 DEKLARACJI VAT 7

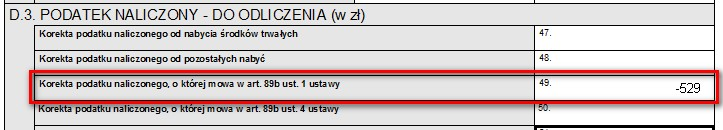

D3. Podatek naliczony – do odliczenia (w zł)

3. Korekta podatku naliczonego od nabycia środków trwałych

Korekta podatku naliczonego od nabycia środków trwałych nie jest obsługiwane przez Hermesa i należy wpisywać ręcznie.

4. Korekta podatku naliczonego od pozostałych nabyć

Korekta podatku naliczonego od pozostałych nabyć nie jest obsługiwane przez Hermesa i należy wpisywać ręcznie.

5. Korekta podatku naliczonego, o której mowa w art. 89b ust. 1 ustawy

Korekta podatku naliczonego, o której mowa w art. 89b ust. 1 ustawy

W tym polu wykazujemy zmniejszenie VAT-u naliczonego za Złe długi.

Przykład:

Faktura, która jest przeterminowana 150 dni w danym miesiącu – w tym przypadku przeterminowanie nastąpi w kwietniu 2017

Dokument w kwietniu 2017 jest przeterminowany 150 dni.

Wchodzimy w Rejestry VAT/ Złe długi Vat i wykonujemy analizę za miesiąc kwiecień.

Następnie przenosimy dokument do rejestru VAT już istniejącego lub do nowo utworzonego.

6. Korekta podatku naliczonego, o której mowa w art. 89b ust. 4 ustawy

Korekta podatku naliczonego, o której mowa w art. 89b ust. 4 ustawy

Do tego pola wpada zwiększenie VAT-u naliczonego za złe długi.

W maju 2017 roku ten sam dokument zostaje zapłacony, wykonujemy analizę za złe długi za miesiąc maj i przenosimy do rejestru VAT

Biała lista podatników VAT

Instrukcja – Biała lista podatników Vat dostępna po przekierowaniu na katalog Hermes sql: (Biała lista podatników)

Deklaracja Intrastat

Instrukcja – deklaracji INTRASTAT dostępna po przekierowaniu na katalog Hermes sql: (Deklaracja Intrastat 2022 )

Podatek cukrowy

Instrukcja – Podatek cukrowy kapitałowe dostępna po przekierowaniu na katalog Hermes sql: (Podatek cukrowy ).

Mechanizm płatności podzielonej MPP

Instrukcja – Mechanizm płatności podzielonej MPP dostępna po przekierowaniu na katalog Hermes SQL: Mechanizm płatności podzielonej MPP

VAT e-commerce

Instrukcja – VAT e-commerce dostępna po przekierowaniu na katalog Hermes sql: (VAT e-commerce )