E-kontrola

Informacje podstawowe

Od 1 lipca 2016 roku urzędy skarbowe mogą przeprowadzać kontrole w formie elektronicznej. Do tego celu będą żądać od badanych firm danych w formie jednolitego pliku kontrolnego (JPK). Za nieudostępnienie danych w formacie JPK będzie groziła odpowiedzialność karno-skarbowa.

Elektroniczna kontrola przedsiębiorstw odbywać się będzie dwoma metodami. Po pierwsze, przedsiębiorstwa prowadzące księgi w programach komputerowych, będą miały obowiązek, bez wezwania, cyklicznie przekazywać dane z ewidencji VAT za pomocą środków komunikacji elektronicznej, a po drugie będą miały obowiązek na żądanie organów podatkowych, przekazywać wskazane dane z ksiąg oraz dowodów księgowych również w formie elektronicznej.

Przedsiębiorstwa muszą być gotowe:

- do przekazywania, co miesiąc, bez wezwania organu podatkowego, za pośrednictwem środków komunikacji elektronicznej na serwer Ministerstwa Finansów informacji o prowadzonej ewidencji VAT (pliku JPK_VAT) od:

- 1 lipca 2016 roku – duże przedsiębiorstwa

- 1 stycznia 2017 roku – małe i średnie przedsiębiorstwa

- 1 stycznia 2018 roku – mikroprzedsiębiorstwa.

- do przekazywania na żądanie organu podatkowego danych w postaci elektronicznej na potrzeby przeprowadzanej kontroli skarbowej zestawu wymaganych plików JPK od:

- 1 lipca 2016 – duże przedsiębiorstwa

- 1 lipca 2018 – mikroprzedsiębiorstwa, małe i średnie przedsiębiorstwa.

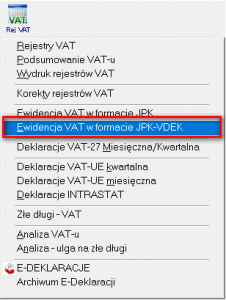

Pierwszy wymóg jest realizowany w systemie w opcji Ewidencja VAT w formacie JPK dostępnej z menu Rejestry VAT. Ekran ten jest uproszczoną formą dokumentu E-kontroli JPK, zawężoną tylko do struktury JPK_VAT oraz z pominięciem danych o zawiadomieniu wszczęcia kontroli podatkowej. W tej części zostanie omówiona struktura JPK_VAT dostępna z poziomu modułu E – kontrola JPK, która mimo podobieństw, nie może być z tego poziomu dokumentem wysyłanym cyklicznie.

Moduł E-Kontroli JPK realizuje wymóg drugi i służy do zarejestrowania w systemie faktycznego zawiadomienia o zamiarze wszczęcia kontroli podatkowej, lub potrzebę wykonania kontroli testowej (np. w celu wykonywania symulacji e-kontroli).

W wersji 3.48 udostępniamy pełną obsługę JPK wraz z wysyłką elektroniczną.

Opis działania

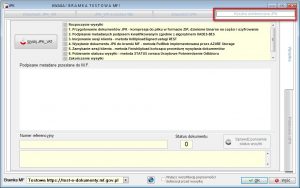

Dokument E-kontroli JPK realizuje funkcje ekstrakcji danych z systemu oraz generowania plików xml dla następujących struktur JPK:

- JPK_KR Księgi Rachunkowe

- JPK_WB Wyciągi Bankowe

- JPK_MAG Operacje magazynowe

- JPK_VAT Rejestry zakupu i sprzedaży VAT

- JPK_FA Faktury VAT

- JPK_PKPIR Podatkowa Księga Przychodów i Rozchodów

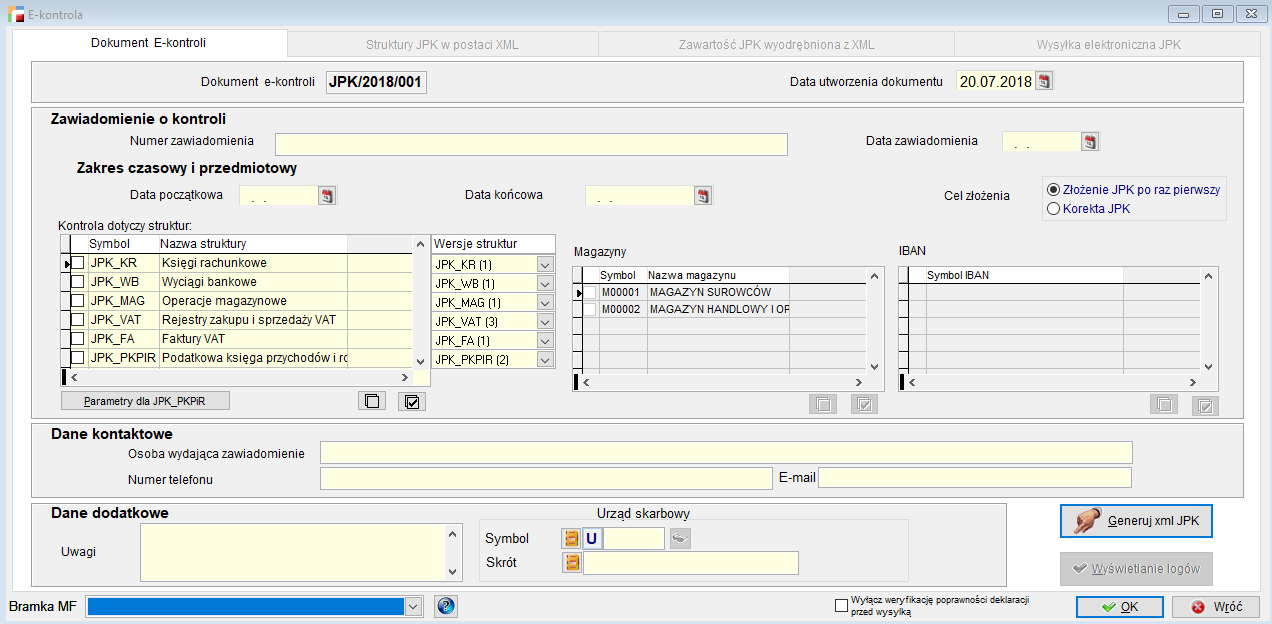

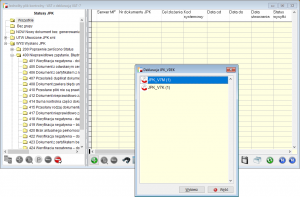

Dokument E-kontroli składa się z czterech zakładek.

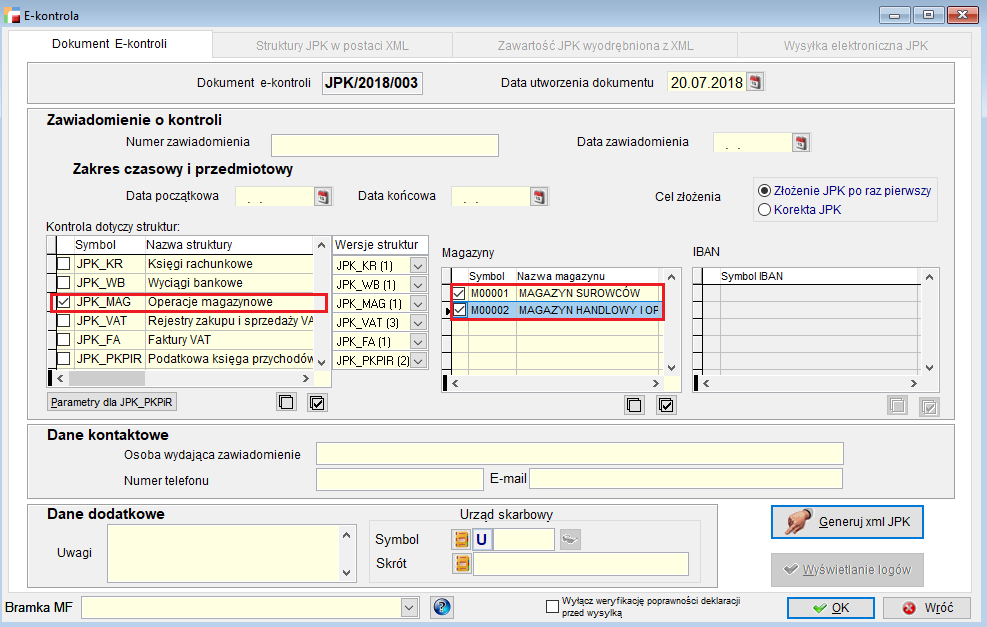

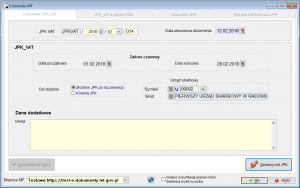

Na pierwszej zakładce, oprócz danych dotyczących zawiadomienia o e-kontroli i danych kontaktowych osoby zawiadamiającej, określamy zakres czasowy i przedmiotowy kontroli:

- zakres dat,

- cel złożenia, od 01.01.2017 roku JPK uwzględnia również korekty.

- rodzaje struktur JPK, których dotyczy kontrola,

- wersje struktur, zgodnie z wzorami, obowiązującymi w danym okresie,

- magazyny, jeśli zaznaczono strukturę JPK_MAG

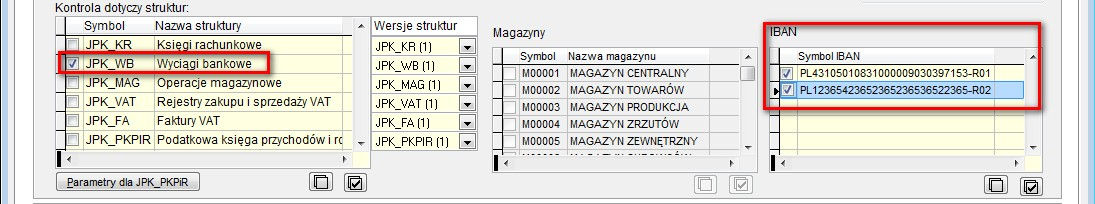

- numery IBAN, jeśli zaznaczono strukturę JPK_WB

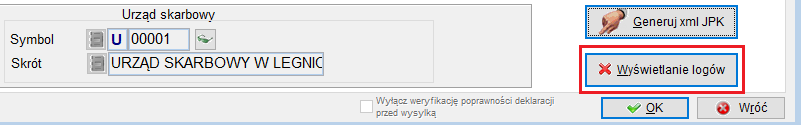

- urząd skarbowy – proponowany urząd pobierany jest z pola Adresat deklaracji VAT z opcji Dane podatkowe firmy

- parametry dla JPK_PKPIR

Od wersji 3.48 wprowadzono obsługę nowych wersji struktur JPK_VAT (2) i JPK_PKPiR (2), które obowiązują od 01.01.2017 roku.

Numer dokumentu kontroli wypełniany jest przez system, jako ciąg znaków JPK/RRRR/NNN gdzie NNN jest kolejnym wolnym numerem w danym roku. Numer dokumentu ma tylko znaczenie techniczne. Data utworzenia dokumentu jest proponowana, jako bieżąca data systemowa i może zostać zmieniona.

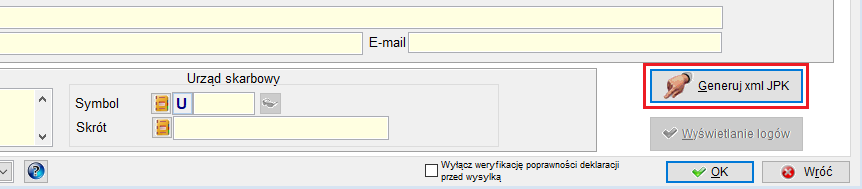

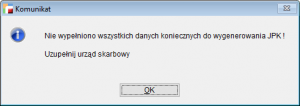

Aby wygenerować JPK w postaci XML-owej muszą być wypełnione wszystkie pola związane z zakresem czasowym i przedmiotowym kontroli. Pozostałe pola są opcjonalne.

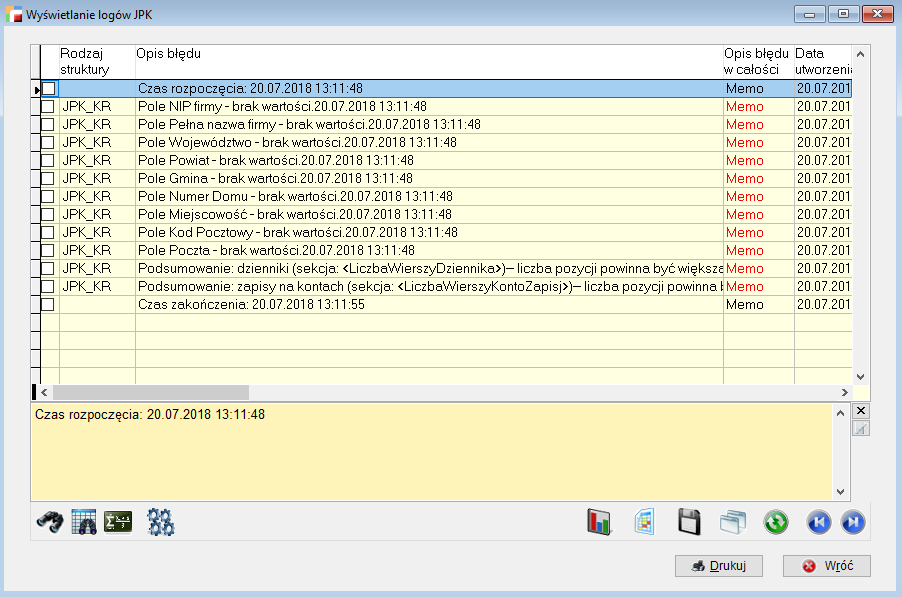

Na podstawie wprowadzonych parametrów, następuje ekstrakcja danych z odpowiednich obszarów systemu, a wyniki zapisywane są w postaci xml-owej zgodnie ze schematami opublikowanymi przez Ministerstwo Finansów. Po wykonaniu ekstrakcji, możliwe jest wyświetlenie logu ekstrakcji danych, celem weryfikacji jej poprawności.

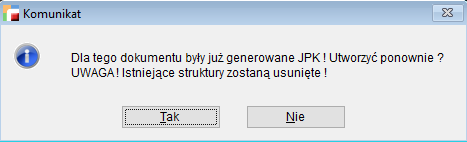

Po wygenerowaniu struktur JPK nagłówek dokumentu zostaje zapisany i nie jest już możliwa edycja i zmiana danych w polach ekranu. Można natomiast wielokrotnie generować JPK po ewentualnych zmianach w dokumentach źródłowych systemu. Za każdym razem stare struktury xml-a i logi są usuwane i zastępowane nowymi.

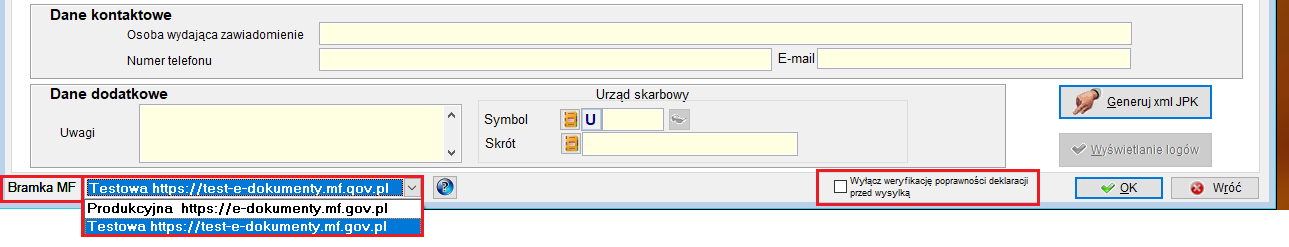

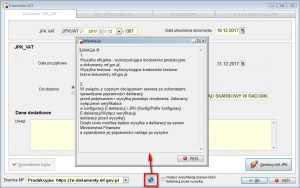

Dla dokumentu e-kontroli, na potrzeby wysyłki elektronicznej dodano możliwość wyboru Bramki MF produkcyjnej lub testowej, jak również włączenia/ wyłączenia weryfikatora.

Opcja Wyłącz weryfikację poprawności deklaracji przed wysyłką umożliwia ominięcie sprawdzania deklaracji ze schemą przed wysyłką, co znacznie przyspiesza pracę.

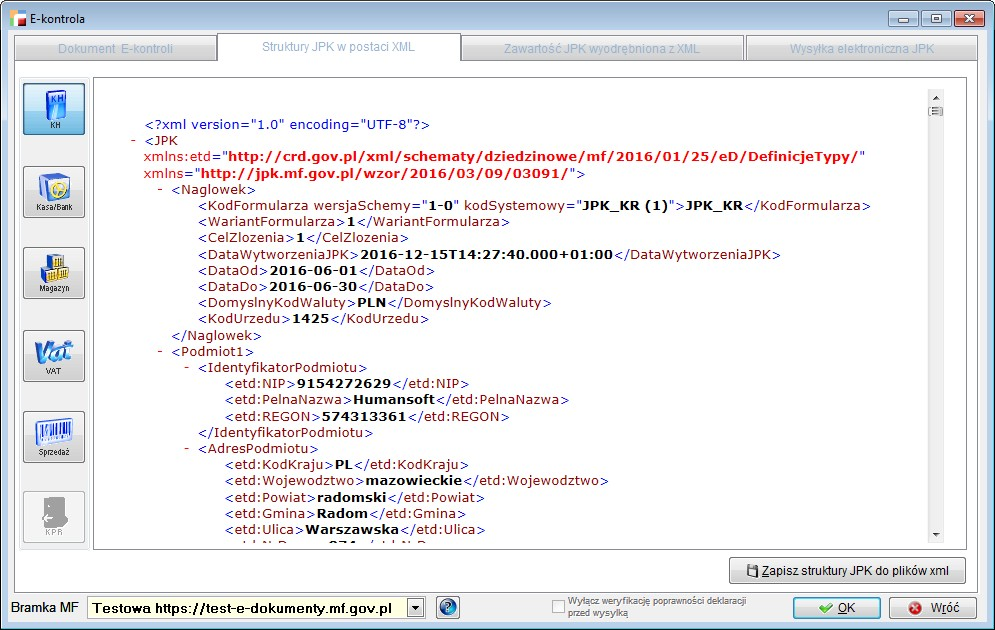

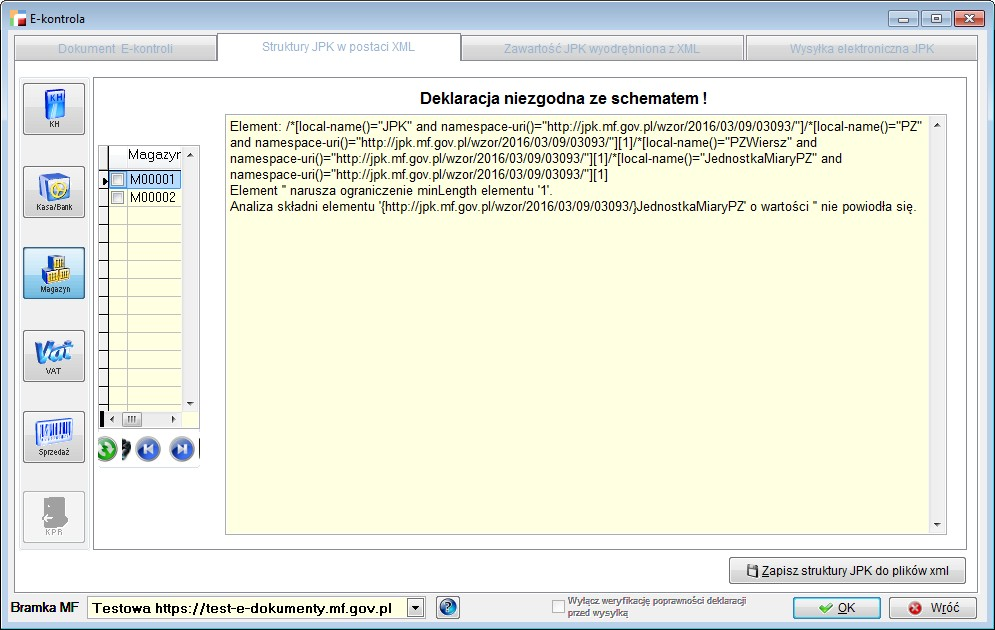

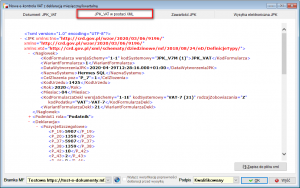

Na drugiej zakładce możemy obejrzeć poszczególne struktury JPK w postaci XML-owej.

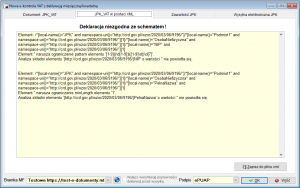

Jeśli struktura została niepoprawnie zweryfikowana ze schematem lub była niedostępna strona internetowa, na której opublikowane są schematy, zamiast przeglądarki XML-a pojawi się ekran z błędami.

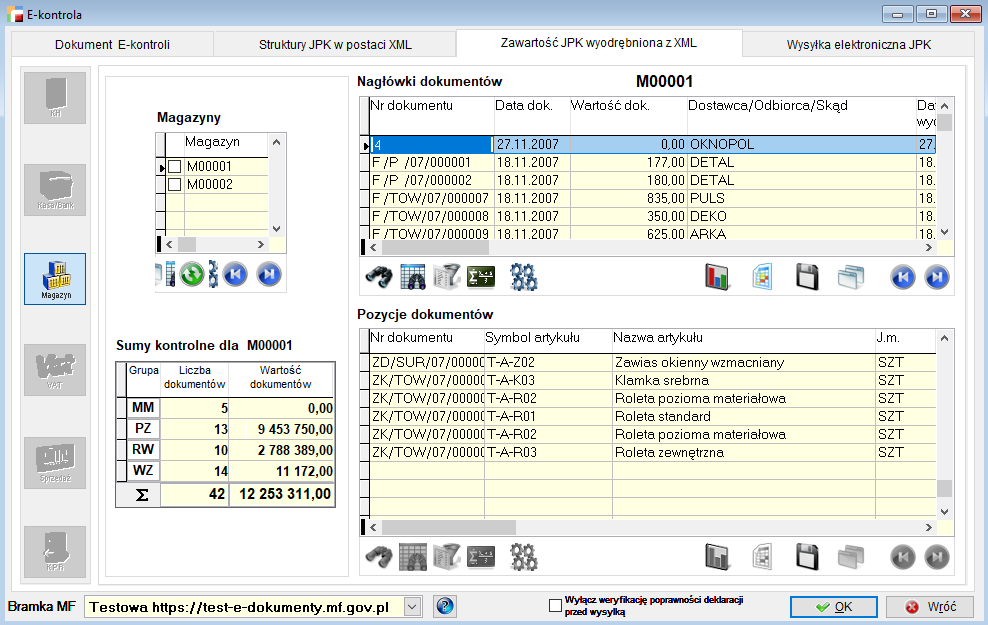

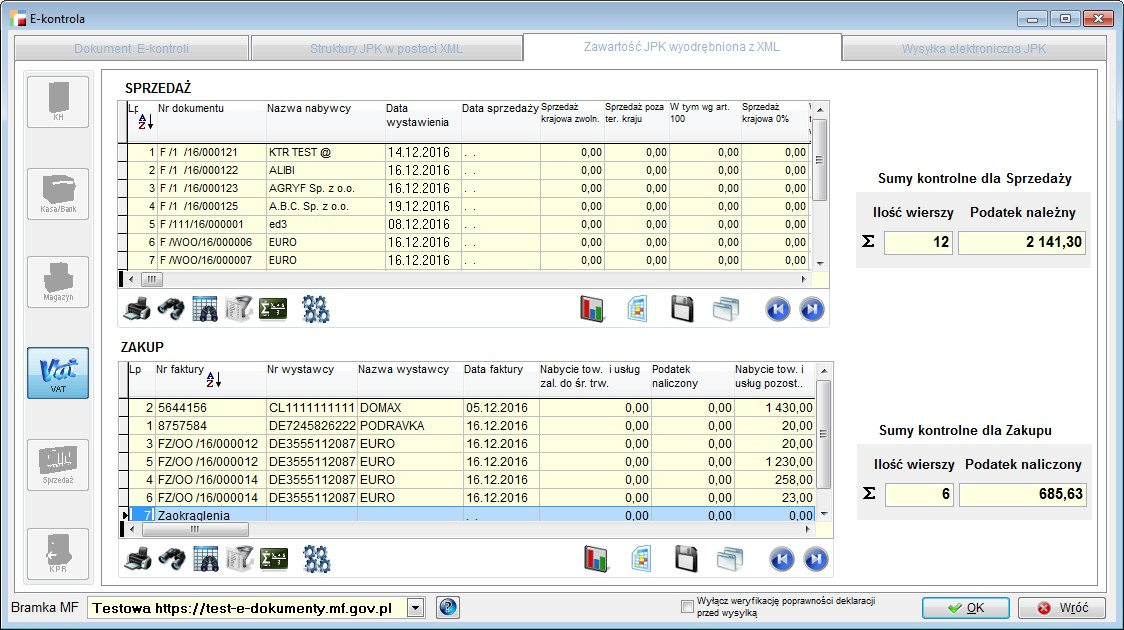

Trzecia zakładka zawiera tabele wyodrębnione na podstawie wcześniej wygenerowanych struktur JPK w postaci XML. Dzięki temu użytkownik może w bardziej przyjazny sposób oglądać dane, które zostaną wysłane do organu kontrolującego.

Tabele dają możliwość utworzenia filtrów użytkownika w celu zawężenia przeglądanych danych. Wszystkie pola znajdujące się na tej zakładce są nieedytowalne a w tabelach nie można usuwać, dodawać ani modyfikować żadnych wierszy.

Od wersji 3.48 dostępna jest czwarta zakładka, która umożliwia pełną obsługę wysyłki elektronicznej pliku JPK. Funkcjonalność została opisana w oddzielnym rozdziale.

Opis struktur i uwagi

Poniżej znajdą Państwo informacje, na co należy zwrócić szczególną uwagę aby poprawnie wyeksportować dane z modułów systemu, z podziałem na poszczególne struktury JPK.

a) Moduł Księgi rachunkowe – JPK_KR

Na tej zakładce widzimy tabele:

- ZOIS – zestawienie obrotów i sald

- Dziennik

- Konto zapis – Zapisy na kontach księgi głównej i ksiąg pomocniczych

Oraz sumy kontrolne dla tabel Dziennik i Konto zapis.

Moduł finansowo – księgowy, jak każdy inny moduł JPK, dotyczy zakresu dat od – do na życzenie żądającego. Jednak w odróżnieniu od pozostałych modułów, ze względu na możliwość zdefiniowania w systemie roku obrachunkowego, niepokrywającego się z rokiem kalendarzowym, daty od – do podane na formularzu, przekonwertowane są na odpowiadające im lata i miesiące w uprzednio zdefiniowanym okresie obrachunkowym. Sekcja, jak każda inna podlega ograniczeniom JPK, tzn. możemy ocechować rejestry dokumentów tak, by nie były brane pod uwagę w JPK.

Uwaga: Konta księgowego i dziennika nie możemy wykluczyć z JPK!

Zestawienie obrotów i sald uzupełnione jest o zestaw kont nieaktywnych, które nie są pozabilansowe (odpowiedni znacznik w planie kont), zgodnie z zasadą że brak obrotu na danym koncie może być dla organu kontrolującego też informacją.

Pierwszy znak symbolu konta wskazuje na kod zespołu. Dla przykładu 0 to aktywa trwałe, 1 to środki pieniężne, rachunki bankowe oraz krótkoterminowe aktywa finansowe. Może przyjmować wartości od 0 do 8. Trzy pierwsze znaki w symbolu konta, czyli tzw. syntetyka to kategoria konta. System odszukuje odpowiednie konto w planie kont i wypełnia pola kodKategorii (konto) i opisKategorii (opis konta). W przypadku gdy symbol konta zawiera również analitykę, tzn. trzy kolejne cyfry po znaku -, system odszukuje w planie konto, którego symbol pokrywa się z tym ciągiem cyfr i uzupełnia sekcje kodPodkategorii i opisPodkategorii. Dlatego tak ważne jest aby symbol konta był ciągiem znaków: 3 cyfry i ewentualnie – i 3 cyfry i ewentualnie – i kolejne 3 cyfry, np.: 123-123-123. Kolejne wymagane pole to opisKategorii – jego brak będzie skutkował błędem walidacji (jest to nazwa odpowiedniego konta).

Sekcja Dziennik zawiera pozycje, jak również podsumowanie w postaci sum kontrolnych.

Konieczne jest wypełnienie nazwy dziennika – Opis dziennika, pomimo że system dopuszcza pustą nazwę. Brak wpisu spowoduje wygenerowanie błędu walidacji.

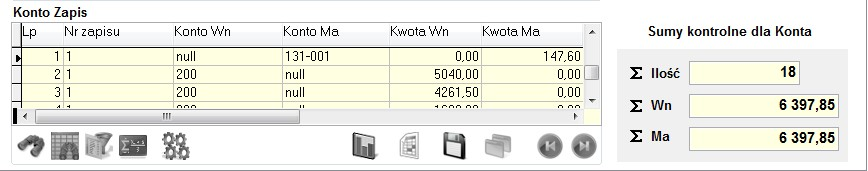

Sekcja Konto Zapis prezentuje poszczególne zapisy na kontach wraz z sumami kontrolnymi dla kont, zarówno po stronie Wn jak i Ma.

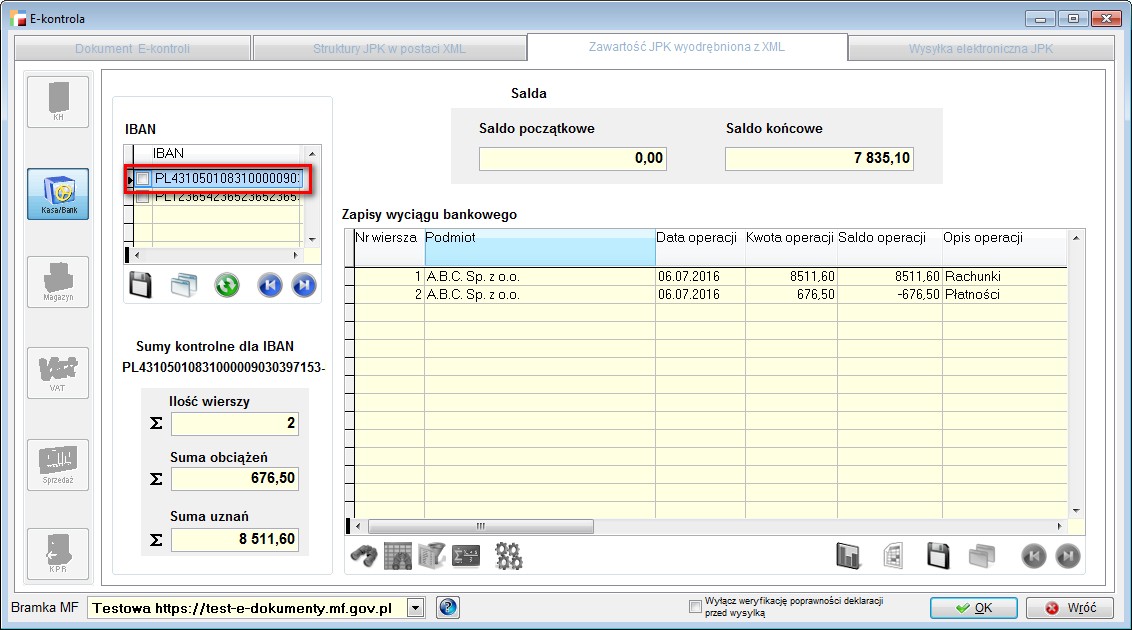

b) Moduł wyciągi bankowe – JPK_WB

Do zestawienia brane są dane z pozycji wyciągu bankowego. Na pierwszej zakładce, po zaznaczeniu opcji JPK_WB, aktywne staną się numery IBAN, które następnie wskazujemy, w celu poddania ich kontroli.

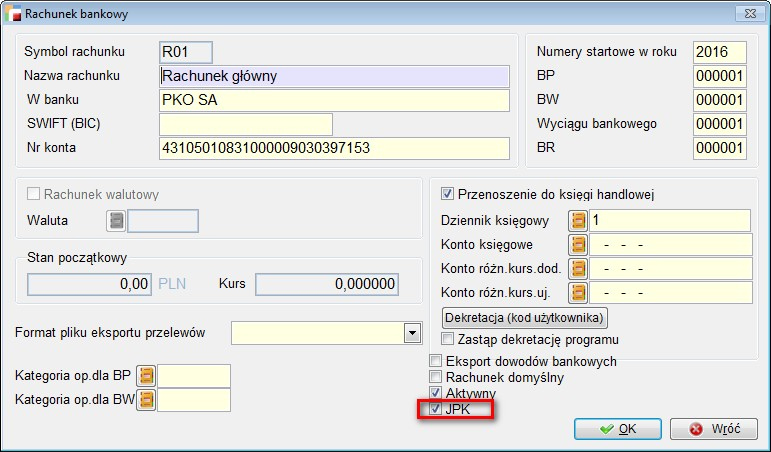

Wymagane i sprawdzane są dane kontrahenta będącego stroną operacji. Wykluczenia z JPK dokonujemy z poziomu rachunku bankowego.

Wyłączony rachunek nie będzie brany w zestawieniu JPK (zarówno jeśli chodzi o wyliczenie salda początkowego i końcowego jak i w przypadku szczegółowych pozycji wyciągu bankowego).

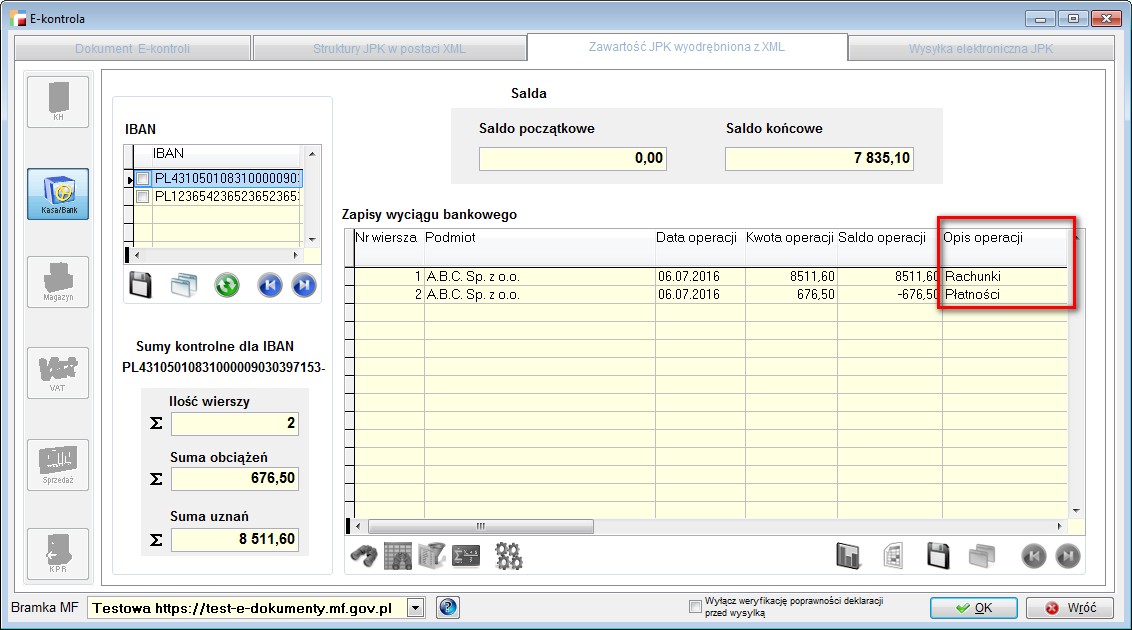

Wymagane jest wypełnienie opisu: Kategoria operacji w pozycji wyciągu bankowego, w przeciwnym wypadku weryfikacja zakończy się błędem.

Opis musi być uzupełniony również dla użytkowników, nie posiadających modułu Księgi Handlowej. W związku z tym należy uzupełnić kategorie operacji na poszczególnych pozycjach wyciągów bankowych.

Saldo operacji jest dodatnie, jeśli na koncie był przychód a nie było rozchodu, ujemne przy odwrotnej sytuacji. Kwota operacji jest zawsze dodatnia, niezależnie od tego czy na koncie była wpłata czy wypłata.

Po lewej stronie ekranu jest tabela z numerami IBAN i sumy kontrolne aktualnie wybranego rachunku.

Po prawej stronie są salda wyciągu i tabela ze szczegółowymi zapisami wyciągu bankowego.

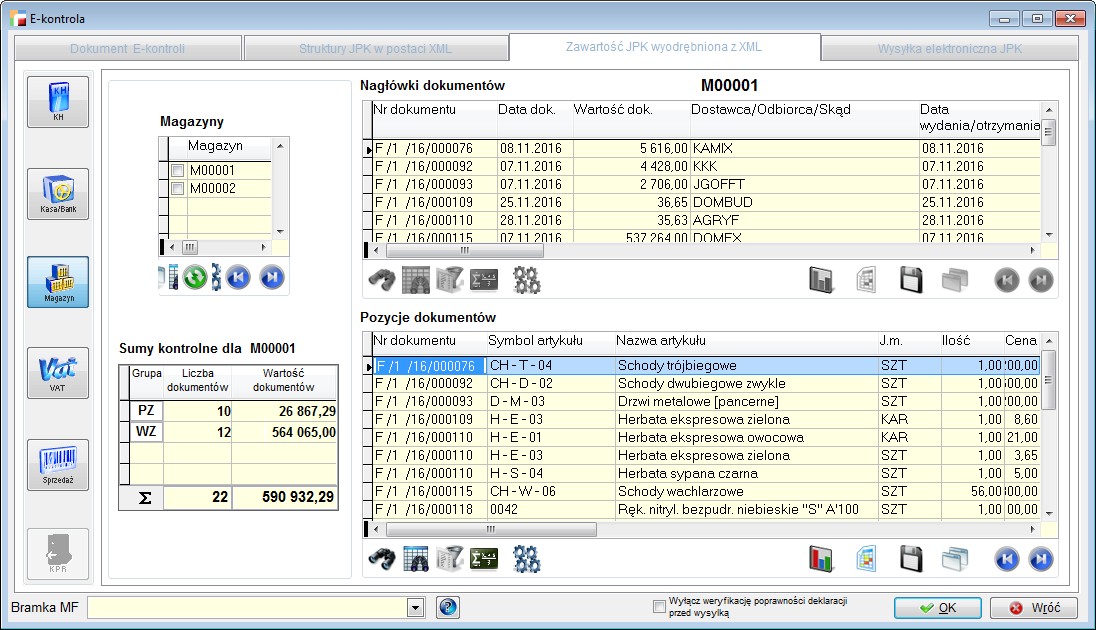

c) Moduł Operacje magazynowe – JPK_MAG

Do podsumowania operacji magazynowych wybierane są dane wstępnie skonfigurowane na pierwszej zakładce. Po zaznaczeniu opcji JPK_MAG, aktywne staną się magazyny, które zaznaczamy celem dalszej kontroli.

Ewidencjonowane są dokumenty, które w podanym zakresie czasu stanowiły przychód lub rozchód na wskazany magazyn. Po lewej stronie jest tabela z symbolami magazynów i sumy kontrolne adekwatne dla wybranego magazynu.

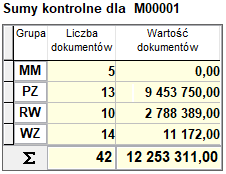

Sumy kontrolne pokazywane są dla czterech grup dokumentów:

- PZ – grupa ta zawiera dokumenty PZ, FZ z przyjęciem na magazyn i ZD rozchodowe,

- WZ – Grupa zawiera dokumenty WZ, F z wydaniem, ZK przychodowe i dokumenty korygujące WZ i F,

- RW – grupa zawiera dokumenty R, ZK (z dokumentem korygującym R) i dokumenty ZR,

- MM – grupa zawiera dokumenty przesunięć po uaktualnieniu magazynu. Brane są pod uwagę zarówno dokumenty, dla których zatwierdzenie magazynu nastąpiło zarówno w magazynie źródłowym jak i docelowym.

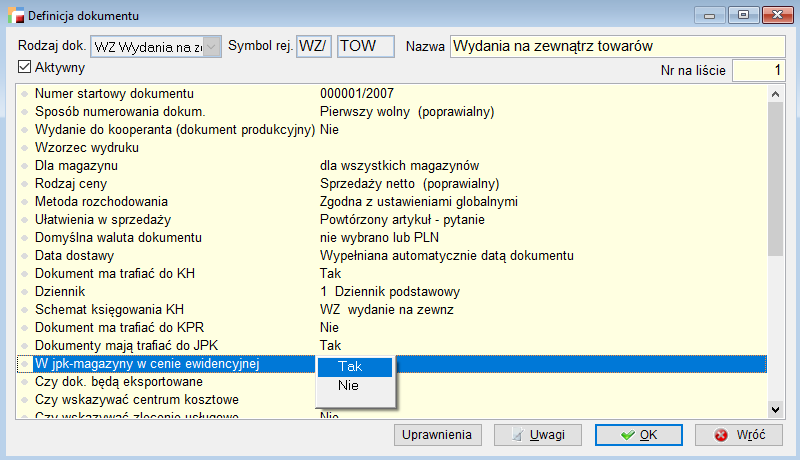

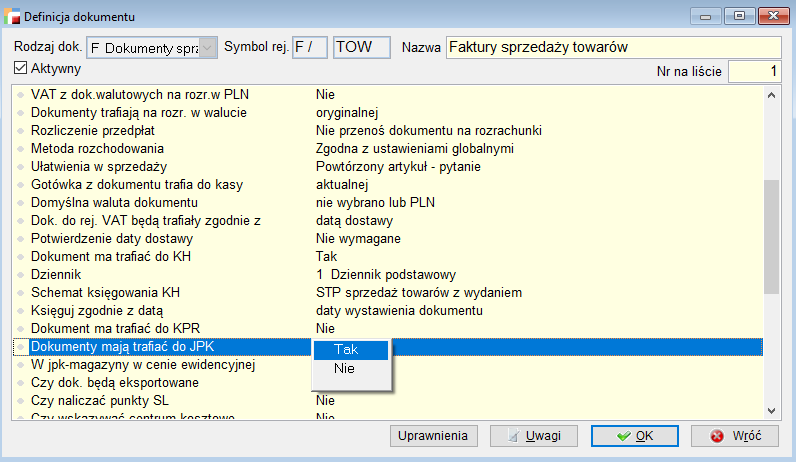

Kontroli poddawane są tylko dokumenty, które w definicji mają zaznaczoną opcję, że mają trafiać do JPK, jak również występują w nich artykuły o typie Produkt. Ponadto, podczas weryfikacji XML’a wymagane są pełne dane kontrahenta, jak również jednostka miary wypełniona przy artykule. W przypadku pustych wartości, w w/w obszarze weryfikacja przebiegnie niepomyślnie.

Dodatkowo, dokumenty wystawiane w cenie ewidencyjnej mogą zostać odpowiednio wykazane również w pliku JPK_MAG. W tym celu należy, oprócz samego zaznaczenia że dokument trafia do JPK, wybrać Tak przy opcji W jpk-magazyny w cenie ewidencyjnej.

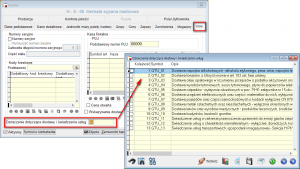

d) Moduł Rejestry zakupu i sprzedaży VAT – JPK_VAT

Opcja zawierająca informacje dotyczące dokumentów zakupu i sprzedaży VAT dostępna jest również w menu Rejestry VAT – Ewidencja VAT w formacie JPK, jako obowiązkowy dokument składany cyklicznie do Urzędu Skarbowego.

Z poziomu modułu E-kontroli nie można generować cyklicznego dokumentu JPK_VAT.

Aby dokumenty w tym module były wykazane należy najpierw wykonać rejestry VAT.

Będą tu wyświetlane dane z wybranego zakresu dat dla rejestrów zakupu i sprzedaży z podziałem na poszczególne stawki VAT i powinny być odzwierciedleniem danych zawartych w rejestrach VAT.

Ekran podzielony jest na sekcje sprzedaży i zakupu, jak również po prawej stronie wyświetlane są odpowiednio sumy kontrolne dla tych tabel.

W tabelach dotyczących adresu nabywcy (w części sprzedażowej) i wystawcy (zakupy), pole adres wypełniane jest danymi aktualnymi na czas daty dokumentu. Moduł korzysta z nowej funkcjonalności systemu umożliwiającej archiwizację danych adresowych. Podobnie jak w innych modułach, wymagane są dane o kontrahencie – nazwa i NIP. Poprawność numeru NIP jest weryfikowana , a w przypadku błędu taka informacja znajdzie się w logach.

Ponadto, od wersji 3.48 do tej struktury dodane zostały wydruki, umożliwiające podgląd poszczególnych dokumentów z podziałem na rejestry.

Domyślne ustawienie jest na Tak.

Uwaga!! Ze względu na niesprecyzowane przepisy, w zestawieniu w zależności od decyzji użytkownika, biorą udział paragony albo dokumenty PD. Należy samodzielnie zdecydować, które z tych dokumentów będą wykazywane w JPK. W przyszłości przewidziany jest odrębny moduł, ale w tym zakresie przepisy nie są jeszcze jednoznacznie uregulowane.

e) Moduł Faktury VAT

Struktura Faktury VAT obejmuje faktury sprzedaży. Uwzględnia również faktury korygujące i zaliczkowe, wyłączone są natomiast paragony i dokumenty księgowe sporządzone w celu zaksięgowania kwot podatku należnego.

Wymagane są dane na temat kontrahenta i firmy (stron transakcji), w szczególności nazwa i dane adresowe, które tak jak wcześniej wspomniano są pobierane z archiwum w stanie aktualnym na datę wystawiania dokumentu. Poprawność NIP również jest weryfikowana, a w przypadku błędów, informacja taka będzie zapisana w logach.

Do prawidłowego działania konieczne jest prawidłowe wypełnienie tabeli stawek podatkowych.

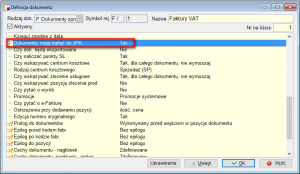

Dokumenty podlegające weryfikacji w tym module: F, KF. Dokument nie może być notą handlową i tak jak w pozostałych modułach, musi mieć zaznaczone w definicji rejestru, że ma trafiać do JPK.

Po lewej stronie ekranu znajduje się tabelka z symbolami walut. Dalej widnieją dwie główne tabele z nagłówkami i pozycjami faktur sprzedaży. Po prawej stronie jest zestawienie stawek podatku i sumy kontrolne dla nagłówków i pozycji faktur w wybranej walucie.

Jeżeli firma jest podatnikiem VAT-UE to dwa pierwsze znaki w numerze NIP są prefiksem podatnika VAT-UE – stanowią kod kraju UE, w którym firma płaci podatki.

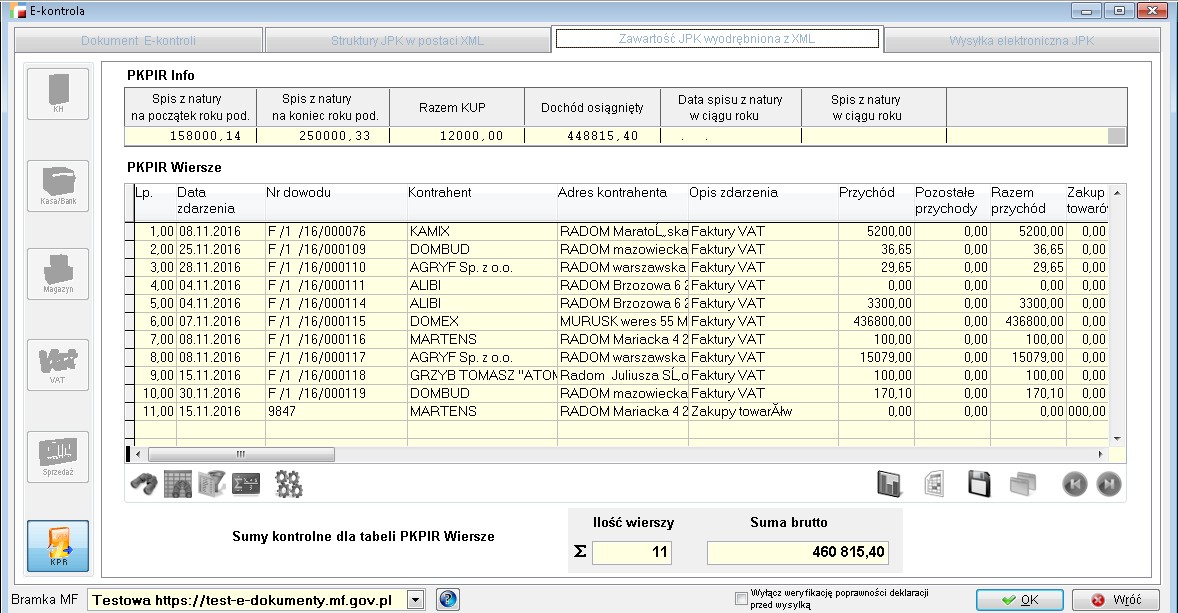

f) Moduł Podatkowa księga przychodów i rozchodów

Moduł PKPiR wymaga zdefiniowania wstępnych parametrów, w związku z tym przed wygenerowaniem xml JPK dla Podatkowej Księgi Przychodów i Rozchodów musimy w pierwszej zakładce dodatkowo uzupełnić parametry dla JPK_PKPIR.

W parametrach musimy uzupełnić odpowiednie pozycje sprawozdania dla poszczególnych parametrów:

- Bilans otwarcia na początek roku

- Bilans zamknięcia na koniec roku

- Razem Koszty uzyskania przychodu

- Dochód osiągnięty

Wypełniamy odpowiednimi pozycjami, zdefiniowanymi w opcji Zestawienia KPiR. Dwie pierwsze cyfry określają symbol sprawozdania, dwie następne to symbol pozycji sprawozdania.

Po wykonaniu sprawozdania na ostatniej zakładce widzimy tabele:

- PKPiR Info

- PKPiR Wiersze

oraz sumy kontrolne dla tabeli PKIR.

U góry ekranu – PKPiR Info – są informacje dotyczące ustalenia dochodu w roku podatkowym (wartość spisu z natury na początek roku podatkowego, wartość spisu z natury na koniec, koszty uzyskania przychodów i dochód osiągnięty w roku podatkowym).

Sekcja PKPiR Wiersze – wyświetlane są dokumenty zaksięgowane ze wskazanego okresu, które muszą być uzupełnione o opis zdarzenia.

Elektroniczna wysyłka JPK

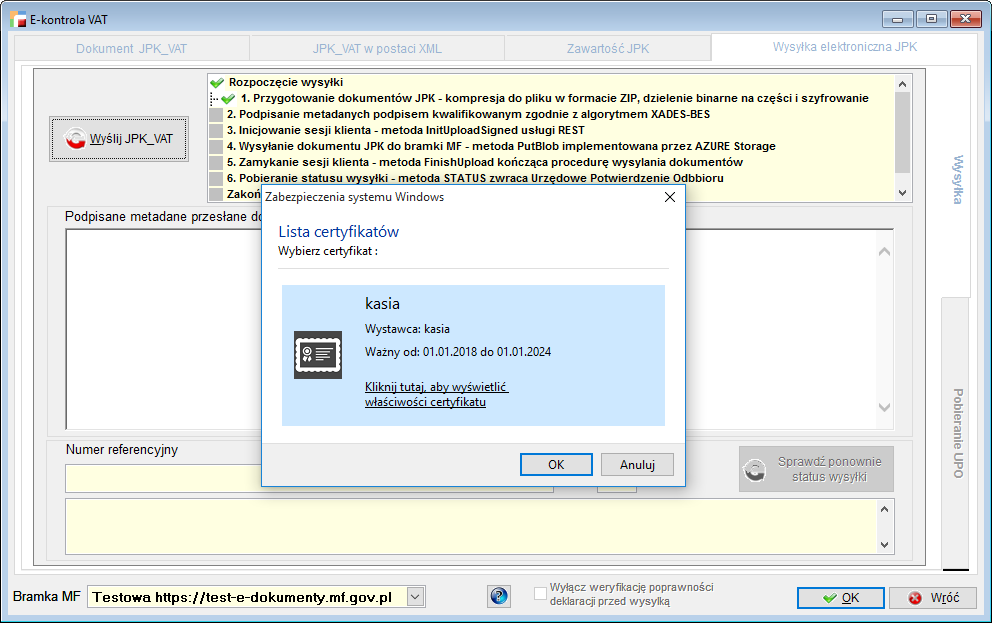

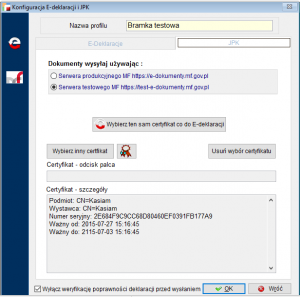

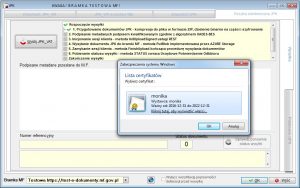

Od wersji 3.48 programu udostępniona została czwarta zakładka umożliwiająca pełną obsługę JPK wraz z wysyłką elektroniczną, z podpisem certyfikatem kwalifikowanym. W związku z powyższym:

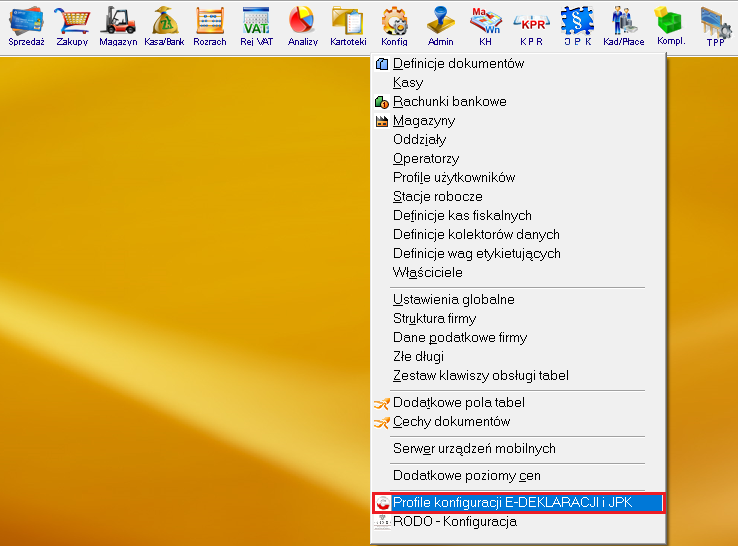

1. Uległ modyfikacji ekran konfiguracyjny do e-deklaracji.

Dodano nową zakładkę dotyczącą konfiguracji JPK.

Przy okazji zmian konfiguracyjnych związanych z JPK dodano znacznik Wyłącz weryfikację deklaracji przed wysyłką, który dotyczy zarówno E-deklaracji jak i JPK.

W związku z częstym obciążeniem serwera ze schematami, sprawdzanie poprawności deklaracji przed podpisaniem i wysyłką powoduje utrudnienia. W sytuacjach obciążenia serwera EPUAP zalecamy wyłączenie weryfikatora w konfiguracji E-deklaracji i JPK (Konfig/ Profile konfiguracji E-deklaracji/ Wyłącz weryfikację poprawności deklaracji przed wysłaniem).

Dzięki temu możliwa będzie wysyłka e-deklaracji na serwer Ministerstwa Finansów a sprawdzenie jej poprawności nastąpi po wysyłce.

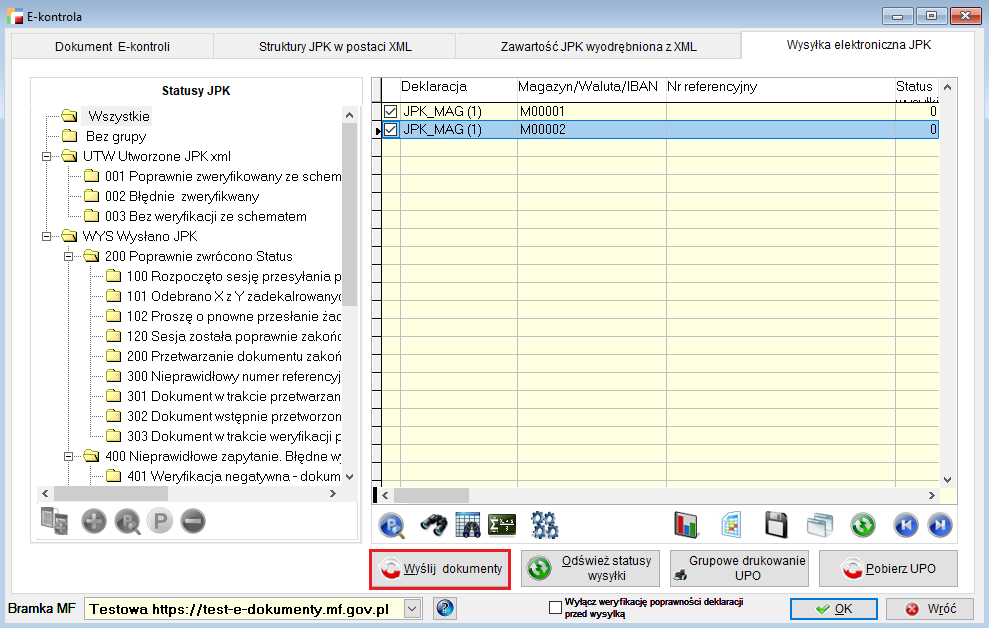

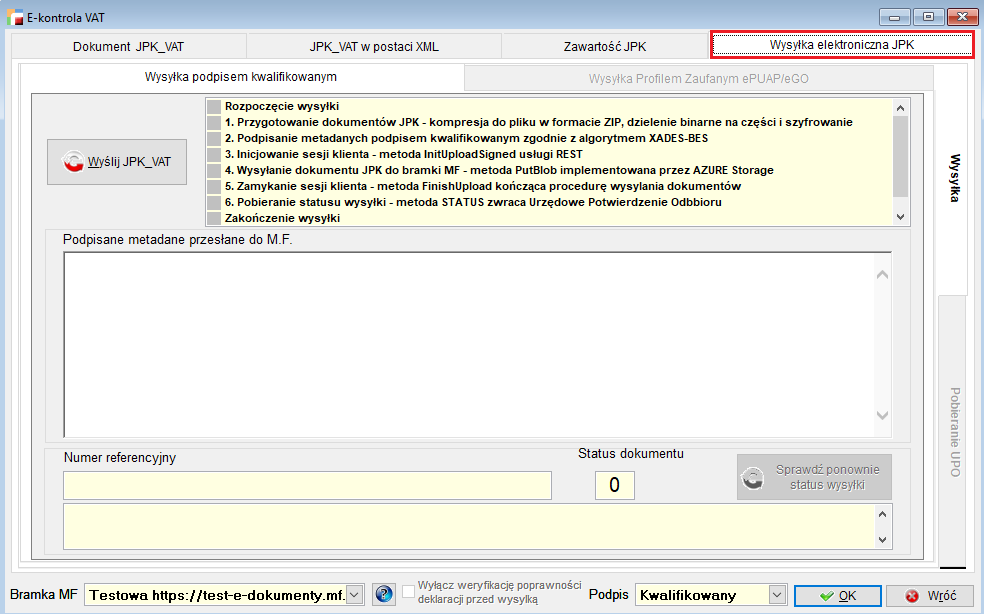

2. Na ekranie JPK dodano czwartą zakładkę – Wysyłka elektroniczna JPK.

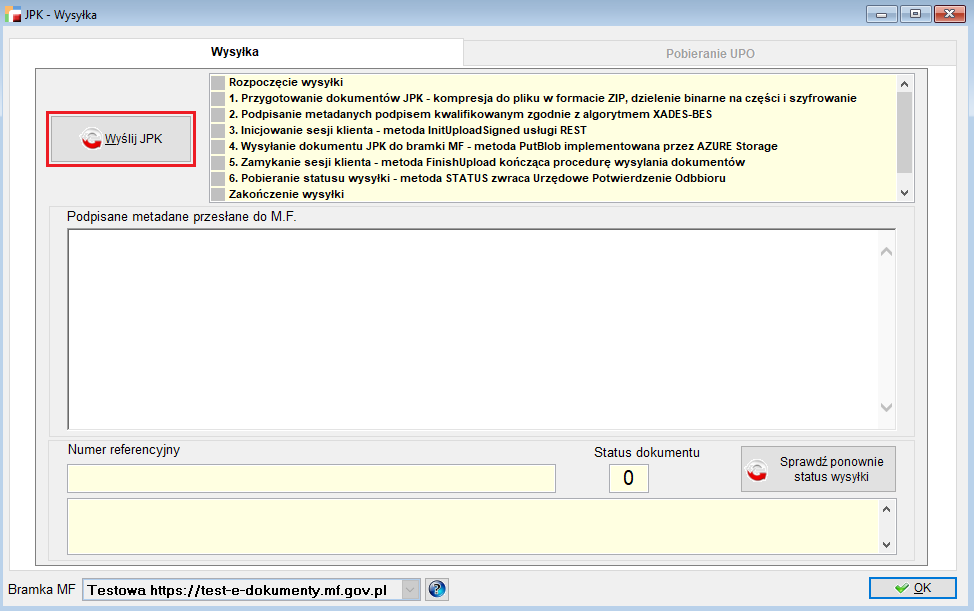

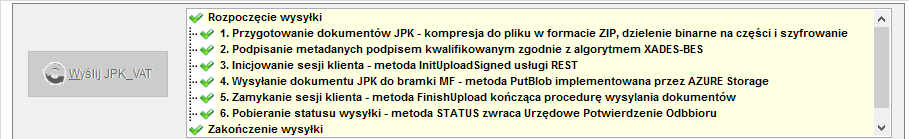

Tutaj odbywa się cały proces przygotowania dokumentu JPK, kompresji pliku, ewentualnego podziału pliku na części nieprzekraczające 60 MB po spakowaniu, szyfrowania, podpisu metadanych podpisem kwalifikowanym i wysyłania dokumentu na bramkę MF.

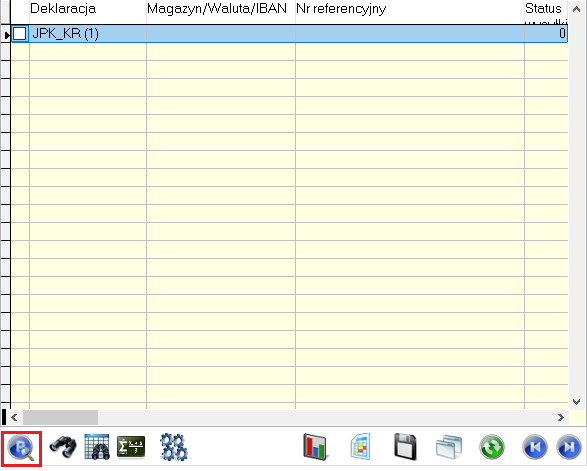

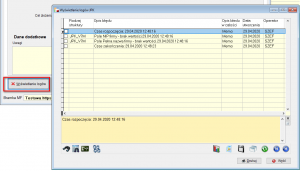

Wysyłki pliku na bramkę MF możemy dokonać na kilka sposobów:

- Wejście w pojedynczy dokument poprzez przycisk Popraw

- Grupowo, na liście dokumentów, po zaznaczeniu pozycji, poprzez przycisk Wyślij dokumenty

Także grupowo, za pomocą dostępnych przycisków, można odświeżyć statusy i pobrać UPO.

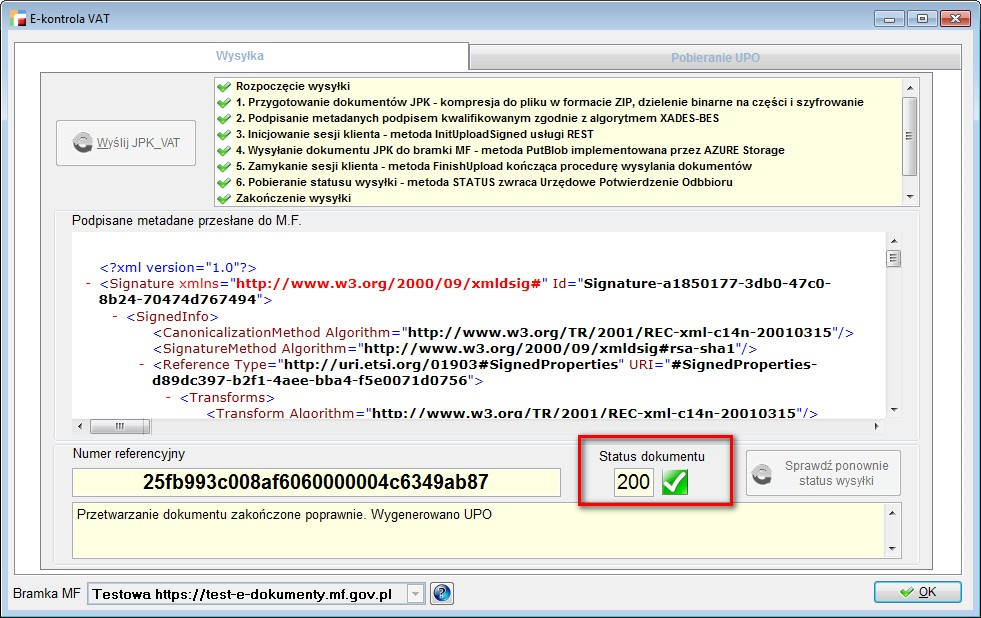

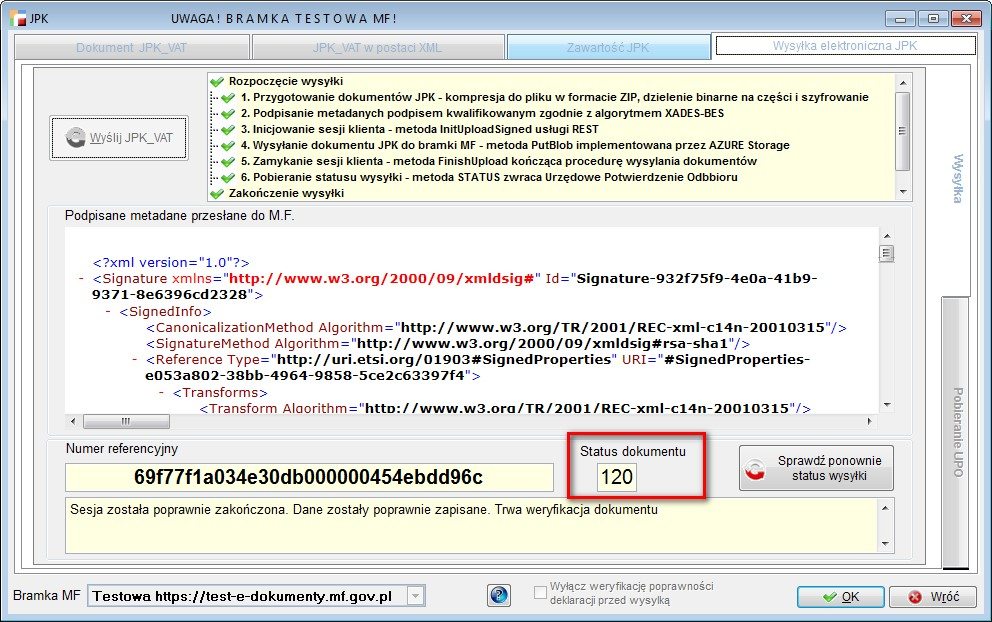

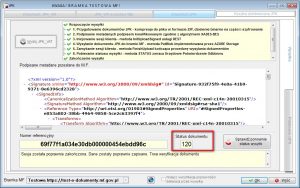

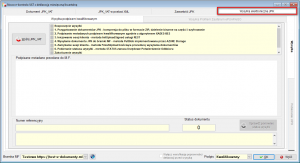

Po wysyłce otrzymujemy status dokumentu i numer referencyjny wysyłki.

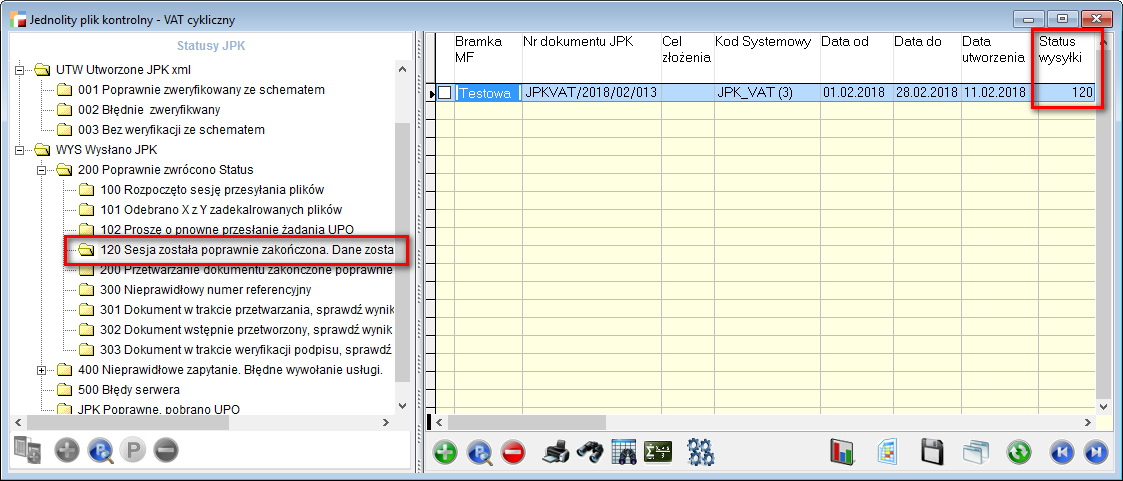

Na pierwszym etapie dokument otrzymuje status 120 – weryfikacja dokumentu. Aby uznać cały proces za zakończony, musimy otrzymać status dokumentu 200. Ponieważ na taki status trzeba poczekać od kilku minut do nawet kilkunastu godzin, udostępniono na ekranie przycisk Sprawdź ponownie status wysyłki, który pozwala co jakiś czas sprawdzić, czy status zmienił się na 200.

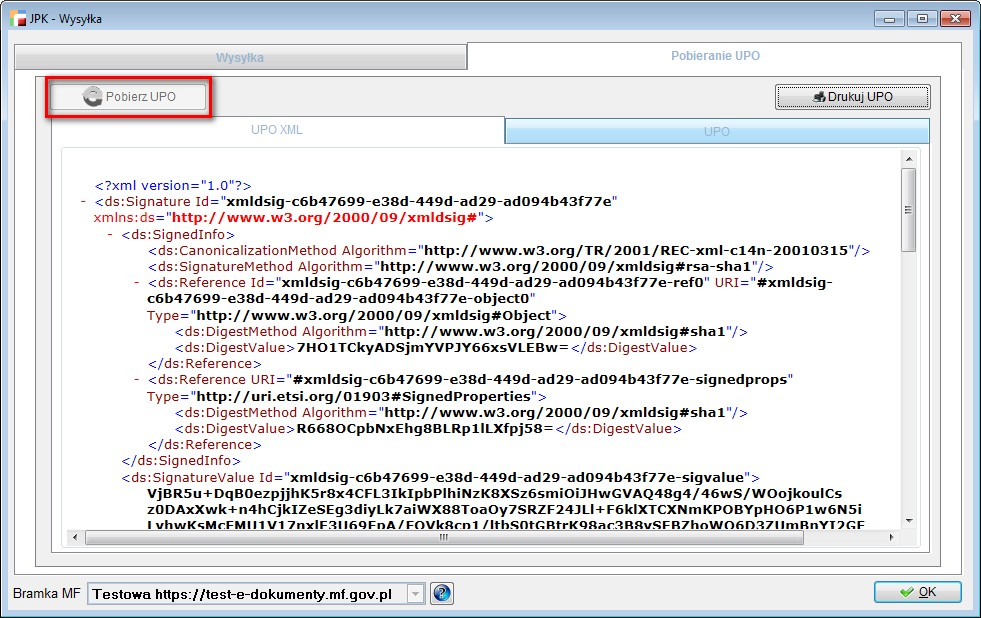

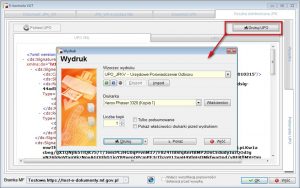

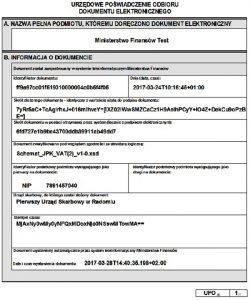

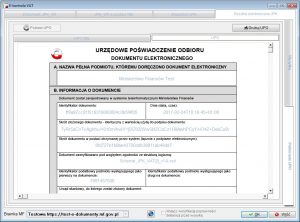

Gdy status wysyłki zmieni się na 200, aktywna staje się zakładka Pobieranie UPO na której możemy pobrać i wydrukować UPO.

Uwaga ! Tylko dla statusu 200 możliwe jest pobranie UPO.

Lista ważniejszych zmian wprowadzanych w wersjach

- Wersja 3.47 – wprowadzenie modułu e-kontrola

- Wersja 3.48 – nowe funkcjonalności w zakresie:

- Elektroniczna wysyłka JPK

- Obsługa nowych wersji struktur JPK_VAT (2), JPK_PKIR (2)

- Uwzględnianie korekt w sekcji Cel złożenia

- Możliwość wyłączenia weryfikacji poprawności deklaracji przed wysyłką

- Wersja 3.57 – wprowadzenie modułu e-kontroli w systemie MiniCorax.

Ewidencja JPK_VAT

1. Ewidencja VAT w formacie JPK

W menu Rejestry VAT dostępna jest opcja Ewidencja VAT w formacie JPK.

Opcja umożliwia zebranie informacji dotyczących dokumentów zakupu i sprzedaży VAT oraz wygenerowanie i wysłanie pliku XML, jako obowiązkowego dokumentu składanego cyklicznie do Urzędu Skarbowego. JPK przesyła się wyłącznie w wersji elektronicznej. Dane pobierane są bezpośrednio z systemu finansowo – księgowego przedsiębiorstwa. JPK posiada ściśle określony układ i schemat XML.

1.1. Konfiguracja

Przed wygenerowaniem pliku JPK, musimy odpowiednio skonfigurować system. Należy pamiętać o tym, że:

- Plik JPK_VAT musi być składany co miesiąc. Bez względu na to czy firma rozlicza się miesięcznie czy kwartalnie – JPK składane jest miesięcznie.

- Dokument JPK powinien być zgodny z deklaracją VAT 7. W celu uniknięcia błędów, należy zweryfikować poprawność i zgodność obu dokumentów.

- Dokumenty muszą być rejestrach VAT. Przed wygenerowaniem pliku JPK_VAT należy wykonać miesięczne zestawienie rejestrów VAT.

Ponadto, konieczne jest:

- Skonfigurowanie profilu JPK, dostępne w Menu Konfig.

- Odpowiednie ustawienie w definicji dokumentu aby: Dokumenty trafiały do JPK.

- Prawidłowe uzupełnienie „Danych podatkowych firmy”.

- Prawidłowe uzupełnienie kartotek kontrahentów.

1.2. Profil konfiguracji

W menu Konfig. dostępna jest opcja Profile konfiguracji E-Deklaracji i JPK.

W zakładce dotyczącej JPK należy wypełnić wstępne dane dotyczące wysyłki.

Można wybrać bramkę produkcyjną lub testową, w zależności od trybu, w jakim będziemy pracować. Wybór bramki będzie podpowiadany na samym dokumencie, ale może zostać zmieniony.

Ponadto należy wskazać certyfikat, którego będziemy używać do wysyłki.

Opcja „Wyłącz weryfikację poprawności deklaracji przed wysłaniem” umożliwia zadecydowanie, kiedy nastąpi weryfikacja poprawności dokumentu. W związku z częstym obciążeniem serwera ze schematami, sprawdzanie poprawności deklaracji przed podpisaniem i wysyłką powoduje utrudnienia, aczkolwiek daje pewność, że dane w pliku są zgodne ze schematem. Jeśli jednak użytkownik jest pewny poprawności danych w pliku, zalecamy wyłączenie weryfikatora. Dzięki temu możliwa będzie szybsza wysyłka pliku JPK na serwer Ministerstwa Finansów a sprawdzenie jej poprawności nastąpi po wysyłce.

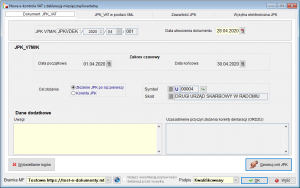

1.3. Wstępne dane dokumentu JPK

UWAGA!

Aby dokumenty w tym module były wykazane należy najpierw wykonać rejestry VAT.

Dokument ewidencji VAT składa się z czterech zakładek.

Na pierwszej zakładce określamy wstępne dane dokumentu.

Numer dokumentu kontroli wypełniany jest przez system, jako ciąg znaków „JPKVAT/RRRR/MM/NNN” gdzie „NNN” jest kolejnym wolnym numerem w danym roku. Numer dokumentu ma tylko znaczenie techniczne. Data utworzenia dokumentu jest proponowana, jako bieżąca data systemowa i może zostać zmieniona, natomiast daty początkowa i końcowa podpowiadane są z numeru dokumentu, z pola „MM” i zawsze przedstawiają zakres całego miesiąca.

Te pola nie są edytowalne.

UWAGA!

Bez względu na to jak rozlicza się dana firma, miesięcznie czy kwartalnie – JPK_VAT zawsze będzie

składane miesięcznie.

Cel złożenia: Należy zaznaczyć opcję „Złożenie JPK po raz pierwszy”, jeśli jest to pierwsza deklaracja JPK_VAT w danym miesiącu – dokument będzie oznaczony wartością „0”. W przypadku korekty należy wskazać kolejny numer korekty składanej w tym samym okresie. Program podpowiada pierwszy wolny numer. Każda wartość inna niż „0”, będzie traktowana przez organ kontrolujący, jako korekta.

Ponadto, podpowiadany jest Urząd Skarbowy, o ile wcześniej został wskazany w „Danych podatkowych firmy” w polu „Adresat deklaracji VAT”, aczkolwiek nie jest to pole obowiązkowe.

Na dole dokumentu jest wybór bramki, z której będziemy wysyłać JPK:

- Produkcyjna – wysyłka oficjalna

- Testowa – wysyłka testowa

Aby wygenerować JPK w postaci XML-owej muszą być wypełnione wszystkie pola związane z zakresem czasowym. Po ich wypełnieniu można wygenerować plik JPK w postaci xml.

Na podstawie wprowadzonych parametrów, następuje ekstrakcja danych z odpowiednich obszarów systemu, a wyniki zapisywane są w postaci xml-owej zgodnie ze schematem opublikowanym przez Ministerstwo Finansów. Po wykonaniu ekstrakcji, możliwe jest wyświetlenie logu ekstrakcji danych, celem weryfikacji jej poprawności.

Błędy w logach nie blokują możliwości wysłania pliku i mają charakter informacyjny.

Pomimo faktu, iż jest to zestawienie obowiązkowe, występowanie danego rejestru w JPK uzależnione jest od ustawienia w definicji dokumentu – „Dokumenty mają trafiać do JPK”. Domyślne ustawienie każdego dokumentu jest na „Tak”.

1.4. JPK w postaci XML-owej

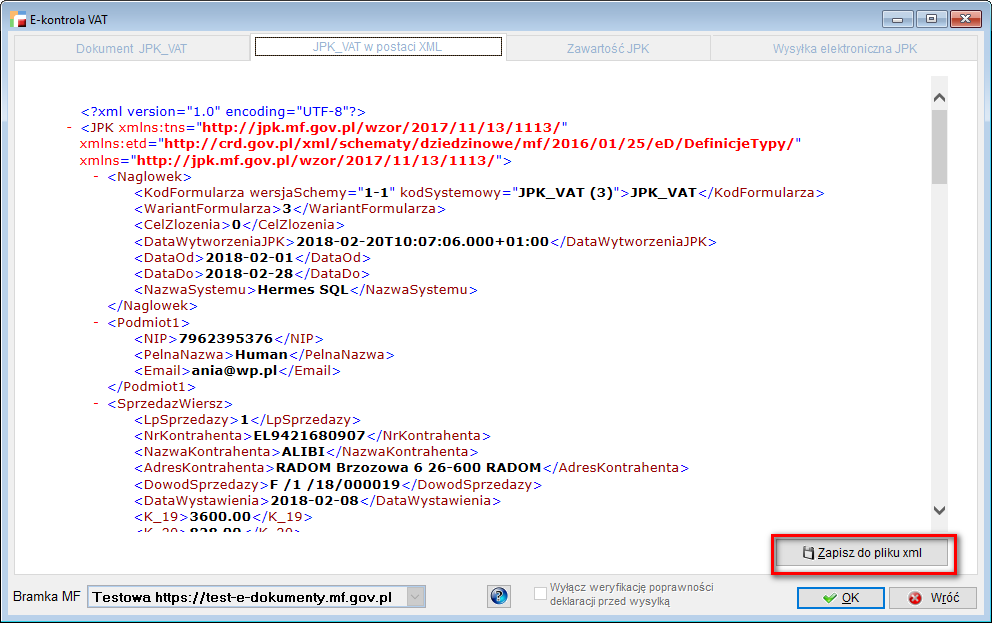

Na drugiej zakładce możemy obejrzeć strukturę JPK w postaci XML-owej.

Jeśli struktura została niepoprawnie zweryfikowana ze schematem lub była niedostępna strona internetowa, na której opublikowane są schematy, zamiast przeglądarki XML-a pojawi się ekran z błędami.

1.5. Przegląd zawartości JPK.

Trzecia zakładka zawiera tabele wyodrębnione na podstawie wcześniej wygenerowanych struktur JPK w postaci XML. Dzięki temu użytkownik może w bardziej przyjazny sposób oglądać dane, które zostaną wysłane do organu kontrolującego.

Będą tu wyświetlane dane z wybranego zakresu dat dla rejestrów zakupu i sprzedaży z podziałem na poszczególne stawki VAT i powinny być odzwierciedleniem danych zawartych w rejestrach VAT.

Ekran podzielony jest na sekcje sprzedaży i zakupu, a po prawej stronie wyświetlane są odpowiednio sumy kontrolne dla tych tabel.

W tabelach dotyczących adresu nabywcy (w części sprzedażowej) i dostawcy (zakupy), pole „adres” i NIP, wypełniane jest danymi aktualnymi na czas daty dokumentu. Moduł korzysta z funkcjonalności systemu umożliwiającej archiwizację danych adresowych. Schemat JPK wymaga danych o kontrahencie – nazwa i adres. Poprawność numeru NIP jest weryfikowana w standardzie krajowym, a w przypadku błędu taka informacja znajdzie się w logach.

UWAGA!

Numer NIP jest wymagany, w przypadku jeżeli kontrahent jest „Firmą” i taki numer posiada. Przy „osobie fizycznej” – NIP nie jest wymagany, w związku z powyższym system wypisuje w pole „Numer identyfikacji podatkowej” słowo „BRAK”. Taka sama sytuacja ma miejsce w przypadku kontrahentów zagranicznych, którzy nie posiadają żadnego numeru identyfikacji podatkowej. Po wpisaniu prefiksu kraju innego niż PL, poprawność NIP’u nie będzie sprawdzana.

1.6. Wysyłka JPK

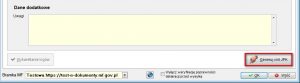

Czwarta zakładka umożliwia wysyłkę pliku JPK.

Wyszczególnione są tu etapy, przez jakie przechodzi dokument JPK – od rozpoczęcia do zakończenia wysyłki.

Do wysyłki JPK potrzebny jest podpis kwalifikowany, w związku z czym należy wskazać aktualny certyfikat, wybrany wcześniej w konfiguracji.

Jeśli wszystkie etapy przebiegną prawidłowo, dostaniemy odpowiednią informację w postaci zielonych znaczników.

Po prawidłowej wysyłce dokument otrzymuje numer referencyjny oraz status – 120. Od tego momentu trwa weryfikacja, którą można sprawdzać poprzez – „Sprawdź ponownie status wysyłki”.

Każdy dokument JPK, w zależności od posiadanego statusu będzie przypięty do odpowiedniej gałęzi drzewa.

Jeśli dokument otrzyma status 200 – wtedy należy pobrać UPO – Urzędowe Poświadczenie Odbioru.

Podczas pobierania UPO mamy w oknie dwie zakładki: UPO XML i UPO.

W pierwszej zakładce jest zapis w postaci pliku XML, natomiast w drugiej dokument UPO gotowy do wydruku.

2. Dane techniczne JPK

Programy do generowania dokumentów E – kontroli w formacie JPK a także comiesięczna ewidencja VAT w formacie JPK zostały stworzone tak, aby była możliwość obsługi dużych plików danych (powyżej 16MB).

Funkcje ekstraktujące dane z utworzonych plików xml dla wszystkich struktur JPK zostały napisane na procedury MS SQL, co pozwala przyspieszyć znacznie ten proces.

Do obsługi dużych plików JPK zalecamy:

- MS SQL Server w wersji co najmniej 2008,

- Wymagania sprzętowe:

- procesor, np. Intel i5 lub i7

- pamięć RAM: co najmniej 8 GB

- ilość wolnego miejsca na dysku: co najmniej dwukrotność rozmiaru pliku JPK

- szybki dysk: np. SSD

- infrastruktura sieciowa oparta o sieć 1Gb

Jak wysyłać pliki JPK_VAT

Ewidencja w formacie JPK_VAT

JPK_VAT to obowiązkowy dokument składany cyklicznie do Departamentu Poboru Podatków Ministerstwa Finansów. Dokument ten generowany jest wg ściśle określonych parametrów, publikowanych przez MF i dotyczy każdego przedsiębiorcy, będącego podatnikiem VAT – czyli takiego, który składa deklaracje VAT – 7 lub VAT – 7K.

Ewidencja w formacie JPK, to mechanizm umożliwiający zestawienie i wysyłkę informacji dotyczących dokumentów sprzedaży i zakupu, wystawionych w programie. Informacje dotyczące przygotowania pliku JPK_VAT dostępne są w odrębnej instrukcji.

Ministerstwo Finansów udostępniło następujące możliwości podpisywania pliku JPK:

- Za pomocą certyfikatu

- Za pomocą profilu zaufanego

- Za pomocą kwoty z deklaracji PIT

Systemy HermesSQL, Corax i Minicorax wyposażone są w mechanizm wysyłki pliku JPK bezpośrednio z programu, za pomocą tzw. Podpisu kwalifikowanego. Z myślą o Klientach nie posiadających certyfikatu, udostępniamy informacje, jak dokonać wysyłki również w inny sposób, czyli za pomocą aplikacji udostępnionych przez MF.

Podpis pliku JPK_VAT

Istnieją trzy możliwości podpisania pliku:

Za pomocą certyfikatu

Podpis elektroniczny jest rozwiązaniem płatnym i można go uzyskać w dedykowanej jednostce certyfikującej, np. https://www.certum.pl/pl/.

Jeśli posiadają Państwo podpis kwalifikowany, należy odpowiednio skonfigurować program aby możliwa była wysyłka bezpośrednio po wygenerowaniu pliku.

W tym celu należy w menu Konfig., w opcji Profile konfiguracji E-Deklaracji i JPK.

W zakładce dotyczącej JPK należy wypełnić wstępne dane dotyczące wysyłki.

Można wybrać bramkę produkcyjną lub testową, w zależności od trybu, w jakim będziemy pracować. Wybór bramki będzie podpowiadany na samym dokumencie, ale może zostać zmieniony.

Ponadto należy wskazać certyfikat, którego będziemy używać do wysyłki.

Opcja „Wyłącz weryfikację poprawności deklaracji przed wysłaniem” umożliwia zadecydowanie, kiedy nastąpi weryfikacja poprawności dokumentu. W związku z częstym obciążeniem serwera ze schematami, sprawdzanie poprawności deklaracji przed podpisaniem i wysyłką powoduje utrudnienia, aczkolwiek daje pewność, że dane w pliku są zgodne ze schematem. Jeśli jednak użytkownik jest pewny poprawności danych w pliku, zalecamy wyłączenie weryfikatora. Dzięki temu możliwa będzie szybsza wysyłka pliku JPK na serwer Ministerstwa Finansów a sprawdzenie jej poprawności nastąpi po wysyłce.

Po przygotowaniu pliku JPK, na czwartej zakładce możliwe jest jego wysłanie.

Wyszczególnione są tu etapy, przez jakie przechodzi dokument JPK – od rozpoczęcia do zakończenia wysyłki.

Pkt. 2 weryfikacji nakazuje wskazanie wcześniej wspomnianego certyfikatu.

Jeśli wszystkie etapy przebiegną prawidłowo, dostaniemy odpowiednią informację w postaci zielonych znaczników.

Po prawidłowej wysyłce dokument otrzymuje numer referencyjny oraz status – 120. Od tego momentu trwa weryfikacja, którą można sprawdzać poprzez – „Sprawdź ponownie status wysyłki”.

Każdy dokument JPK, w zależności od posiadanego statusu będzie przypięty do odpowiedniej gałęzi drzewa.

Jeśli dokument otrzyma status 200 – wtedy należy pobrać UPO – Urzędowe Poświadczenie Odbioru.

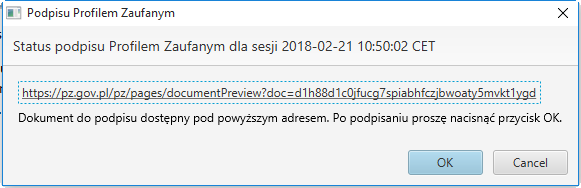

Za pomocą profilu zaufanego

Profil zaufany jest rozwiązaniem bezpłatnym i umożliwia zastąpienie elektronicznego podpisu kwalifikowanego przy przesyłaniu dokumentów poprzez platformę ePUAP.

Jeśli plik JPK został poprawnie przygotowany i zweryfikowany przez program, należy go wyeksportować w postaci pliku xml. Opcja „Wyłącz weryfikację poprawności deklaracji przed wysłaniem” umożliwia wstępną weryfikację dokumentu również przed zapisem do pliku.

Eksport odbywa się za pomocą przycisku „Zapisz do pliku xml”.

Od tego momentu, praca z plikiem JPK_VAT odbywa się poza programem humansoft HermesSQL, Corax i MiniCorax.

Aby prawidłowo wysłać plik JPK_VAT należy posiadać konto z profilem zaufanym, dostępne na EPUAP – stamtąd możliwe jest bezpośrednie wysłanie pliku do MF. Można również zainstalować jedną z aplikacji udostępnioną przez Ministerstwo Finansów – Klient JPK 2.0 lub e-mikrofirma.

Wysyłka bezpośrednia – poprzez PROFIL ZAUFANY

Więcej informacji dotyczących założenia profilu zaufanego, znajduje się na stronie: https://epuap.gov.pl/wps/portal

Strona umożliwia rejestrację, w celu założenia profilu, zalogowanie się – jeśli już go posiadamy – za pomocą loginu i hasła, jak również poprzez profil bankowości elektronicznej.

Po wejściu na własny profil zaufany, możliwe jest zaimportowanie pliku JPK, wygenerowane z programu.

Wysyłka przy pomocy aplikacji

Obie aplikacje udostępnione przez MF również umożliwiają import pliku JPK, weryfikację, podpis profilem zaufanym i wysyłkę.

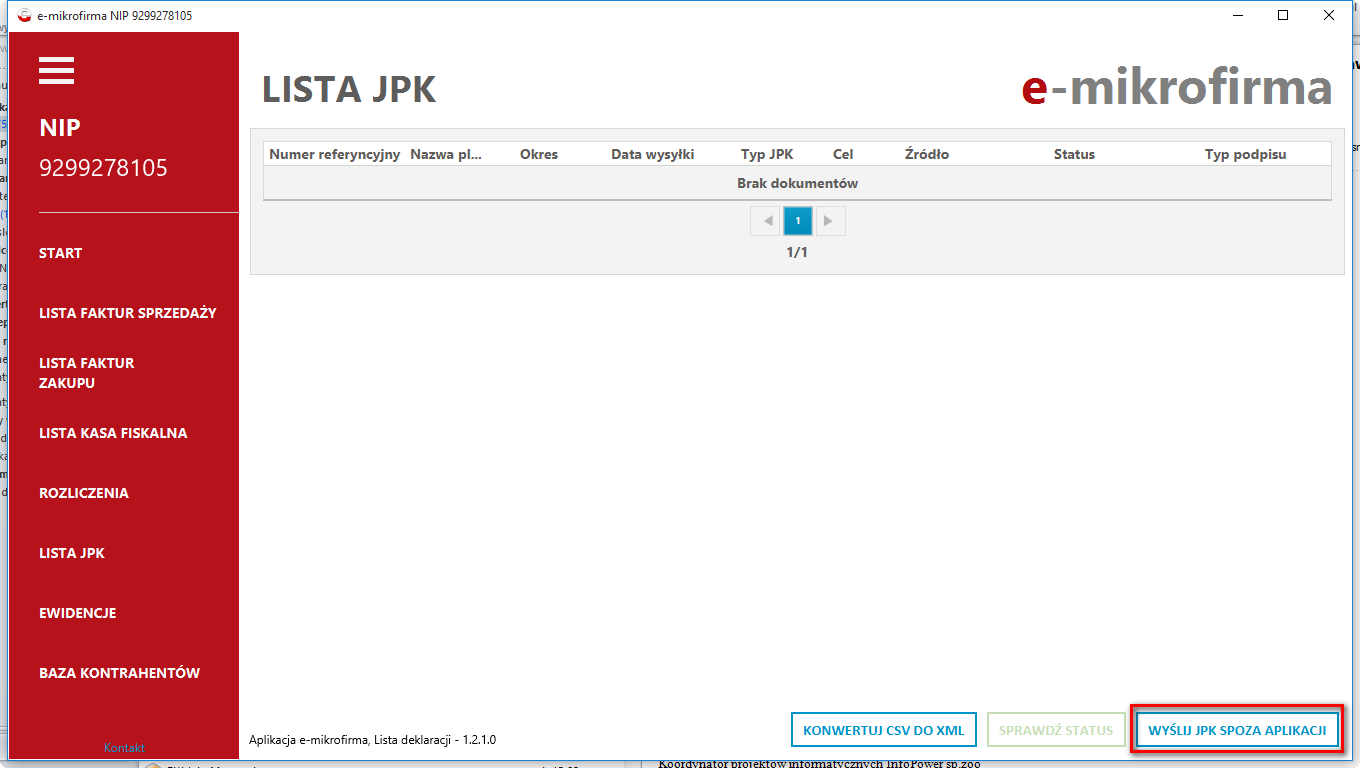

e-mikrofirma – za pomocą opcji „Wyślij JPK spoza aplikacji” należy wskazać xml’a wygenerowane z programu humansoft.

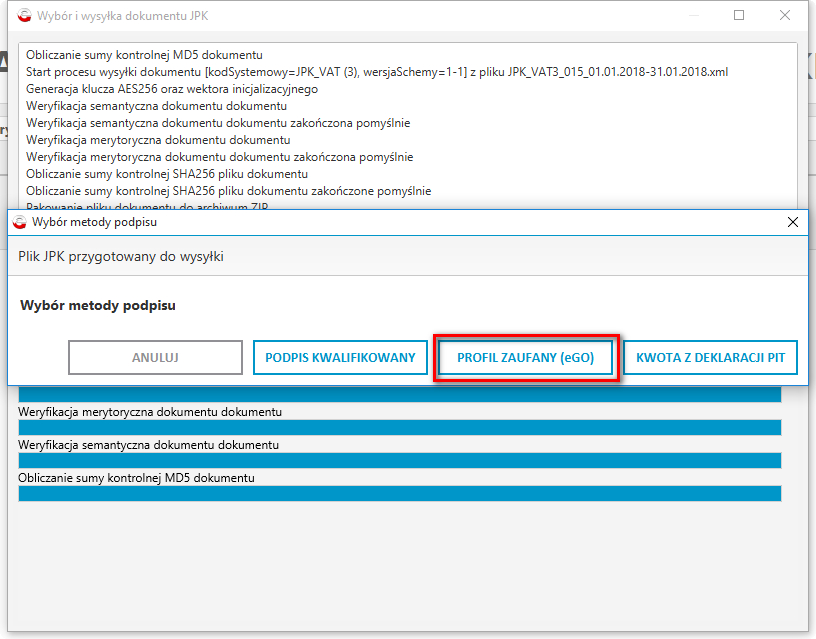

Następuje wtedy automatyczna weryfikacja pliku i zostajemy poproszeni o wybór metody podpisu.

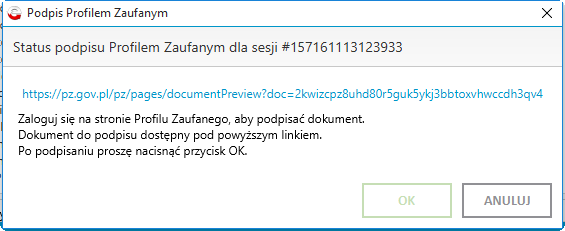

Po wyborze „Profilu zaufanego (eGO)”, po kliknięciu w link zostaniemy przekierowani na stronę logowania.

Klient JPK 2.0 – za pomocą opcji „Dodaj dokument” należy wskazać xml’a wygenerowanego z programu humansoft.

Tu także następuje automatyczne sprawdzenie poprawności danych, aczkolwiek jest to opcjonalne.

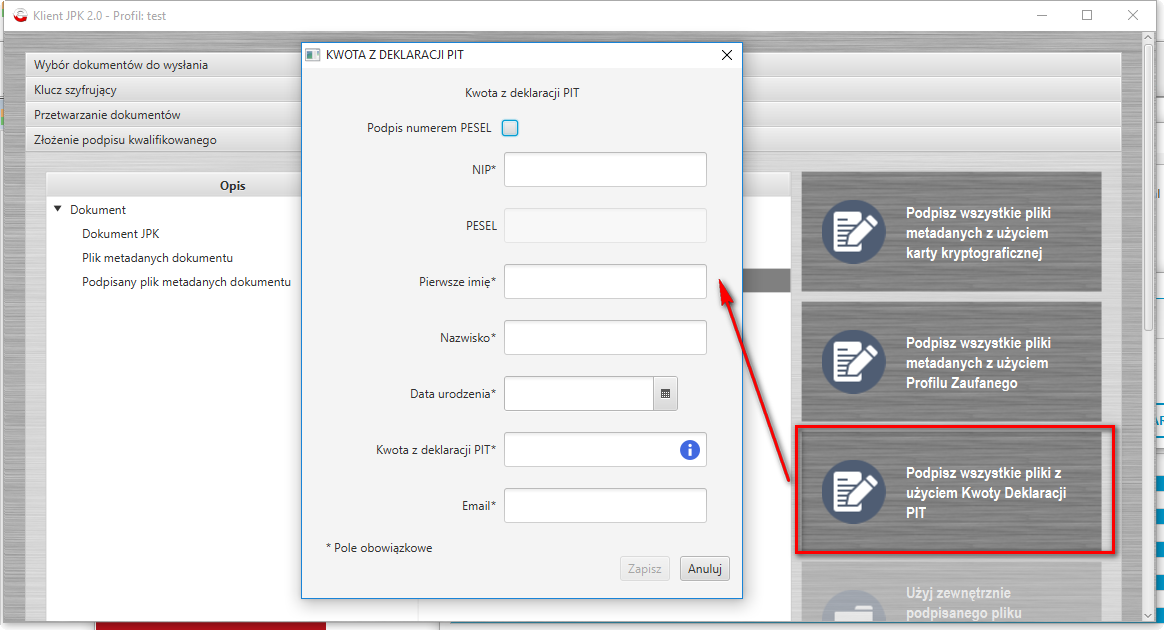

Po kliknięciu „Kontynuuj” przechodzimy przez kolejne etapy aż do opcji „Złożenie podpisu kwalifikowanego”. Tu wybieramy opcję „Podpisz wszystkie pliki metadanych z użyciem Profilu Zaufanego”. Po kliknięciu w link zostaniemy przekierowani na stronę logowania.

Za pomocą kwoty z deklaracji PIT

Obie aplikacje umożliwiają również podpis kwotą z deklaracji PIT.

e-mikrofirma

Klient JPK 2.0

JPK_VDEK

1. Co to jest JPK_VDEK

Wprowadzenie pliku JPK_VDEK od 1 kwietnia 2020 roku, ma za zadanie ułatwić pracę przedsiębiorcom poprzez zminimalizowanie obowiązków względem fiskusa. Dotychczas, czynny podatnik VAT miał w obowiązku składanie deklaracji VAT-7 lub deklaracji VAT-7K, jak również plików JPK_VAT. Ponadto, przedsiębiorcy rozliczający się kwartalnie zobligowani byli do dodatkowego składania comiesięcznego pliku JPK_VAT.

Oprócz tego, podatnicy dokonujący transakcji wewnątrzwspólnotowych zmuszeni byli do wysyłania deklaracji VAT-UE – obowiązek ten nie został zniesiony.

Podatnicy, zobowiązani dotychczas do składania deklaracji miesięcznych VAT-7 lub kwartalnych VAT-7K będą teraz zobligowani do składania analogicznych plików JPK_VDEK. Nowy plik JPK przewiduje w swojej formie możliwość wysyłania pliku JPK_V7M – w przypadku podatników rozliczających się za okresy miesięczne lub JPK_V7K – obowiązującym dla podatników VAT rozliczających się w okresach kwartalnych.

Deklaracja JPK_VDEK składa się z części ewidencyjnej, która odpowiada obecnemu plikowi JPK_VAT oraz części deklaracyjnej, która odzwierciedla dane z deklaracji VAT-7 lub VAT-7K. Dodatkowo, pliki JPK_V7M i JPK_V7K zastąpią deklaracje VAT-27, VAT-ZZ, VAT-ZD, VAT-ZT, a także wszystkie inne wnioski dotychczas dołączane do deklaracji jako odrębne dokumenty.

Nowa struktura jednolitego pliku kontrolnego nie jest jednak całkowitym odzwierciedleniem obecnie funkcjonujących plików JPK_VAT i deklaracji VAT. Została ona poszerzona o dodatkowe dane. W niektórych przypadkach, konieczne będzie umieszczanie właściwego kodu towarowego dla danej faktury a także możliwe jest stosowanie między innymi dodatkowych oznaczeń w odniesieniu do rodzaju dokumentu lub stosowanej procedury.

Reasumując, JPK_VDEK ma za zadanie połączyć jednorodną formę deklaracji podatkowych VAT oraz ewidencji VAT podatnika. Dokument ten będzie zatem podstawą rozliczenia podatkowego dla mikro, małych, średnich i dużych przedsiębiorców.

UWAGA!!!

Ze względu na stan zagrożenia epidemicznego, obowiązek składania deklaracji JPK_VDEK został przesunięty na dzień 1 lipca 2020 roku.

2. GTU – oznaczenie artykułu

Pierwszą z kluczowych zmian w nowej strukturze JPK, w porównaniu do dotychczas obowiązujących plików JPK_VAT, jest obowiązek stosowania grup towarowych dla faktur sprzedażowych. Wśród tych grup zostały wymienione czynności najbardziej narażone na nadużycia podatkowe.

Kody w strukturze JPK_VDEK dotyczące grup towarowych oznaczone są symbolem GTU wraz z przyporządkowanym numerem od 1 do 13. Oznaczenia dla poszczególnych dostaw grup towarów i usług prezentują się następująco:

- GTU_01 – Dostawa napojów alkoholowych – alkoholu etylowego, piwa, wina, napojów fermentowanych i wyrobów pośrednich, w rozumieniu przepisów o podatku akcyzowym.

- GTU_02 – Dostawa towarów, o których mowa w art. 103 ust. 5aa ustawy.

- GTU_03 – Dostawa oleju opałowego w rozumieniu przepisów o podatku akcyzowym oraz olejów smarowych, pozostałych olejów o kodach CN od 2710 19 71 do 2710 19 99, z wyłączeniem wyrobów o kodzie CN 2710 19 85 (oleje białe, parafina ciekła) oraz smarów plastycznych zaliczanych do kodu CN 2710 19 99, olejów smarowych o kodzie CN 2710 20 90, preparatów smarowych objętych pozycją CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją.

- GTU_04 – Dostawa wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym.

- GTU_05 – Dostawa odpadów – wyłącznie określonych w poz. 79-91 załącznika nr 15 do ustawy.

- GTU_06 – Dostawa urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7-9, 59-63, 65, 66, 69 i 94-96 załącznika nr 15 do ustawy.

- GTU_07 – Dostawa Dostawa pojazdów oraz części samochodowych o kodach wyłącznie CN 8701 – 8708 oraz CN 8708 10.

- GTU_08 – Dostawa metali szlachetnych oraz nieszlachetnych – wyłącznie określonych w poz. 1-3 załącznika nr 12 do ustawy oraz w poz. 12-25, 33-40, 45, 46, 56 i 78 załącznika nr 15 do ustawy.

- GTU_09 – Dostawa leków oraz wyrobów medycznych – produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych, objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 ustawy z dnia 6 września 2001 r. – Prawo farmaceutyczne (Dz. U. z 2019 r. poz. 499, z późn. zm.).

- GTU_10 – Dostawa budynków, budowli i gruntów.

- GTU_11 – Świadczenie usług w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz. U. z 2018 r. poz. 1201 i 2538 oraz z 2019 r. poz. 730, 1501 i 1532).

- GTU_12 – Świadczenie usług o charakterze niematerialnym – wyłącznie: doradczych, księgowych, prawnych, zarządczych, szkoleniowych, marketingowych, firm centralnych (head offices), reklamowych, badania rynku i opinii publicznej, w zakresie badań naukowych i prac rozwojowych.

- GTU_13 – Świadczenie usług transportowych i gospodarki magazynowej – Sekcja H PKWiU 2015 symbol ex 49.4, ex 52.1.

Przed wykonaniem deklaracji należy odpowiednio ocechować artykuły, dotyczące dostawy i świadczenia usług.

Możliwość oznaczenia artykułu dostępna jest w kartotece w zakładce „Inne”.

Opcja oznaczania artykułów, dostępna jest również z poziomu „Zbiorowego przypisywania ustawień” – w zakładce „Inne”.

UWAGA!!!

Ze względu na obszerny wachlarz oznaczeń rekomendujemy dużą uważność i skrupulatność przy wprowadzaniu danych.

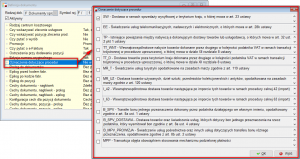

3. Procedury

Dodatkowo, ustawodawca wprowadził listę oznaczeń dla tzw. szczególnych procedur, na podstawie której należy oznaczyć wybrane dokumenty sprzedaży.

- SW – Dostawa w ramach sprzedaży wysyłkowej z terytorium kraju (art. 23).

- EE – Świadczenie usług telekomunikacyjnych, nadawczych i elektronicznych, o których mowa w art. 28k ustawy.

- TP – Powiązania między nabywcą a dokonującym dostawy towarów lub usługodawcą, o których mowa w art. 32 ust. 2 pkt 1 ustawy.

- TT_WNT – Wewnątrzwspólnotowe nabycie towarów dokonane przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej.

- TT_D – Dostawa towarów poza terytorium kraju dokonana przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej.

- MR_T – Świadczenie usług turystyki opodatkowanych na zasadach marży zgodnie z art. 119 ustawy.

- MR_UZ – Dostawa towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, opodatkowanej na zasadach marży zgodnie z art. 120 ustawy.

- I_42 – Wewnątrzwspólnotowa dostawa towarów następująca po imporcie towarów w ramach procedury celnej 42 (import).

- I_63 – Wewnątrzwspólnotowa dostawa towarów następująca po imporcie towarów w ramach procedury celnej 63 (import).

- B_SPV – Transfer bonu jednego przeznaczenia dokonanego przez podatnika działającego we własnym imieniu, opodatkowanego zgodnie z art. 8a ust. 1 ustawy.

- B_SPV_DOSTAWA – Dostawa towarów oraz świadczenia usług, których dotyczy bon jednego przeznaczenia na rzecz podatnika, który wyemitował bon zgodnie z art. 8a ust. 4 ustawy.

- MPV_PROWIZJA – Świadczenie usług pośrednictwa oraz innych usług dotyczących transferu bonu różnego przeznaczenia, opodatkowanych zgodnie z art. 8b ust. 2 ustawy.

- MPP – Transakcja objęta obowiązkiem stosowania mechanizmu podzielonej płatności.

- IMP – import towarów rozliczany zgodnie z art. 33a ustawy.

W związku z powyższym, w definicji rejestrów dokumentów F i KF dodano opcję Oznaczenie dotyczące procedur.

Z tego poziomu można ocechować rejestr dokumentu, zaznaczając odpowiednie znaczniki. Funkcjonalność jest dostępna również z poziomu pojedynczego dokumentu.

Przycisk „Oznaczenia dotyczące procedur”, dostępny jest pod opcją „Pozostałe dane” i umożliwia ewentualne dodanie interesujących nas opcji.

UWAGA!!!

Oznaczenie IMP dotyczy tylko dokumentów SAD i nie ma konieczności dodatkowego ocechowywania go w rejestrze.

4. Deklaracja JPK_VDEK

Deklaracja JPK_VDEK dostępna jest w menu Rejestry VAT.

JPK_VDEK dostępny jest w wersji miesięcznej i kwartalnej i opiera się na rejestrach VAT, analogicznie jak przy JPK_VAT.

Nowy dokument JPK_VDEK składa się z czterech zakładek:

- Na pierwszej zakładce określamy wstępne dane dokumentu.

Numer dokumentu kontroli wypełniany jest przez system jako ciąg znaków

„JPKVDEK/RRRR/MM/NNN” gdzie „NNN” jest kolejnym wolnym numerem w danym miesiącu. Numer dokumentu ma tylko znaczenie techniczne. Data utworzenia dokumentu jest proponowana jako bieżąca data systemowa i może zostać zmieniona, natomiast daty początkowa i końcowa podpowiadane są z numeru dokumentu, z pola „MM” i zawsze przedstawiają zakres całego miesiąca.

Te pola nie są edytowalne.

Cel złożenia: Należy zaznaczyć opcję „Złożenie JPK po raz pierwszy”, jeśli jest to pierwsza deklaracja JPK_VDEK w danym miesiącu – dokument w polu Cel złożenia, będzie oznaczony wartością „1” w pliku .xml.

Ponadto, podpowiadany jest Urząd Skarbowy, o ile wcześniej został wskazany w „Danych podatkowych firmy”. Jeśli nie jest wypełniony, użytkownik otrzyma stosowny komunikat, informujący o nieuzupełnionych danych, które powinien wprowadzić.

Na dole dokumentu jest wybór bramki, z której będzie wysyłany plik JPK_VDEK:

- Produkcyjna – wysyłka oficjalna

- Testowa – wysyłka testowa

Aby wygenerować JPK_VDEK w postaci XML-owej muszą być wypełnione wszystkie pola związane z zakresem czasowym. Po ich wypełnieniu można wygenerować plik JPK w postaci .xml.

Na podstawie wprowadzonych parametrów, następuje ekstrakcja danych z odpowiednich obszarów systemu, a wyniki zapisywane są w postaci xml-owej zgodnie ze schematem opublikowanym przez Ministerstwo Finansów. Po wykonaniu ekstrakcji, możliwe jest wyświetlenie logu ekstrakcji danych, celem weryfikacji jej poprawności – analogicznie, jak to ma miejsce przy JPK_VAT.

- Na drugiej zakładce możemy obejrzeć strukturę JPK_VDEK w postaci XML-owej.

Jeśli struktura została niepoprawnie zweryfikowana ze schematem lub niedostępna była strona internetowa, na której opublikowane są schematy, zamiast przeglądarki XML-a pojawi się ekran z błędami.

- Trzecia zakładka zawiera tabele wyodrębnione na podstawie wcześniej wygenerowanych struktur JPK_VDEK w postaci .XML. Dzięki temu użytkownik może w bardziej przyjazny sposób oglądać dane, które zostaną wysłane do organu kontrolującego.

Dane podzielone są na część deklaracyjną, odzwierciedlającą dane z deklaracji VAT-7 i VAT-7K oraz ewidencyjną, której zawartość odpowiada obecnemu plikowi JPK_VAT.

W części „Deklaracja” wyświetlone są dane analogicznie jak przy deklaracji VAT-7, czyli wartości poszczególnych transakcji są posumowane.

Część ewidencyjna zawiera dane z wybranego zakresu dat dla rejestrów sprzedaży i zakupu z podziałem na poszczególne stawki VAT i jest odzwierciedleniem danych zawartych w rejestrach VAT.

Ekran podzielony jest na sekcje sprzedaży i zakupu, a po prawej stronie wyświetlane są odpowiednio sumy kontrolne dla tych tabel.

W tabelach dotyczących adresu nabywcy (w części sprzedażowej) i dostawcy (zakupy), pole „adres” i NIP, wypełniane jest danymi aktualnymi na czas daty dokumentu. Moduł korzysta z funkcjonalności systemu umożliwiającej archiwizację danych adresowych. Schemat JPK_VDEK wymaga danych o kontrahencie – nazwa i adres. Poprawność numeru NIP jest weryfikowana w standardzie krajowym, a w przypadku błędu taka informacja znajdzie się w logach.

UWAGA!

Numer NIP jest wymagany w przypadku, jeżeli kontrahent jest „Firmą” i taki numer posiada. Przy „osobie fizycznej” – NIP nie jest wymagany, w związku z powyższym system wypisuje w pole „Numer identyfikacji podatkowej” słowo „BRAK”. Taka sama sytuacja ma miejsce w przypadku kontrahentów zagranicznych, którzy nie posiadają żadnego numeru identyfikacji podatkowej. Po wpisaniu prefiksu kraju innego niż PL, poprawność NIP’u nie będzie sprawdzana.

- Czwarta zakładka umożliwia wysyłkę pliku JPK_VDEK.

Wyszczególnione są tu etapy, przez jakie przechodzi dokument JPK_VDEK – od rozpoczęcia do zakończenia wysyłki.

Do wysyłki JPK_VDEK potrzebny jest podpis kwalifikowany lub profil zaufany. Proces podpisywania przebiega analogicznie jak przy deklaracji JPK_VAT.