1. Weryfikacja kontrahentów na Białej Liście w JPK_VDEK

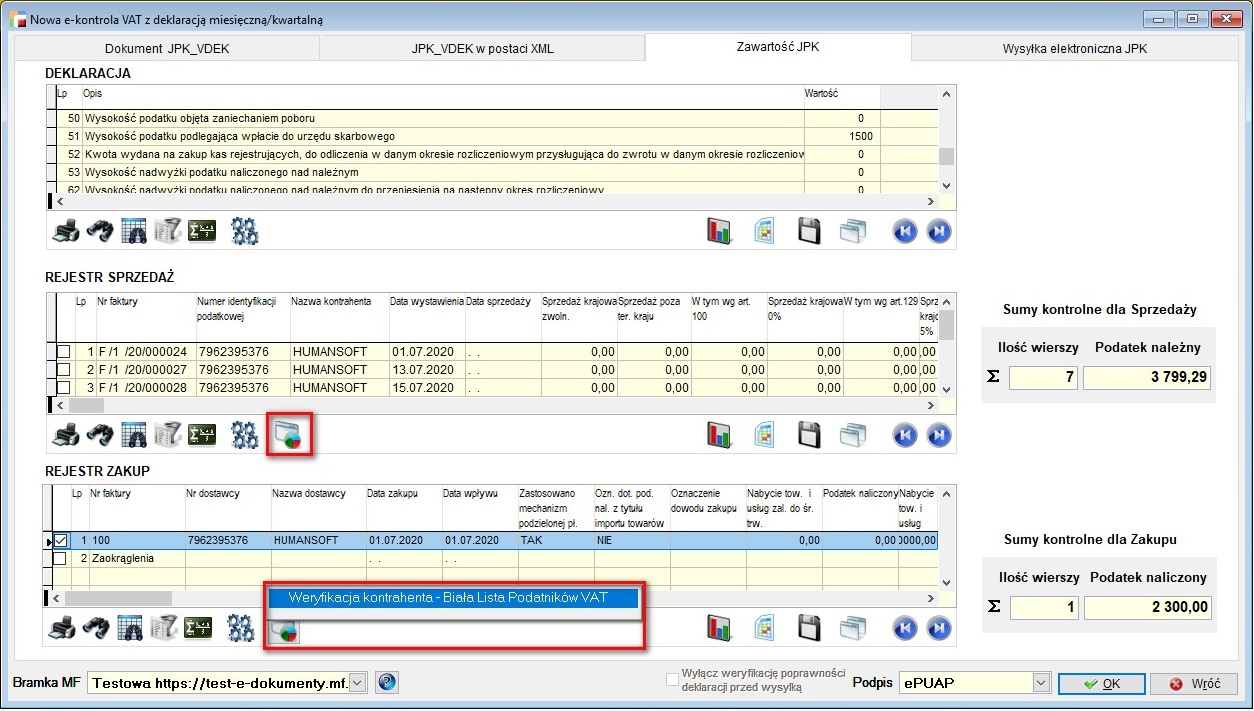

Do trzeciej zakładki Zawartość JPK, dostępnej na deklaracjach JPK_VAT i JPK_VDEK, dodano możliwość sprawdzania kontrahentów na Białej Liście Podatników VAT.

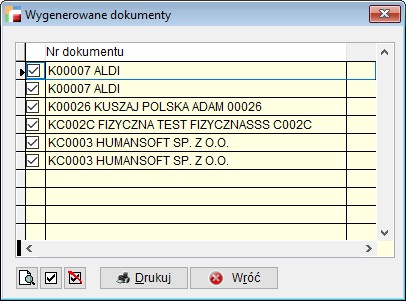

W związku z powyższym, na listach dokumentów sprzedaży i zakupu ww. deklaracji, dodano przycisk F12 a w nim opcję Weryfikacja kontrahenta – Biała Lista Podatników VAT.

Działanie funkcjonalności weryfikacji podatników jest analogiczne jak przy korzystaniu z opcji dostępnej pod F12 na liście kontrahentów.

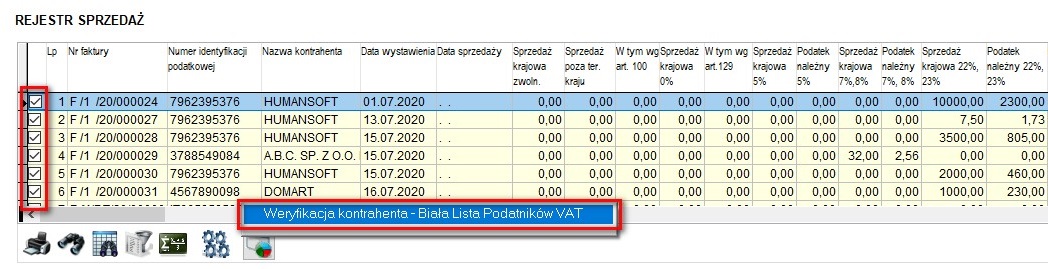

Weryfikacja kontrahentów zostanie wykonana dla zaznaczonych pozycji.

Weryfikacja podatników na Białej Liście sprawdzana jest na podstawie:

- Symbolu kontrahenta występującego na dokumencie,

- Daty, na podstawie której, następuje weryfikacja:

- w przypadku sprzedaży, gdy data sprzedaży jest wypełniona lub przy pustej dacie sprzedaży, sprawdzenie nastąpi na podstawie daty wystawienia,

- w przypadku zakupu, gdy data wpływu jest wypełniona lub przy pustej dacie wpływu, sprawdzenie nastąpi na podstawie daty zakupu.

- Numeru NIP dla odpowiedniej daty:

- sprawdzenie czy w Historii zmian danych kontrahenta znajduje się wpis o zmianie numeru NIP dla obecnie przetwarzanego kontrahenta oraz wybranej daty z opisu wyżej. Gdy taka informacja zostanie znaleziona to właśnie na podstawie tego wyszukanego NIPu, zostanie przeprowadzona weryfikacja podatnika. W przeciwnym przypadku, numer NIP zostanie pobrany z kartoteki kontrahenta na podstawie symbolu kontrahenta z przetwarzanego dokumentu.

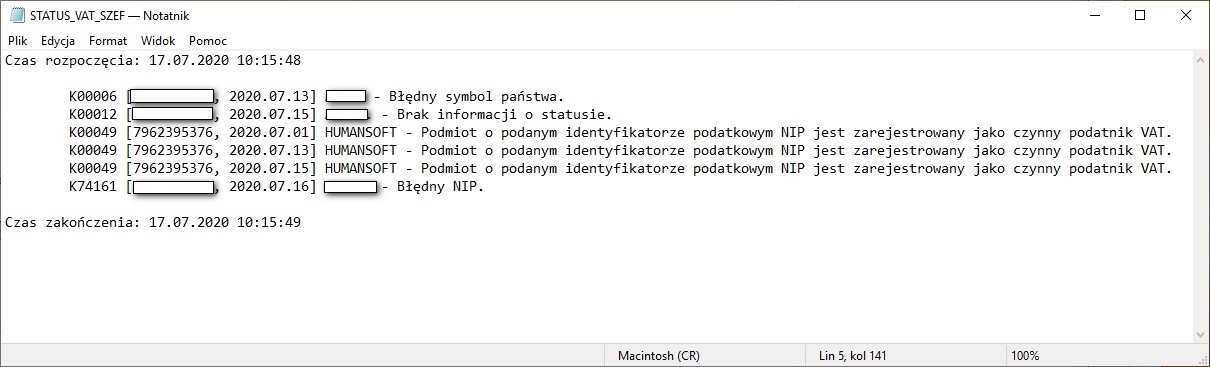

Przed rozpoczęciem skanowania kursora wynikowego zostanie utworzony plik logów o nazwie: STATUS_VAT_[symbol operatora].log – plik zostanie umieszczony w katalogu użytkownika.

UWAGA!!!

Na podstawie symbolu kontrahenta zostanie pobrany symbol państwa. W przypadku, gdy symbol będzie różny od PL, do logów zostanie wpisana informacja Błędny symbol państwa.

Następnie, sprawdzana jest poprawność numeru NIP. W sytuacji, gdy numer identyfikacji podatkowej okaże się nieprawidłowy, do logów zostanie wpisana informacja Błędny NIP.

Gdy sprawdzanie danych zakończy się pomyślnie, nastąpi wysłanie zapytania do API białej listy, a uzyskana odpowiedź zostanie zapisana do logów.

Użytkownik natomiast otrzyma stosowny komunikat o treści Sprawdzenie statusu VAT podatników zakończone pomyślnie. Otworzyć plik zawierający szczegółowe informacje?

Do otworzenia wspomnianego pliku logów zostanie wykorzystany Notatnik Windows.

W przypadku niepowodzenia, użytkownik otrzyma stosowne komunikaty:

- Nieoczekiwany błąd tworzenia obiektu sprawdzenia statusu VAT – oznacza niezarejestrowaną bibliotekę.

- Brak połączenia z Internetem. Weryfikacja niemożliwa.

2. Biała lista i sprawdzanie statusu VAT – komunikaty

Dotychczasowe komunikaty błędów wyświetlane na czerwono, występujące podczas weryfikacji podatników na Białej Liście Podatników VAT lub podczas sprawdzania statusu VAT podatnika, zostały zastąpione alertami ostrzegawczymi.

Komunikaty ostrzegają o braku połączenia sieciowego oraz ewentualnym braku odpowiedniego .NetFramework’a w systemie operacyjnym maszyny, na której dokonywana jest weryfikacja.

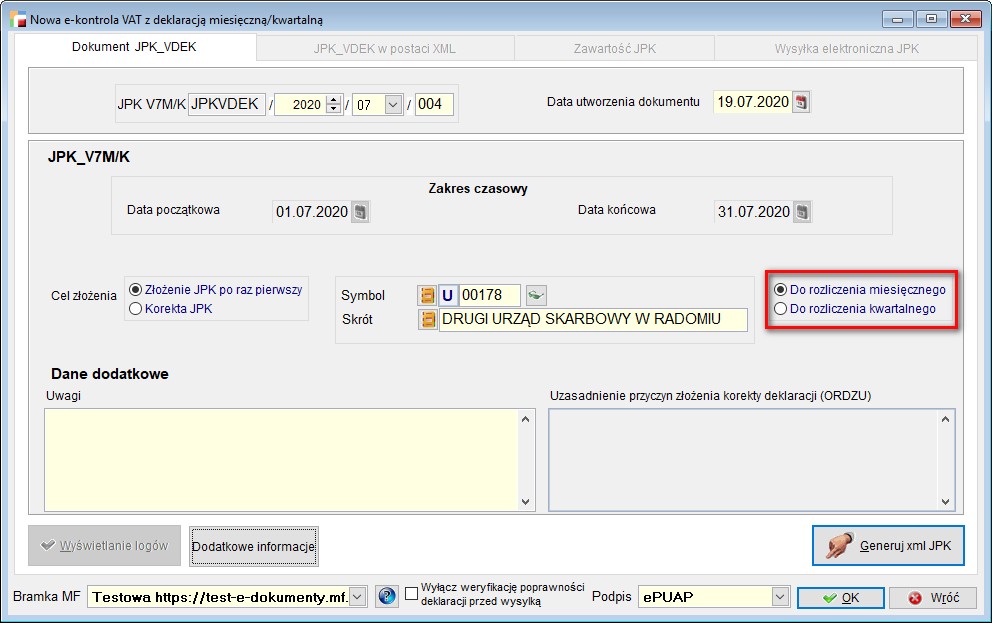

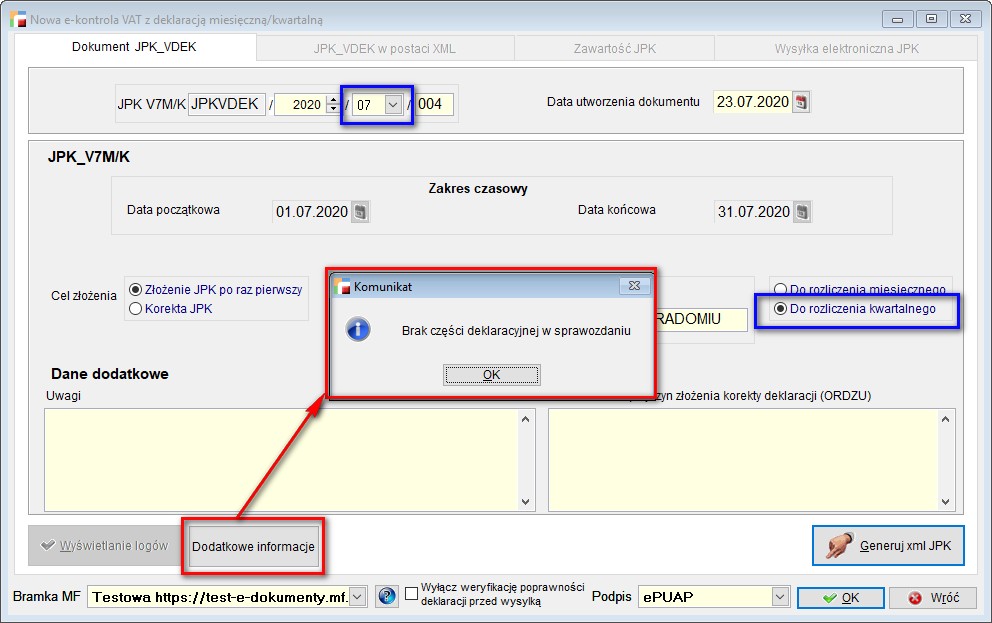

3. JPK_VDEK na kwartał

Na formularz JPK_VDEK deklaracji miesięcznej, dodano następujące opcje do wyboru:

- Do rozliczenia miesięcznego,

- Do rozliczenia kwartalnego.

Gdy wybrana będzie opcja Do rozliczenia miesięcznego, program wygeneruje deklarację tak jak dotychczas, czyli sprawozdanie będzie miesięczne wraz z częścią deklaracyjną.

Opcja Do rozliczenia miesięcznego jest zawsze domyślnie zaznaczona.

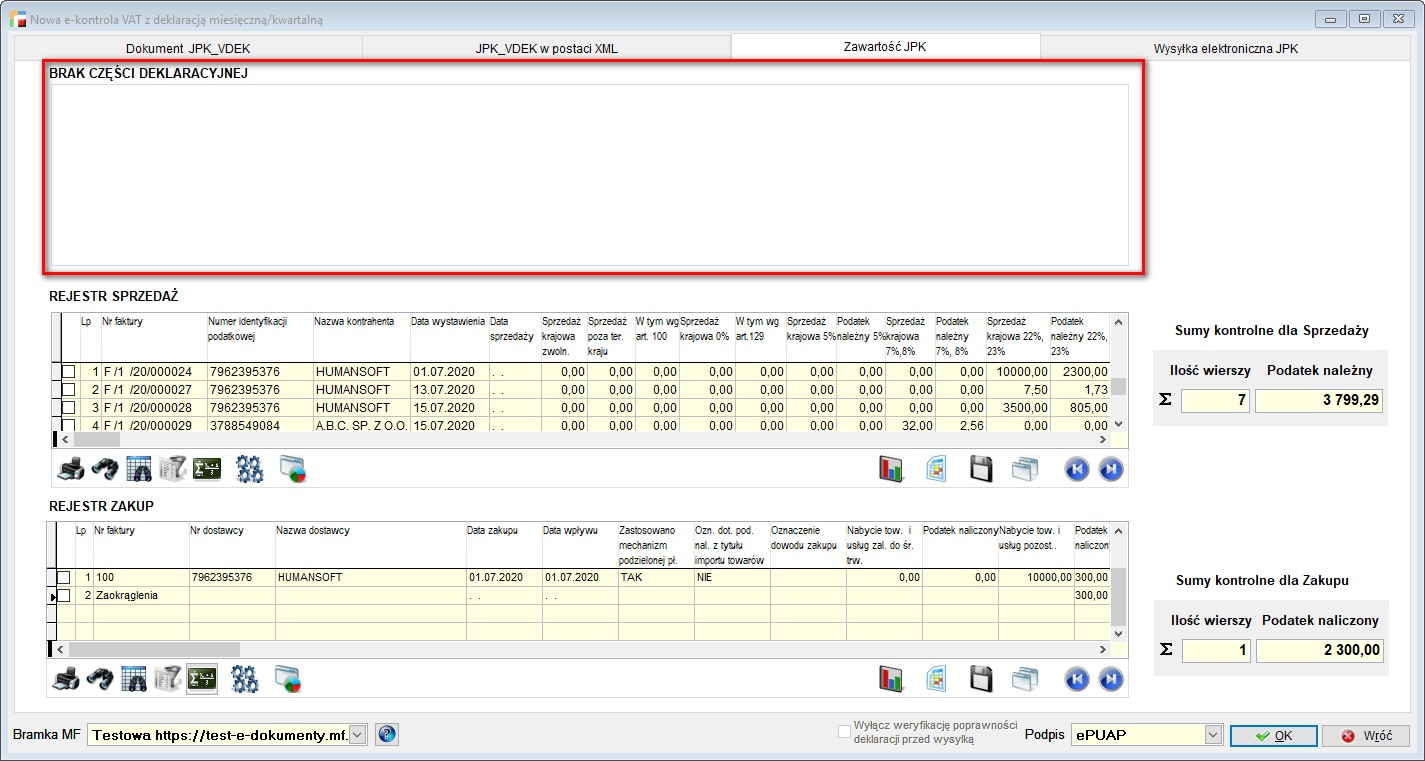

W przypadku wybrania opcji Do rozliczenia kwartalnego, część deklaracyjna wystąpi w sprawozdaniu tylko w miesiącu będącym ostatnim miesiącem kwartału i będzie obejmowała cały kwartał. W pozostałych miesiącach, sprawozdanie nie będzie zawierać sekcji Deklaracja.

W częściach dotyczących sprzedaży i zakupu będzie analogicznie, jak dla zwykłej deklaracji miesięcznej.

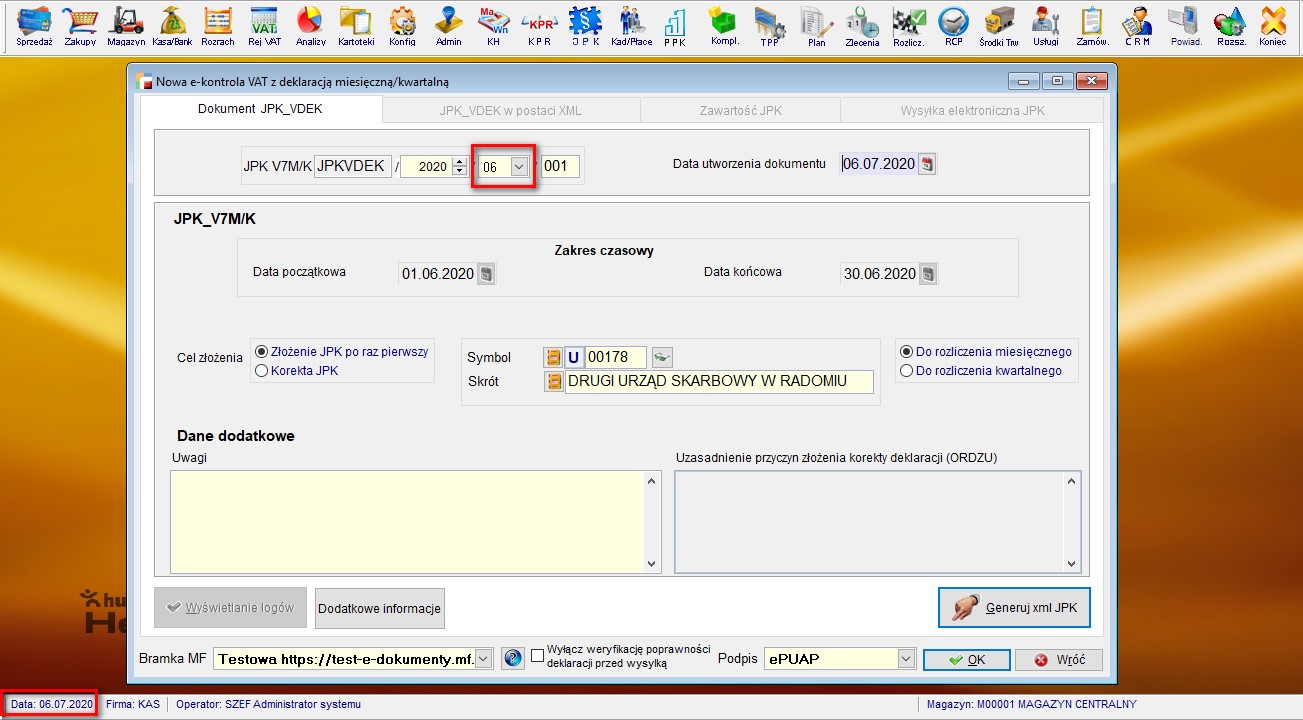

4. JPK_VDEK za miesiąc poprzedni

Ułatwiono wykonywanie deklaracji JPK_VDEK. Obecnie, przy tworzeniu nowego dokumentu system podpowiada miesiąc poprzedni (dotyczy daty systemowej) w przypadku deklaracji miesięcznej i poprzedni kwartał, w przypadku deklaracji kwartalnej, analogicznie jak przy rejestrach VAT.

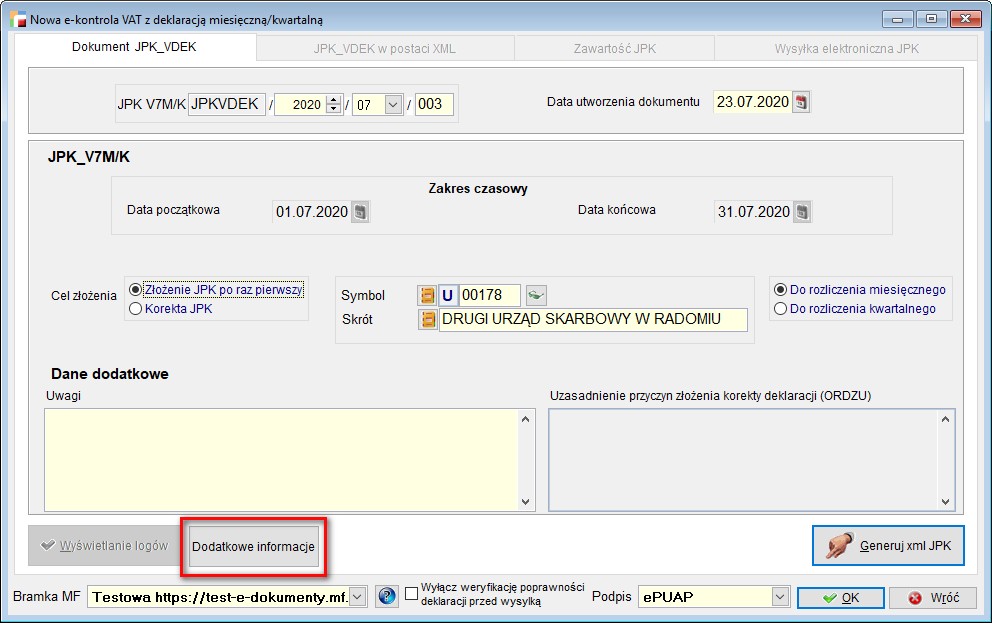

5. Dodatkowe pola JPK_VDEK

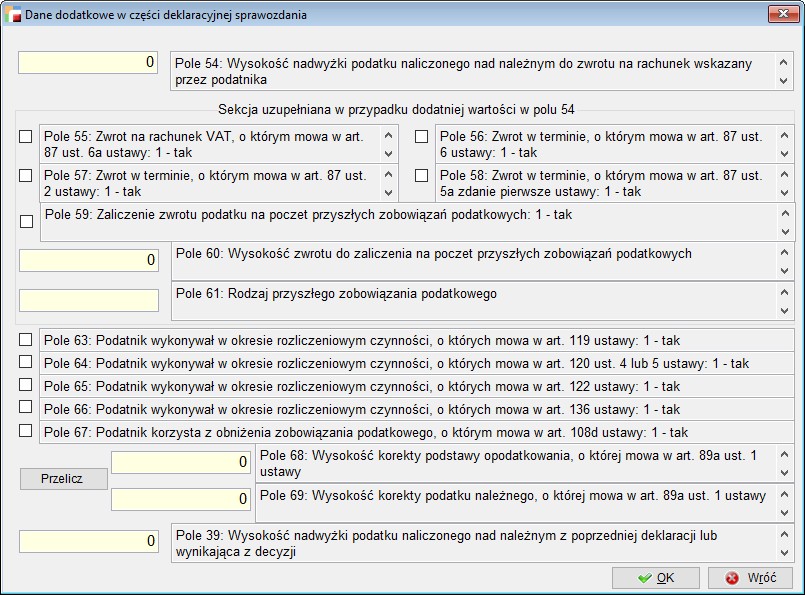

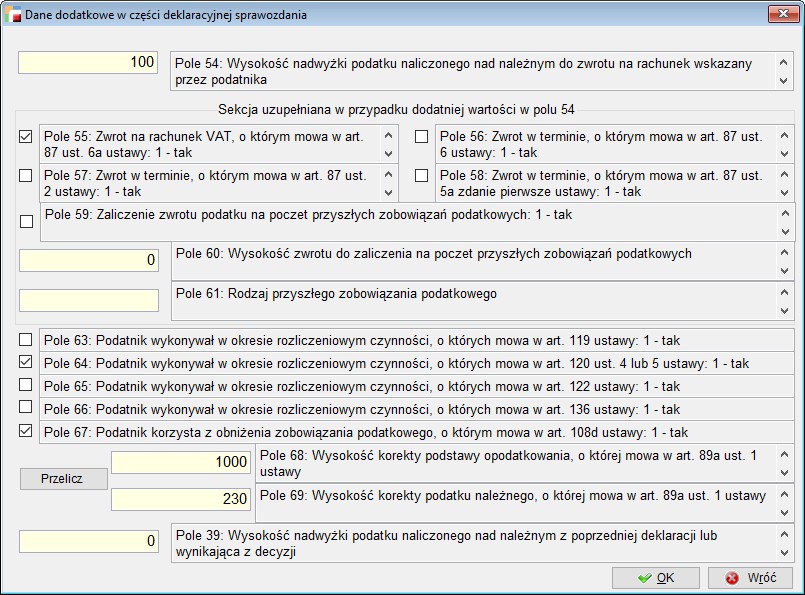

Na formularzu deklaracji JPK_VDEK, na pierwszej zakładce dodano przycisk Dodatkowe informacje.

Po wybraniu tej opcji, uruchamia się formularz z dodatkowymi polami w części deklaracyjnej, które należy uzupełnić według potrzeb.

Dostępne są pola:

- Pole 54 – numeryczne – Wysokość nadwyżki podatku naliczonego nad należnym do zwrotu na rachunek wskazany przez podatnika

- Pola 55 – 58 uzupełniane w przypadku dodatniej wartości w polu 54:

- Pole 55 – Zwrot na rachunek VAT, o którym mowa w art. 87 ust. 6a ustawy,

- Pole 56 – Zwrot w terminie, o którym mowa w art. 87 ust. 6 ustawy,

- Pole 57 – Zwrot w terminie, o którym mowa w art. 87 ust. 2 ustawy,

- Pole 58 – Zwrot w terminie, o którym mowa w art. 87 ust. 5a zdanie pierwsze ustawy

- Pole 59 – Zaliczenie zwrotu podatku na poczet przyszłych zobowiązań podatkowych

- Pole 60 – Wysokość zwrotu do zaliczenia na poczet przyszłych zobowiązań podatkowych

- Pole 61 – Rodzaj przyszłego zobowiązania podatkowego

- Pole 63 – Podatnik wykonywał w okresie rozliczeniowym czynności, o których mowa w art. 119 ustawy

- Pole 64 – Podatnik wykonywał w okresie rozliczeniowym czynności, o których mowa w art. 120 ust. 4 lub 5 ustawy

- Pole 65 – Podatnik wykonywał w okresie rozliczeniowym czynności, o których mowa w art. 122 ustawy

- Pole 66 – Podatnik wykonywał w okresie rozliczeniowym czynności, o których mowa w art. 136 ustawy

- Pole 67 – Podatnik korzysta z obniżenia zobowiązania podatkowego, o którym mowa w art. 108d ustawy

Pola dotyczące ulgi na złe długi:

- Pole 68 – Wysokość korekty podstawy opodatkowania, o której mowa w art. 89a ust. 1 ustawy

- Pole 69 – Wysokość korekty podatku należnego, o której mowa w art. 89a ust. 1 ustawy

- Pole 39 – Wysokość nadwyżki podatku naliczonego nad należnym z poprzedniej deklaracji lub wynikająca z decyzji – pole to jest wynikiem przeniesienia z pola nr 62 dla części deklaracyjnej sprawozdania z poprzedniego okresu.

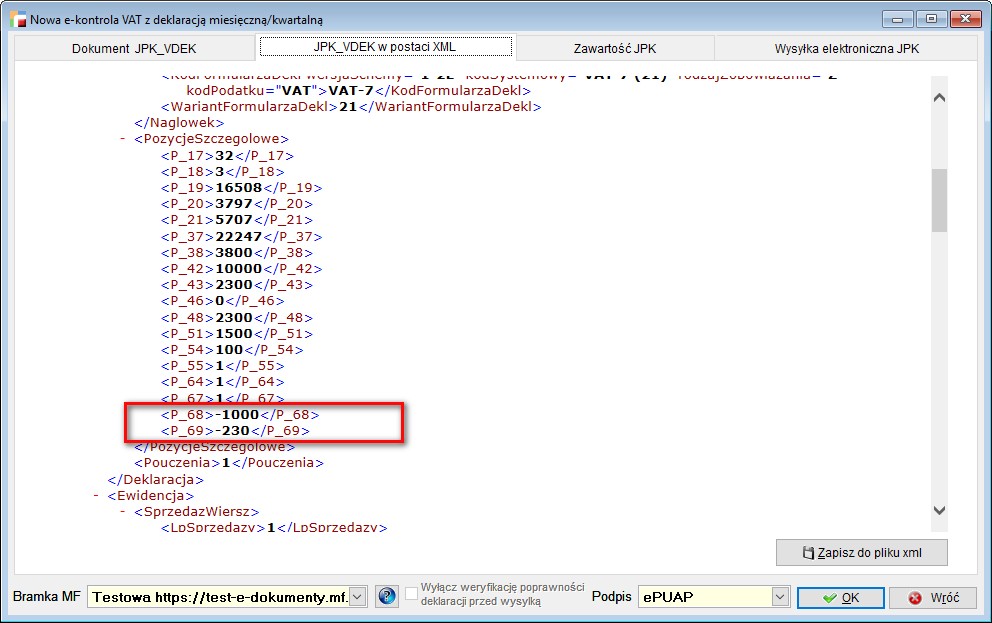

Aby wpisywane informacje były zgodne ze schemą, niektóre pola liczbowe muszą zawierać wartości poprzedzone znakiem – , dlatego nawet po wpisaniu wartości dodatniej, program podczas generowania pliku, uzupełni minusem odpowiednie pola.

Jeśli występuje rozliczenie kwartalne, w którym brakuje części deklaracyjnej – tryb miesięczny do rozliczenia kwartalnego i miesiące inne niż ostatnie w kwartałach – po kliknięciu, pojawi się komunikat o braku części deklaracyjnej.

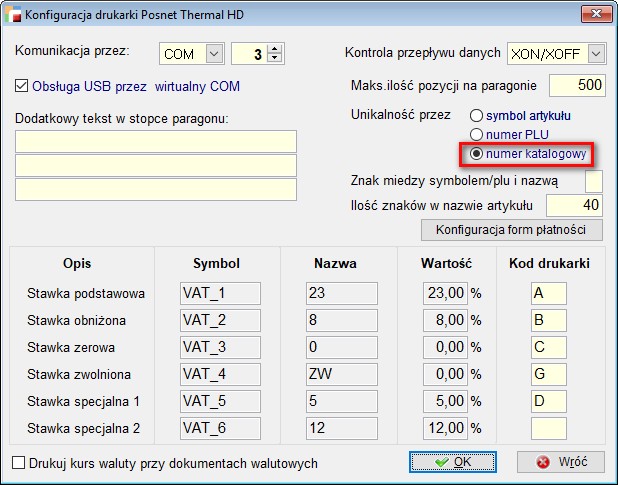

6. Numer katalogowy dla drukarki fiskalnej

Dla drukarek fiskalnych Posnet Thermal HD i Posnet Thermal HD Online, dodano możliwość ustawienia drukowania numeru katalogowego i nazwy.

Do istniejących już opcji doszedł numer katalogowy. W zależności od tego co zostanie ustawione, symbol artykułu, numer PLU czy numer katalogowy – doklejona zostanie nazwa, tworząc tym samym nazwę w drukarce, która musi być unikalna.

UWAGA!!!

Ponieważ sam numer katalogowy może być dłuższy od nazwy, którą można przesłać do drukarki, istnieje niebezpieczeństwo, że dwa artykuły będą przesyłane do drukarki jako ta sama pozycja, co w skrajnych przypadkach może prowadzić do jej zablokowania (rożne stawki VAT). Nie jesteśmy w stanie w żaden sposób zapewnić unikalności ani nawet tego, żeby wydrukował się choć kawałek nazwy (zgodnie z przepisami nazwa powinna być), dlatego odpowiedzialność za skutki stosowania tego rozwiązania spada na Użytkownika, który zdecyduje się go użyć.

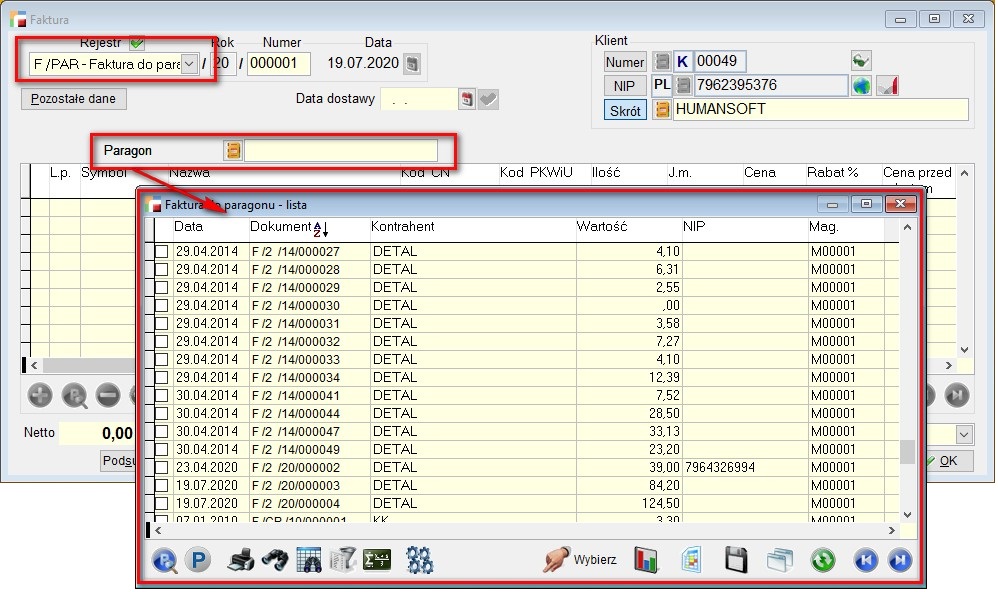

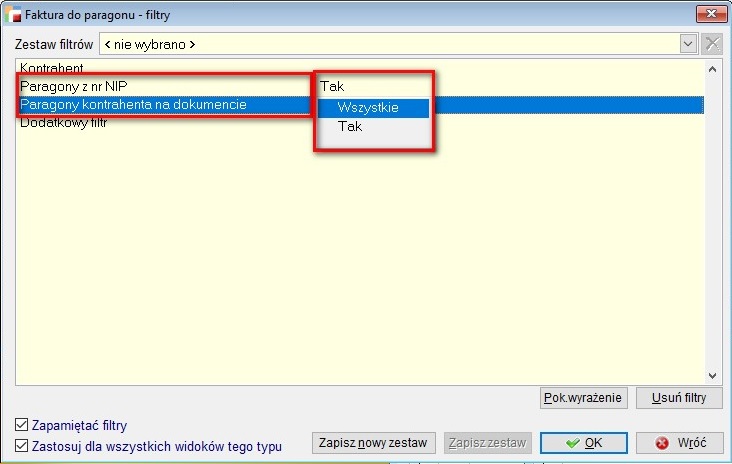

7. Zmiany w widoku listy paragonów na fakturze do paragonów

Na liście paragonów, dostępnej z poziomu faktury do paragonu rozbudowano możliwość filtrowania.

Do filtrów, dostępnych pod F8, dodano dwie opcje:

- Paragony z nr NIP – opcje wyboru:

- Wszystkie – brak filtrowania,

- Tak – na liście tylko paragony z wypełnionym numerem NIP.

- Paragony kontrahenta na dokumencie opcje wyboru:

- Wszystkie – brak filtrowania,

- Tak – na liście tylko paragony wystawione na kontrahenta, który występuje na fakturze do paragonu, z poziomu której generowana jest lista paragonów.

Ponadto, do widoku paragonów, dodano kolumnę z numerem NIP.

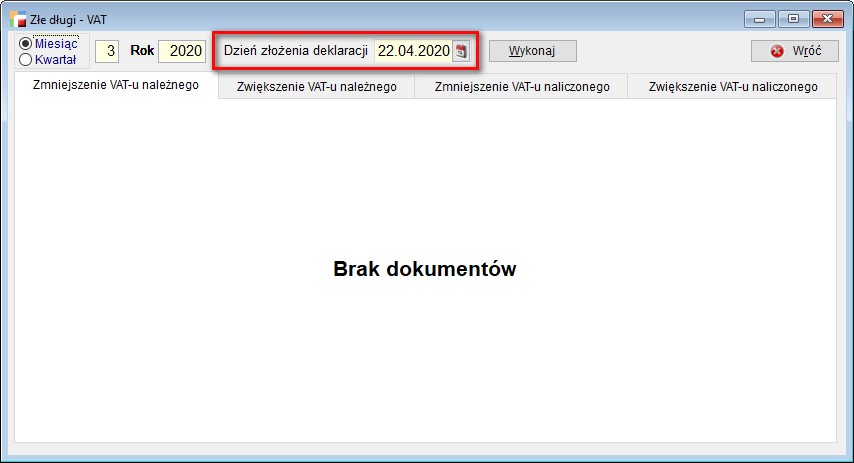

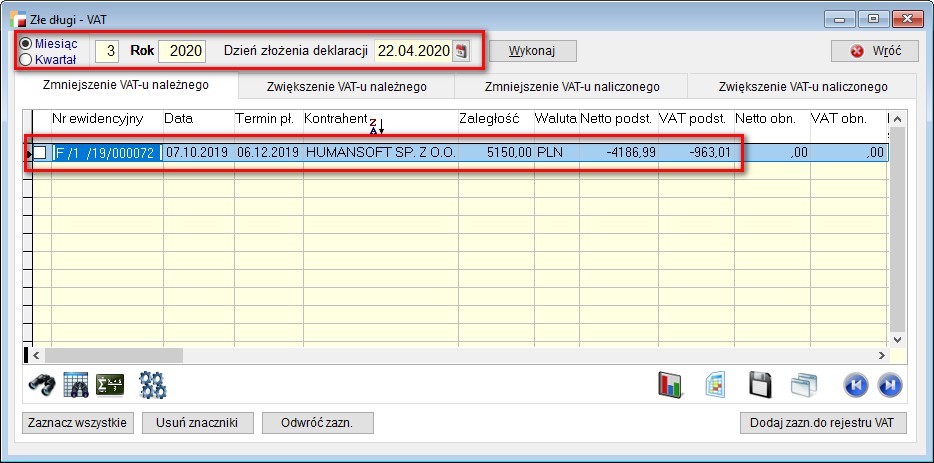

8. Ulga na złe długi – data złożenia deklaracji

Do formularza liczącego złe długi została dodana data złożenia deklaracji.

Do tej daty będą brane pod uwagę zapłaty wpływające na korektę na minus podstawy opodatkowania i VAT-u należnego. Data ta zapisuje się do rejestru VAT i stanowi pomoc w korektach na plus związanych z zapłatami w kolejnych okresach. Licząc korektę na plus, program weźmie pod uwagę zapłaty do dokumentów z poprzedniego okresu od zapisanej daty złożenia deklaracji VAT w przód oraz wszystkich dokumentów z wcześniejszych okresów.

Przykład:

Dokument na kwotę 5000 netto – 6150 brutto wystawiony z datą 07.10.2019 roku, natomiast termin płatności to 06.12.2019 roku. Do końca marca, czyli okresu rozliczeniowego, dokument nie został zapłacony. Wykazujemy go więc w złych długach za miesiąc marzec.

W omawianym przypadku mamy sytuację, gdy deklaracja składana jest za miesiąc marzec

a w systemie tworzona jest w następnym miesiącu. Termin składania – do 25 następnego miesiąca, natomiast sam termin wykonania tej deklaracji to 22 kwietnia.

W międzyczasie, tj. 16 kwietnia następuje częściowa zapłata za dokument w kwocie 1000 zł. Dotychczas, program wykazywał całą wartość faktury, bez pomniejszenia jej o zapłatę, ponieważ zbierał zapłaty tylko do marca. Natomiast, zgodnie z art. 89a. pod. tow. i usł. VAT: 3. Korekta, o której mowa w ust. 1, może nastąpić w rozliczeniu za okres, w którym nieściągalność wierzytelności uznaje się za uprawdopodobnioną pod warunkiem, że do dnia złożenia przez wierzyciela deklaracji podatkowej za ten okres wierzytelność nie została uregulowana lub zbyta w jakiejkolwiek formie, wartość dokumentu w takim przypadku powinna zostać wykazana z pomniejszeniem o zapłatę i dzięki tej dacie i możliwości manipulowania nią, można taką zapłatę uwzględnić.

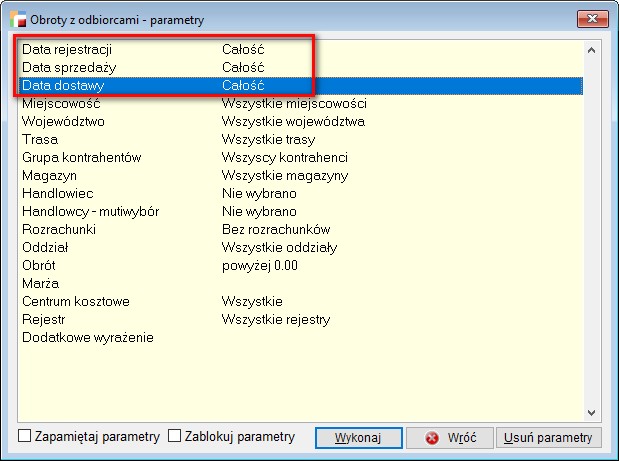

9. Parametry w analizie Obroty z odbiorcami

Opcja Okres, dostępna w parametrach wstępnych analizy Obroty z odbiorcami została zmodernizowana. Obecnie, do wyboru dostępne są trzy rodzaje dat:

- Data rejestracji

- Data sprzedaży

- Data dostawy

Działanie parametrów jest analogiczne jak np. w analizie chodliwości.

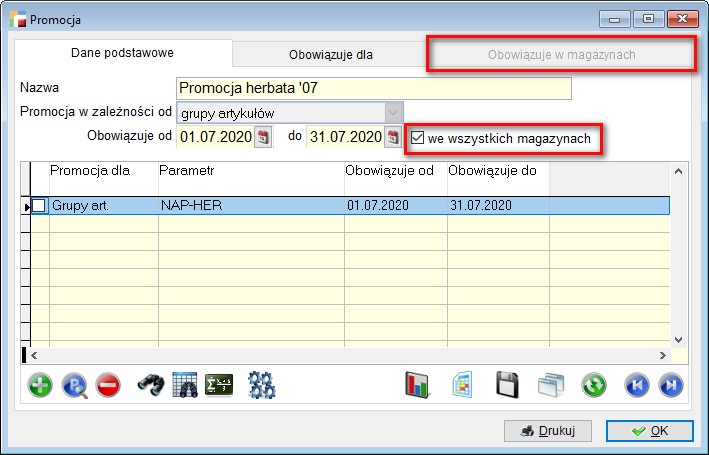

10. Modyfikacja funkcji Skąd się wzięła cena

Do funkcji Źródło ceny dodano informację o rabatach – użytkownika i końcowym oraz o cenie z formularza.

Jeżeli cena nie zgadza się z ceną zaproponowaną przez program, wyświetlony zostanie czerwony tekst Operator zmienił cenę.

11. Cena otwarta

Dodano możliwość podania/ zmiany ceny nominalnej na dokumentach F, WZ, ZO, OF i korektach KF z tytułu zmiany ilości.

Aby możliwa była zmiana ceny nominalnej, na formularzu artykułu w zakładce ceny, należy zaznaczyć znacznik cena otwarta.

Dodatkowo, operator musi mieć uprawnienia do zmiany ceny.

Funkcjonalność będzie szczególnie przydatna w przypadku, gdy firma ma jedną zbiorczą kartotekę np. abonament, transport i ceny tych pozycji są różne dla klientów.

Dotychczas, przy wystawianiu dokumentu operator przy wyliczeniu i wprowadzeniu kwoty wyższej niż była wpisana w kartotece był zaskakiwany ujemnym rabatem np. 100%. W takim przypadku musiał wejść do kartoteki artykułu, przejść do zakładki ceny i zmienić cenę bazową, by wartości rabatu na pozycji miały sens. Przy firmach, które mają duże ilości artykułów wycenianych indywidualnie, zmiana ceny w kartotece była kłopotliwa.

UWAGA!!!

Cena otwarta nie działa na formularzu uproszczonym (nie ma rabatów, cenę po prostu się podaje).

12. Częściowe przenoszenie dokumentów do VAT

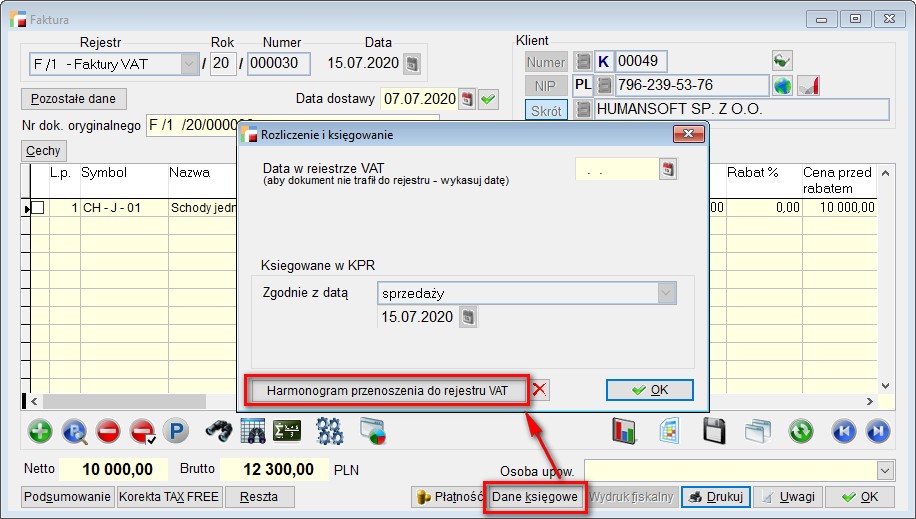

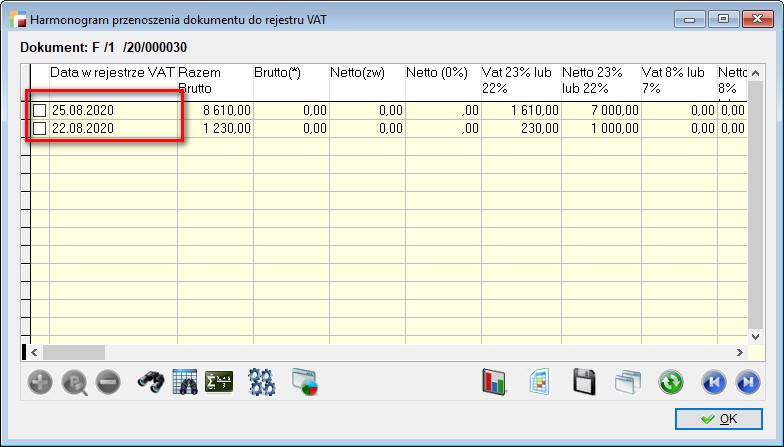

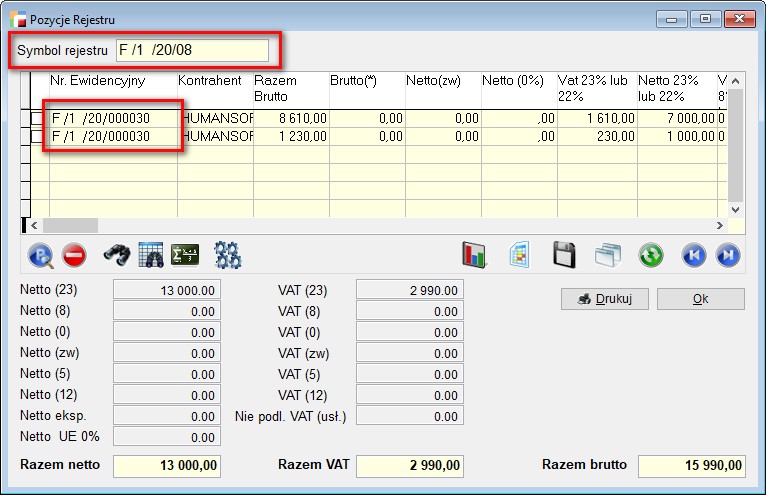

Dodano funkcjonalność harmonogramowania, przy przenoszeniu dokumentu do rejestru VAT.

W związku z tym w danych księgowych dokumentów, dodany został przycisk Harmonogram przenoszenia do rejestru VAT. Przycisk dostępny jest w przypadku, gdy Data w rejestrze VAT jest pusta.

Po wybraniu go, otwiera się formularz harmonogramu z możliwością wypełnienia go pozycjami.

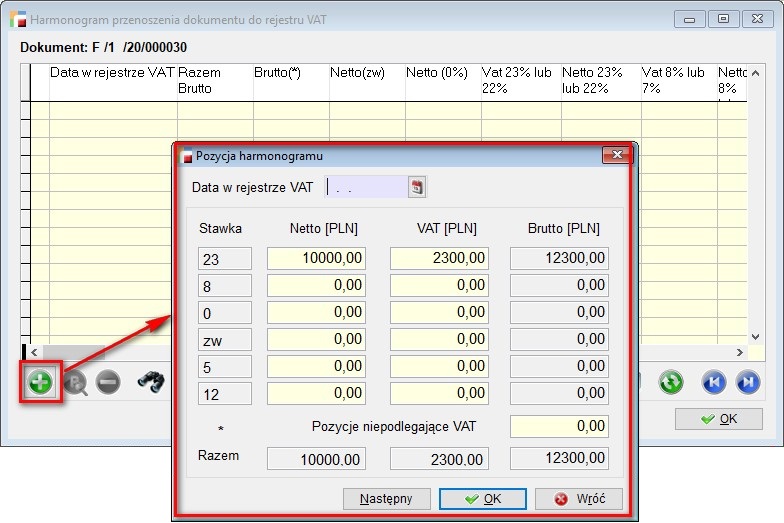

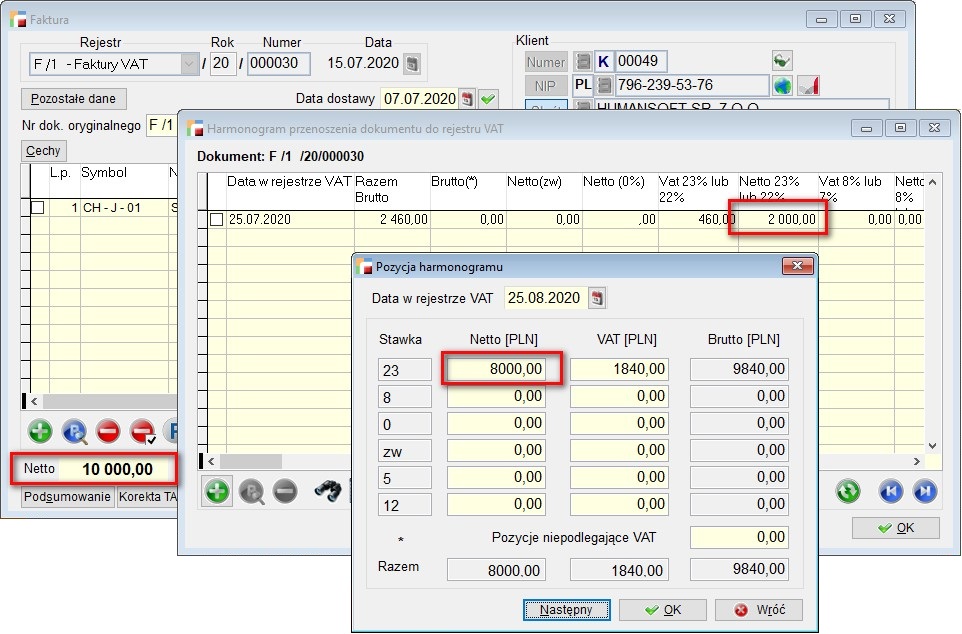

Podczas dodawania nowej pozycji do harmonogramu program wypełnia kwoty wartościami dopełniającymi kwoty w poszczególnych stawkach VAT, do wartości całego dokumentu – dla pierwszej dodawanej pozycji będą to wartości z dokumentu.

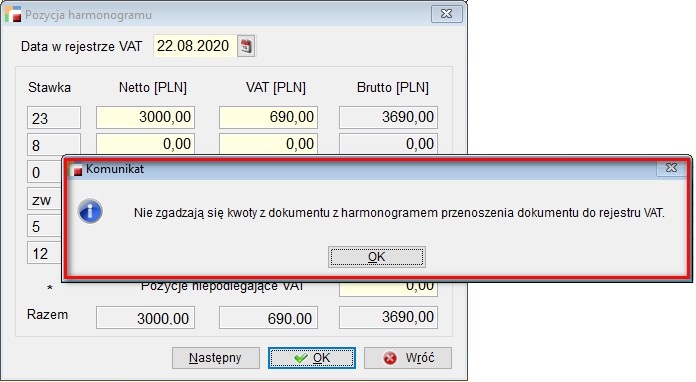

Przed zapisem danych program sprawdza, czy suma kwot wszystkich pozycji nie przekracza kwot z dokumentu.

Dlatego też, poprawiając gotowy harmonogram należy pamiętać, aby w pierwszej kolejności edytować pozycje, w których kwoty zostaną zmniejszone.

Dokument zostanie przeniesiony do rejestru VAT zgodnie z datami i wartościami z poszczególnych pozycji harmonogramu.

Program nie sprawdza, czy daty pozycji trafiają do rejestru w tym samym okresie.

Przy robieniu rejestrów kwartalnych mogą trafić do rejestru pozycje harmonogramu nawet z trzech miesięcy w trzech pozycjach.

W związku z nową funkcjonalnością, program nie zmieni daty w rejestrze VAT dokumentu posiadającego harmonogram przenoszenia do rejestru VAT w przypadku, gdy użyta zostanie opcja dostępna pod F12 na liście dokumentów.

13. Zbiorcze MPP z listy Należności i zobowiązań

Do opcji dostępnych pod F12 na liście Należności i zobowiązań, dodano możliwość tworzenia zbiorczego przelewu MPP.

Przelew zbiorczy MPP tworzy się dla wszystkich dokumentów MPP z podanego okresu. Program pobiera dane dla parametrów znajdujących się na formularzu, z którego generowany jest przelew.

Z zaznaczonych dokumentów pobierane są skrajne daty (okres od – do), rachunek bankowy, z którego będzie robiony przelew, kontrahenta, rachunek kontrahenta i waluta – pod warunkiem, że te dane są wspólne dla zaznaczonych dokumentów. Jeżeli nie – trzeba je będzie podać.

UWAGA!!!

Przelew NIE TWORZY SIĘ dla zaznaczonych dokumentów.

14. Generowanie przelewu ze stanu rozrachunków

W menu Rozrachunki, w opcji Stan rozrachunków na dzień dostępnej pod F12, dodano możliwość wygenerowania przelewów.

Przelew zostanie wykonany na kwotę wynikającą z bieżącego stanu rozrachunków i przelewów a nie z kwoty przelewów na dzień wykonania analizy.