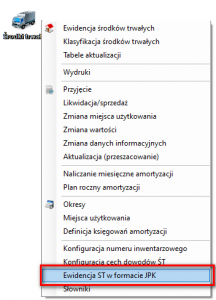

Do menu Środki Trwałe, dodano funkcjonalność Ewidencja ST w formacie JPK.

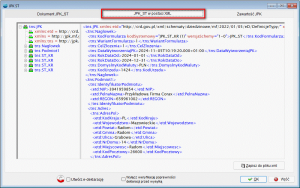

Formularz JPK_ST, swoim wyglądem przypomina pozostałe jednolite pliki kontrolne, dostępne w systemie. Dokument składa się z trzech zakładek:

- Dokument JPK_ST,

- JPK_ST w postaci XML,

- Zawartość JPK.

Zakładka Dokument JPK_ST, standardowo zawiera:

- Numer dokumentu – format JPKSRT/20XX/00000X,

- Datę utworzenia dokumentu – podpowiadana z daty systemowej,

- Zakres czasowy – czyli data początkowa i końcowa, domyślnie podpowiadany jest zakres całego roku,

- Cel złożenia – złożenie po raz pierwszy lub korekta,

- Urząd Skarbowy – możliwość wskazania urzędu z listy,

- Uwagi,

- Pole do wpisania Uzasadnienia przyczyn złożenia korekty deklaracji (ORDZU),

- Znacznik służący do utworzenia e-deklaracji,

- Znacznik do wyłączenia weryfikacji poprawności deklaracji przed wysyłką,

- Przycisk Generuj xml JPK.

Zakładka JPK_ST w postaci XML, zawiera dokument w formie xml z możliwością zapisania do pliku.

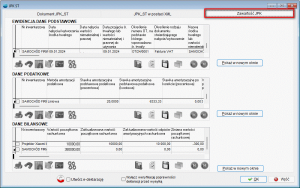

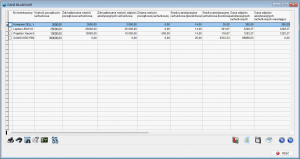

Zakładka Zawartość JPK podzielona jest na trzy sekcje:

- Ewidencja – Dane podstawowe,

- Dane podatkowe,

- Dane bilansowe.

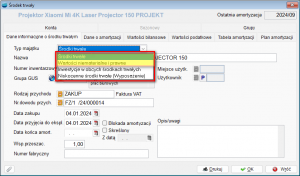

Sekcja Ewidencja zawiera podstawowe informacje dotyczące środka trwałego, jak również te, które wymagane są przez strukturę logiczną JPK_ST. Są to:

- Nr inwentarzowy,

- Data nabycia/ wytworzenia środka trwałego,

- Data nabycia wartości niematerialnej i prawnej,

- Data przyjęcia środka trwałego lub wartości niematerialnej i prawnej do używania,

- Określenie numeru OT, na podstawie którego wprowadzono środek trwały,

- Określenie rodzaju dokumentu stwierdzającego nabycie/ wytworzenie,

- Nazwa środka trwałego lub wartości niematerialnej i prawnej,

- Symbol klasyfikacji środków trwałych (KŚT),

- Kwota odpisów amortyzacyjnych na ostatni dzień roku poprzedzający rozpoczęcie ewidencji,

- Częstotliwość odpisu,

- Data wykreślenia z ewidencji,

- Przyczyna wykreślenia z ewidencji,

- Określenie numeru dokumentu stwierdzającego wykreślenie z dokumentu,

- Reklasyfikacja – czyli zmiana klasyfikacji w trakcie roku podatkowego/ obrotowego.

Dane podatkowe zawierają wszystkie dane niezbędne do określenia odpisów amortyzacyjnych podatkowych:

- Numer inwentarzowy,

- Metoda amortyzacji podatkowa,

- Stawka amortyzacyjna podstawowa podatkowa (procentowa),

- Stawka amortyzacyjna podstawowa podatkowa (kwotowa),

- Stawka amortyzacyjna po korekcie (procentowa),

- Wartość początkowa podatkowa,

- Zaktualizowana wartość początkowa podatkowa,

- Zaktualizowana kwota odpisów amortyzacyjnych podatkowa,

- Zamiana wartości początkowej podatkowej,

- Wysokość odpisu amortyzacyjnego podatkowego,

- Suma odpisów amortyzacyjnych podatkowych dla danego roku podatkowego/ obrotowego,

- Suma odpisów amortyzacyjnych podatkowych narastająco.

Dane bilansowe zawierają wszystkie dane niezbędne do określenia odpisów amortyzacyjnych bilansowych:

- Numer inwentarzowy,

- Wartość początkowa rachunkowa,

- Zaktualizowana wartość początkowa rachunkowa,

- Zaktualizowana wartość odpisów amortyzacyjnych rachunkowa,

- Zmiana wartości początkowej rachunkowej,

- Stawka amortyzacyjna rachunkowa (procentowa),

- Stawka amortyzacyjna rachunkowa (kwotowa),

- Suma odpisów amortyzacyjnych rachunkowych,

- Suma odpisów amortyzacyjnych rachunkowych narastająco.

Analiza amortyzacji wykonywana jest na podany rok i ostatni miesiąc we wskazanym roku i z zakresu tej analizy pobierane są do XML środki trwałe, wraz z pozostałymi danymi wymaganymi schemą.

UWAGA!!!

Należy pamiętać, że w pliku JPK_ST wykazywane są typy majątku Środki trwałe oraz Wartości niematerialne i prawne. Środki o typie Inwestycje w obcych środkach trwałych oraz Niskocenne środki trwałe (Wyposażenie) nie podlegają ewidencji JPK_ST.