Ogólne

1. Uprawnienie „Może zmieniać rodzaj artykułu”

W Profilach użytkowników, do zakładki Rożne uprawnienia cd. dodano uprawnienie: Może zmieniać rodzaj artykułu.

Po odznaczeniu tej opcji, operator pomimo dostępu do edycji kartoteki artykułu, nie będzie mógł zmienić jego rodzaju.

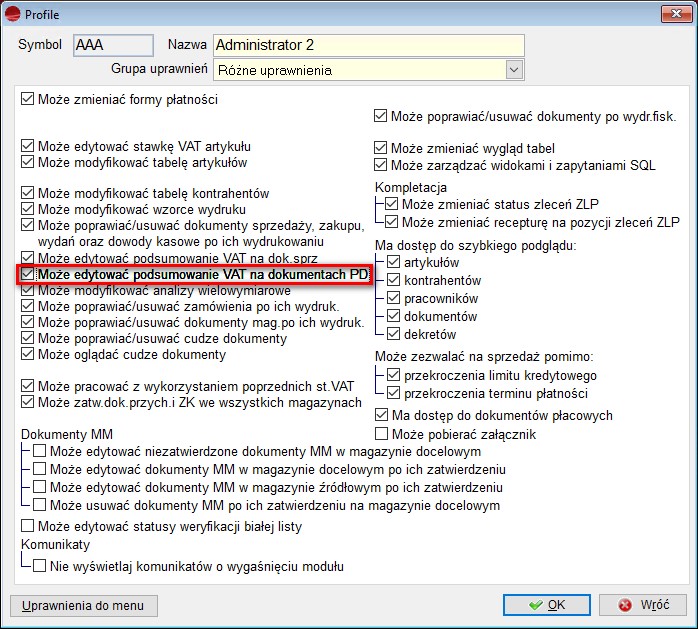

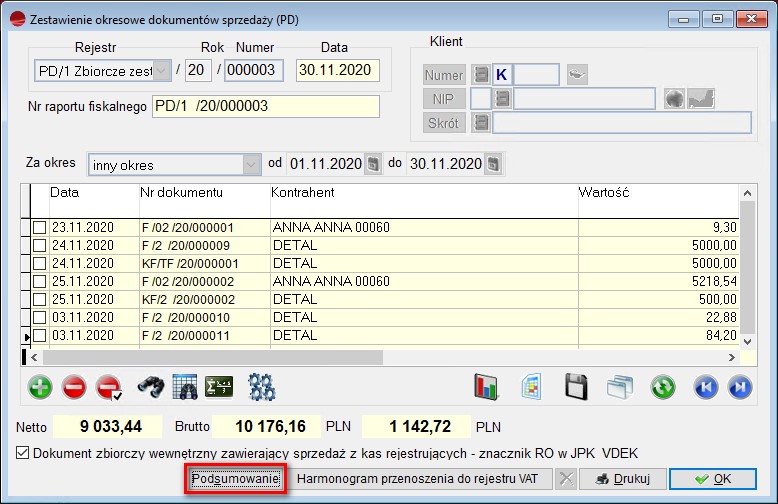

2. Uprawnienie do edycji podsumowania PD

Do Profili użytkowników, do zakładki Rożne uprawnienia, dodano uprawnienie: Może edytować podsumowanie VAT na dokumentach PD.

Jeśli operator nie posiada uprawnień do podsumowania VAT na dokumentach PD, po wejściu w taki dokument, przycisk Podsumowanie, będzie niewidoczny.

3. Modyfikacja zakładek w kartotece artykułów

Opcje dostępne na poszczególnych zakładkach artykułów, zostały uporządkowane tematycznie.

W związku z tym, w kartotece Artykułów, dodano nową zakładkę Oznaczenia i opłaty, w której umieszczone zostały wszystkie dedykowane tematycznie opcje.

Pakiet podstawowy

1. Podatek cukrowy i opłata od napojów alkoholowych

Od 1 stycznia 2021 roku wchodzi w życie tzw. Opłata cukrowa, nazywana także podatkiem od cukru lub podatkiem cukrowym. Opłata ma na celu wykorzystanie polityki fiskalnej jako narzędzia do walki z nadwagą i otyłością poprzez nałożenie opłat na napoje z dodatkiem cukrów oraz środków spożywczych zawierających te substancje.

Ustawa o zdrowiu publicznym przewiduje zróżnicowanie wysokości tej opłaty w zależności od zawartości cukrów i dodatków spożywczych w 100 ml produktu. Maksymalna wartość opłaty nie przekroczy 1,2 zł w przeliczeniu na litr napoju.

Również od 1 stycznia 2021 roku hurtownicy tzw. małpek, zobowiązani będą do wnoszenia specjalnej opłaty. Obowiązek ten będzie dotyczył hurtowni zaopatrujących punkty sprzedaży detalicznej posiadających zezwolenia na sprzedaż napojów alkoholowych przeznaczonych do spożycia poza miejscem sprzedaży.

Instrukcja tego mechanizmu, dostępna jest w oddzielnym pliku.

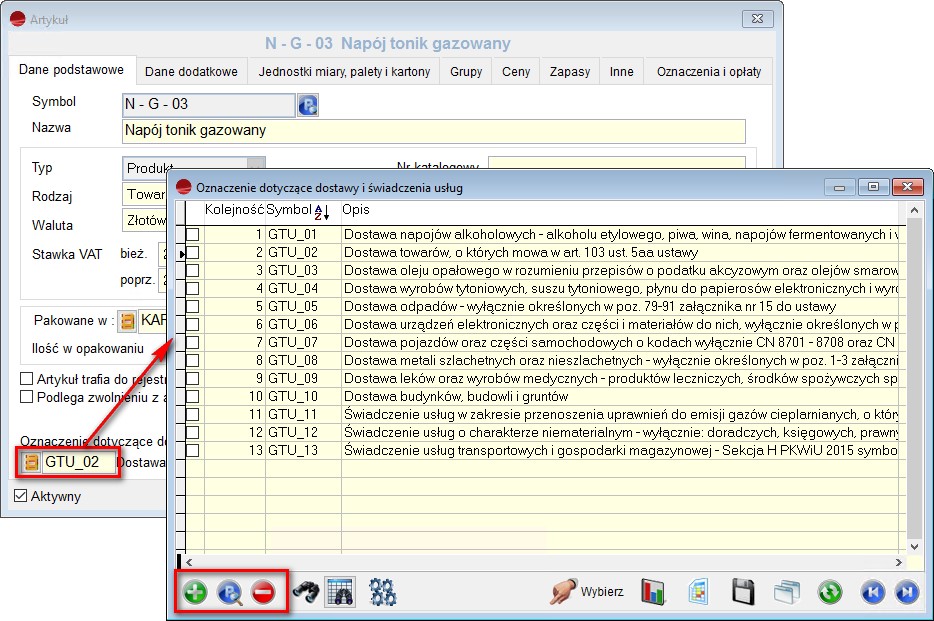

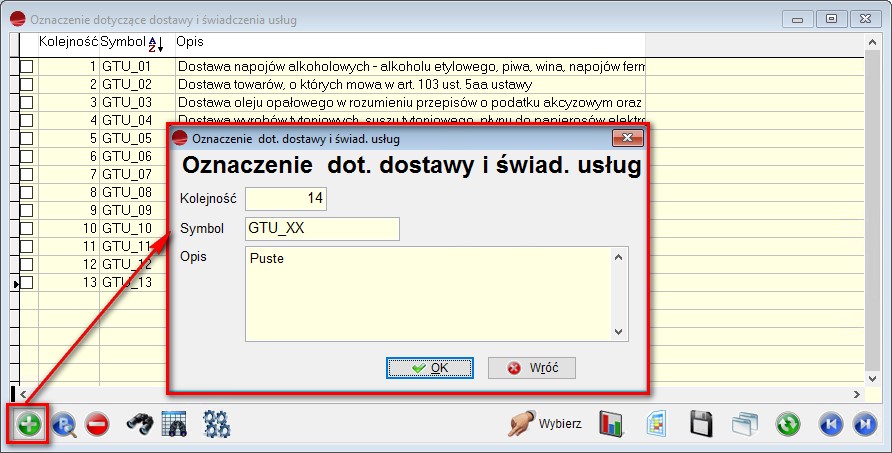

2. Dodaj, Popraw, Usuń przy oznaczeniach GTU

Do okna Oznaczenie dotyczące dostawy i świadczenia usług (GTU), dostępnego w Danych podstawowych w kartotece artykułów, dodano przyciski Dodaj, Popraw, Usuń.

Dzięki temu, możliwe będzie dodawanie oraz edycja oznaczeń.

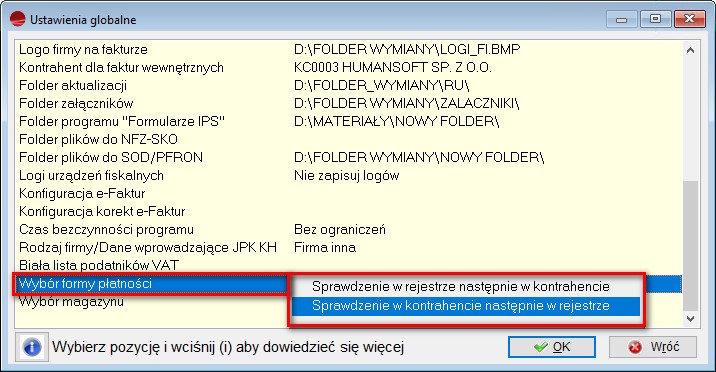

3. Forma płatności – z definicji dokumentu czy z ustawień kontrahenta

W Ustawieniach globalnych, dodano pozycję Wybór formy płatności. Do wyboru dostępne są dwie opcje:

- Sprawdzenie w rejestrze, następnie w kontrahencie,

- Sprawdzenie w kontrahencie, następnie w rejestrze.

Domyślnie, sprawdzany jest rejestr następnie kontrahent, i ta opcja jest wybrana, natomiast jako druga opcja wyboru powoduje, że sprawdzany jest kontrahent a następnie rejestr.

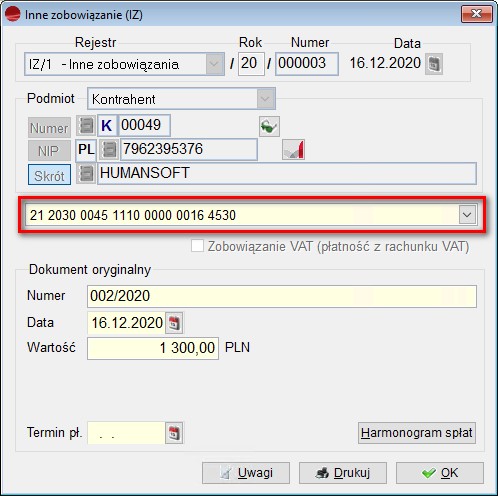

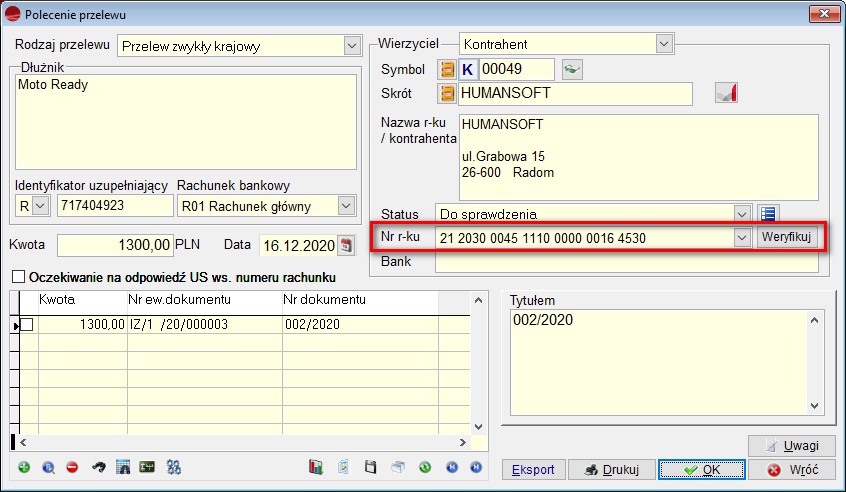

4. Konto bankowe na dokumencie IZ

Dodano możliwość wskazania numeru konta bankowego kontrahenta na

dokumencie IZ.

Wybrany numer przeniesie się na polecenie przelewu w momencie jego generowania.

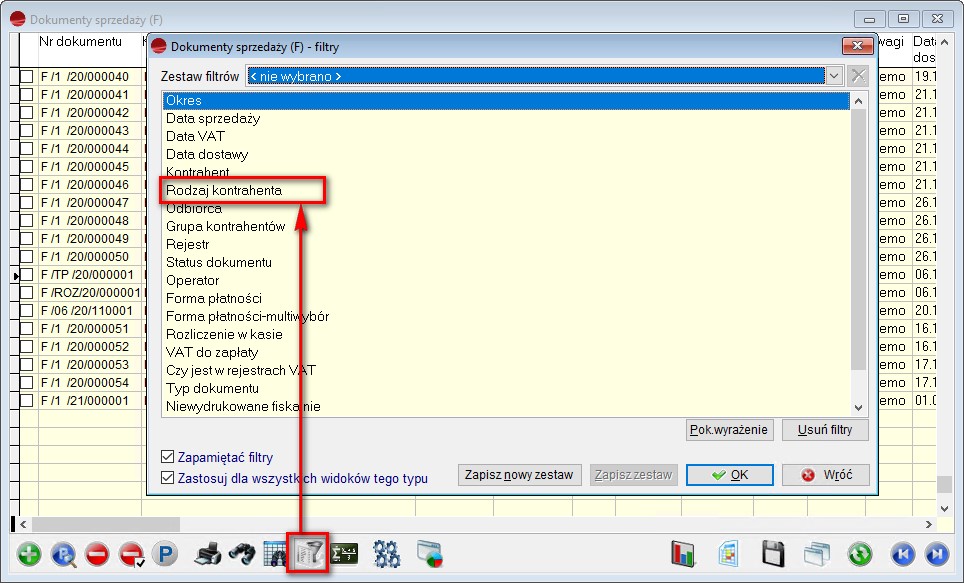

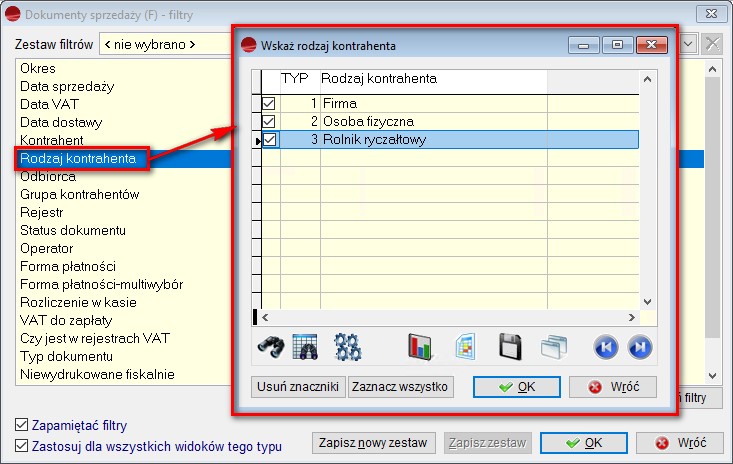

5. Filtr na fakturach – firma/ osoba fizyczna

Na liście dokumentów sprzedaży, pod F8 – Filtry, został dodany nowy filtr – Rodzaj kontrahenta.

Po wybraniu ww. opcji pojawia się lista z następującymi opcjami do wyboru:

- Firma,

- Osoba fizyczna,

- Rolnik ryczałtowy.

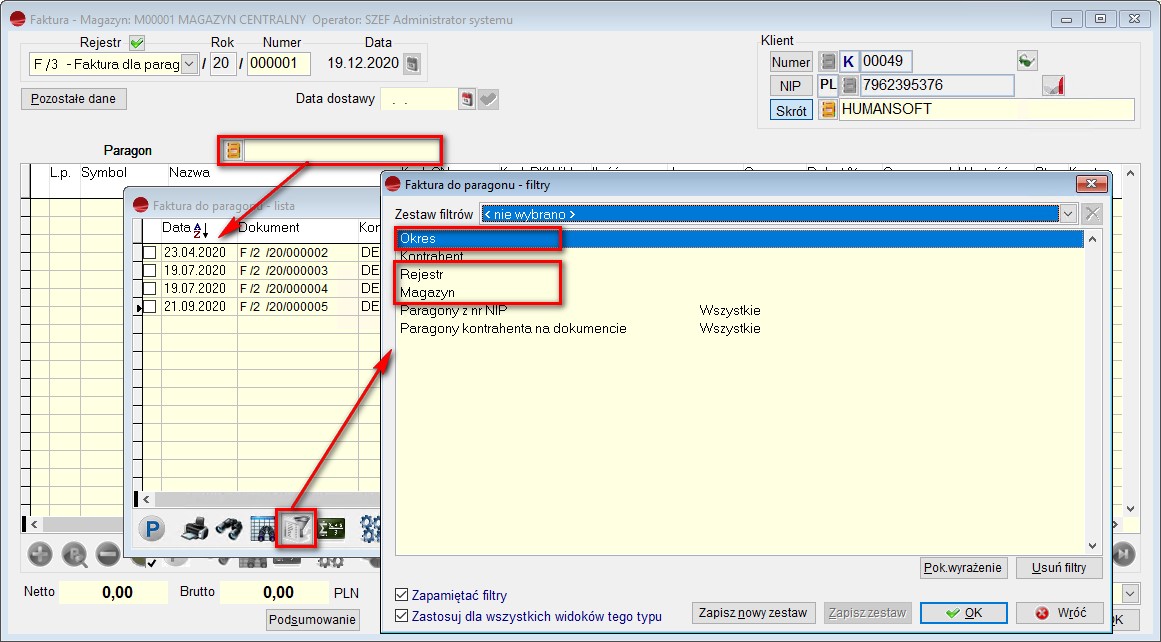

6. Filtry przy wyfakturowaniu paragonów

Podczas wystawiana faktur do paragonów, do filtrów dostępnych na liście paragonów do wyfakturowania dodane zostały nowe filtry F8, umożliwiające zawężenie listy paragonów według parametrów na:

- magazyn,

- rejestr,

- okres.

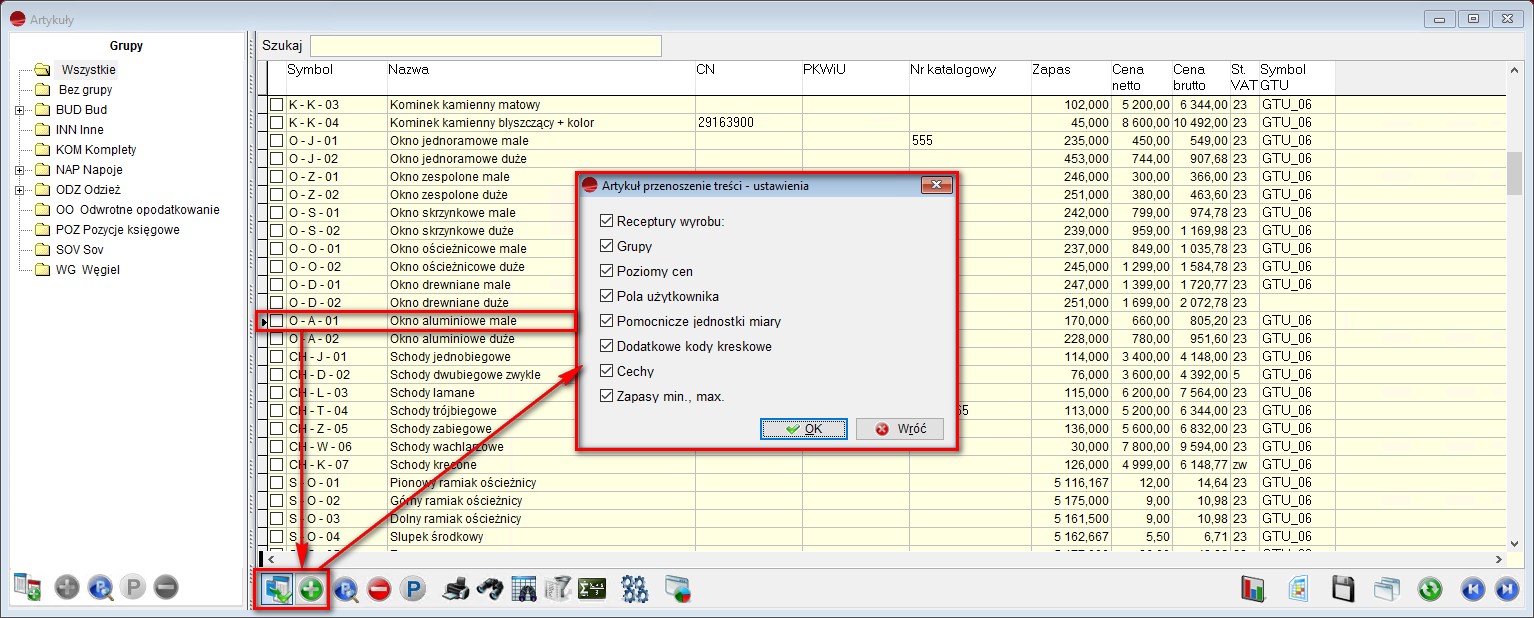

7. Przenoszenie treści w artykułach z parametrami

Przy tworzeniu artykułu za pomocą przenoszenia treści, dodano nowy formularz, umożliwiający wskazanie informacji, które mają zostać przeniesione.

Do wyboru dostępne są:

- Receptury wyrobu,

- Grupy,

- Poziomy cen,

- Pola użytkownika,

- Pomocnicze jednostki miary,

- Dodatkowe kody kreskowe,

- Cechy,

- Zapasy minimalne i maksymalne.

Domyślnie, wszystkie opcje są zaznaczone.

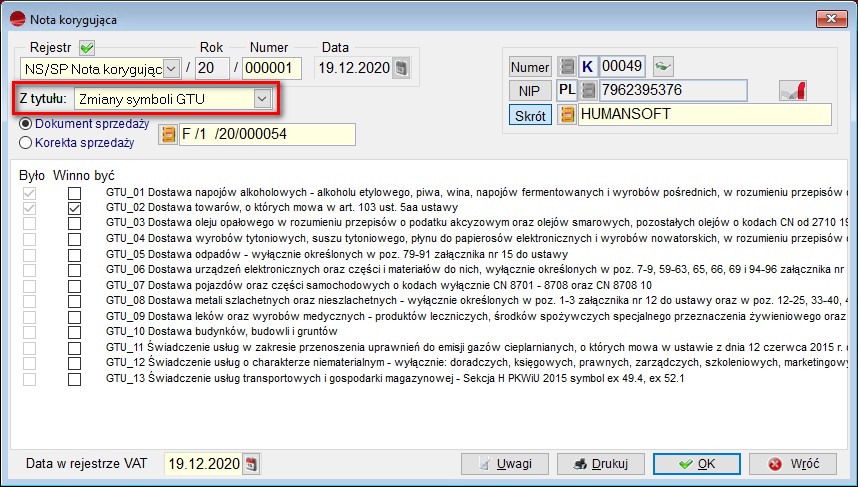

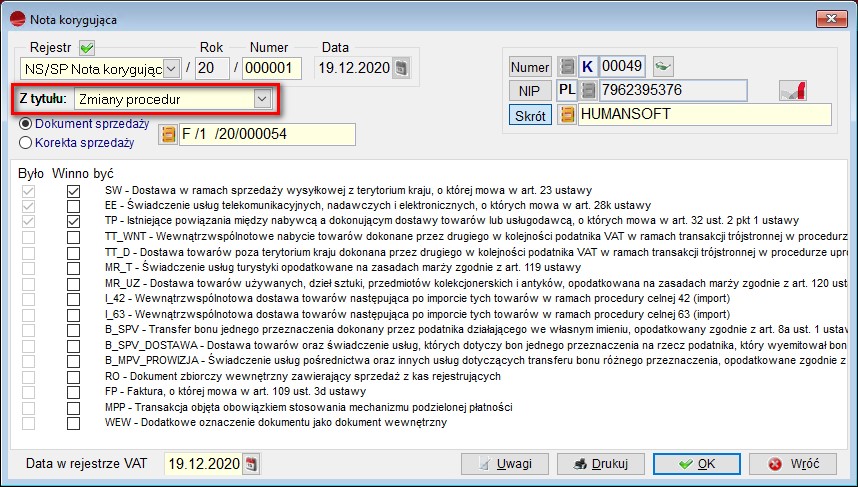

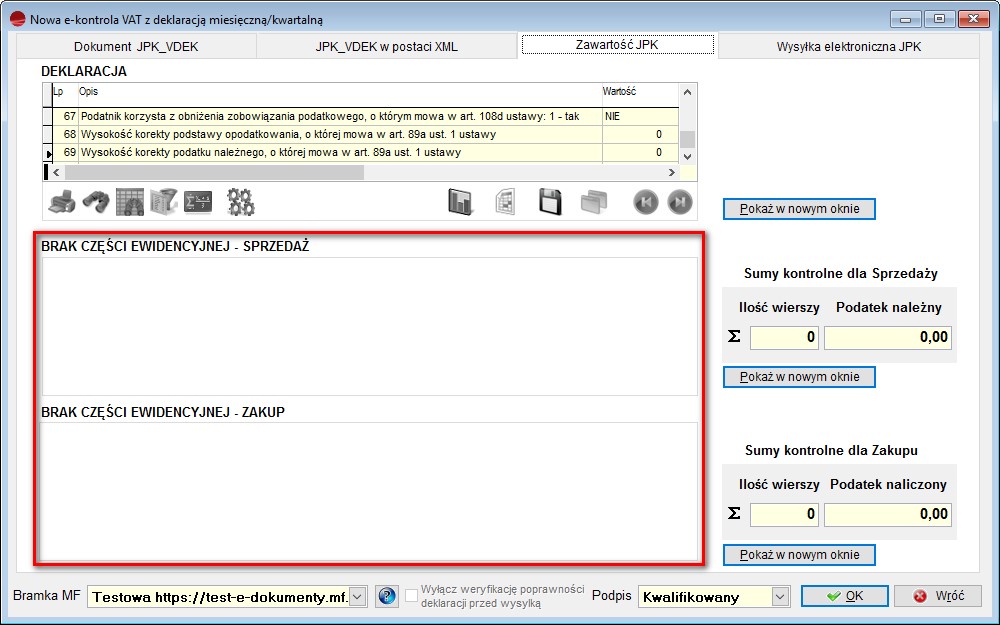

8. Korekta JPK_VDEK

Dodano obsługę korekty deklaracji Jednolitego Pliku Kontrolnego z deklaracją – JPK_VDEK.

Na potrzeby korekty VDEK rozbudowano mechanizm not korygujących. Od wersji 3.69 możliwe jest wystawienie noty korygującej z tytułu zmiany symbolu GTU lub oznaczenia procedury.

Ponadto, przy JPK_VDEK, po zaznaczeniu celu złożenia jako Korekta JPK, udostępnione zostaną trzy opcje do wyboru:

- Tylko część deklaracyjna,

- Tylko część ewidencyjna,

- Obie części.

Korekta części ewidencyjnej, wystąpi w przypadku zmiany danych nie wpływających na zmianę wartości, czyli właśnie przy wykorzystaniu not korygujących.

W pliku JPK_VDEK zostanie wówczas wykazany dokument z błędnymi danymi, dokument stornujący oraz dokument z poprawnym danymi.

Nie będzie także dostępna część deklaracyjna.

Korygowanie części deklaracyjnej będzie dotyczyć wyliczenia wartości pól ograniczając się do pobrania ich tylko z Dodatkowych informacji i ewentualnie wpisania ręcznego z wtyczki.

Nie będzie tu dostępna część ewidencyjna.

Korygowanie obu części będzie łączyło obie te operacje, jak również obejmie wystąpienie korekt wartościowych.

Deklaracja będzie zawierała obie części.

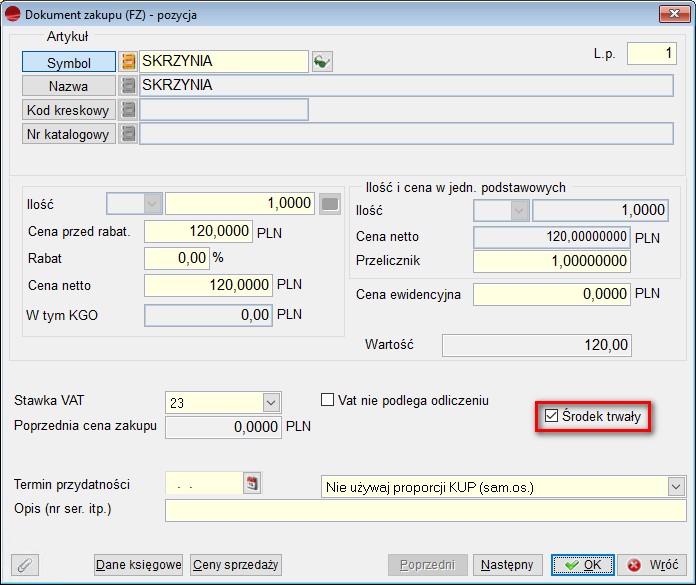

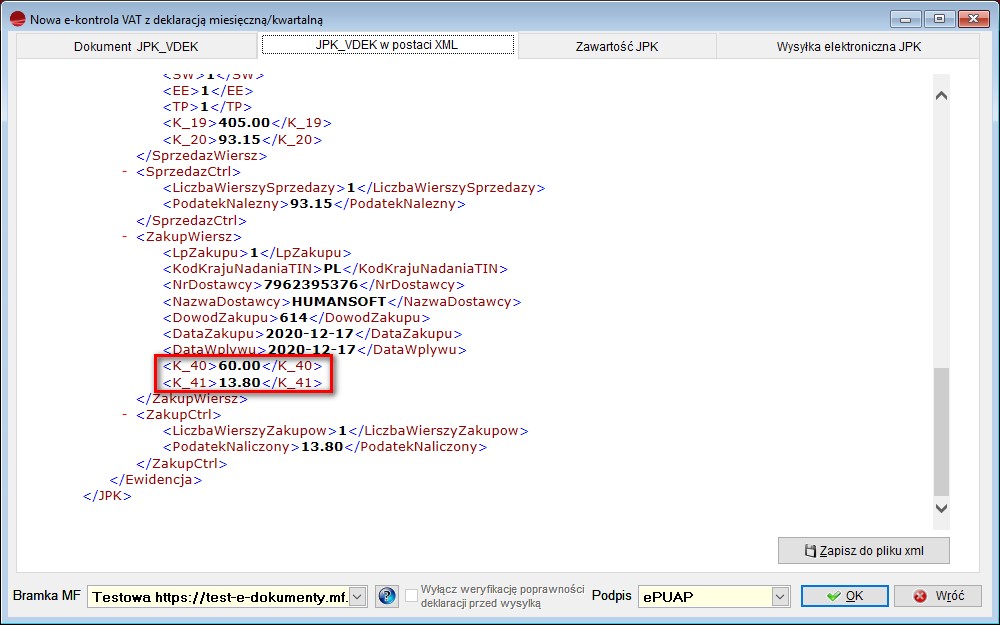

Środki trwałe

1. Zakup środków trwałych i innych pozycji na jednym dokumencie

Dodano możliwość oznaczenia pozycji dokumentu zakupu jako środek trwały.

Dodano pola w tabeli NAGL_DOK – NETTO_ST i VAT_ST. Te dane można, w razie potrzeby wyciągnąć na widok.

Zapisują się tam wartości netto i VAT takie, jak trafiają do JPK_VDEK (analogicznie do pola 43 i 44 deklaracji VAT7 (20), netto i VAT są pomniejszone o wartości nie podlegające odliczeniu).

Dodano kolumny NETTO_ST i VAT_ST do nagłówka i pozycji rejestrów VAT. Wartości netto i vat z pozycji oznaczonych jako środki trwałe są przenoszone do rejestrów VAT. Wartości dotyczące środków trwałych zostały dodane na podsumowaniu dokumentów zakupu (złotówkowym i walutowym).

Wartości netto i VAT środków trwałych z dokumentów zostaną uwzględnione w JPK_VDEK.

Kadry i płace

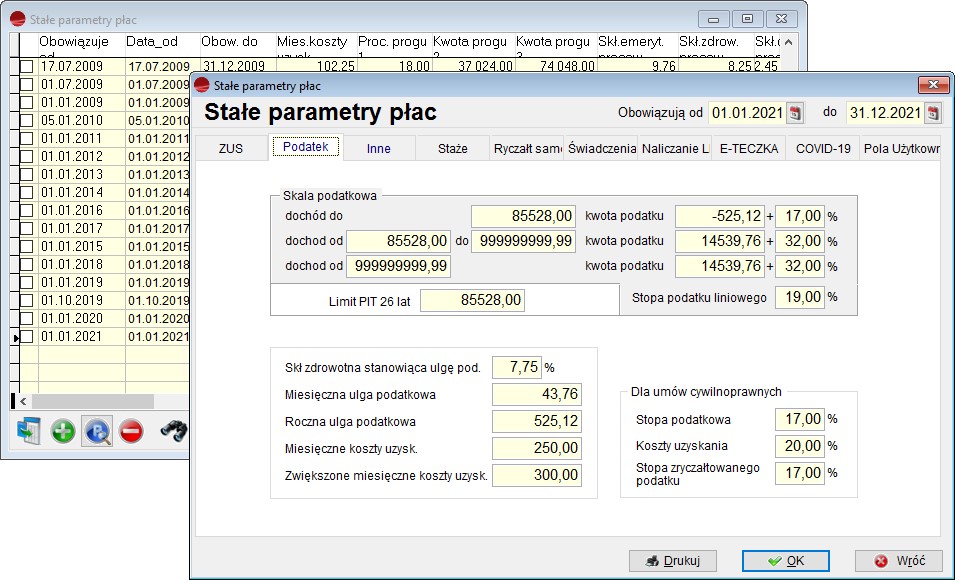

1. Automatyczne pobieranie danych – stałe parametry płac

W Stałych parametrach płac, dodano mechanizm automatycznego uzupełniania wybranych danych.

UWAGA!!!

Nie wszystkie dane będą uzupełniane. Kolejne zmiany planujemy wprowadzać na życzenie Klientów.

2. Raportowanie dat końcowych – 33 miesiące przy umowie o pracę

Do analizy Raportowanie dat końcowych, dodano możliwość weryfikacji zakończenia umów terminowych.

Mechanizm umożliwi wyszukanie pracowników, których umowy na czas określony przekroczą w danym miesiącu 33 miesiące – wtedy pracodawca zobligowany jest spisać umowę na czas nieokreślony, a bez takiego powiadomienia, łatwo o tym zapomnieć.

Do analizy raportowania dat końcowych dodano opcję – przekroczenie 33 miesięcy.

Po wykonaniu analizy, zostanie wyświetlona lista osób, które:

- nie mają umowy na czas nieokreślony,

- w miesiącu odpowiadającym dniu Analiza na dzień kończy się okres 33 miesięcy przepracowanych na umowę na czas określony.

W rzeczywistości zliczany jest okres 36 miesięcy włącznie z okresem próbnym lub jeśli go nie było, 36 miesięcy przepracowane na umowie na czas określony. Miesiące wyliczane są zliczając liczbę dni i dzieląc przez 30, bez uwzględnienia okresów między umowami (nieciągłości) krótszych niż 30 dni. Każdy okres nieciągłości dłuższy od 30 dni powoduje naliczanie miesięcy od nowa.

3. Skierowania na badania w formie słownika

W skierowaniu na badanie dodana została nowa formatka Szablon badań.

Z tego miejsca można wybrać wcześniej dodane różnego rodzaju skierowania na badania. Wybrany szablon zostanie wczytany.

Można go edytować i zapisać w razie potrzeby jako kolejny. Okno szablonu skierowań umożliwia:

- dodawanie,

- usuwanie,

- edycję opisu czynników na skierowaniu.

4. Zaliczka na podatek – opodatkowanie składki pracodawcy PPK

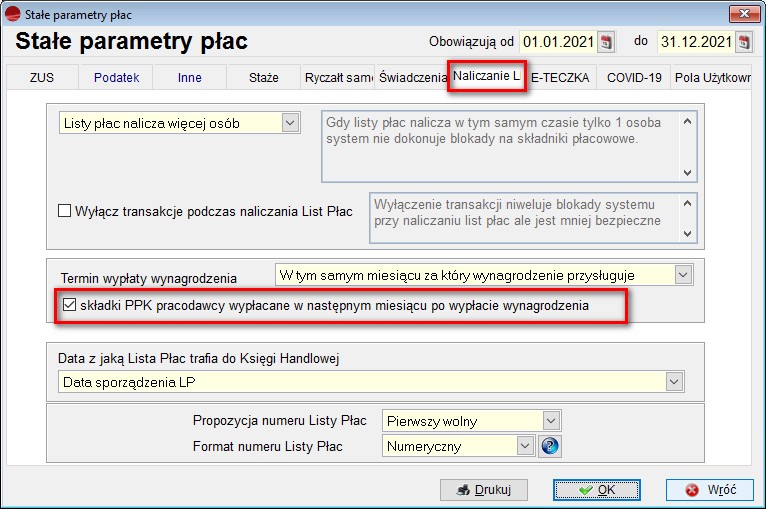

Dodano mechanizm umożliwiający wyliczenie zaliczki na podatek dochodowy od składki PPK finansowanej przez pracodawcę w następnym miesiącu.

W sytuacji, gdy pracownik otrzymuje wynagrodzenie za miesiąc do ostatniego dnia tego miesiąca, wpłaty do PPK, naliczone i pobrane od wynagrodzenia przysługującego za ten miesiąc (i wypłaconego w tym miesiącu) zostaną dokonane do 15 następnego miesiąca.

Dokonanie wpłaty do PPK 15 następnego miesiąca oznacza, że dopiero w tym dniu, pracownik uzyska przychód z tytułu wpłaty sfinansowanej przez pracodawcę, a zatem zaliczka na podatek dochodowy naliczona od tej wpłaty powinna zostać pobrana przez pracodawcę na tej liście płac.

W związku z tym, do Stałych parametrów płac, do zakładki Naliczanie LP, dodano opcję składki PPK pracodawcy wypłacane w następnym miesiącu po wypłacie wynagrodzenia.

UWAGA!!!

Opcję tą można zaznaczyć tylko w przypadku, gdy termin wypłaty wynagrodzenia przypada w tym samym miesiącu, za który wynagrodzenie przysługuje.

Ponadto dodane zostały składniki płacowe, umożliwiające naliczenie takiego przesunięcia:

W umowach o pracę:

- 4882 – Przychód ze składek pracodawcy na PPK do rozliczenia z miesiąca poprzedniego,

- 5070 – PPK pracodawcy,

- 5920 – Potrącenie składki pracodawcy na PPK z poprzedniego miesiąca.

W umowach cywilnoprawnych:

- 9180 – Przychód ze składek pracodawcy na PPK do rozliczenia z miesiąca poprzedniego,

- 9310 – PPK- pracodawcy – kwota do wypłaty w następnym miesiącu,

- 9654 – Potrącenie składek pracodawcy na PPK z poprzedniego miesiąca.

UWAGA!!!

Składniki, na potrzeby obliczeń należy samodzielnie podpiąć do wybranej Listy Płac.

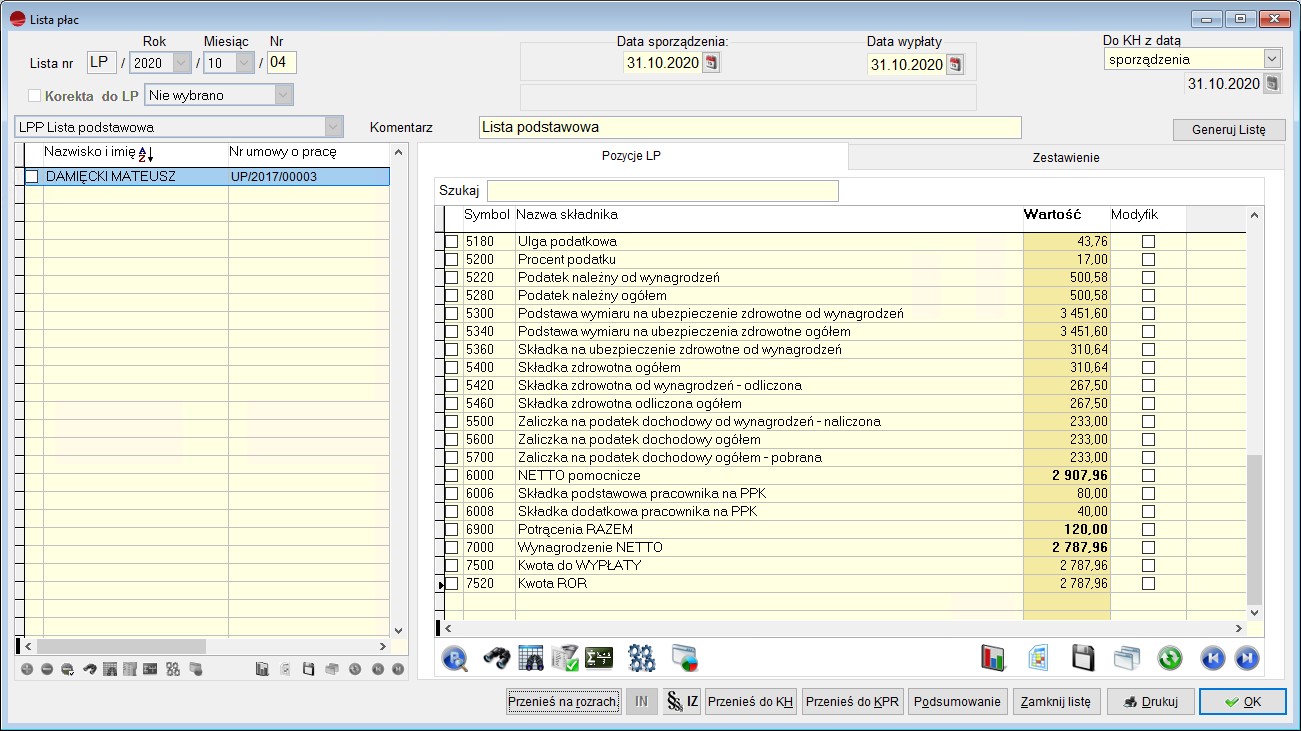

Przykład:

Termin wypłaty wynagrodzenia jest ustalony na ostatni dzień miesiąca. Oprócz składki podstawowej w wysokości 2% pracownik zadeklarował składkę dodatkową w wysokości 1%. Pracodawca w ramach PPK finansuje pracownikowi wyłącznie wpłatę podstawą do PPK w wysokości 1,5%. Obliczamy wynagrodzenie pracownika za październik oraz listopad.

Wynagrodzenie brutto: 4000 zł

Koszty uzyskania przychodu: 250 zł

Ulga podatkowa: 43,76 zł

Wpłata podstawowa pracodawcy za październik została przekazana do instytucji finansowej w listopadzie.

Wpłaty do PPK:

podstawowa pracownika: 4000 zł × 2% = 80 zł

dodatkowa pracownika: 4000 zł × 1% = 40 zł

podstawowa pracodawcy: 4000 zł × 1,5% = 60 zł

Suma składek na ubezpieczenia społeczne 548,40 zł, w tym:

emerytalna: 4000 zł × 9,76% = 390,40 zł

rentowa: 4000 zł × 1,5% = 60,00 zł

chorobowa: 4000 zł ×2,45% = 98,00 zł

Podstawa składki na ubezpieczenie zdrowotne: 4000 zł – 548,40 zł = 3451,60 zł

Składka na ubezpieczenie zdrowotne: 3451,60 zł × 9% = 310,64 zł

Składka zdrowotna do odliczenia: 3451,60 zł × 7,75% = 267,50 zł

Wynagrodzenie za październik:

Podstawa opodatkowania: 4000 zł – 548,40 zł – 250 zł = 3201,60 zł → 3202 zł

Zaliczka na podatek dochodowy: 3202 zł × 17% – 43,76 zł = 500,58 zł

Podatek dochodowy: 505,58 zł – 267,50 zł = 233,08 zł → 233 zł

Do wypłaty: 4000 zł – 548,40 zł – 310,64 zł – 233 zł – 80 zł – 40 zł = 2787,96 zł

Wynagrodzenie za listopad:

Wynagrodzenie brutto powiększone o wpłaty finansowane przez pracodawcę: 4060 zł (4000 zł + 60 zł)

Podstawa opodatkowania: 4060 zł – 548,40 zł – 250 zł = 3261,60 zł → 3262 zł

Zaliczka na podatek dochodowy: 3262 zł × 17% – 43,76 zł = 510,78 zł

Podatek dochodowy: 510,78 zł – 267,50 zł = 243,28 zł → 243 zł

Do wypłaty: 4000 zł – 548,40 zł – 310,64 zł – 243 zł – 80 zł – 40 zł = 2777,96 zł

Pracownik za październik otrzyma wynagrodzenie w kwocie 2787,96 zł, a za listopad w kwocie 2777,96 zł. Od uposażenia pracownika za listopad został naliczony i pobrany podatek dochodowy z tytułu wpłaty podstawowej finansowanej przez pracodawcę, naliczonej od wypłaty za październik.

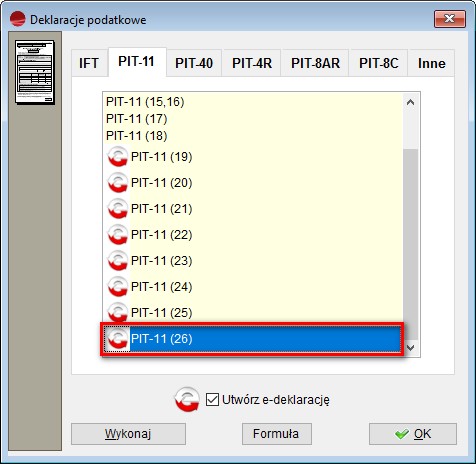

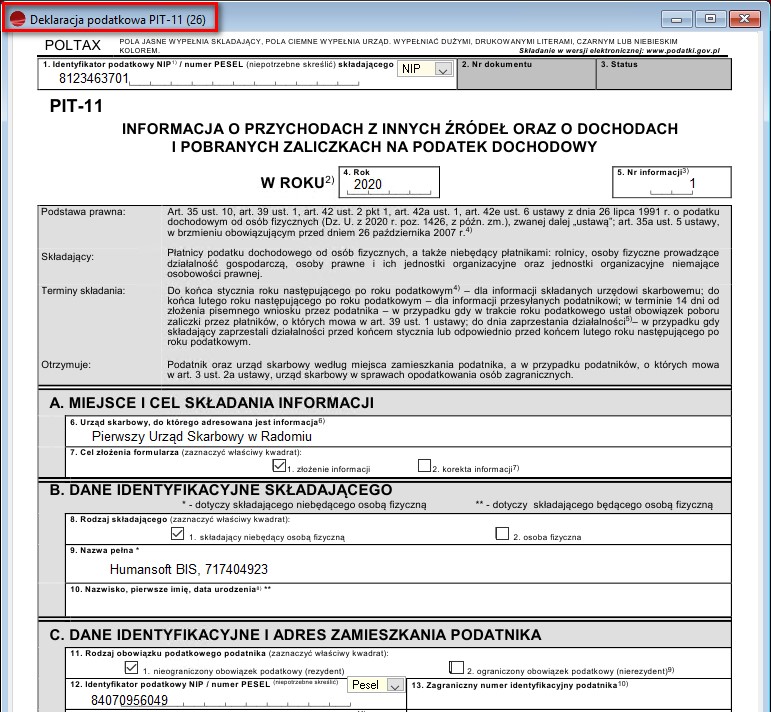

5. Aktualizacja PIT – 11

Zaktualizowano formularz deklaracji PIT – 11 do wersji 26. Zmiany zostały wprowadzone także w deklaracjach seryjnych.

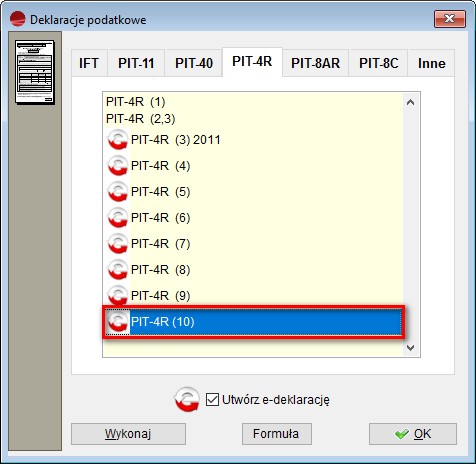

6. Aktualizacja PIT – 4R

Zaktualizowano formularz deklaracji PIT – 4R do wersji 10.

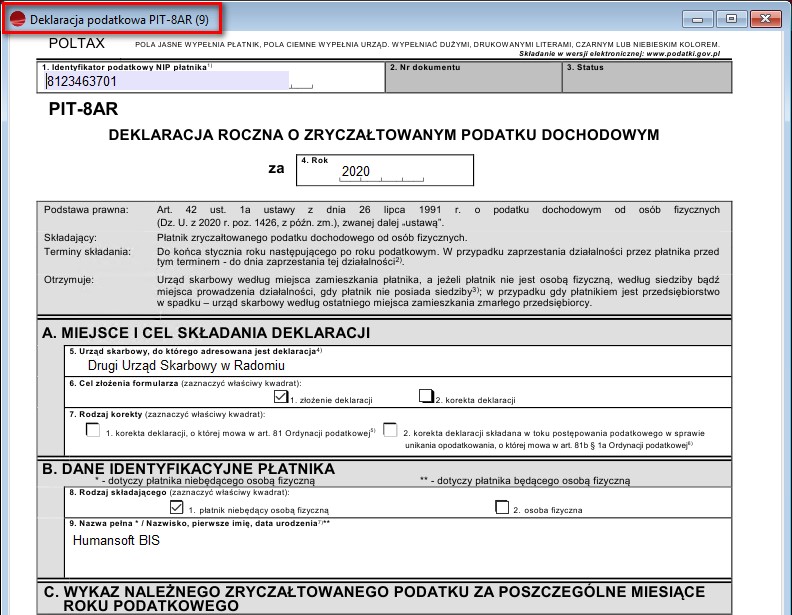

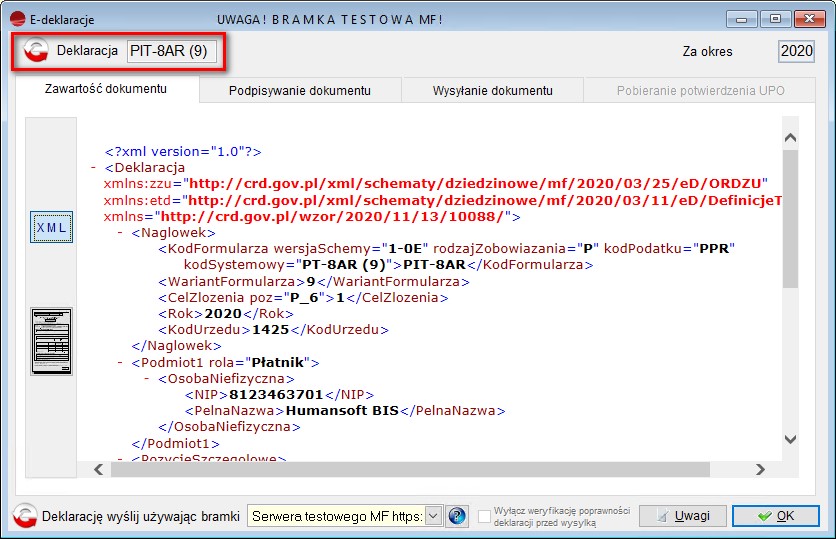

7. Aktualizacja PIT – 8AR

Zaktualizowano formularz deklaracji PIT – 8AR do wersji 9.

E-deklaracje

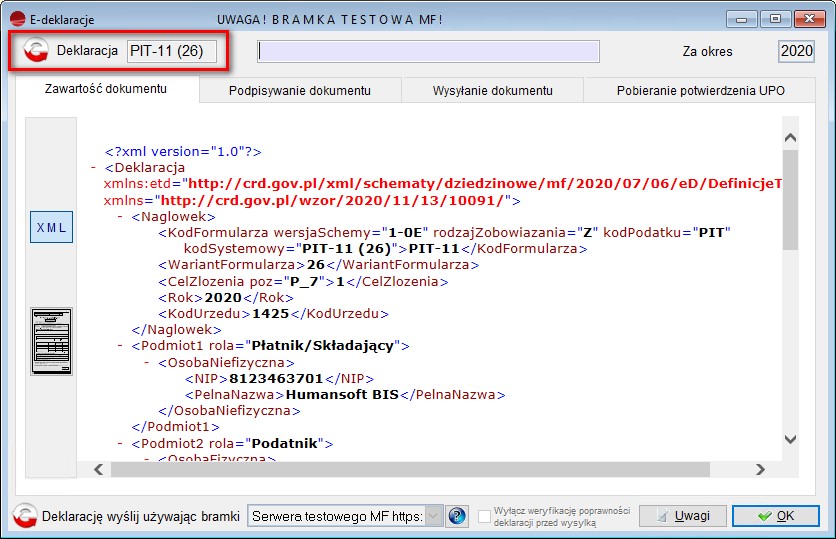

1. PIT – 11

Uaktualniono schematy elektronicznej wysyłki deklaracji PIT-11 i PIT-11Z do wersji 26.

2. PIT – 4R

Uaktualniono schemat elektronicznej wysyłki deklaracji PIT-4R do wersji 10.

3. PIT – 8AR

Uaktualniono schemat elektronicznej wysyłki deklaracji PIT-8AR do wersji 9.

Terminale płatnicze

1. Obsługa terminala POLCARD

Dodano obsługę terminala płatniczego POLCARD. Szczegółowy opis, dostępny jest w oddzielnym dokumencie.