1. Zmiany w systemie związane ze zmianą stawek VAT

W związku ze zmianami dotyczącymi stawek VAT od kolejnej wersji będą funkcjonować nowe pojęcia w systemie, którymi w dalszej części materiału będziemy się posługiwać:

- Aktualne stawki VAT – czyli stawki jakie będą obowiązywały od 1 stycznia 2011

- Poprzednie stawki VAT – stawki obowiązujące w bieżącym roku czyli 2010

- Tryb pracy z poprzednimi stawkami VAT – możliwość pracy z tabelą stawek obowiązującą w bieżącym 2010 r. (czyli 22%, 7% itd.)

Od wersji 3.21 zostanie dodana obsługa drugiej tabeli stawek VAT. Wprowadzona zmiana pozwala w tym samym czasie korzystać z dwóch zestawów stawek. Ma to umożliwić pracę w okresie przejściowym, kiedy wystąpi potrzeba wystawiania dokumentów zarówno w aktualnych jak i w poprzednich stawkach VAT.

Obsługa Poprzednich stawek VAT obejmuje dokumenty, z wyłączeniem jednak sprzedaży fiskalnej i konfiguracji urządzeń fiskalnych – tu same urządzenia nie pozwalają na taką pracę.

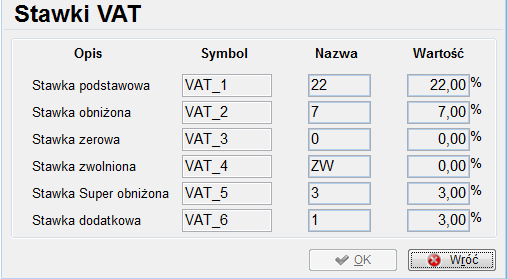

1.1 Zmiana aktualnie obowiązujących stawek na nowe

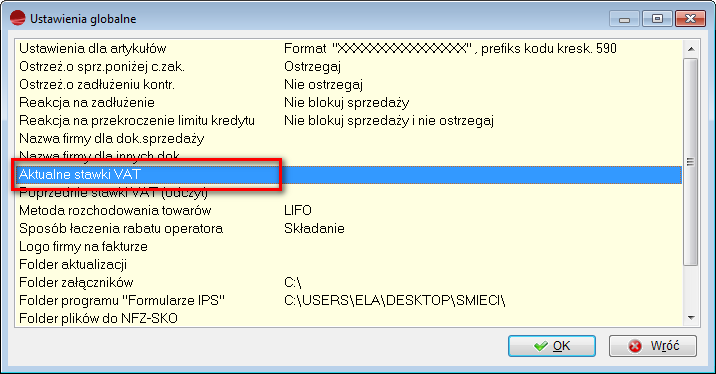

Aktualne stawki VAT, czyli te które będą obowiązywały od 1 stycznia 2011 r., ustalamy w opcji Konfig-> Ustawieniach globalne-> Aktualne stawki VAT.

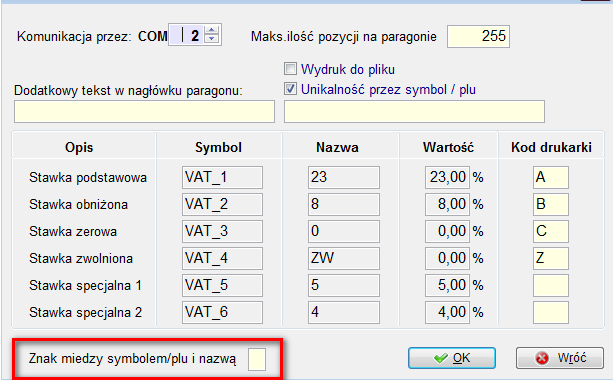

Przykładowy zestaw stawek od 1 stycznia 2011

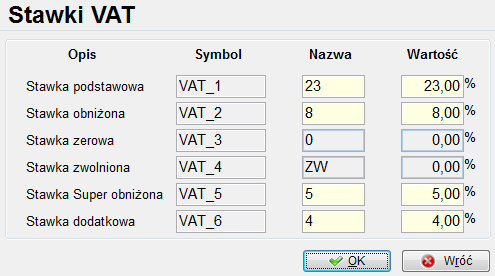

Wartości i nazwy drugiej tabeli stawek, obowiązujących w roku 2010 będą widoczne w opcji Konfig-> Ustawieniach globalne-> Poprzednie stawki VAT.

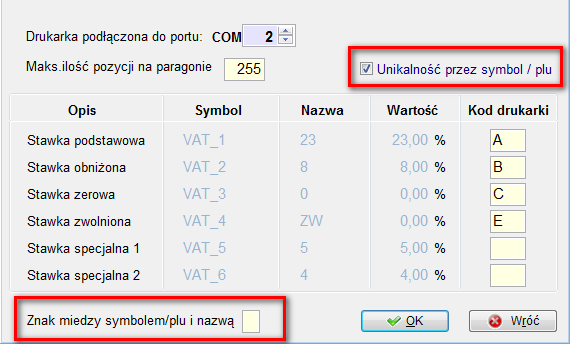

Przykładowy zestaw stawek obowiązujących w 2010 r.

UWAGA: Operacja zmiany stawek VAT powinna być przeprowadzona na przełomie roku, po wystawieniu wszystkich dokumentów w 2010 roku.

Po zainstalowaniu wersji obydwie tabele będą wypełnione stawkami, które obecnie są wpisane w tabeli stawek VAT.

Tabela poprzednich stawek jest nieedytowalna i będzie odzwierciedleniem stawek wpisanych na rok 2010.

1.2 Oznaczanie dokumentów poprzednimi stawkami VAT

W menu Admin pojawiła się nowa opcja Oznaczanie dokumentów – poprzednie stawki VAT.

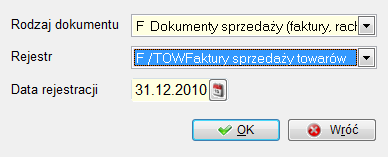

Funkcja ma na celu oznaczenie dokumentów wystawionych do 31.12.2010, jako wystawionych w poprzednich stawkach VAT. Oznaczenie jest niezbędne dla właściwego funkcjonowania rejestrów VAT z poprzednich miesięcy oraz wzorców wydruków, głównie faktur i duplikatów faktur. Bez przeprowadzenia operacji oznaczania dokumentów, dokumenty wystawione w aktualnych stawkach jak również te z poprzedniego roku, będą miały podobny status w bazie względem rejestrów VAT.

Operacje oznaczania dokumentów możemy przeprowadzić dla wszystkich, bądź przefiltrowanych dokumentów. Dokumenty możemy zawęzić do odpowiedniego rodzaju dokumentu, rejestru oraz daty.

Uprawnienie do funkcji posiada jedynie użytkownik o profilu Administratora.

UWAGA: Operacja oznaczania dokumentów powinna być przeprowadzona na przełomie roku, po wystawieniu wszystkich dokumentów w 2010 roku.

1.3 Praca z poprzednimi stawkami VAT

a) zmiana trybu pracy

Od stycznia 2011 zaczną już obowiązywać nowe stawki, jednak będziemy spotykali się z sytuacjami, które będą wymagały zastosowania stawek obowiązujących w roku 2010. Aby bezproblemowo stosować poprzednie stawki, należy w menu Administracja skorzystać z opcji „Włącz/wyłącz tryb pracy z poprzednimi stawkami VAT”.

Program uruchamia się zawsze w trybie pracy z aktualnymi stawkami VAT, bez względu na tryb pracy, który obowiązywał w chwili jego zamknięcia. Zmiana trybu użycia stawek VAT działa tylko dla bieżącego operatora, bez wpływu na pracę pozostałych.

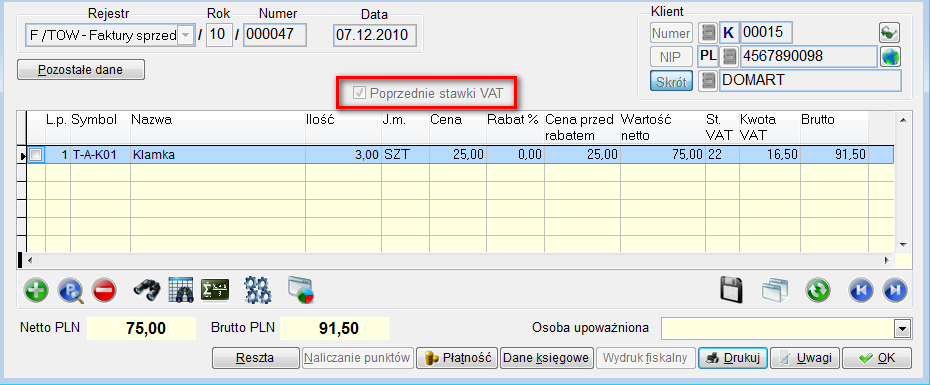

Przy trybie pracy z poprzednimi stawkami VAT, na formularzach dokumentów, pojawi się informacja w jakim trybie pracujemy, aby operator wystawiając dokument z poprzednimi stawkami miał tego świadomość.

UWAGA: Należy pamiętać, że kiedy na formularzu dokumentu, pojawi się znacznik Poprzednie stawki VAT, dokument będzie wystawiony w stawkach obowiązujących w 2010 r.

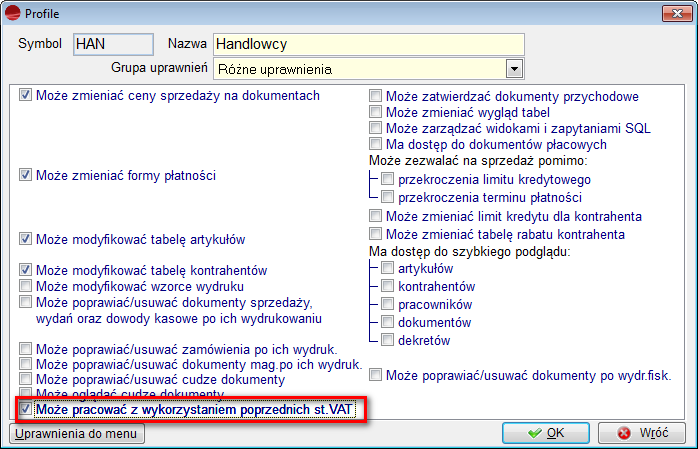

b) uprawnienia do zmiany trybu pracy

Aby móc zmienić tryb pracy lub zmienić zestaw stawek VAT na dokumencie, należy posiadać uprawnienie „Może zmieniać tryb pracy z poprzednimi stawkami VAT”. Bez tego uprawnienia, pozycja w menu jest niedostępna.

Domyślnie uprawnienie nie jest zaznaczone, w związku z tym po aktualizacji należy je nadać wszystkim operatorom, którzy mają wystawiać dokumenty w poprzednich stawkach.

c) wystawianie poszczególnych dokumentów po zmianie stawek VAT

- wyfakturowanie dokumentów WZ wystawionych w 2010 r.

przy wyfakturowaniu WZ wystawionych z roku 2010, system automatycznie pobiera stawki z dokumentu źródłowego. Takie dokumenty wystawiamy bez przełączania się w Tryb pracy z poprzednimi stawkami VAT, a operator nie musi mieć uprawnień do pracy z poprzednimi stawkami.

Również, gdy zastosujemy przekształcanie dokumentów z WZ->F, system automatycznie pobierze stawki VAT z dokumentu źródłowego, czyli te w których został wystawiony WZ.

UWAGA: Należy fakturować WZ z tego samego roku. Jeżeli będziemy przywoływali na fakturę, dokumenty WZ wystawiane w poprzednich i aktualnych stawkach VAT, system wystawi dokument w aktualnej stawce.

- korekty sprzedaży i dokumenty ZK do dokumentów z 2010

Korekty sprzedaży oraz dokumenty ZK do dokumentów wystawionych w roku 2010, wystawiamy tak samo jak WZ. Nie musimy przełączać się w tryb pracy z poprzednimi stawkami a system automatycznie pobierze stawki z 2010 r.

UWAGA: W przypadku korekt z tytułu zmiany stawki VAT, możemy zrealizować korekty tylko w ramach jednej tabeli stawek VAT. Nie można zrobić takiej korekty pomiędzy stawkami poprzednimi a aktualnymi i odwrotnie.

- korekty zakupu i dokumenty ZD oraz korekty sprzedaży do dokumentu nieistniejącego,

Aby wystawić korektę sprzedaży do dokumentu z 2010 r. ale nie istniejącego w systemie, korektę zakupu oraz dokument ZD, należy przestawić się w tryb poprzednich stawek VAT.

- Zaliczki do zamówień z 2010

W sytuacji kiedy mamy wystawione zamówienie w 2010 i są wystawione dla niego zaliczki, na całość w 2010 roku, a dokonujemy w roku 2011 rozliczenia faktury, należy przełączyć się na Tryb pracy z poprzednimi stawkami VAT, wtedy faktura rozliczająca rozliczy się prawidłowo.

- Zaliczki częściowe do zamówień z 2010

Sytuacja komplikuje się, gdy jedna z zaliczek do takiego zamówienia jest wystawiona w roku 2011, wtedy zamówienie powinno być wyfakturowane w stawkach z roku bieżącego. Przy tej operacji system nie jest w stanie wyliczyć prawidłowo wartości VATu. W związku z tym zalecane jest, aby wraz z końcem roku, zaliczki z roku 2010 nie zrealizowane w całości w poprzednim roku, wyfakturować jeszcze w roku 2010, korzystając z opcji częściowego rozliczenia zaliczek.

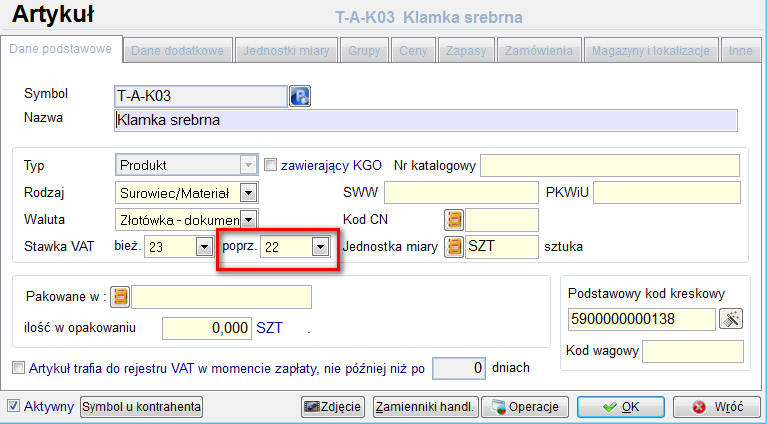

1.4 Zmiany stawek VAT w kartotece artykułów.

Zmiana stawek VAT w kartotece artykułów dla obrotu towarami opodatkowanymi stawką podstawową VAT 22%, nastąpi automatycznie wraz ze zmianą Aktualnych stawek w ustawieniach globalnych na 23 %.

Przy obrocie towarami opodatkowanymi innymi stawkami niż podstawową, sytuacja będzie wyglądać trochę inaczej. Dla części artykułów, które do tej pory miały stawkę 7%, po zmianach w ustawieniach globalnych, z automatu stawka zmieni się na 8 %. Jednak według ustawy, dla niektórych grup artykułów stawka np. obniża się z 7% na 5 % i w takiej sytuacji trzeba będzie dokonać zmian ręcznie. Dotyczy to wszystkich zmian podwyższenia lub obniżenia stawek, które nie są zgodne ze stawkami ustalonymi w Ustawieniach globalnych.

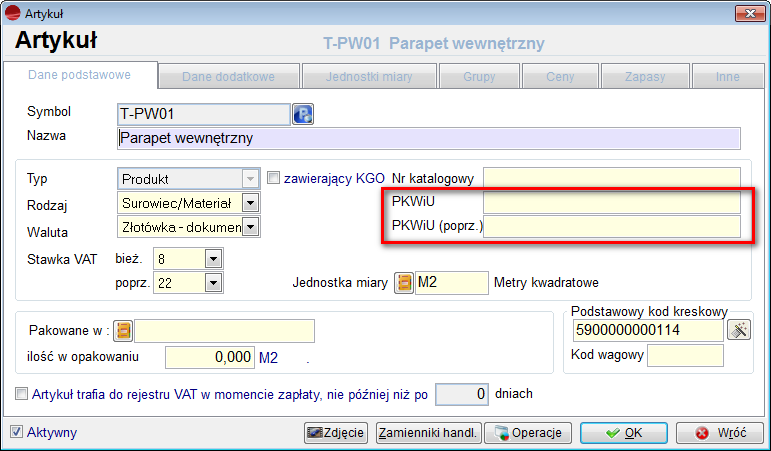

Ponieważ zmieniają się nie tylko wartości stawek VAT, ale również rodzaje stawek VAT dla niektórych artykułów, została dołożona obsługa poprzedniej stawki VAT w kartotekach artykułów. Uaktywnia się ona na dokumentach, wystawionych w trybie użycia poprzedniej stawki VAT, jak również na korektach dokumentów wystawionych wg wcześniej obowiązujących stawek VAT.

1.5 Ustalenie cen sprzedaży

Zmiana stawek VAT postawi przed nami również problemy związane z ustaleniem nowych cen sprzedaży. Zmiany te związane są nie tylko z wprowadzeniem ich do systemu ale z podjęciem przez Państwa odpowiednich decyzji związanych z polityką cenową firmy.

W wyniku ustalenia nowych cen sprzedaży, pojawią się sytuacje w których:

- zdecydujecie Państwo na pozostawienie sprzedaży na dotychczasowym poziomie kosztem swojej marży

- zachowacie marże na stałym poziomie, zwiększając cenę sprzedaży

W związku z tym, po zmianie stawek VAT, czynnością konieczną będzie przeliczenie cen sprzedaży

1.6 Rejestry VAT

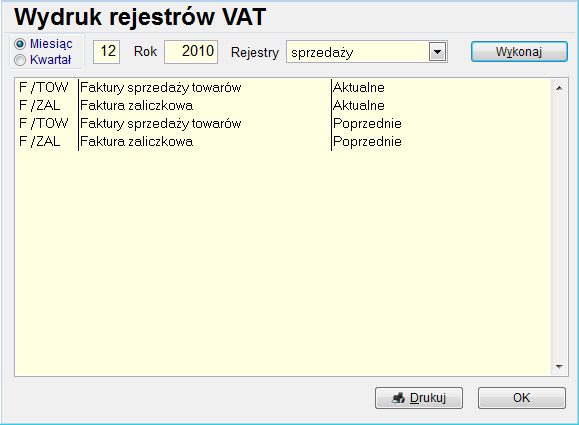

Zmiany stawek VAT mają również odzwierciedlenie w rejestrach VAT. Rejestry VAT z poprzednią stawką zapisują się jako osobny rejestr (rejestry różnią się kolumną „AV” w tabeli rej_nagl).

Jeżeli będziemy mieli np. dokumenty sprzedaży wystawiane w poprzednich i aktualnych stawkach VAT, po wykonaniu rejestru VAT, dany rejestr pojawi nam się dwa razy, z opisem dotyczącym stawek: Aktualne i Poprzednie.

W tabeli rejestrów VAT dla odróżnienia rejestrów dodano kolumnę Stawki VAT Aktualne/Poprzednie.

Jeżeli wystawiamy w danym miesiącu dokumenty w poprzednich i aktualnych stawkach VAT, rejestry dla których były używane i jedne i drugie stawki, pojawią się dwa razy. Odpowiednio do nich są podpięte wzorce wydruku.

W Podsumowaniu VAT, wartości dokumentów wystawionych zarówno w nowych jak i starych stawkach są zsumowane i odpowiednio przypisane do kolumn np.: stawki 23% i 22% będą zsumowane w stawce podstawowej.

1.7 Urządzenia fiskalne

Zaplanowane zmiany stawek w bardzo dużym stopniu dotyczą również urządzeń fiskalnych.

Jedną z podstawowych czynności będzie zmiana stawek VAT w kasach fiskalnych (zmiana przypisania wartości w słowniku stawek VAT). W tym celu należy skontaktować się z serwisem Państwa dostawcy urządzeń.

W przypadku kas fiskalnych po zmianie stawek w naszych systemach, powinniście Państwo na nową wczytać bazę z programu do kasy.

Jeżeli jesteście Państwo użytkownikami drukarki fiskalnej należy pamiętać, że wszystkie drukarki zapamiętują historie zmian podatku dla każdego towaru sprzedanego za pomocą drukarki. W szczególności wymaga się od drukarek, aby próba sprzedaży towaru dla którego obniżono stawkę VAT, a następnie ją podwyższono, powodowała zablokowanie sprzedaży tego towaru. Drukarki zapamiętują również towary sprzedane z omyłkowo zdefiniowaną stawką VAT, które później zostały zmienione. W takich sytuacjach artykuły mogą być w drukarce blokowane.

W związku z tym dla artykułów, dla których obniżamy lub podwyższamy stawkę VAT, przygotowaliśmy mechanizm, który ułatwia proces zmiany nazwy towaru wysyłanego do drukarki fiskalnej.

W konfiguracji wszystkich typów drukarek pojawił się parametr „Znak między symbolem/plu i nazwą”. Dzięki temu można wpływać na nazwę drukowaną przez drukarkę i – zmieniając go – w prosty sposób zmienić nazwy w drukarce, które muszą być unikalne.

Dla drukarek fiskalnych Elzab został dodany parametr „Unikalność przez symbol / plu”, działający analogicznie do drukarek firmy Posnet.

1.8 PKWiU

Od 1 stycznia 2011 r. podatnicy będą zobowiązani stosować klasyfikacje PKWiU z 2008 r. W celu obsłużenia okresu przejściowego, na formularzu artykułów zastąpiono nie używane SWW/KU polem z poprzednim PKWiU. W strukturze dane z tego pola zapisywane są do pola SWW_KU w tabeli ARTYKULY. Pole to zostało powiększone do 24 znaków.

Upgrade do wersji 3.21 przepisuje do pola SWW_KU aktualną zawartość pola PKWIU i dalej jest ono wykorzystywane na wydrukach dokumentów z oznaczeniem poprzedniej stawki VAT.

Reasumując po aktualizacji wersji obydwa pola dotyczące PKWiU będą posiadały te same wartości. Po weryfikacji numerów z klasyfikacją, dla artykułów którym zmieniły się numery PKWiU, należy je wpisać w pole PKWiU.

1.9 Podsumowanie

W celu ułatwienia Państwu pracy poniżej podsumowaliśmy czynności jakie Państwo muszą wykonać i kiedy zalecane jest wykonanie poszczególnych operacji.

Przed końcem roku:

Przed zakończeniem roku należałoby przeprowadzić prace przygotowawcze, które nie maja wpływu na bieżącą sprzedaż a w dużym stopniu ułatwią Państwu rozpoczęcie w pracy w nowym roku.

- wyfakturowaniem do końca br. częściowych zaliczek, które nie zostaną rozliczone w całości w 2010 r. (program nie jest wstanie prawidłowo obsłużyć takich sytuacji)

Na przełomie roku, po wystawieniu wszystkich dokumentów w 2010 roku, a konieczne przed rozpoczęciem sprzedaży w roku 2011 należy wykonać poniższe operacje:

- wprowadzić aktualne stawki VAT obowiązujące od 2011 (str. 3)

- zmienić ręcznie stawkę VAT dla artykułów dla których stawka zmieni się na inną niż wynika to z ustawień globalnych, (str. 7)

- porównać klasyfikacje PKWiU stosowaną i nową (tj. z 2008 r.) (str.10)

- Zweryfikować ceny sprzedaży w kartotekach (str. 8)

- Zmienić stawki VAT w urządzeniach fiskalnych (sugerujemy kontakt z serwisem)

- Jeśli obniżamy lub podwyższamy stawkę VAT, ustalić znak jaki będzie się pojawiał pomiędzy symbolem a nazwą, dla artykułów drukowanych na drukarkach fiskalnych (str. 9)

- Oznaczyć dokumenty poprzednimi stawkami VAT (str. 4)

- Zweryfikować własne dodatkowe wzorce wydruków pod kątem poprzednich stawek VAT

Czynności, które możemy przeprowadzić już po rozpoczęciu sprzedaży z nowymi stawkami VAT:

- Sprawdzić umowy handlowe oraz cenniki, etykiety pod kątem stawek VAT

- Zweryfikować plan kont oraz schematy księgowe

2. Rejestry VAT

2.1. Analiza pojedynczego dokumentu(względem rejestrów VAT).

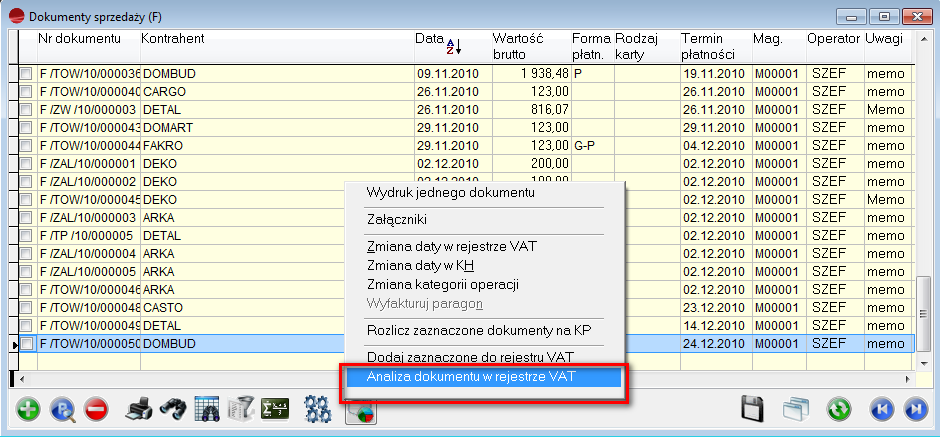

Wraz z wersją 3.21 została dodana analiza wybranego dokumentu względem rozbicia na poszczególne rejestry VAT.

Analiza umożliwi użytkownikowi skontrolowanie dokonanych zmian w rejestrze VAT na poziomie konkretnego dokumentu. Obecnie rejestry VAT są wyposażone w mechanizmy, które dają możliwość korygowania wyliczonych kwot. Niesie to jednak za sobą zagrożenie popełnienia błędów. Analiza stanowi narzędzie dla księgowych, które w łatwy sposób pozwoli sprawdzić, czy dokument prawidłowo został zaewidencjonowany również pod względem VAT.

Analiza porównuje wartości netto, brutto i VAT, wynikające z dokumentów, z informacjami z rejestrów VAT. W efekcie użytkownik otrzymuje raport o powstałych różnicach.

Analiza może być szczególnie przydatna w sytuacjach ewidencji zakupu za pomocą leasingu, gdzie prawodawca, w niektórych przypadkach umożliwił odliczenie tylko części wartości VAT.

Analiza dostępna jest z poziomu tabeli dokumentów -> F12 -> Analiza dokumentu w rejestrze VAT. Dotyczy ona wybranego dokumentu i zawiera poniższe informacje:

- miesiąc – miesiąc w jakim dany dokument powinien trafić do rejestru VAT lub część z dokumentu, bo w przypadkach szczególnego momentu powstania obowiązku, gdzie na fakturze znajdują się dwie pozycje z różnym momentem, tylko część przypada na dany miesiąc, a analiza obejmuje tylko konkretny miesiąc

- klucz rejestru – numer rejestru VAT, w którym znajduje się dany dokument. Jeżeli kolumna „klucz rejestru” jest pusta, oznacza to, ze dany rejestr VAT nie został jeszcze stworzony lub nie ma w nim danego dokumentu)

- kwoty przewidywane (netto, brutto, VAT) – są to kwoty jakie system zaproponował do rejestrów VAT wg bieżącej konfiguracji (czyli jaki rejestr, jaki data_vat)

- kwoty rzeczywiste (netto, brutto, VAT) – kwoty faktyczne, które znajdują się w danym miesiącu na rejestrze VAT i wykazane deklaracjach VAT

- różnica (netto, brutto, VAT) – kolumna pokazująca różnice pomiędzy wartościami z dokumentu a rejestrem VAT. Różnice wynikają ze zmian dokonanych przez użytkownika w rejestrach VAT

2.2. Szczególny moment powstanie obowiązku podatkowego

Wersja 3.21 wnosi funkcjonalność umożliwiającą ewidencje na jednej fakturze zdarzeń gospodarczych, od których powstaje różny moment powstania obowiązku podatkowego.

Moment powstania obowiązku podatkowego uwzględniany obecnie w systemie to

- zasada ogólna – termin wystawienia faktury,

- termin płatności,

Obecna wersja rozszerza tą listę o:

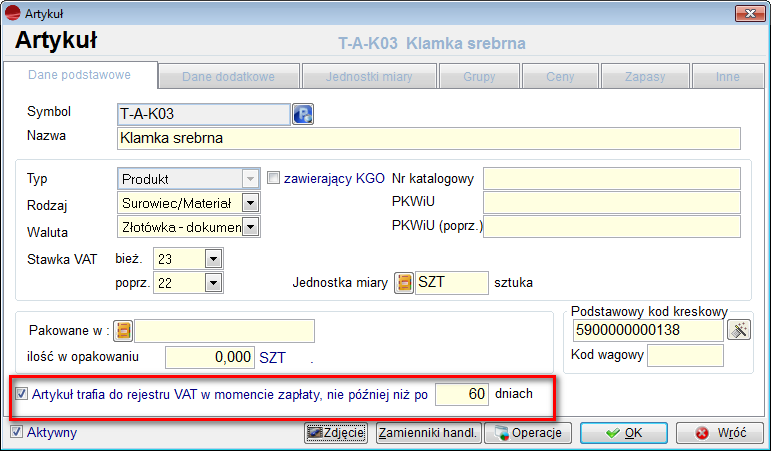

- termin zapłaty, nie później niż ….dni od daty wystawienia faktury

W związku z powyższym na zakładce artykułów dodano możliwość wpisania dni przesunięcia uwzględnienia artykułu w rejestrze VAT. Jeżeli taki artykuł znajdzie się na fakturze, która nie jest opłacona gotówką (do końca danego miesiące) kwota za ten artykuł (lub jej część w zależności od rozliczenia) trafia na miesiąc, wynikający z przesunięcia obowiązku podatkowego o ilość dni wpisanej w karcie artykułu.

W świetle ustawy VAT obowiązek podatkowy przy tych szczególnych momentach przypada w momencie otrzymania całości lub części zapłaty (w przypadku części VAT naliczony od tej części), nie później jednak niż XX dnia licząc od dnia wykonania usług. Czyli, jeżeli do XX dnia nie dokonano zapłaty, to w tym dniu artykuł zostanie uwzględniony w VAT

W przypadku, gdy na jednej fakturze znajdują się pozycje w różnych stawkach VAT, a kontrahent płaci część zobowiązania, podatek zostaje naliczony proporcjonalnie dla każdej stawki.

Informacje o tym do jakich rejestrów VAT (z których miesięcy), trafi dokument zawierający artykuł oznaczony szczególnym momentem powstawania obowiązku podatkowego, uzyskamy w Analizie dokumentu w rejestrze VAT.

Poniżej przedstawiamy przykład dokumentu który został wystawiony w grudniu, a artykuł ma wpisane 60 dni przesunięcia, w wyniku czego wartości z dokumentu pojawią się w rejestrze VAT za miesiąc luty.

UWAGA: W związku ze zmianą stawek VAT od 1 stycznia 2011 roku, korzystanie z tej funkcji zalecamy od 1 stycznia 2011, czyli już wg nowo obowiązujących stawek VAT.

3. Zmiany w analizach

3.1. Historia sprzedaży – zmiany

Wprowadzono zmiany w historii sprzedaży mające na celu poprawienie wydajności systemu. Od bieżącej wersji wybrany okres jest zapamiętywany po wyjściu z analizy okresu i uwzględniany przy następnym wejściu, jak również dodano możliwość przerwania analizy ESC-pem.

Poza tym wzbogacono widok analizy o kolumnę marża.