- Przed przystąpieniem do naliczania amortyzacji należy uzupełnić poszczególne zakładki w formularzu środka trwałego w zakładce Ewidencja środków trwałych

- Dane środka trwałego zostały podzielone na sześć zakładek:

- Dane informacyjne,

- Dane o amortyzacji,

- Wartości bilansowe,

- Wartości podatkowe,

- Tabela amortyzacji,

- Plan amortyzacji

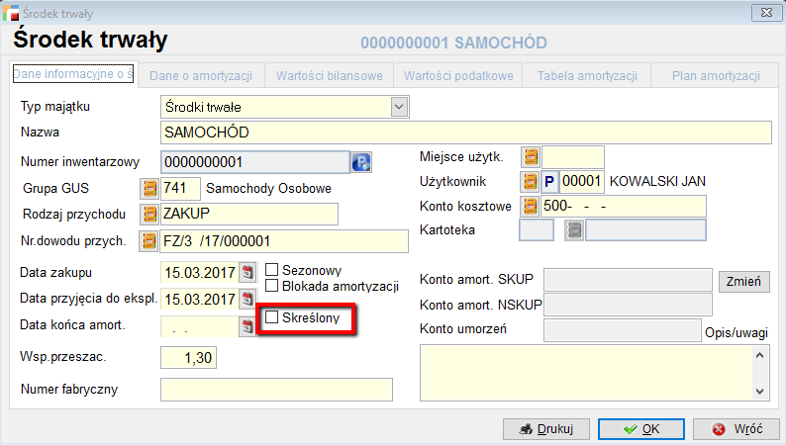

Dane informacyjne

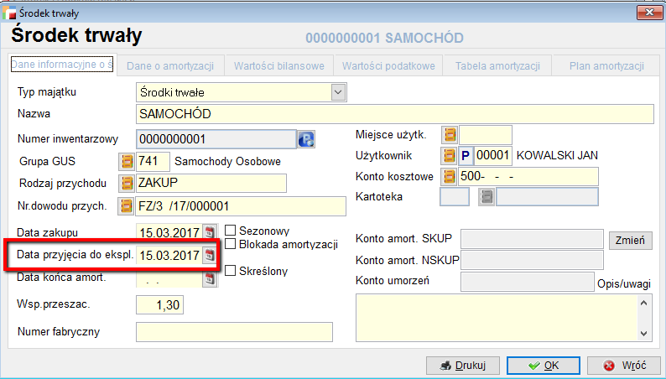

- Data przyjęcia do eksploatacji

Data ta określa moment wprowadzenia środka trwałego do eksploatacji i nie może być wcześniejsza od daty zakupu (podpowiadana jest data zakupu). Należy pamiętać, że odpisy amortyzacyjne będą w programie obliczane począwszy od tej daty (z uwzględnieniem wyboru opcji w zakładce dane o amortyzacji – rozpoczęcie naliczania amortyzacji).

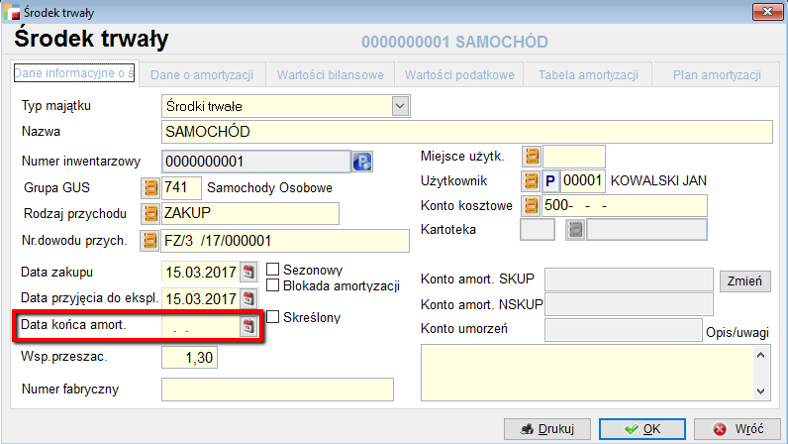

- Data końca amortyzacji

Wartość w tym polu ma charakter tylko informacyjny i jest wstawiana przez program w momencie zakończenia obliczeń amortyzacyjnych dla danego środka trwałego. Dla środków trwałych już zamortyzowanych można to pole wypełnić ręcznie.

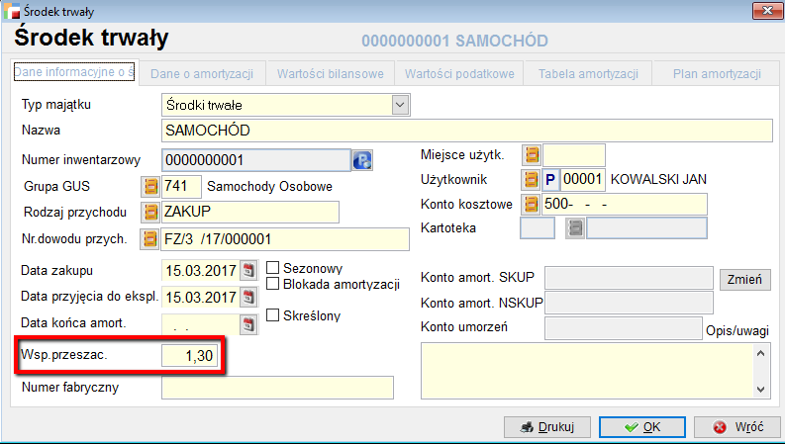

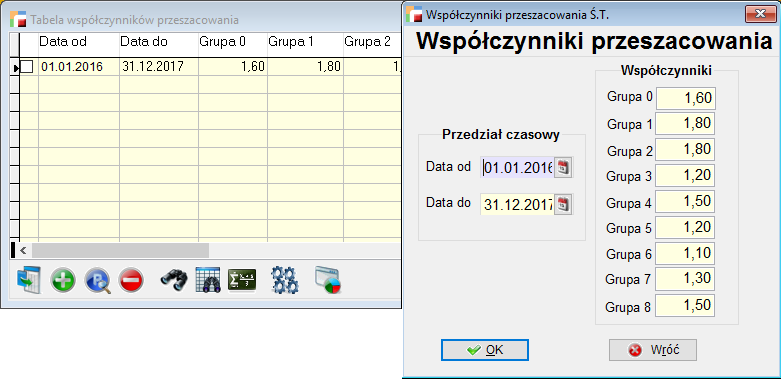

- Współczynnik przeszacowania

Podczas dodawania nowego środka trwałego program wstawia w to pole wartość 1.00. Pole to jest związane z okresowym urealnieniem wartości majątku trwałego w oparciu o przepisy prawne. Jest ono dostępne do modyfikacji, ale ma to ścisły związek z przeszacowaniem majątku trwałego.

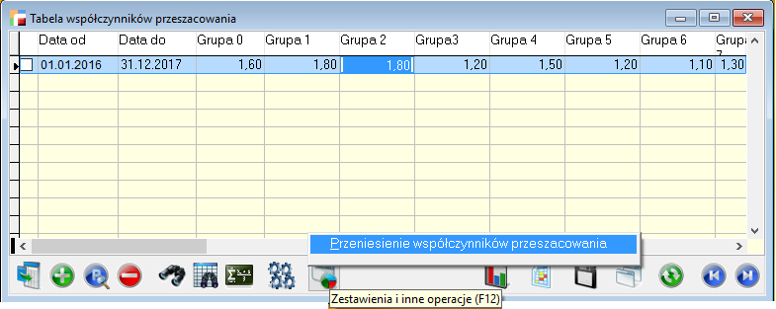

Współczynniki przeszacowania wprowadzamy do tabeli w menu tabela aktualizacji.

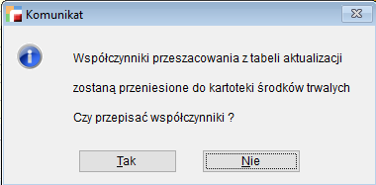

Pod przyciskiem F12 znajdziemy funkcję przenoszącą współczynniki przeszacowania do kartoteki środków trwałych. Po kliknięciu, system zapyta czy przepisać współczynniki. Po potwierdzeniu współczynniki zostaną przepisane do kartoteki środków trwałych.

Pod przyciskiem F12 znajdziemy funkcję przenoszącą współczynniki przeszacowania do kartoteki środków trwałych. Po kliknięciu, system zapyta czy przepisać współczynniki. Po potwierdzeniu współczynniki zostaną przepisane do kartoteki środków trwałych.

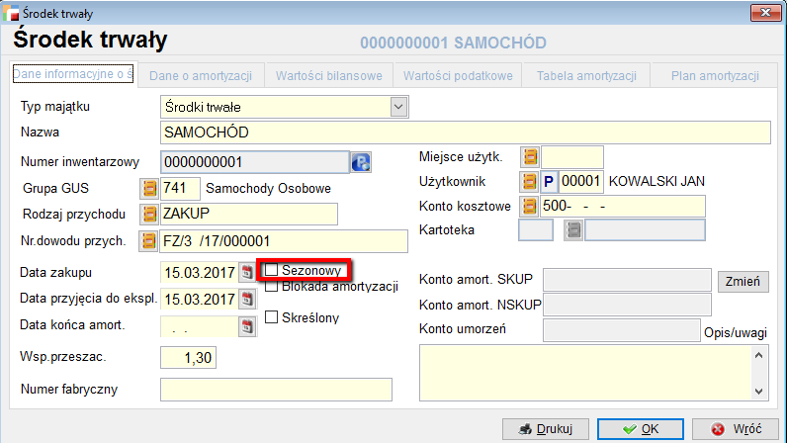

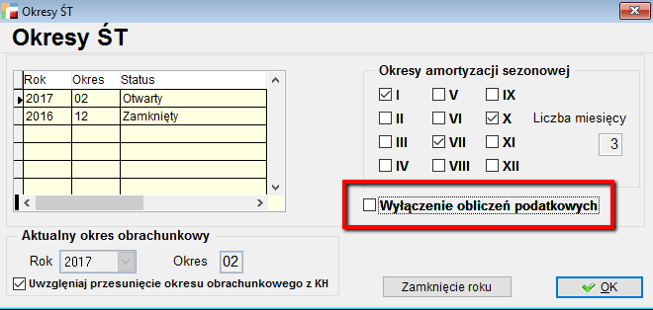

- Sezonowy

W to pole należy wstawić znacznik w przypadku, gdy rejestrowany środek trwały będzie użytkowany oraz amortyzowany sezonowo. W przypadku środków trwałych amortyzowanych całorocznie należy to pole pominąć.

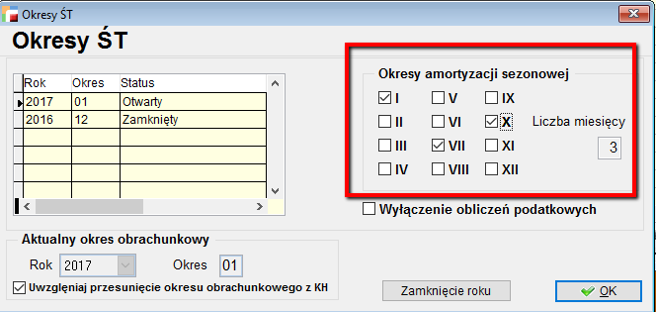

Odpisów amortyzacyjnych od składników majątku trwałego używanych sezonowo dokonuje się tylko za okresy ich użytkowania. Odpis miesięczny jest wówczas wynikiem podzielenia odpisu rocznego przez liczbę miesięcy w sezonie. Tabela sezonów amortyzacji środków trwałych dostępna jest w menu okresy. Odpowiednie jej zredagowanie decyduje o tym, w których miesiącach oraz w jakiej wysokości obliczane będą kwoty odpisów amortyzacyjnych dla środków trwałych używanych sezonowo.

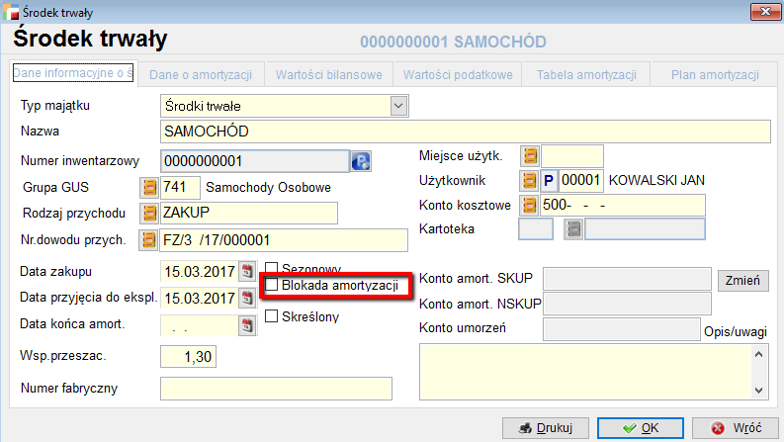

- Blokada amortyzacji

Jest to znacznik informujący, czy aktualnie dla danego środka trwałego ma być naliczana amortyzacja. Jeśli wprowadzimy znacznik, oznacza to założenie blokady amortyzacji. Procedury amortyzacji w odniesieniu do tego środka trwałego w takim przypadku zostaną wstrzymane aż do momentu zdjęcia znacznika w tym polu.

- Skreślony

Pole jest automatycznie wypełniane przez program w momencie likwidacji lub sprzedaży środka trwałego. Skreślony środek trwały nie uczestniczy w naliczaniu amortyzacji począwszy od następnego miesiąca po dacie likwidacji. Podczas zamknięcia roku możemy zdecydować o całkowitym wyrzuceniu takiego środka z ewidencji.

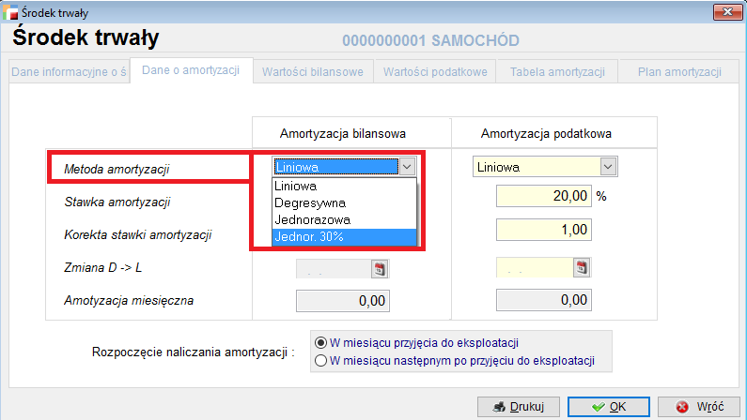

Dane o amortyzacji

Program umożliwia prowadzenie ewidencji bilansowej i podatkowej majątku trwałego. W związku z tym w poniżej opisanych polach wprowadzane są niezależnie dane wartościowe oraz informacyjne dotyczące amortyzacji bilansowej i podatkowej.

- Metoda amortyzacji

W tym polu wybieramy jedną z poniższych metod amortyzacji:- metoda liniowa (domyślna)

- metoda degresywna

- metoda jednorazowa

- metoda jednorazowa 30%

Od tego jaka metoda zostanie wybrana, zależy procedura obliczeniowa odpisów amortyzacyjnych dla danego środka trwałego

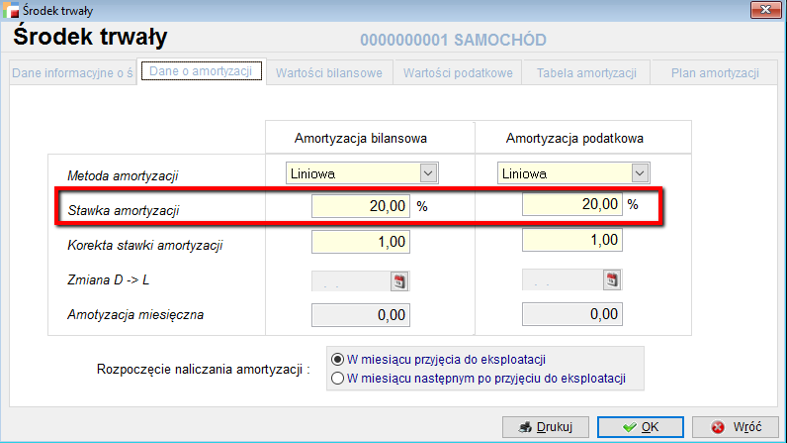

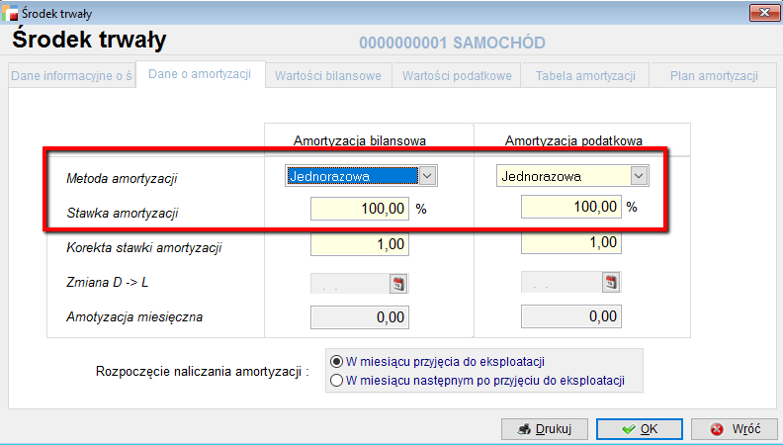

- Stawka amortyzacji

Jest to procentowa stawka amortyzacji podatkowej/bilansowej rocznej zastosowana dla danego środka trwałego.

Jeśli wybrana zostanie metoda jednorazowa program podpowiada stawkę 100%.

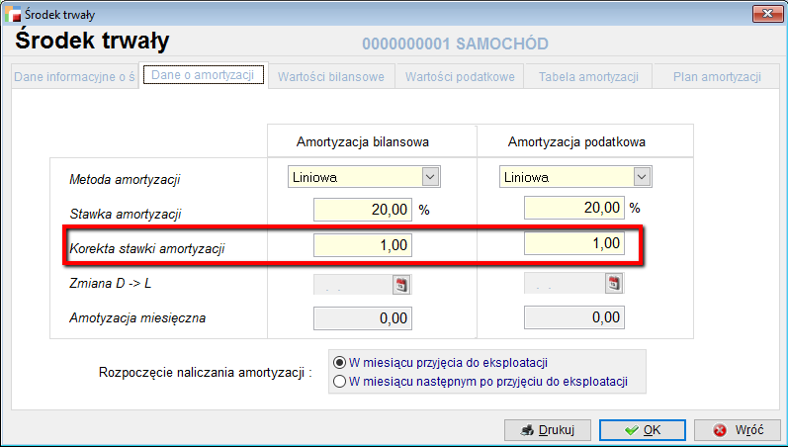

- Korekta stawki amortyzacji

Wartość w tym polu to współczynnik korygujący procentową stawkę amortyzacji w przypadkach przewidzianych ustawą. Jeśli roczna stawka amortyzacji nie podlega korekcie, wartość w tym polu będzie wynosiła 1.

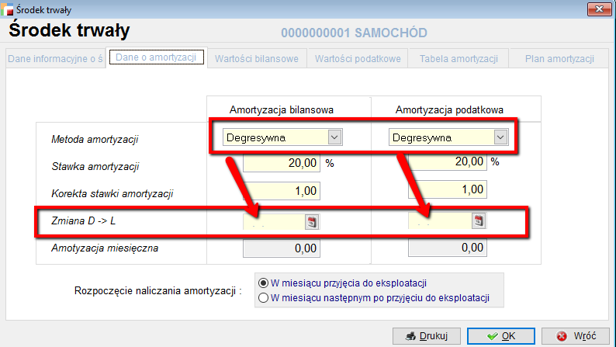

- Zmiana metody degresywnej na liniową D -> L

To pole ma znaczenie tylko dla tych środków dla których wybrano metodę degresywną naliczania amortyzacji. Jest to pole daty, w którym program sam wprowadza datę od której następuje zmiana metody naliczania amortyzacji z degresywnej na liniową. W przypadku, gdy wprowadzamy środek trwały, który wcześniej niż rejestracja w programie był już amortyzowany i przeszedł już z metody degresywnej na liniową, musimy sami wprowadzić datę zmiany D -> L, aby program działał prawidłowo.

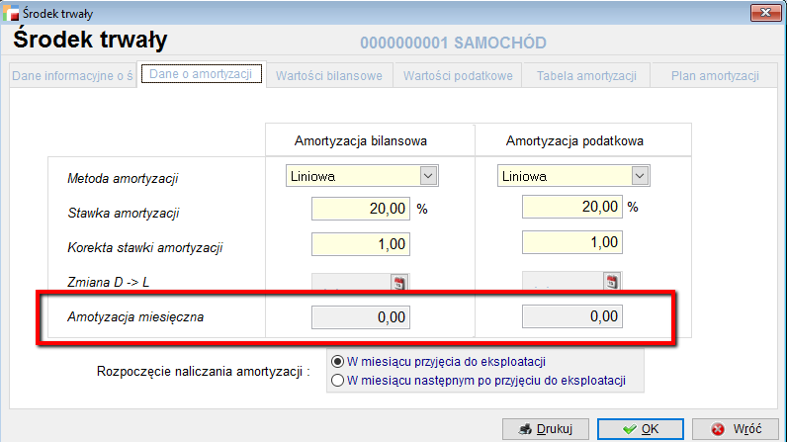

- Amortyzacja miesięczna

Jest to pole informacyjne wypełniane przez program po naliczeniu miesięcznym amortyzacji. Jest to zawsze ostatnia wartość naliczonej amortyzacji miesięcznej. Jeżeli ostatnia amortyzacja była wycofana w tym polu będzie wartość 0.00.

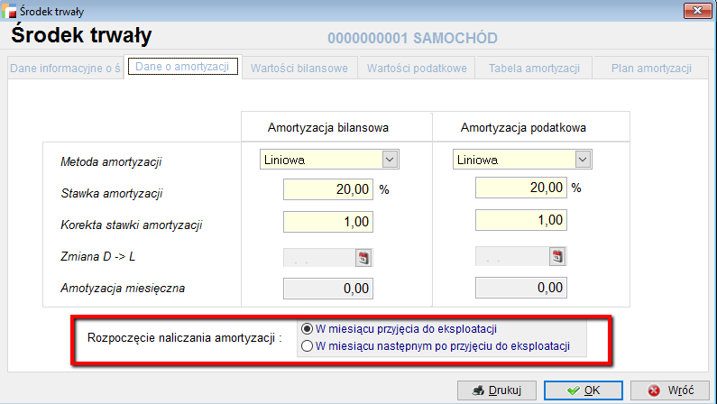

- Rozpoczęcie naliczania amortyzacji

Określa się tu czy pierwsza amortyzacja ma być naliczona:- w miesiącu przyjęcia do eksploatacji

- w miesiącu następnym po przyjęciu do eksploatacji

Datę przyjęcia do eksploatacji podaje się w zakładce Dane informacyjne

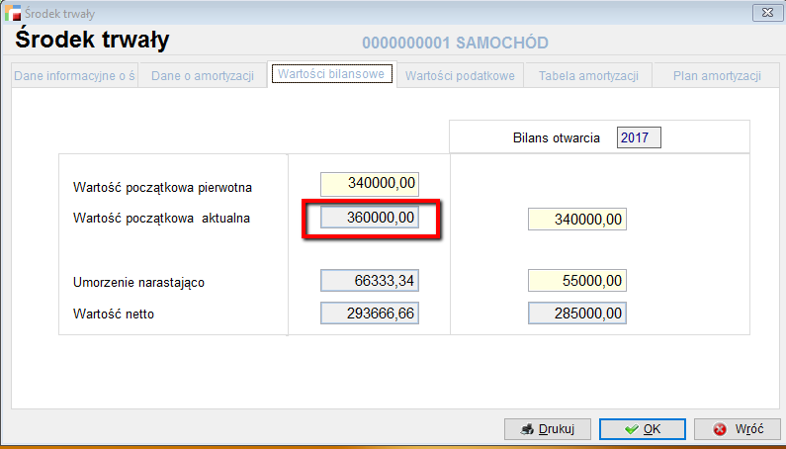

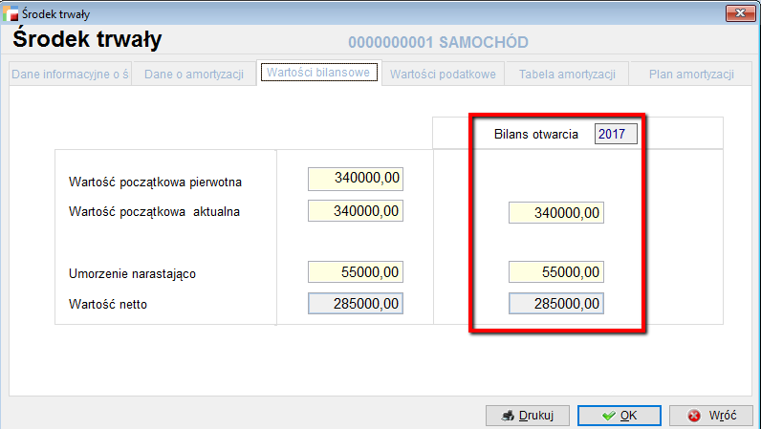

Wartości bilansowe

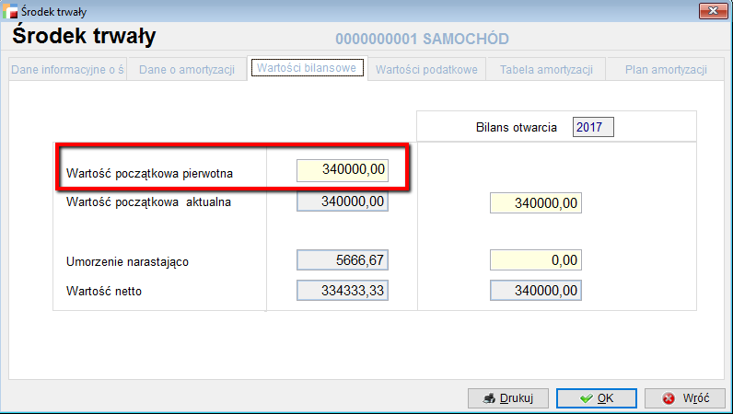

- Wartość początkowa pierwotna

W tym polu należy wprowadzić pełną wartość początkową środka trwałego. Jest to najczęściej cena zakupu ewentualnie powiększona o koszty transportu i inne koszty zwiększające cenę nabycia.

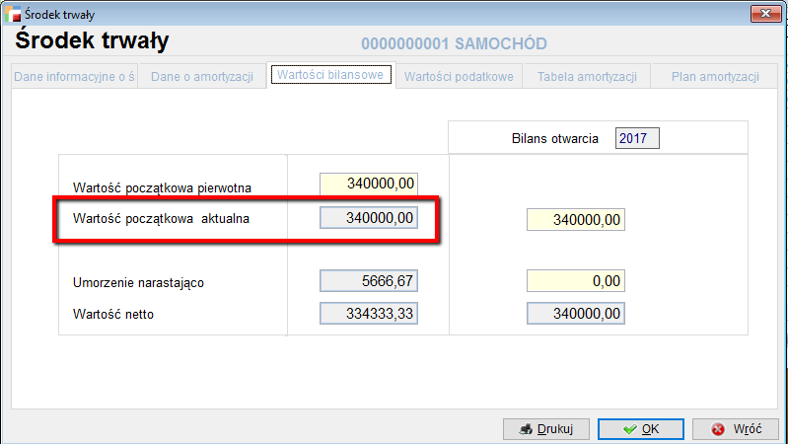

- Wartość początkowa aktualna

Jest to pole analogiczne do pola poprzedniego, z tym, że kwota wprowadzona w tym polu jest podstawą obliczeń amortyzacji bilansowej. Program podpowiada w tym polu wartość pola poprzedniego.

Różnica pomiędzy wartością początkową pierwotną a wartością początkową aktualną może wynikać na przykład z faktu zwiększenia wartości początkowej w wyniku modernizacji środka trwałego.

Zmiany wartości początkowej aktualnej możliwe są tylko za pomocą dowodu WT, dostępnego w menu środki trwałe – zmiana wartości.

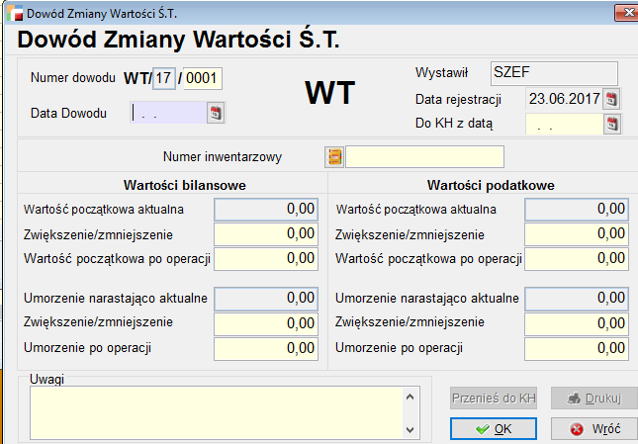

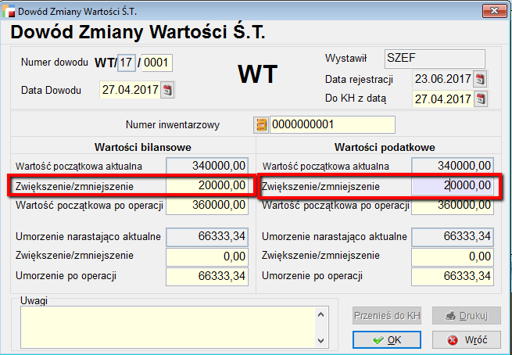

- Modernizacja środka trwałego

Ulepszenie środka trwałego nie powoduje ponownego rozpoczęcia jego amortyzacji. Ulepszony składnik majątku amortyzowany jest tą samą metodą, którą amortyzowany był przed ulepszeniem, tyle że od większej wartości. Należy przy tym pamiętać, że suma wszystkich odpisów amortyzacyjnych nie może przekroczyć podwyższonej wartości początkowej środka trwałego.

Zwiększenia wartości środka trwałego dokonuje się na dokumencie WT dostępnego w menu środki trwałe – zmiana wartości.

Po zrealizowaniu dowodu WT zmiany wartości są widoczne natychmiast w kartotece środka trwałego w zakładkach wartości bilansowe i podatkowe

w planie amortyzacji w kartotece środka trwałego

oraz w planie rocznej amortyzacji po kliknięciu przycisku nalicz plan amortyzacji

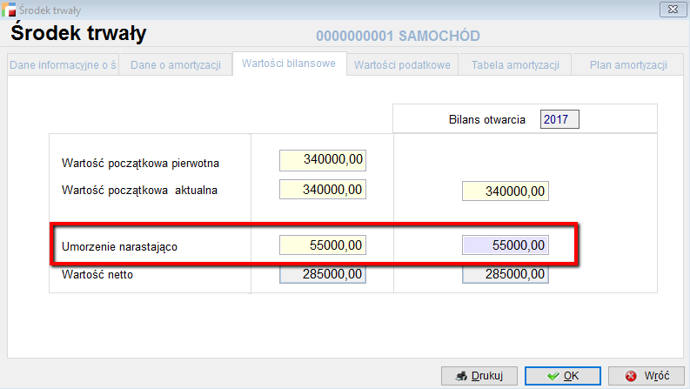

- Umorzenie narastająco

Pole to należy wypełnić, jeżeli dany środek trwały wprowadzony był do ewidencji przed rozpoczęciem działania programu i dokonano już umorzenia części jego wartości bilansowej. W takim przypadku należy wprowadzić pełną wartość dotychczasowej amortyzacji za lata wcześniejsze. Wartość tę należy wprowadzić przed naliczeniem pierwszej amortyzacji. Jeśli jest to nowy środek trwały pozostawiamy w tym polu wartość 0.

Zmiany umorzenia narastająco możliwe są tylko za pomocą dowodu WT.

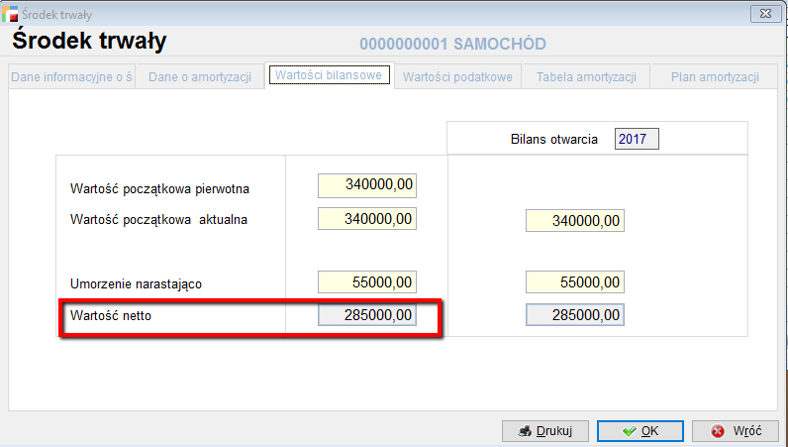

- Wartość netto

Jest to pole wypełniane przez program automatycznie. Kwota ta jest równa różnicy między wartością początkową aktualną a umorzeniem narastająco.

- Wartości bilansu otwarcia

Są to trzy pola analogiczne do swoich odpowiedników po lewej stronie formularza, z tym, że dotyczą wartości aktualnych na początek danego roku sprawozdawczego i nie ulegają zmianie w ciągu roku. Program podpowiada w tych polach wartości wprowadzone do ich odpowiedników po lewej stronie. Oczywiście można je zmienić, gdy sytuacja tego wymaga.

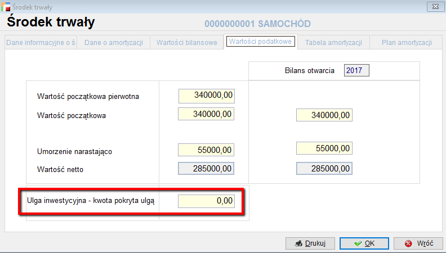

Wartości podatkowe

Zakładka ta jest aktywna tylko wtedy, gdy nie są wyłączone obliczenia podatkowe dla systemu (zakładka Okresy).

Wszystkie wartości na tej zakładce formularza są podpowiadane przez program z odpowiadających im pól wartości bilansowych.

- Ulga inwestycyjna – kwota pokryta ulgą

Jest to pole związane z amortyzacją środków trwałych pokrytych ulgami. Wprawdzie brak jest możliwości wykorzystywania nowych ulg od 2001 roku, ale wciąż istnieje możliwość kontynuacji ulg z lat poprzednich, jak również wciąż trwa amortyzacja tych środków. W pole to wpisujemy kwotę ulgi inwestycyjnej. Jeżeli jest to ulga dla środka trwałego przyjętego do użytkowania w latach wcześniejszych niż bieżący rok obrachunkowy to tę samą kwotę musimy też dodać do wartości umorzenia narastająco. Natomiast jeżeli data przyjęcia środka trwałego do eksploatacji jest z roku bieżącego to po wpisaniu wartości w to pole, ta sama wartość zostanie automatycznie przeniesiona do wartości umorzenia. Dla takiego środka trwałego w bieżącym roku amortyzacja podatkowa nie będzie naliczana. Wznowienie naliczania amortyzacji nastąpi w następnym roku. Natomiast naliczanie amortyzacji bilansowej będzie przebiegać normalnym trybem.

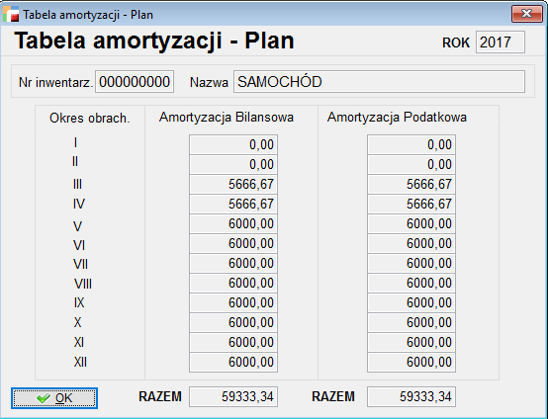

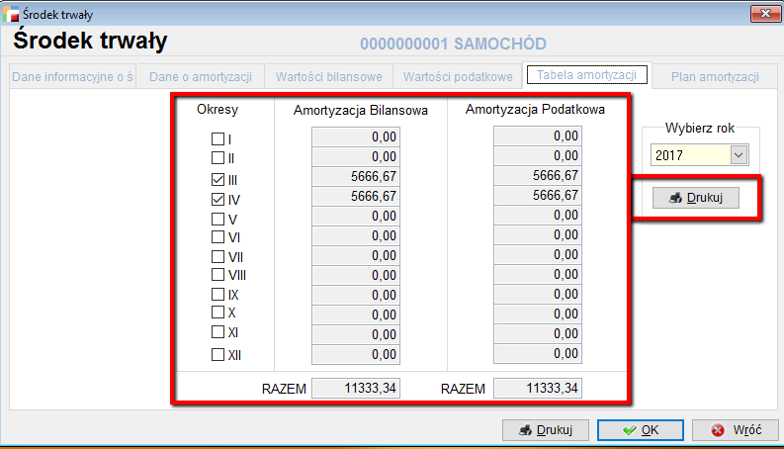

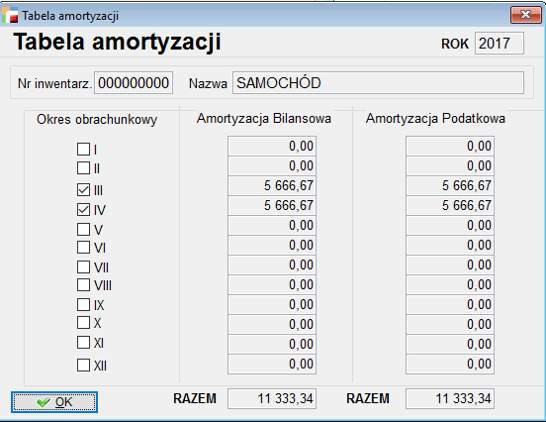

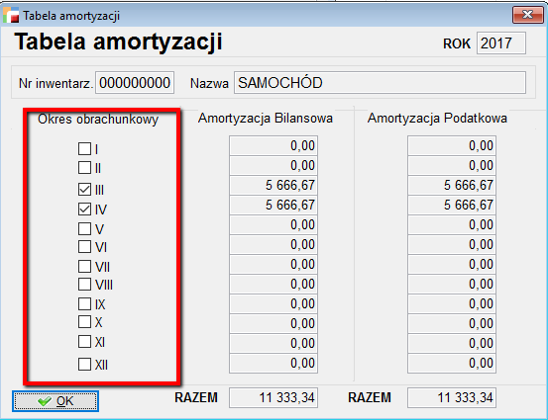

- Tabela amortyzacji

Możemy tu obejrzeć przebieg amortyzacji bilansowej i podatkowej danego środka trwałego w poszczególnych okresach obliczeniowych. Możliwy jest także z tego miejsca wydruk tabeli amortyzacji bilansowej i podatkowej za wybrany rok dla danego środka trwałego.

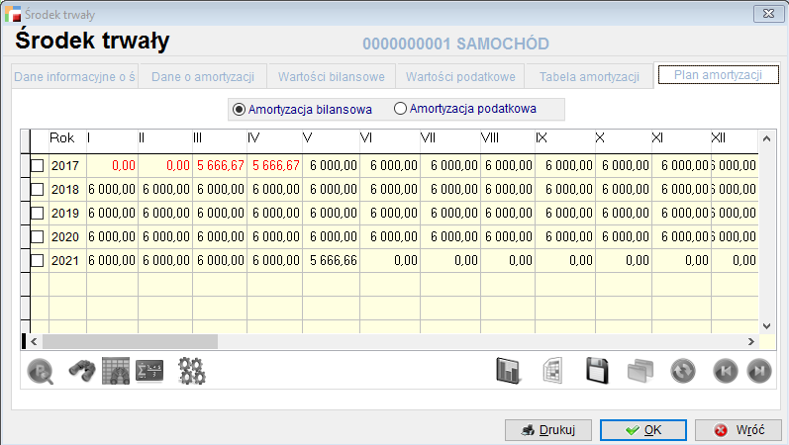

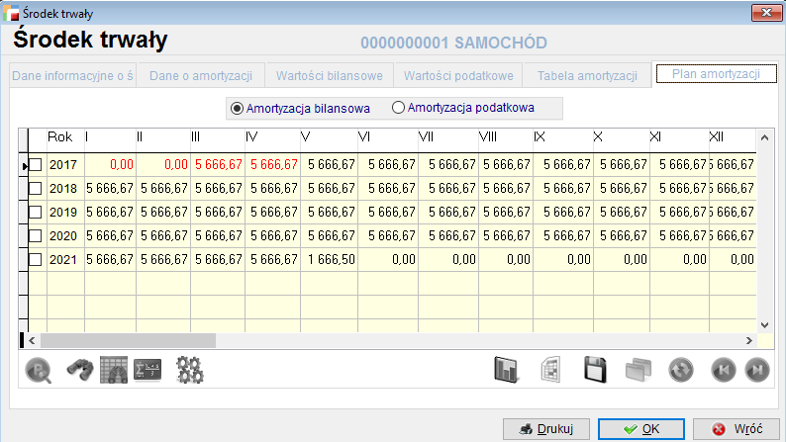

- Plan amortyzacji

Z tego miejsca możemy zasymulować plan amortyzacji środka trwałego na cały okres amortyzacji. Służy on do przeprowadzenia analizy planowanych odpisów amortyzacyjnych w całym okresie życia środka trwałego.

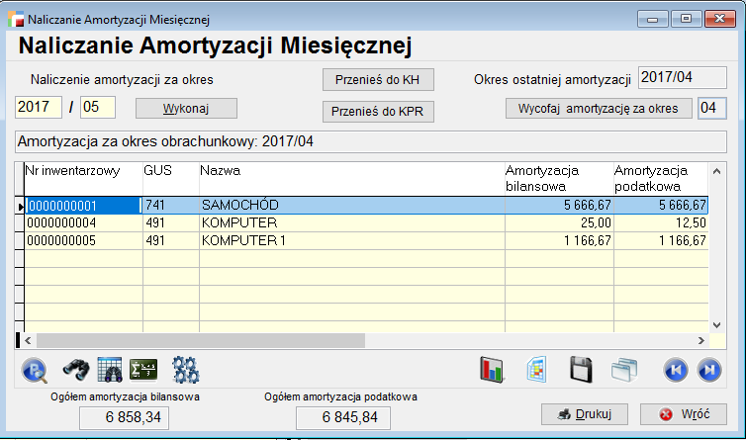

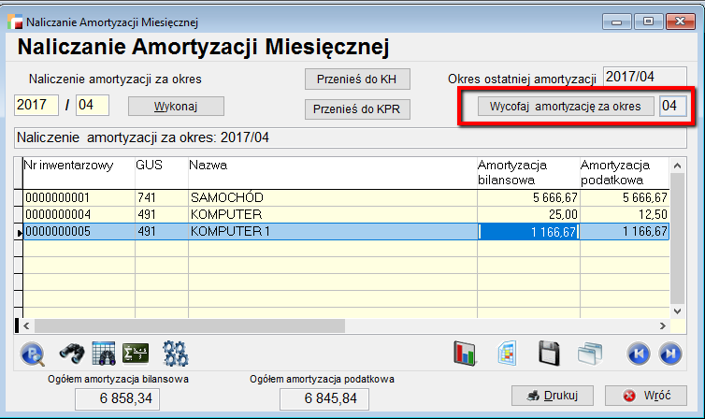

Naliczanie miesięczne amortyzacji

Formularz ten służy do comiesięcznego naliczania amortyzacji dla wszystkich środków trwałych.

W programie naliczanie amortyzacji bilansowej i podatkowej odbywa się jednocześnie, według metody wybranej przez użytkownika w trakcie wprowadzania środka trwałego do ewidencji.

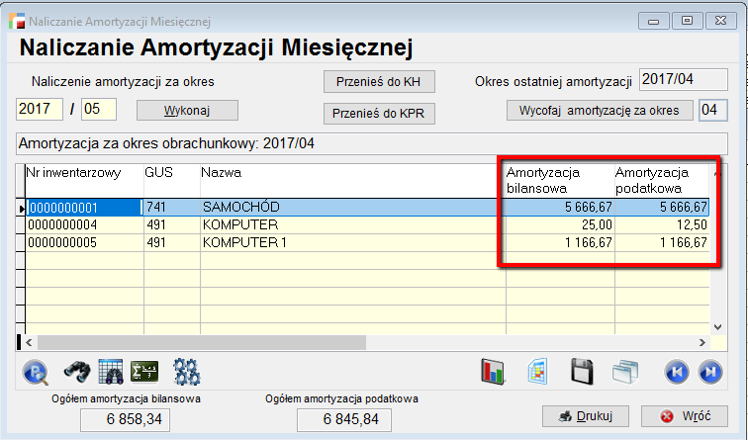

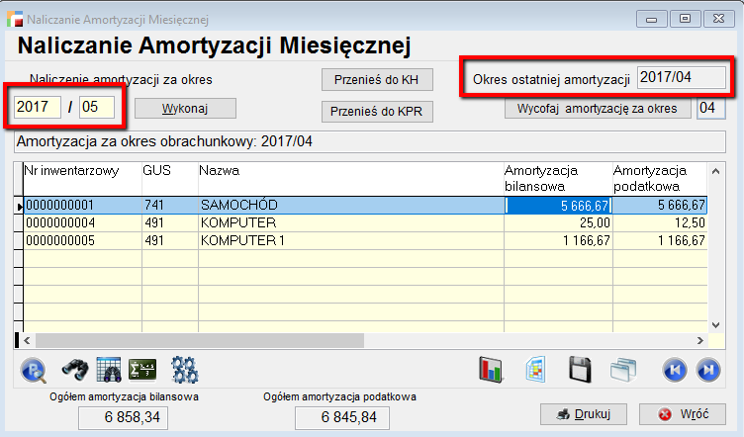

Obliczenia można wykonywać jedynie dla prawidłowo wybranego okresu obrachunkowego. Musi nim być miesiąc następny po miesiącu ostatnio naliczonej amortyzacji. Informacja o ostatniej amortyzacji jest zawsze widoczna po prawej stronie formularza. Program nie pozwoli na naliczenie amortyzacji ani dla miesiąca wcześniejszego, ani dla miesiąca późniejszego niż wymagany.

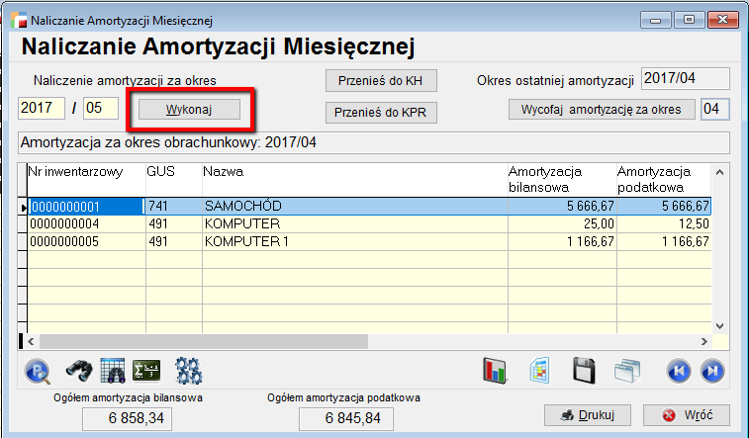

Aby naliczyć amortyzację, klikamy w przycisk Wykonaj po lewej stronie formularza.

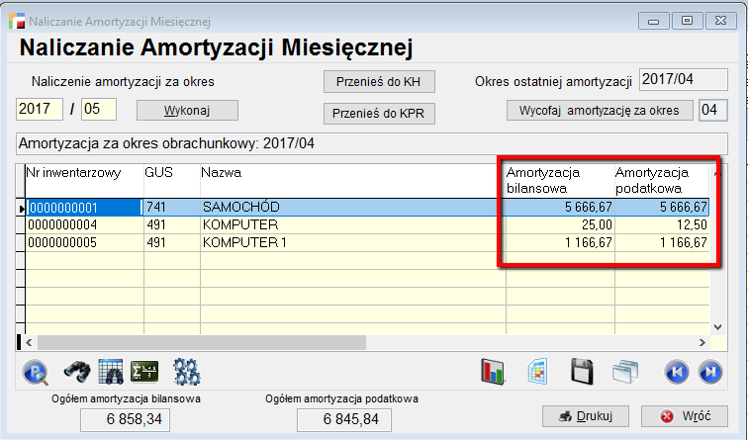

Gdy funkcja obliczająca amortyzację zakończy działanie w oknie tabeli zostaną pokazane efekty obliczeń za wybrany okres obrachunkowy.

Z tego miejsca możemy też obejrzeć dla wskazanego środka trwałego tabelę amortyzacji za cały ostatni rok obrachunkowy. Po kliknięciu w pozycję, otworzy nam się tabela, która zawiera dane dotyczące amortyzacji podatkowej i bilansowej za każdy miesiąc roku. Są to wartości wynikłe z obliczeń amortyzacji w kolejnych miesiącach roku obrachunkowego.

Po lewej stronie tabeli, znacznik przy numerze miesiąca mówi nam o tym, czy naliczano amortyzację za ten miesiąc. Są to pola tylko do odczytu.

- Wycofanie amortyzacji

Jeżeli zaistnieje taka konieczność, można obliczoną amortyzację anulować. Po kliknięciu przycisku Wycofaj amortyzację za okres w tabeli Naliczanie Amortyzacji Miesięcznej, uruchomiona zostaje funkcja wycofania amortyzacji, która spowoduje, że wynik działania procedur obliczających amortyzację dla wszystkich środków trwałych we wskazanym miesiącu zostanie cofnięty.

W miesiącu tym będzie można dokonać zmian wartościowych w ewidencji majątku trwałego i ponownie obliczyć amortyzację.

Jeśli w danym miesiącu było wykonane jednorazowe umorzenie jakiegoś środka trwałego, to także cofnięte zostanie i to umorzenie. Wycofanie amortyzacji możliwe jest wyłącznie dla ostatniego miesiąca naliczania amortyzacji.

Nie jest także możliwe wycofanie amortyzacji za ostatni miesiąc roku jeśli ten rok został zamknięty.

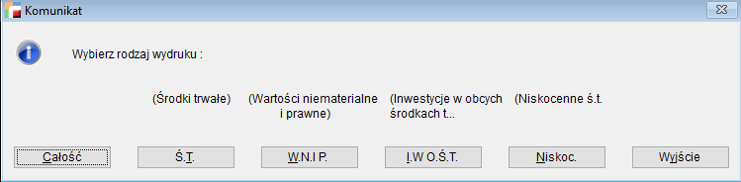

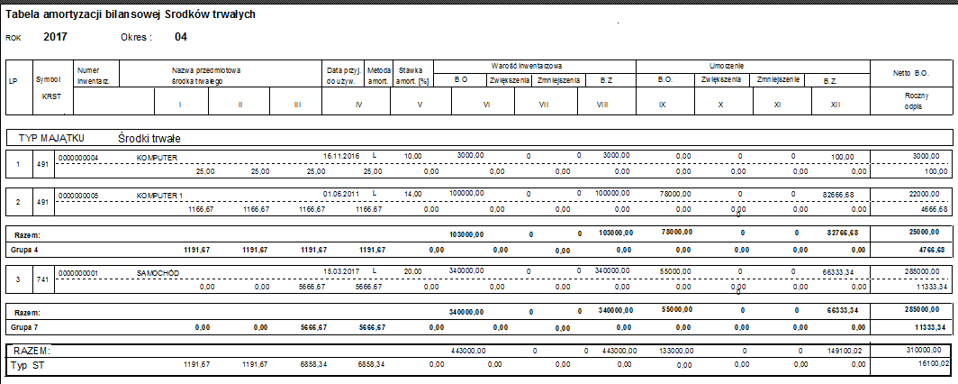

- Drukowanie

Z poziomu formularza Naliczanie Amortyzacji Miesięcznej możemy wydrukować tabelę amortyzacji z rozróżnieniem amortyzacji bilansowej i podatkowej. Można wybrać wydruk całego majątku trwałego lub osobno poszczególnych typów (środki trwałe, wartości niematerialne i prawne, inwestycje w obcych środkach, wyposażenie).

Na wydruku uwzględniona zostanie łączna kwota amortyzacji za bieżący rok z rozbiciem na poszczególne miesiące, wartość początkowa środka trwałego, wartość dotychczasowego umorzenia i wartość netto. Ponadto na wydruku znajdą się także inne dane dotyczące środka trwałego, takie jak metoda amortyzacji, numer inwentarzowy, nazwa, stawka amortyzacji.

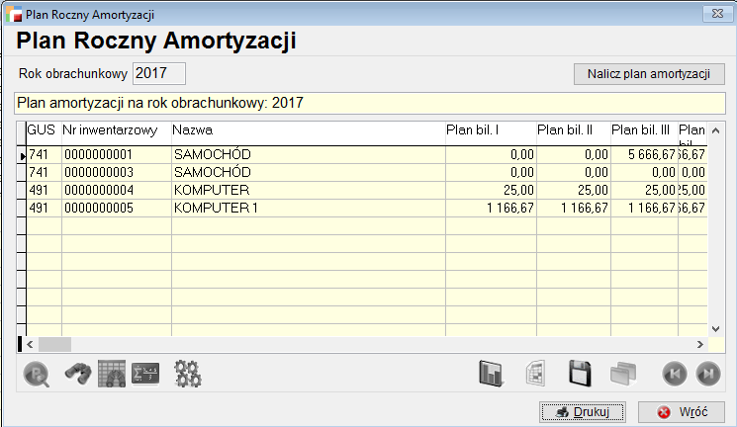

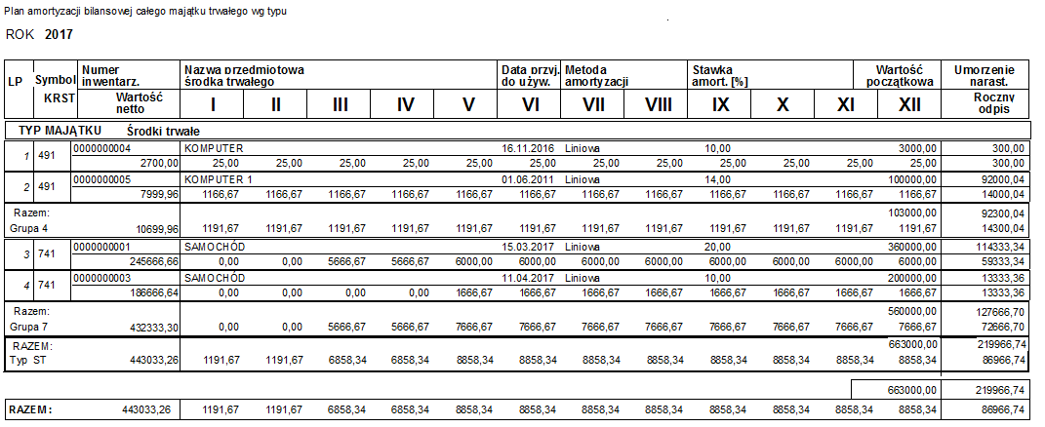

Plan roczny amortyzacji

W menu Plan Roczny Amortyzacji, klikając na przycisk nalicz plan amortyzacji, można wykonać plan na bieżący rok obrachunkowy.

Plan określa kwoty rocznych odpisów amortyzacyjnych w rozbiciu na poszczególne miesiące dla wszystkich środków trwałych.

Plan ten według założeń programu powinien być wykonany bezpośrednio po zamknięciu poprzedniego roku obrachunkowego, ale można także wykonać plan amortyzacji w ciągu roku. Wówczas miesiące naliczonej już w danym roku amortyzacji będą w planie amortyzacji wartościami rzeczywistymi, a pozostałe miesiące roku wartościami planowanymi.

Plan pełni w programie tylko funkcję informacyjną, bo rzeczywiste wartości odpisów amortyzacyjnych i ich konsekwencje kosztowe wiążą się ściśle z comiesięcznym naliczaniem amortyzacji.